Portfoliocheck: Value-Investor Tom Russo und die Kraft des Zinseszins!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Return on Investment von 15,2 % in den letzten 32 Jahren!

Die Investmentgesellschaft Gardner Russo & Gardner wurde im Jahre 1984 gegründet. Fünf Jahre später trat Tom Russo dem Unternehmen bei und leitet seither die Geschäfte. Zuvor arbeitete der Investor beim renommierten Fonds Ruane, Cunniff and Goldfarb.

Tom Russo ist ein Value-Investor der alten Schule. Seine Investment-Philosophie basiert rein auf fundamentalen Analysen. Dabei achtet der Guru vor allem auf den inneren Wert sowie die derzeitige Marktkapitalisierung. Ist zwischen diesen Werten bei einem Unternehmen eine größere Diskrepanz festzustellen, gehört es zu den Kaufkandidaten. Zudem bevorzugt er Unternehmen aus Industrien, welche über einen enorm starken Cashflow verfügen. Die Unternehmen müssen in der Lage sein, ihre Gewinne gewinnbringend zu reinvestieren. Wenig überraschend ist Russos stärkste Waffe der Zinseszins. Fängt der Guru erst einmal an, in einen Wert zu investieren, wird diese Beteiligung meist über viele Jahre gehalten.

Nach größeren Portfolioumschichtungen sucht man bei Gardner Russo & Gardner vergeblich. Der Investor ist für einen sehr geringen Turnover regelrecht berühmt. Russo ist zudem ein wahres Unikat wenn es um Cash-bestände geht. Er bestreitet eine Null-Prozent Cashquote. Es bedeutet, dass der Guru zu jeder Zeit eine Investitionsquote von nahezu 100% innehat. Dies ist eine Eigenschaft, die Russo einzigartig macht. Doch so ungewöhnlich seine Methoden auch sein mögen, er ist überaus erfolgreich damit. Mit einer durchschnittlichen Performance von 15,2% in den letzten 32 Jahren gehört er zu den besten Portfoliomanagern der Welt. Um es greifbarer zu gestalten: Aus 10.000 USD im Jahre 1984 wären heute bereits 925.719 USD geworden! Blicken wir nun ins aktuelle Depot:

Mit Q/Q Turnover von 7% ruhigeres Quartal wenig Bewegung im Depot!

Die meldepflichtigen 13F-Dokumente, mit denen jeder größere Portfoliomanager in den Vereinigten Staaten seine Depots quartalsweise offenlegen muss, ergaben bei Tom Russo diesmal kein spektakuläres Bild. Der Investor hielt sich im vergangenen Quartal größtenteils zurück. Dies beweist zudem der Q/Q Turnover, der mit wie bereits erwähnt 7% äußerst gering ist.

Neben einem Wechsel der Bezugsaktien des weltweit größten Spirituosenherstellers gab es nur vereinzelt kleinere Veränderungen. So führten Zukäufe beim Lebensmittelproduzenten Unilever in Höhe von 52 Mio. USD die Liste der Käufe an. Transaktionen bei JC Decaux SA ( 19 Mio. USD) sowie des Schweizer Uhrenhersteller Swatch ( 11 Mio. USD) folgen auf den weiteren Plätzen.

Ein ähnliches Bild auf der Verkaufsseite. Hier gab es bei Wells Fargo (58 Mio. USD), Martin Mariett (52 Mio. USD) sowie bei Altria Group ( 26 Mio. USD) nur kleinere Gewinnmitnahmen. Nachfolgend habe ich für Sie die 10 größten Transaktionen nochmals aufgelistet:

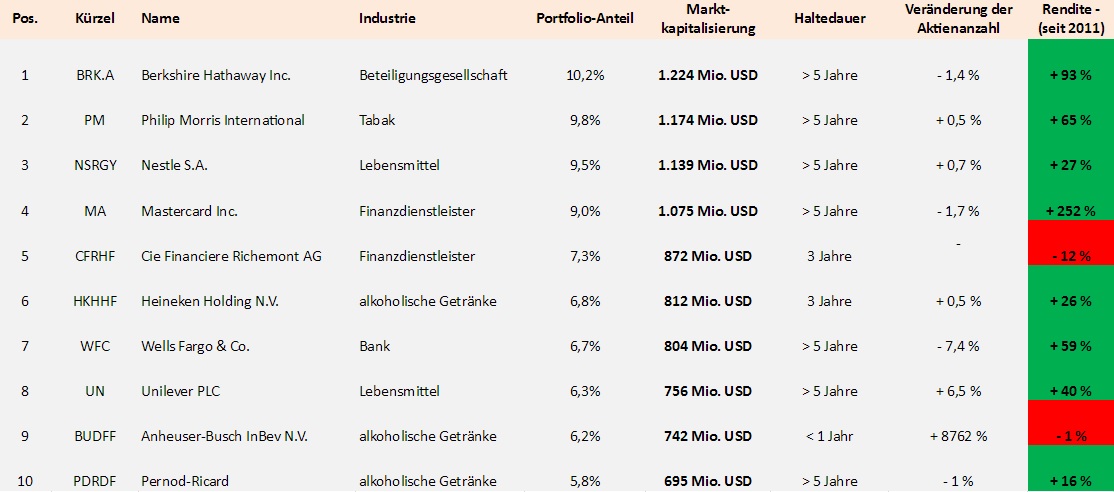

10 größten Positionen machen 77% des Portfolios aus!

Das Portfolio umfasst mit derzeit 97 verschiedenen Positionen eine Fülle an Unternehmen. Doch der Schein der Diversifikation trügt. Betrachtet man die Gewichtung ergibt sich ein klareres Bild. Dabei ergibt sich bereits 77% des Portfoliowertes alleine aus den zehn größten Positionen. Bei einer in Bezugnahme der 20 größten Positionen liegt der Anteil bereits jenseits der 95%-Marke. Mit einem verwaltendem Vermögen in Höhe von 12 Mrd. USD gehört die Gardner Russo & Gardner Investmentgesellschaft zu den größten ihrer Art.

Bei den unten aufgelisteten Werten gab es im letzten Quartal keine größeren Veränderungen. Die Liste der größten Buchgewinne führen Anteile des amerikanischen Finanzdienstleisters Mastercard mit einer Rendite von 252% an. Hier ist Russo wie bei fast allen Investitionen über viele Jahre investiert. Auf den weiteren Plätzen folgen Anteile von Warren Buffetts Beteiligungsgesellschaft Berkshire Hathaway ( +93%) sowie des Tabakproduzenten Philip Morris (+65%). Einzige Verlustpositionen sind Cie Financiere Richemont (-12%) und Anheuse-Busch (-1%). Einige der aufgeführten Positionen werde ich im Anschluss genauer analysieren:

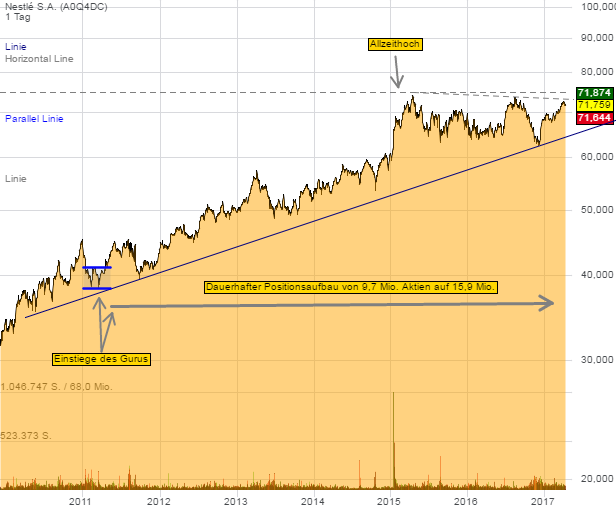

Position 3: Nestle S.A. - was lange währt wird schließlich gut!

Mit dem Schweizer Unternehmen Nestlé befindet sich der weltweit größte Lebensmittelproduzent im Portfolio von Russo. Der Investor ist bereits seit Jahren investiert. Er schreckt zudem auch nicht davor ab, seine Anteile immer weiter aufzustocken. Mit seinen 1,1 Mio. Aktien hält er stolze 0,5 % aller ausstehenden Aktien des Weltkonzerns. Mit einem derzeitigen Marktwert von 1,13 Mrd. USD ist sie zudem Russos drittgrößte Position und macht ganze 9,8% seines Portfolios aus.

Nestle vertreibt seine zahlreichen Marken auf der ganzen Welt. Die Produktpalette reicht hierbei von Tiefkühlprodukten, verschiedenen Getränken (Kaffee, Tee, Mineralwasser etc.), Milchprodukten und Süßwaren bis zu pharmazeutischen Produkten, Spezialnahrungsmittel, Babyprodukte und Produkte für Heimtiere. Die wohl bekanntesten Marken sind Nescafe, Nesquik, Maggi oder auch KitKat und Smarties.

Das Schergewicht macht bereits seit Jahrzehnten einen exzellenten Job. Wenn man in solche Werte investiert, darf man keine Kursexplosionen oder ähnliches erwarten. Bei der schieren Größe mit einem Jahresumsatz in Höhe von 89 Mrd. CHF ist es einfach nicht mehr möglich, in kürzester Zeit Umsatz wie Gewinn zu verdoppeln. Das ist zudem auch überhaupt nicht nötig. Nestle verdient Jahr für Jahr Milliarden. Aktionäre werden in Form von Dividenden sowie Aktienrückkaufprogrammen großzügig daran beteiligt. Die Dividende mit 3,2% ist im Branchenvergleich recht hoch! Was auf den ersten Blick nicht überwältigend viel wirkt, kann mit dem Prinzip des Zinseszins zu einer wahren Rendite-lawine werden. Man benötigt ausschließlich Geduld und genau diese hat Wall-Street Guru Tom Russo.

Nestle konnte im vergangenen Geschäftsjahr 2016 mit einem Umsatz von 89,4 Mrd. CHF erstmals den Umsatzrückgang, unter denen die Schweizer seit 2013 litten, stoppen. Mit einem Gewinn in Höhe von 8,5 Mrd. USD oder 2,75 USD je Aktie verdienten sie zwar fünf Prozent weniger als im Vorjahr, konnten die Erwartungen trotz allem erfüllen. Hört man auf das Management des Unternehmens, dürfte 2017 für Umsatz wie Ertrag ein Wachstumsjahr werden.

Das nächste wichtige charttechnische Signal würde die Aktie mit dem Break des derzeitigen Allzeithochs bei 74,9 EUR auslösen. Sollte sich an den Grundbedingungen des operativen Geschäftes nichts grundlegendes ändern, dürften die Schweizer auch in Zukunft Jahr für Jahr ihre Gewinne in trockene Tücher fahren sowie Aktionäre wie Russo großzügig daran teilhaben lassen.

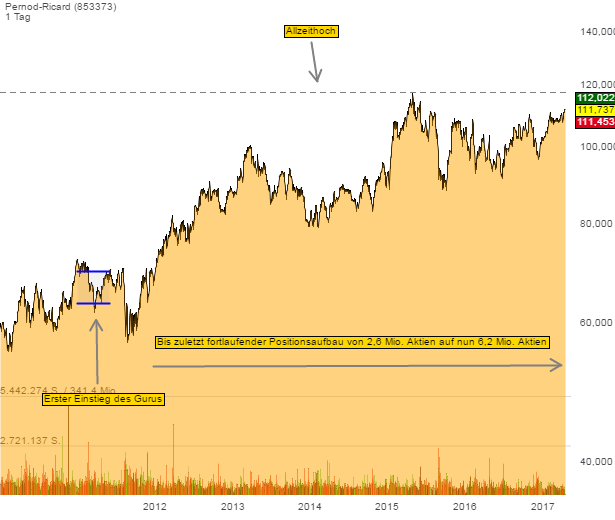

Position 10: Qualitätsaktie Pernod Ricard mit 2018er KGV von 18!

Pernod Ricard ist eine Unternehmensgruppe, die in der Produktion und im Verkauf von Weinen und Spirituosen international tätig ist. Das umfangreiche Spirituosensortiment des aus dem Jahre 1975 gegründeten Unternehmens umfasst Whiskey, Rum, weisse Branntweine, Anisprodukte, Liköre sowie Cognac, Brandy und Magenbitter. Zu den bekanntesten nationalen und internationalen Marken zählen Ballantine’s, Chivas Regal, The Glenlivet oder auch ABSOLUT, Beefeater, Havana Club, Ricard, Pernod, Malibu und Ramazzotti. Dabei ist Pernod Ricard mit seinen 18.000 Mitarbeitern vor allem in den USA sowie weiten Teilen Europas tätig. Der mit Hauptsitz in Paris befindliche Getränkekonzern kommt auf eine derzeitige Marktkapitalisierung von knapp 30 Mrd. EUR.

Das operative Geschäft läuft für die Franzosen rund. Mit Umsatzerträgen in Höhe von 8,68 Mrd. EUR markierte das Geschäftsjahr 2016 eine neue Bestmarke. Auch beim Gewinn erzielte man mit 1,24 Mrd. EUR oder 4,65 EUR je Aktie so viel wie noch nie! Die Dividende wird bereits seit Jahren sukzessive angehoben. Zuletzt erreichte sie mit 1,88 EUR eine Dividendenrendite von ordentlichen 1,8 %. Das Geschäft mit dem wohl beliebtesten Rauschmittel der Menschen zog schon immer und daran wird sich wohl so schnell auch nichts ändern. Glaubt man dem Analystenkonsens, dürfte der Umsatz im Folgejahr im unteren einstelligen Bereich wachsen, beim Gewinn soll mit einem EPS von 5,67 EUR je Aktie gleich 22% mehr verdient werden. Das erwartete 2018er KGV in Höhe von 18 in Verbindung mit einer guten Marktstellung sowie starken Marken wirkt angemessen.

Zuletzt näherte sich die Aktie von Permod-Ricardo seinem Allzeithoch bei 118 EUR wieder gefährlich an. Vieles spricht für ein fortbestand der Erfolgsstory und somit auch ein weiter steigender Aktienkurs. Investor Tom Russo dürfte dies mit seinen inzwischen 6,2 Mio. Anteilen (Marktwert: 700 Mio. EUR) sicherlich gefallen.

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von