Was wir aus der Krise lernen können

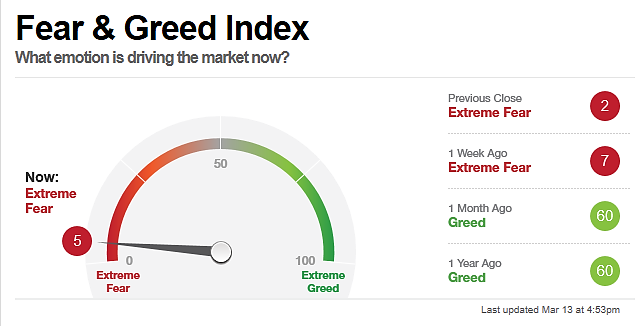

Angst und Panik sind ein schlechter Begleiter bei der Geldanlage. Aktuell haben wir es mit extremer Angst zu tun. Diesen sehen wir am sogenannten "Fear & Greed Index", bei dem die Angst und die Gier am Markt nach gewissen Kriterien gemessen werden. Die Kriterien beinhalten das Momentum, die Aktienkursstärke, die Aktienkursbreite, die Put/Call Ratio, die sogenannte Junk-Bond-Nachfrage, die Marktvolatilität sowie den Unterschied zwischen den Renditen von Aktien und Staatsanleihen. Gemessen wird dieser am breiten amerikanischen Markt.

https://money.cnn.com/data/fear-and-greed/

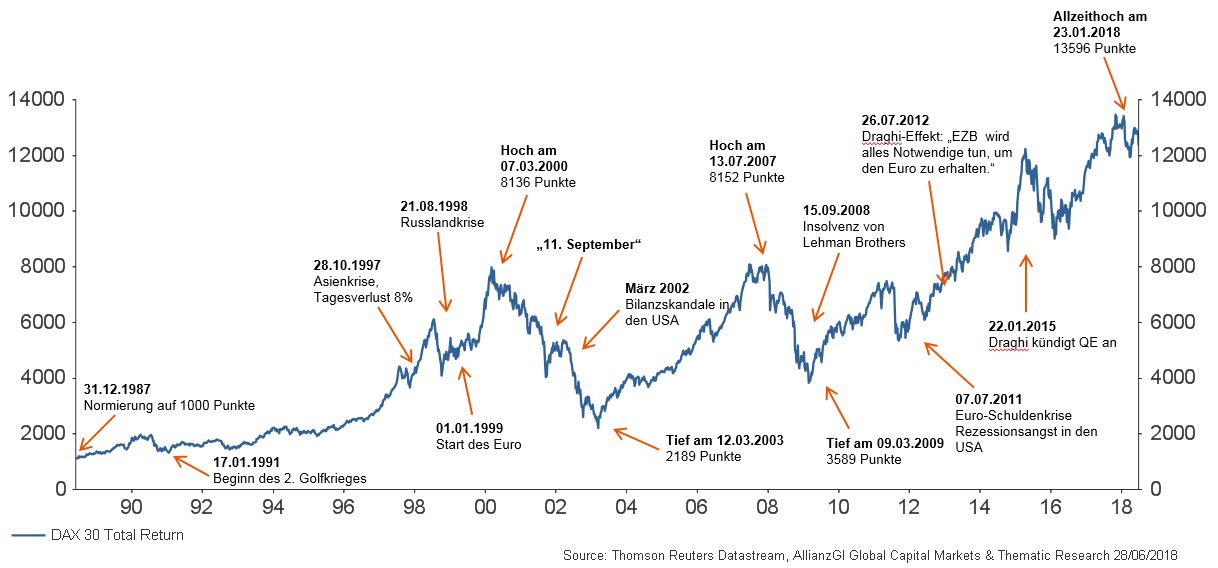

Aktuell sehen wir nach der Finanzkrise 2008 wieder einen Crash an den Börsen. Natürlich machen sich viele Investoren Sorgen um mögliche Risiken, gerade in Zeiten der aktuellen Corona-Krise. Sollen wir jetzt alle Aktien verkaufen? Wann ist der richtige Zeitpunkt zum Wiedereinstieg da? Doch Langfrist-Anleger sollten sich nicht mit solchen Fragen beschäftigen. Klar kann es frustrierend sein, wenn das Depot innerhalb kürzester Zeit um 20, 30 oder noch mehr Prozent fällt. Aber es wird auch wieder aufwärts gehen. Ein durchschnittlicher Bärenmarkt dauert nur 14 Monate. In den letzten 125 Jahren gab es 37 Rückgänge von mehr als 15 Prozent und jetzt 19 Einbrüche um mehr als 25 Prozent, die als Börsen-Crash bezeichnet werden können. Doch die Erde dreht sich weiter und der Aktienmarkt hat immer wieder neue Rekordkurse erreicht. Dass ein Börsen-Crash immer wieder eintritt, ist so sicher wie das Amen in der Kirche. Die Frage ist nur wann. Doch das wird Ihnen keiner sagen können. Meistens kommt es dann schnell und unerwartet, wenn keiner mehr dran denkt. Lassen Sie sich von notorischen Schwarzsehern nicht einschüchtern, die geradezu eine Sehnsucht nach dem weltweiten Supergau an den Finanzmärkten umtreibt. Vieler dieser sogenannten Crash-Propheten werden Ihnen sagen. Ich habe es gleich gewusst, dass wir vor einer Rezession stehen und dass alles abstürzt. Doch dahinter steht häufig sogar ein Geschäftsmodell, denn mit der Angst und Panik der Menschen lässt sich eine Menge Geld verdienen. Wenn wir einen Blick auf den DAX 30 werfen, sehen wir die langfristige Tendenz.

Quelle: Thomsen Reuters Datastream, Allianz GI Global Capital Markets & Thematic Research 28/06/2018

Finanzzyklen sind weniger vorhersehbar als natürliche Zyklen

Marktzyklen sind definiert als repetitive Muster am Markt – als sich immer wiederholender Ablauf. In der Natur gibt es unzählige solcher Kreisläufe: Jahreszeiten, Tag- und Nacht-Wechsel, den Mondzyklus, den Zyklus der Frau, usw. Diese Zyklen laufen relativ vorhersehbar ab und wir können uns früh genug darauf einstellen. Doch die Zyklen der Märkte in der Volkswirtschaft und der Finanzwelt sind nicht annähernd so leicht vorherzusehen. Stellen Sie sich vor, die Erde würde sich nicht mit konstanter Geschwindigkeit um die eigene Achse kreisen. Eine Vorhersage, wann es Tag oder Nacht wird, wäre nicht mehr möglich. Doch genau so verhält es sich mit den Marktzyklen an den Finanzmärkten. Niemand kann Ihnen mit Gewissheit sagen, wann genau der Zenit des Konjunkturhochs erreicht ist. Vor allem auf kurze Sicht sind die Abweichungen unmöglich vorherzusehen. Wir können lediglich von Tendenzen sprechen, nicht aber von Gewissheiten. Eine Tendenz ist lediglich das, was ein informierter Investor durch sorgfältige Kalkulationen erahnen kann.

Markt Twain soll einmal gesagt haben, dass sich die Geschichte nicht wiederhole, jedoch reime sie sich. Ähnlich lässt sich dies auch auf die Zyklen der Finanzwelt übertragen. Sie verlaufen niemals identisch, aber sie folgen alle einem ähnlichen sich wiederholenden Muster. Der Kapitalmarkt ist bisher immer gewachsen, auch wenn es in der Zwischenzeit wilde Berg- und Talfahrten gab. Den Trend zum positiven langfristigen Wachstum wird im Englischen als Secular Growth Rate bezeichnet.

Doch was sind die Gründe für die kurzfristigen, teilweise extremen Marktschwankungen? Ich kann es Ihnen verraten. Es ist die Psychologie der Investoren. Bipolare Gefühlsschwankungen sind der Hauptgrund für die kurzfristigen Ausschläge an den Märkten. Egal ob es zu Zeiten des Internet Booms zwischen 1995 und 2000, zur Finanzkrise 2008 oder zur heutigen Corona-Pandemie war, die Emotionsmuster sind die Gleichen. Zuerst steigern sich Investoren in den regelrechten Wahn. Sie glauben das Wachstum hält ewig an. Sie springen auf den letzten Gipfel des Berges noch mit auf, weil sie keine Kursgewinne verpassen wollen. Sie ignorieren das Wissen um das Berg- und Talfahrtsmuster in der Euphorie, diesmal sei alles anders. Irgendwann kommt die Angst auf, dass die Preise viel hoch und stark gestiegen sind. Sie fangen an, ihre Anteile abzustoßen und sind verunsichert. Dies löst eine Kettenreaktion aus. Kurz darauf verkaufen fast alle und die Preise fallen bis weit unter den Wert des langfristigen Wachstumstrend.

Steinzeithirn im Zeitalter der Geldanlage

Unser Gehirn denkt leider, wenn es um Geldanlagen geht, häufig noch wie das eines Höhlenmenschen. US-Wirtschaftsjournalist Jason Zweig schrieb in seinem Buch "Gier. Wie wir ticken, wenn es ums Geld geht." treffend: "Wenn Sie sich vorstellen, die gesamte Entwicklungsgeschichte des Menschen sei auf einer Papierrolle von einem Kilometer Länge aufgeschrieben, würde die erste Börse erst sieben Zentimeter vor deren Ende auftauchen."

Unser Steinzeithirn denkt in Mustern. Intuition war vielleicht in Zeiten des Säbelzahntigers nützlich, aber an der Börse ist es ohne Reflexion fatal. Wir vertrauen lieber unser Geld einem Fondmanager an, nur weil dieser zwei Jahre besser als der Markt war. Ganz nach dem Muster: Alle guten Dinge sind drei. Angst, Neid, Gruppenverhalten und Selbstüberschätzung sind wesentliche Faktoren, ähnlich unserer Vorfahren, die unser prähistorisches Gehirn auf dumme Gedanken bringen. Was auch noch fatal bei der Geldanlage ist: Haben wir uns in eine Aktie verliebt, haben wir eine größere "Verlust-Aversion". Wir halten an Unternehmen zulange fest, weil unser Gefühlshaushalt in den Keller rutscht. Haben wir jedoch einen kleinen Gewinn erwirtschaftet, schreiben wir dies natürlich sofort unserem eigenen Konto zu. Auch ist unser Gehirn programmiert nach der Verlangung des unmittelbaren Handels. Für die Nahrungssuche war das wichtig, bei der Geldanlage hingegen nicht. Oft handeln viele Menschen viel zu viel und verpassen deswegen einen Großteil der Rendite. Weniger ist oft mehr.

Solange Sie ein Gefühl der extremen Euphorie oder Panik haben, sollten Sie zuerst Ihren Computer herunterfahren und in diesem Moment keine Entscheidung für die Geldanlage treffen. Erst wenn Sie sich wieder ausgeglichen fühlen, sind Sie bereit, Entscheidungen zu treffen.

Fazit

An der Börse geht es zum einen, dem manischen Profitwahn widerstehen zu können, im Gegenzug dazu aber auch, in Krisenzeiten nicht in Depression zu verfallen. Aktuell sind viele Investoren hoffnungslos und ängstlich. Alle, die etwas verloren haben, sind zurückhaltend und verfallen in Schockstarre. Dabei können die Voraussetzungen für lukrative langfristige Investitionen kaum besser als jetzt sein. Die Risikoprämien sind hoch. Die Dividendenrenditen höher als im langfristigen Schnitt. Das größte Risiko gehen Sie ein, wenn alle Welt glaubt, das Risiko sei zu hoch. Langfristig wächst die Wirtschaft durch die Gesamtzahl aller Arbeitsstunden und die Produktivität je Arbeitsstunde. Seien Sie daher nicht ängstlich. Denn eine Krise birgt auch eine enorme Chance. Am besten investieren Sie, wenn das Risiko wie gerade aktuell hoch ist und verkaufen, wenn das Risiko niedrig scheint.

Liebe Anleger,

ich wünsche Ihnen noch viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von