Portfoliocheck: Ruane, Cunniff & Goldfarb identifiziert das nächste Amazon?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

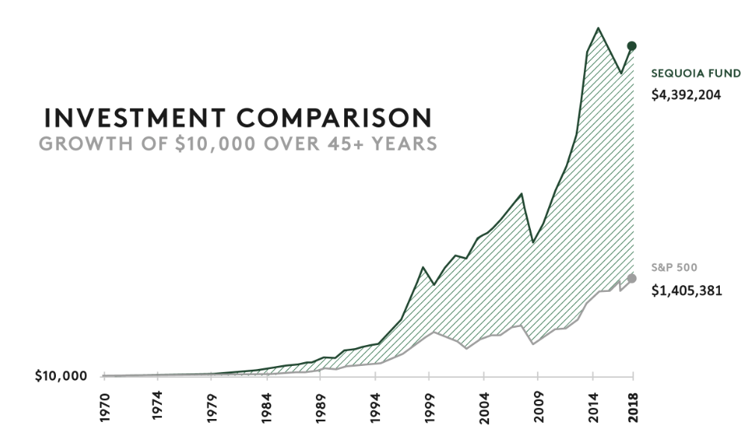

Es sollte der Beginn eines extrem langen und vor allem erfolgreichen Unterfanges werden. Hätten sie, liebe Leser, zum Startschuss im Jahre 1970 einen Investitionsbetrag in Höhe von 10.000 USD der Investmentgesellschaft anvertraut, wären daraus inzwischen eine stattliche Summe von 4,3 Mio. USD herangewachsen.

Quelle: http://www.sequoiafund.com/performance.html

In den letzten Jahren, genauer gesagt in den Jahren 2015 bis 2016 gab es eine kleine Dämpfung. Die Gesellschaft hielt große Anteile an dem Pharmaunternehmen Valeant Pharmaceuticals, die sich kurzes Zeit später als riesiges Schattenhaus herausstellten. Es folgten interne Konsequenzen. Guru Bill Ruane trat als Vorsitzender zurück, sein langjähriger Schüler David Poppe leitet seitdem die Geschehnisse. In den 2 Jahren seit des Rücktritts des Star-Investors kristallisiert sich jedoch eine Tatsache klar heraus. David Poppe steht seinem Meister in Puncto Qualität in nichts nach. Der Schock scheint mittlerweile komplett verdaut zu sein. Somit können auch wir mit großen Erwartungen und voller Tatendrang uns das aktuelle Portfolio des Sequoia Funds betrachten und die ein oder andere wichtige Erkenntnis ans Tageslicht bringen:

Drastische Aufstockung des Tech-Sektors – Amazon, Alphabet und JD.com Favoriten!

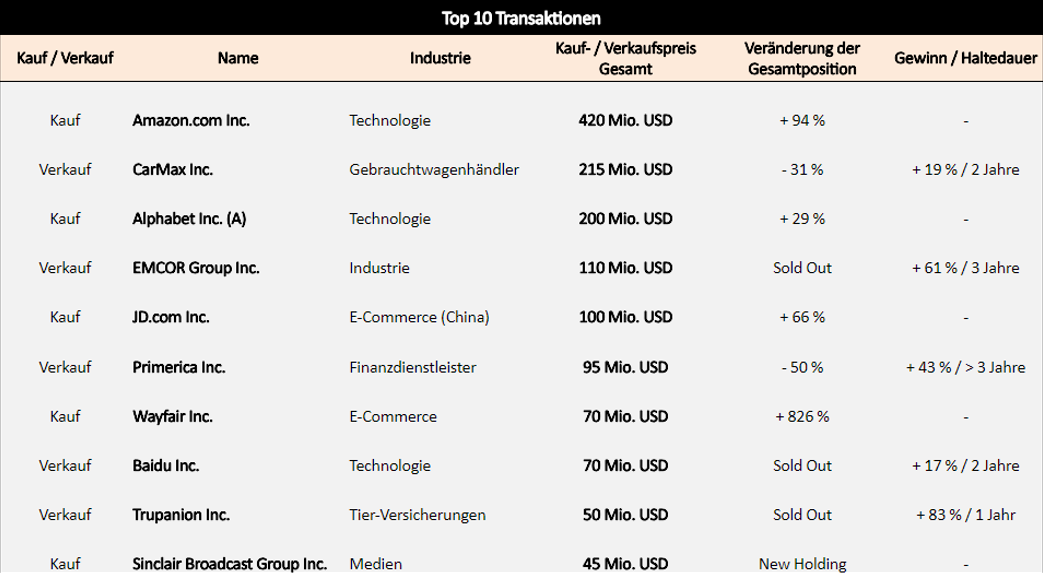

Im vierten Quartal 2017 zähle ich insgesamt 2 Neueinstiege sowie 6 Positionsaufstockungen. Dem gegenüber stehen 7 Ausstiege und 10 Reduzierungen. Es lassen sich einige Veränderungen unter Poppe feststellen. Zum einen düngt der neue Chef das Portfolio kräftig aus, alleine in den letzten 12 Monaten sank die Zahl an gehaltenen Positionen von 92 auf aktuell 66. Das entspricht einer deutlichen Reduzierung von 29%! Darüber hinaus hegt der Investor eine deutlich stärkere Zuneigung für den Tech-Sektor. Hier stieg der Anteil seit 2016 von 10% auf nun 19% des Gesamtdepots. Hier finden wir auch gleich die größten Zukäufe der jüngsten Vergangenheit. So stockte der Fund-Manager seine Anteile am E-Commerce Riesen Amazon um satte 94% oder 420 Mio. USD auf nun ,8 Mio. Anteile auf. Damit ist Amazon nun auch die größte Einzelposition im Portfolio.

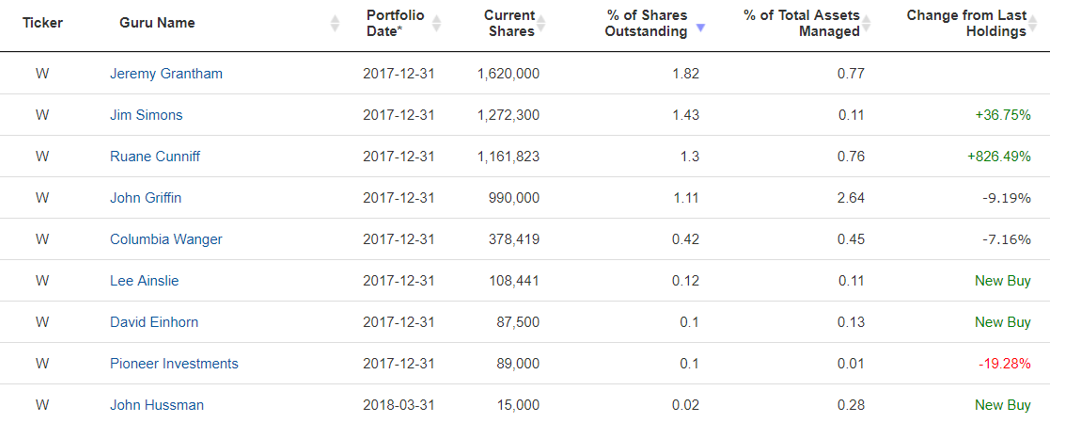

Darüber hinaus stockte man die Positionen bei der Google-Tochter Alphabet (+29% / +200 Mio. USD) sowie dem chinesischen E-Commerce Player JD.com (+66% / + 100 Mio. USD) auf. Einen weiteren höchst interessanten Zukauf finden wir beim E-Commerce Möbelhaus Wayfair (+826% / +70 Mio. USD) vor. Wir werden uns später mit dem Unternehmen genauer beschäftigen.

Auf der Verkaufsseite finden wir vor allem Gewinnmitnahmen. Hier sind CarMax (Buchgewinne: +19%), EMCOR Group (+61%) sowie Primerica (+43%), Baidu (+17%) und Trupanion (+83%) zu nennen:

Technologiesegment nimmt tragende Position in Top 10 Depot ein!

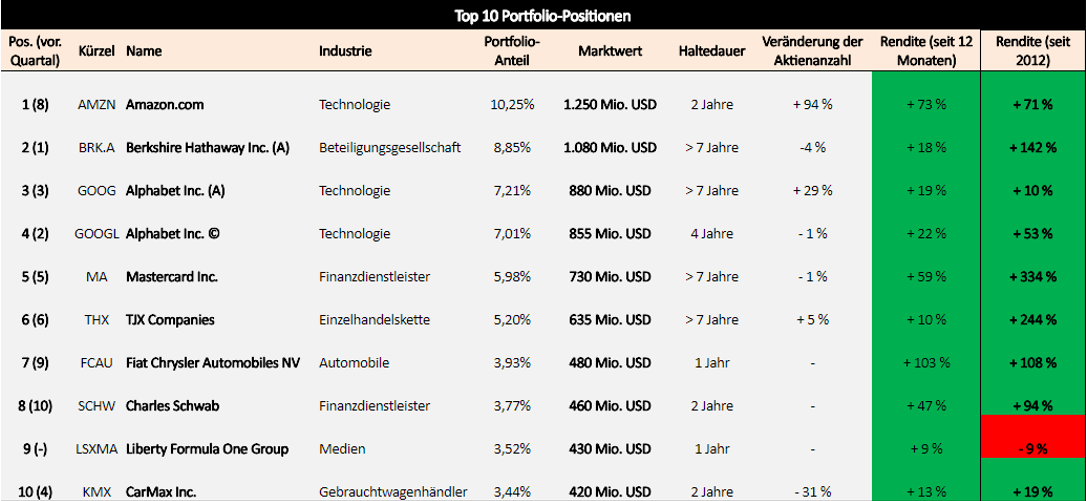

Der Sequoia Funds besteht derzeit aus 66 verschiedenen Positionen mit einem Gesamtwert in Höhe von 12,2 Mrd. USD. Dabei machen die Top 10 Positionen aufgrund der zunehmenden Konzentrationierung des Depots nun mittlerweile 50% des Gesamtportfolios aus. Größte Veränderung ist die Ablösung von Berkshire Hathaway durch Amazon als größte Einzelposition nach der knappen Verdoppelung der gehaltenen Anteile der Technologieschmiede. Einziger Neuling unter den Top 10 ist Liberty Formula One Group, die die Vermarktungsrechte der Formel 1 besitzen:

Position 25 : Wayfair das nächste Amazon - Gründergeführtes E-Commerce Versandlager auf Wachstumspfad!

Das Unternehmen Wayfair (W) ist ein E-Commerce Versandhaus, welches sich auf das Gebiet für Einrichtungsgegenschände wie Möbel und Dekos spezialisiert hat. Das Unternehmen hat in der kurzen Unternehmensgeschichte von 16 Jahren einen beeindruckenden Weg hingelegt. Anfangs als 2-Mann Unternehmen bauten die beiden Gründer Niraj Shah und Steve Conine ihr Geschäftsmodell stetig aus, bereits 4 Jahre nach Gründung knackte man die 100 Mio. USD Umsatzmarke.

Seit Oktober 2014 ist Wayfair an der Börse, das rasante Wachstum hat sich seitdem nicht wirklich vermindert, vielmehr hat es weiter an Dynamik zugenommen. Zwischen 2013 und 2017 stieg der Jahresumsatz von 915 Mio. USD auf 4,7 Mrd. USD an, einem durchschnittlichen Wachstum von 50,7% entspricht. Schon bereits heute darf Wayfair sich der zweitgrößte Online-Anbieter für Haushaltswaren und Ausstattungen in den USA nennen.

Neben dem Heimatmarkt ist das Unternehmen noch in Deutschland, UK sowie Australien vertreten. Zwar steuert das internationale Geschäft erst 14,5% zum Gesamtumsatz bei, wuchs aber in den jüngsten Quartalszahlen im Jahr 2018 mit 98% unglaublich stark. Für das zweite Quartal 2018 folgt der Markteintritt ins Nachbarland Kanada, weitere Länder dürften in den folgenden Quartalen und Jahren rasch folgen.

Das Konzept der beiden Gründer geht auf. Auch heute noch leiten die beiden Geschäftsmänner die Strippen ihres Konzerns. Sie sind zudem die größten Shareholder, sie haben einzig und alleine die langfristige Entwicklung im Blick. Sie wollen wachsen sowie Wayfair zu einer starken Marke verwandeln. Sie sind meines Erachtens auf einem guten Weg. Das Unternehmen umfasst mittlerweile über 7.500 Mitarbeiter, der Marktwert des Unternehmens beträgt 7,5 Mrd. USD! Betrachten wir nun die Chancen und Risiken beim aufstrebenden E-Commerce Betreiber.

Alleine der US Markt für Haus-Einrichtungen ist riesig. Dabei wächst mit derzeit 15% p.a. das Online-Segment 4 mal so stark wie der Retail. Das Marktvolumen wird in den nächsten 5 Jahren von 32 Mrd. USD auf 64 Mrd. USD anwachsen, hiervon dürfte Wayfair überproportional profitieren, wachsen diese im Heimatmarkt derzeit mit 41%. Sie können also rasch Marktanteile für sich gewinnen.

Das Produktsortiment umfasst mehr als 11.000 Waren, man konnte in der Vergangenheit viele Partnerschaften knüpfen. Doch viel wichtiger sind meines Erachtens die 5 Eigenmarken namens Wayfair, Perigold, AllModern sowie Joss& Main und Birch Lane. Hier lassen sich deutlich höhere Margen erzielen. Innerhalb von 2 Jahren konnte das Unternehmen den Umsatzanteil seiner Eigenmarken von 6% auf über 57% in 2017 ausbauen, eine unglaubliche Entwicklung!

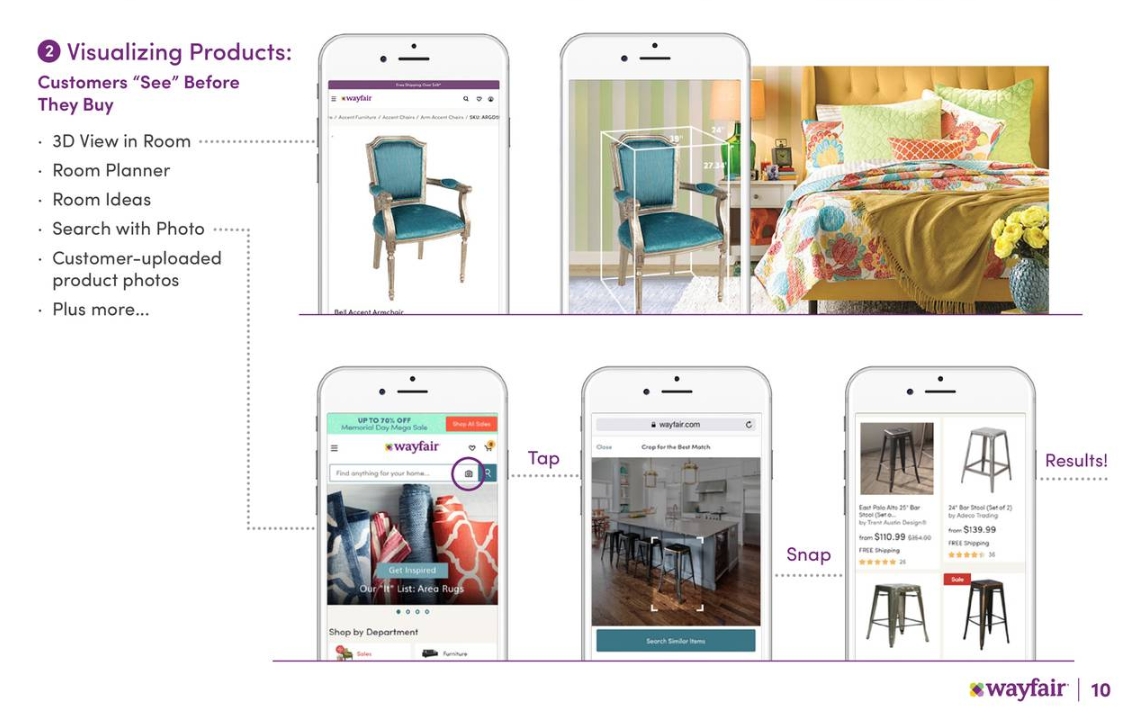

Darüber hinaus unterscheidet sich Wayfair auch technologisch deutlich von seinen Konkurrenten sowie dem Retail-Markt. Das Unternehmen hat das Potential der Digitalisierung verstanden. Über die eigene App können Kunden nicht nur alle Produkte schnell und einfach einkaufen, vielmehr kann der Kunde durch 3D-Modelle die möglichen Kaufobjekte in seinen Räumlichkeiten Visualisierung und seine neue Einrichtung komplett digital planen. Zudem gibt es Argumented Suchfunktionen und das die App macht einen direkten Vorschlag passend zu den jeweiligen Räumlichkeiten. Ich denke hier wird im Zuge von KI-Systemen in naher Zukunft noch viel mehr möglich sein.

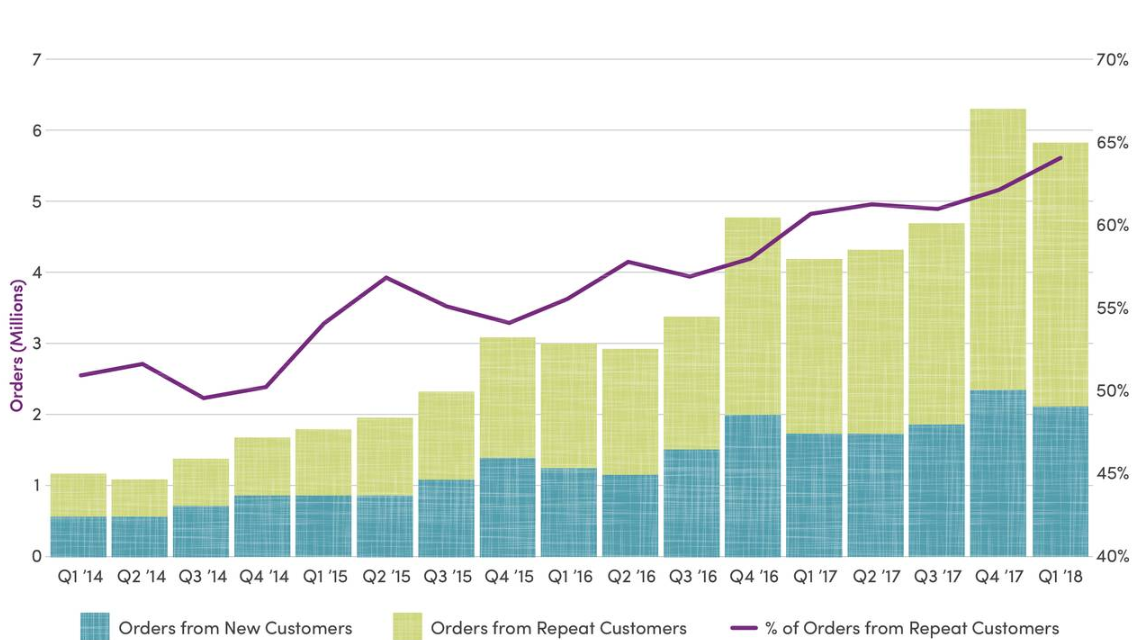

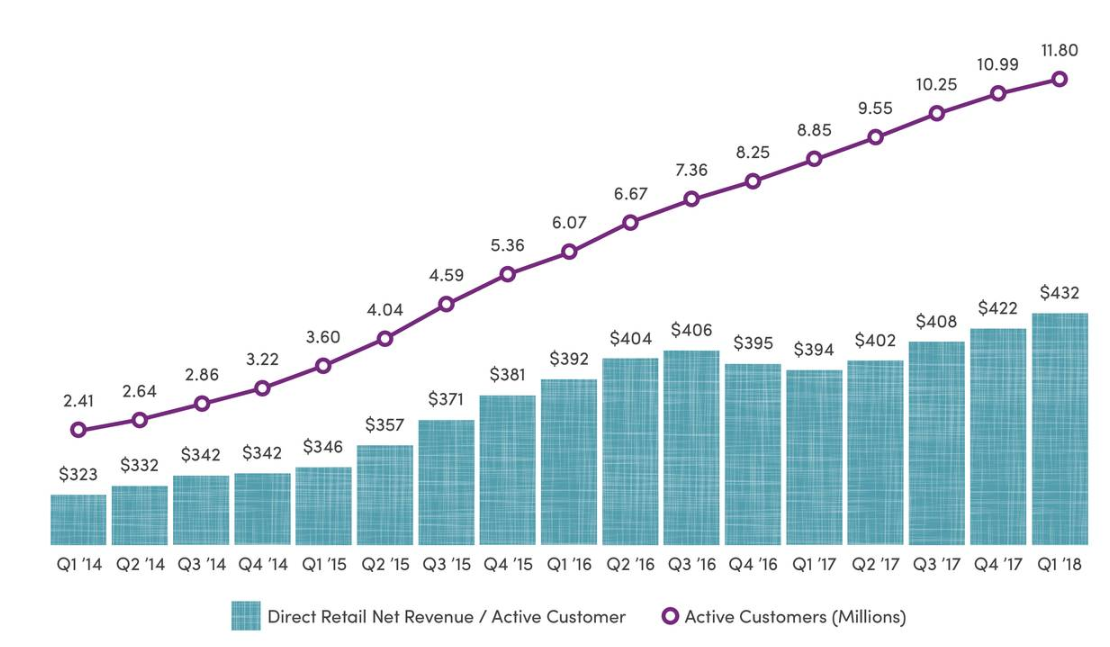

Die Funktionen und Produkte kommen bei den Kunden des Versandhauses exzellent an. Alleine innerhalb der letzten drei Jahre konnte man seinen Kundenstamm von 2,4 Mio. auch 11,8 Mio. ausweiten. Zudem stiegen auch die Umsätze je Kunde spürbar von 323 USD auf zuletzt 432 USD an, was einer Steigerung von 33,7% bedeutet. Eine weitere wichtige Kennzahl ist im Zuge der Kundenbindungsrate zu nennen. Der Umsatzanteil von Bestandskunden, also Personen die bereits öfters bei Wayfair einkauften, ist mittlerweile auf 65% angestiegen, und das bei stetig ansteigenden Neukundenzahlen. Das Management von Wayfair schafft es also nicht nur immer neue Menschen zum Erst kauf zu bewegen, sondern können diese auch für weitere Anschlusskäufe gewinnen. Das Konzept geht auf!

Die Brutto Marge sieht das Management langfristig bei 25-27%, hier rangiert man derzeit bei 23%. Unter dem Strich hält man eine EBITDA-Marge von 8-10% als machbar, diese liegt derzeit noch bei -3%.

Hier haben wir auch gleich das Haar in der Suppe gefunden. Der Konzern verbrennt Geld! Bis jetzt hat das Unternehmen noch nie schwarze Zahlen geschrieben. Zu hoch sind Investitionen in Produktsortiment, Infrastruktur und Personal. Ich sehe hier große Ähnlichkeiten zum E-Commerce Riesen Amazon. Zwar verfügt das Unternehmen derzeit noch über 500 Mio. USD an Cash, da man aber noch mind. 2-3 Jahre von der Profitabilität entfernt ist, wird wohl die ein oder andere Finanzierungsrunde unvermeidlich sein. Das Eigenkapital ist sogar im negativen Bereich.

Läuft alles nach Plan, dürfte Wayfair weiter stark wachsen. Bis zum Jahr 2020 gehen Analysten von Umsatzerlösen in Höhe von 9,4 Mrd. USD aus.

Beim Blick auf unsere investierten Gurus finden wir neben dem Sequoia Funds auch erste Einstiege von Jim Simons, Lee Ainslie sowie David Einhorn und dem Pioneer Funds vor. Auch hier haben wir einen weiteren Indiz auch eine äußerst interessante Story:

Aus charttechnischer Sicht befindet sich die Aktie seit Erstnotierung an den Finanzmärkten in einem intakten Aufwärtstrend. Jedoch durchlief die Aktie in den letzten Monaten eine stärke Konsolidierung, die sie nach den starken Q1 Zahlen erfolgreich nach oben hin verlassen konnte. Zudem gefällt mir das hohe Handelsvolumen bei Ausbruch. Nun ist es wichtig, dass die Aktie die lokalen Hochs bei 85 USD herausnehmen kann. Danach ist der Weg Richtung Allzeithoch bei 100 USD frei. Wayfair gehört somit zweifelsfrei zu unseren Guru-Hot-Stocks Watchlist!

Fazit: Sie interessieren sich für die Strategien der erfolgreichsten Investoren der Welt? Auf traderfox.com können Sie in der Guru-Sektion die Depot der 20 bedeutendsten und erfolgreichsten Investoren einsehen.

& Profi-Tools von

& Profi-Tools von