Portfoliocheck: Tom Russo und die Gelüste der Menschen – Durchschnittlich 15,2% seit mehr als 32 Jahren!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Darüber hinaus hält unser Guru Aktien von Lebensmittelproduzenten und Finanzdienstleistern. Sie alle decken die Grundbedürfnisse eines jeden Menschen auf der Welt. Komischerweise kopiert kaum jemand Russos Strategie. Die Performance lässt sich zu mindestens sehen: In den letzten 32 Jahren seiner Investmentgesellschaft Gardner Russo & Gardner erzielte der Investor eine durchschnittliche Rendite von 15,2%. Damit gehört er zu den erfolgreichsten Gurus, welche die Wall-Street zu bieten hat. Und das mit einer derart simplen Strategie, Russo ist in meinen Augen ein Genie! Blicken wir nun in das dritte Quartal 2017:

Zwei Hot Stocks in Q3 – Der Erfolg der Inaktivität!

Tom Russos Q/Q Turnover war mit 1% wie gewohnt sehr niedrig. Häufige Transaktionen suchen wir bei ihm vergebens! Vielmehr ist der Guru für seine "Inaktivität" regelrecht berühmt. Tom Russo weiß die Zeit zu schätzen. Entscheidet sich der Investor erst einmal für ein Unternehmen, bleibt er diesem für viele Jahrzehnte als Aktionär treu. Daher eignet sich Russos Portfolio auch so perfekt zum nachhandeln. Sie haben praktisch keinen Nachteil durch die 45-tägige Verzögerung der F13 Files. Sie sind in Russos Universum nur ein Wimpernschlag!

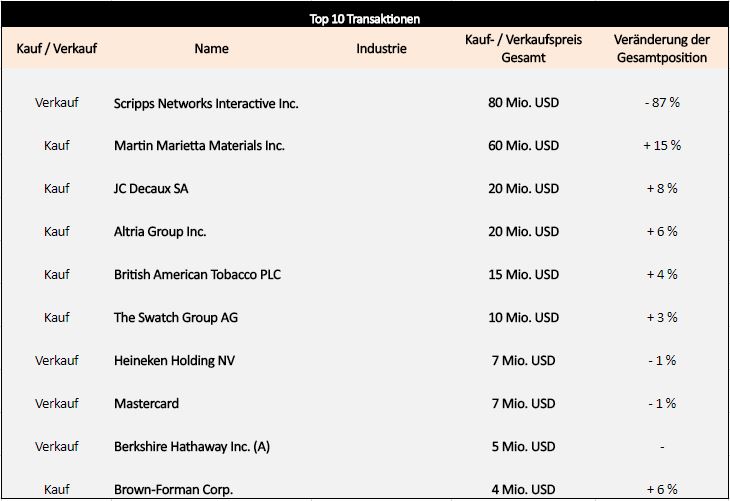

Im dritten Quartal zähle ich insgesamt 1 Neueinstieg sowie 12 Positionsaufstockungen. Dagegen stehen 1 Ausstieg sowie 8 Positionsreduzierungen. Größte Aktivität war dabei der Großteil der verbliebenen Aktien vom Medien-Unternehmen Scripps Networks. Hier sucht Russo bereits seit 2015 den Ausstieg und reduzierte seine Anteile so sukzessive von 1,2 Mio. auf nun 0,14 Mio. Aktien.

Die einzigen interessanten Zukäufe vermerke ich beim Baukonzern Martin Marietta und dem Werbebanner-Spezialisten JC Decaux. Wir werden im späteren Verlauf auf beide Werte genauer eingehen. Nachfolgend sehen sie Tom Russos Top 10 Transaktionen in Q3/2017:

Portfolio steigt auf über 14 Mrd. USD - Konsumgüter machen 2/3 des Portfolios aus!

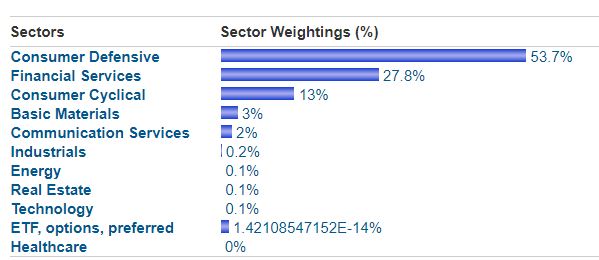

Das Portfolio der Gardner, Russo & Gardner Investmentgesellschaft setzt sich aus insgesamt 102 verschiedenen Positionen zusammen. Der erste Eindruck der starken Diversifikation täuscht. Die Top 10 Positionen steuern über 70% des Marktwertes bei, die Top 20 machen schon über 90% aus. Die gesamte Marktkapitalisierung der gehaltenen Aktien beträgt mittlerweile stolze 14,1 Mrd. USD. Tom Russo hält stehts eine Investitionsquote von nahezu 100%, er hält also keine Cashbestände. Der Guru versucht erst gar nicht die Marktschwankungen zu antizipieren. Viel mehr lässt er den Zinseszins für sich und seine Investoren arbeiten.

Dabei konzentriert sich der Investor wie bereits angedeutet auf einige wenige Branchen. So machen zweidrittel seiner Beteiligungen Konsumgüter-Unternehmen aus. Hier favorisiert Russo klar die Lebensmittel-, Spirituosen- sowie Tabakindustrie. Darüber hinaus findet sich der Guru im Finanzsektor mit einem Anteil von 28% zu Hause. Das liegt vor allem an den beiden Beteiligungen an dem Kreditkartengeber Mastercard sowie der amerikanischen Großbank Wells Fargo. Letztere baute der Guru nach jüngsten Skandalen der Bank leicht ab.

Wie sie untenstehend betrachten können, konnten sich Russos Positionen im kürzlich abgelaufenen Geschäftsjahr 2017 prächtig entwickeln. Durch die geringe Aktivität konnte der Guru vom bereits 9-jährigen Bullenmarkt enorm profitieren:

Position 12: Martin Marietta Materials – Infrastrukturprojekte könnten Kursexplosion auslösen!

Mit Martin Marietta Materials betrachten wir den zweitgrößten Steinbruchbetreiber in den USA. Das im Jahre 1993 begründete Unternehmen besitzt mittlerweile über 260 Steinbrüche in 26 Bundesstaaten. Dabei umfasst das Produktportfolio alle Arten von Bauzuschlagsstoffen für die Fertigung von Asphalt, Zement und vielem mehr. Diese kommen beim Bau von Highways, Straßen oder praktisch bei allen anderen Infrastrukturprojekten zum Einsatz. So reichen die Einsatzmöglichkeiten beim Zement vom Trockenbau bis hin zum Häuserbau, Bohrinseln oder dem Brückenbau. Hier besitzt Martin Marietta eine ganze Reihe von Spezialstoffen, das Unternehmen hat hier einen echten Know-How Vorteil gegen Wettbewerbern.

Der Konzern verkauft in seinem Geschäftszweig "Aggregates" zudem alle Arten von Kies, Gesteinen und Sanden. Auch hier sind die Einsatzmöglichkeiten fast grenzenlos. So liefert man zum Beispiel den Sand der meisten Golfplätze in den USA, auch der rote Schotter auf Tennisplätzen stammt von Martin Marietta.

Darüber hinaus vertreibt man im einem weiteren Geschäftsbereich magnesiumbasierte Chemikalien, die in der Industrie oder auch in der Landwirtschaft eingesetzt werden.

Das Unternehmen konnte auf diese Weise ihre Geschäftsbücher für das Jahr 2016 mit einem Rekordumsatz von 3,8 Mrd. USD sowie einem EPS von 6,63 USD je Aktie schließen. Man kann seit der Gründung vor 24 kontinuierlich wachsen. Die Marktkapitalisierung beträgt derzeit 14 Mrd. USD.

Das operative Geschäft für Martin Marietta läuft seit Jahren hervorragend, die Bilanz ist schuldenfrei! Seit November 2016 gibt es zudem neue mögliche Wachstumstreiber. Der amtierende US-Präsident kündigte bei seiner Amtseinführung ein billionenschweres Infrastrukturprojekt in den USA an. Sollte dieses wie geplant umgesetzt werden, würde Martin Marietta einer der größten Profiteure sein. Doch auch so läuft das Geschäft mit den Steinen.

So rechnen Analysten mit einem weiteren Wachstum bei allen wichtigen Kennzahlen. Bis 2020 dürfte der Gewinn je Aktie von 6,63 USD auf über 11,78 USD steigen. Das KGV würde in Folge dessen auf 20 sinken. Keine Frage, die Aktie notiert auf keinem Ramschniveau. Doch sollte das angekündigte Infrastrukturprojekt auch nur ansatzweise wie geplant umgesetzt werden, dürften sich der jüngste Konsens als zu konservativ erweisen. Zudem ist das Unternehmen gut geführt. Das positive Potenzial der verabschiedeten US-Steuerreform steht auch noch in den Sternen.

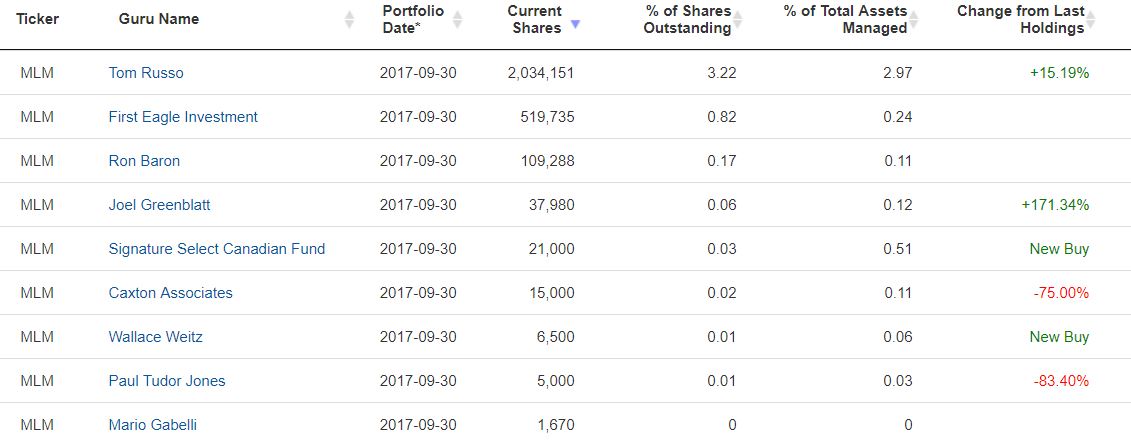

Bei Martin Mariette finden wir neben unserem Guru Tom Russo zudem bekannte Gesichter wie Joel Greenblatt oder die First Eagle Investmentgesellschaft vor. Eine gesamte Auflistung aller Investoren finden Sie nachfolgend:

Auch charttechnisch finden wir bei der Aktie des Bauunternehmens eine ezellente Situation vor. So konnte man letzte Woche die mittelfristige Konsolidierungsphase erfolgreich nach oben verlassen. Somit dürfte nun der Weg richtung altem Allzeithoch bei 245 USD frei sein. Meines Erachtens kann man als langfristiger Investor hier unserem Guru Tom Russo guten Gewissens folgen.

& Profi-Tools von

& Profi-Tools von