Portfoliocheck: Value-Investor Tom Russo, der Guru zum nachhandeln!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

In den letzten 32 Jahren erzielte der Guru eine unglaubliche Rendite von 15,2% über seine Investmentgesellschaft Gardner Russo & Gardner. Eine außergewöhnliche Leistung meines Erachtens. Dabei beläuft sich seine Handelsaktivität auf ein absolutes Minimum. Der Q/Q Turnover liegt fast nie über 2-3%.

Sein Handwerk lernte der Investor in seiner Zeit beim renommierten Fonds Ruane, Cunniff and Goldfarb als angestellter Analyst. Den aufmerksamen Lesern sollte der Name Ruane bereits geläufig sein. Auch William Ruane steht auf unserer Guru-Watchlist.

Tom Russo ist ein Unicat unter den erfolgreichen Value-Investoren. Ihn zeichnet vor allem ein unglaublich geringen Turnover sowie eine Null-Prozent Cashquote aus. Im Klartext heißt dies folgendes: Der Investor entscheidet sich äußerst langfristig für eine Position. Umschichtungen passieren über viele Jahre und Jahrzehnte. Diese Eigenschaft wird sich bei der Betrachtung der Transaktionen aus dem vergangenen Quartal gut erkennen lassen. Zudem ist Russo dauerhaft mit nahezu 100% seines Anlagevermögens im Markt investiert. Er nimmt somit keine Krise oder Marktkorrektur vorweg. Russo setzt alle Karten auf die langfristige Wertschöpfung der offenen Marktwirtschaft. Und das mit Erfolg!

Aus 10.000 USD im Jahre 1984 wären heute bereits 1.228.000 USD geworden! Betrachten wir nun die letzten Transaktionen des ersten Quartals 2018:

Zukauf von Spirituosenherstellern Brown-Forman und Anheuser Busch!

Aufgrund des geringen Q/Q Turnover sowie seiner relativ schlichten Handelsstrategie eignet sich unser Guru ideal zum Nachhandeln. Man hat auch Sicht mehrerer Jahre oder gar Jahrzehnte praktisch keinen Nachteil, dass man seine Transaktionen im Schnitt erst mit einer Verzögerung von 4,5 Monaten erhält.

In den ersten drei Monaten des laufenden Jahres verzeichne ich insgesamt keine Neueinstiege und 10 Positionsaufstockungen. Dem gegenüber stehen ein Ausstieg sowie 9 Reduzierungen einzelner Positionen. Die 10 Transaktionen habe ich in der nachfolgenden Tabelle einmal aufgelistet.

Aufgrund der unglaublich geringen Veränderung der meisten Positionen geht es weniger darum, welche Aktien der Guru dieses Mal geringfügig auf- oder abgebaut hat, sondern vielmehr in welchen Unternehmen der Guru seit vielen Jahren investiert ist:

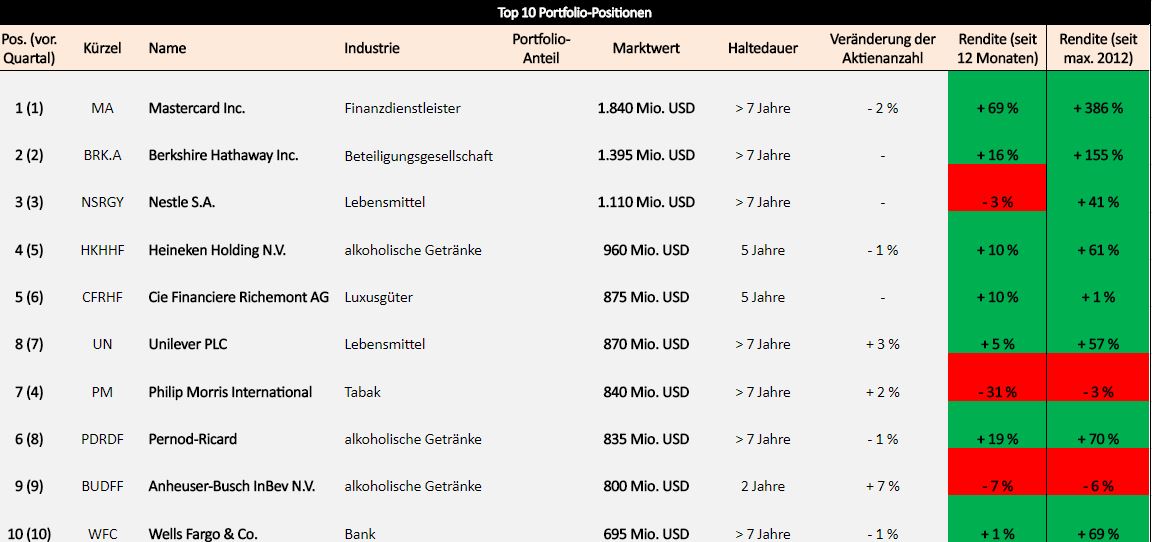

10% der gehaltenen Anteile machen 74% des gesamten Depots aus!

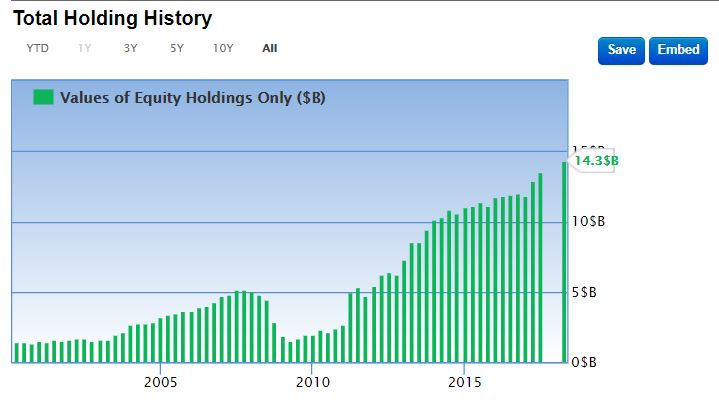

Das Portfolio umfasst mit derzeit 100 verschiedenen Positionen eine Fülle an Unternehmen. Doch der Schein der Diversifikation trügt. Betrachtet man die Gewichtung ergibt sich ein klareres Bild. Dabei ergibt sich bereits 74% des Portfoliowertes alleine aus den zehn größten Positionen. Bei einer in Bezugnahme der 20 größten Positionen liegt der Anteil bereits jenseits der 95%-Marke. Mit einem verwaltenden Vermögen in Höhe von mittlerweile knapp 15 Mrd. USD gehört die Gardner Russo & Gardner Investmentgesellschaft zu den größten ihrer Art.

Vergleicht man das AUM von heute mit dem von vor gerade einmal 8 Jahren, lässt sich ein unglaublicher Anstieg von 425% ermitteln. Es ist die Ernte einer herausragenden Arbeit des Gurus.

Bei den unten aufgelisteten Werten gab es im letzten Quartal wie bereits in den Vorquartalen keine größere Veränderung. Die Liste der größten Buchgewinne führen Anteile des amerikanischen Finanzdienstleisters Mastercard mit einer Rendite von 386% an. Hier ist Russo wie bei fast allen Investitionen über viele Jahre investiert. Auf den weiteren Plätzen folgen Anteile von Warren Buffetts Beteiligungsgesellschaft Berkshire Hathaway (+155%) und Pernod-Ricard mit +70%.

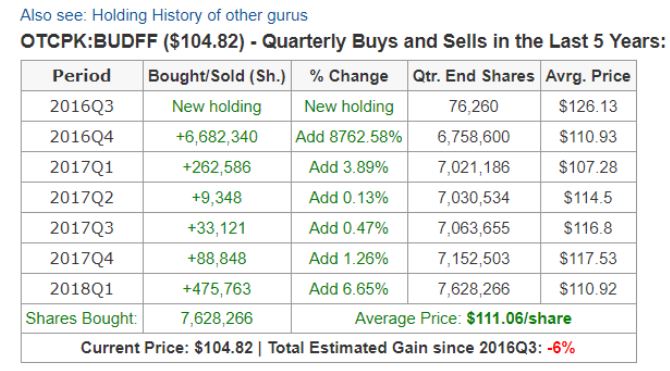

Dabei baute der Guru in den letzten Jahren vor allem seine Positionen bei den beiden Spirituosenherstellern Anheuser-Busch sowie Brown-Forman stetig aus. Bei ersterer spiegelt der jüngste Zukauf bereits die siebte Aufstockung der Position nacheinander wieder. Daher werden wir unseren Fokus in der anschließenden Unternehmensanalyse auf das Unternehmen Anheuser-Busch InBev legen:

Position 9: Anheuser-Busch InBev erkämpft sich den Thron im Bier-Geschäft!

Mit Anheuser-Busch InBev betrachten wir den größten Brauerei-Betrieb der Welt. Das Unternehmen hat sich in seiner 166-jährigen Geschäftshistorie zum absoluten Branchenführer hochgearbeitet. Ende 2016 sorgte man mit der 100 Mrd. USD schweren Übernahme des Konkurrenten SABMiller für die entgültige Entscheidung im Kampf um den Thron des größten und wohl auch bedeutensten Brauerer-Betrieb der Welt. Der Konzern besitzt über 500 verschiedene Marken in seinem Portfolio, darunter auch bekannte Größen wie Becks, Budweiser, Corona, Ultra oder auch Sam Adams und Franziskaner.

Quelle: https://www.cookinglight.com, Photo: Rany Mayor

18 Marken erlösen jeweils mehr als 1 Mrd. USD. Der Marktanteil in den USA erreicht allein 45 %. Weltweit wird der Marktanteil mit 27 % beziffert. 45 % der gesamten Branchenprofite fährt die Gruppe in die Scheune, was beachtlich ist.

Dadurch kann das Unternehmen vor allem durch seine schiere Größe in Puncto Skaleneffekte wie kein Zweiter glänzen. Fabriken können zusammengelegt werden, beim Vertrieb und der Verwaltung fielen durch die jüngste Fusion tausende Arbeitsplätze weg. Dadurch kann Anheuser im Branchenvergleich sehr gute Margen erzielen.

Zudem ist durch den SABMiller-Zukauf die Präsenz in Afrika und Südamerika besser. Der Löwenanteil des Profits kommt aus den Schwellenländern. Weil der Absatz von der Entwicklung der Bevölkerung und dem Wohlstand abhängt, rechnen Analysten mit einem Umsatzplus auf absehbare Zeit zwischen circa 2 und 6 % jährlich. "Wir haben uns dazu verpflichtet, für langfristiges Wachstum zu sorgen und wir möchten Werte für alle Beteiligten schaffen", sagt Konzernboss Carlos Brito.

Auch wenn das Unternehmen sowie die Aktie in den letzten Monaten aufgrund einiger Negativaspekte wie Wechselkurse und bedenken eines Bier-Kartells ein wenig in Schieflage geriet, läuft beim Konzern operativ gesehen alles auf einen langfristigen Wachstumskurs. Alleine in den letzten 10 Jahren konnte man den Konzernumsatz mit zuletzt 56,4 Mrd. USD mehr als verdoppeln.

Lag das EPS im vergangenen Jahr bei 4,04 USD, rechnet der Konsens für dieses Jahr mit Erlösen in Höhe von 4,63. Das entspricht einem Anstieg von 15%. Läuft alles nach Plan, dürfte der Branchenriese seine Gewinne durch die sich immer weiter ergebenden Synergieeffekte und Wachstumschancen in Schwellenländern in den nächsten 3 Jahren auf 6,5 USD je Aktie hochschrauben können. Das KGV würde in Folge dessen auf moderate 16 zurück gehen. Auf langfristige Sicht eine verlockende Investmentchance.

Unser Guru kauft seit der Übernahme des Konkurrenen SABMiller immer weitere Anteile der Brauerei. Wir sehen hier ein Einstieg von Russo in eine Position, welche er mit hoher Wahrscheinlichkeit für viele Jahre und Jahrzehnte halten wird. Bis jetzt lag der Milliardär verdammt oft richtig mit seinen Investmentideen.

Aus charttechnischer Sicht gibt es bei Anheuser derzeit kein Handlungsbedarf. Zu sehr belasteten zuletzt negative Aspekte wie Wechselkursverluste den Aktienkurs. Ich persönlich würde auf einem Break-Out au der nun zweijährigen Konsolidierungsphase warten. Langfristig gesehen macht man mit Anheuser jedoch kaum etwas falsch. Die Aktie dürfte in jedem Value-Depot auf Sicht von mehreren Jahrzehnten schöne Gewinne abwerfen können.

& Profi-Tools von

& Profi-Tools von