Portfoliocheck: DoorDash bleibt Chase Colemans Lieferheld

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Seine Investmentkarriere begann Chase Coleman III 1997 beim Hedgefonds Tiger Management von Julian Robertson, mit dessen Sohn Spencer er aufgewachsen war. Der legendären Hedgefonds-Manager erzielte einen durchschnittlichen ROI von über 30 % und gehört mit seiner Tiger Management Group zu den erfolgreichsten Fondsmanagern des letzten Jahrhunderts.

Als Julian Robertson seinen Fonds im Jahr 2000 schloss, betraute er Coleman mit der Verwaltung von über 25 Mio USD, was ihn zu einem der über 30 sogenannten "Tiger Cubs" machte, den Tigerwelpen; Fondsmanager, die ihre Karriere im Fondsmanagement bei Tiger Management begannen. Robertson war aber nicht nur ein großartiger Investor, sondern ein mindestens ebenso guter Lehrer. Zu seinen Schülern gehören 50 der erfolgreichsten Fonds Manager der Welt und neben Chase Coleman u.a. auch Stephen Mandel (Lone Pine), Andreas Halvorsen (Viking Global), Rob Citrone (Discovery Capital Management), Philippe Laffont (Coatue Management) und Lee Ainslie (Maverick Capital).

In der von ihm gegründeten Investmentfirma Tiger Global Management fungiert Chase Coleman als Partner. Der Hedgefonds war ein früher Investor sowohl in Facebook als auch in LinkedIn. Auf der 2019er Forbes-Liste der Milliardäre der Welt rangiert er auf Platz 458 mit einem Nettovermögen von 4,5 Mrd. USD und hat nach Angaben von Institutional Investor im Jahr 2020 schätzungsweise 2,5 Mrd. USD verdient.

Tiger Global Management inzwischen rund 46 Mrd. USD; er ist ein aktiver Investor, der sein Depot häufiger umschlägt. Dennoch ist sein Portfolio fokussiert und seine 10 größten Positionen machen annähernd die Hälfte seines Depots aus.

Chase Coleman gehörte zu den größten Investoren des Tech-Booms der letzten Jahre und investierte häufig in "späte Wachstumswerte", die kurz vor dem Börsengang standen. Das hat sich viele Jahre lang ausgezahlt, aber im Verlauf des letzten Jahres haben sich die Rahmendaten verändert, nachdem die Angst vor steigenden Zinsen und nachlassenden Wachstumsraten bei den High Growth-Aktien viel Luft aus den Bewertungen gelassen hat.

Tiger Global Management teilte daher seinen Anlegern Anfang Februar mit, dass man sich fortan nicht mehr auf die Finanzierung großer Startups in der Spätphase konzentrieren werde. Stattdessen wird sich der New Yorker Hedge-Fonds wieder auf Investitionen in jüngere Firmen in der Serie A und B konzentrieren.

Insbesondere im FinTech-Sektor war Tiger Gobal in 2021 sehr aktiv. Bei den 10 größten Fintech-Deals in Europa mischten Tiger Global, Softbank, Coatue und Sequoia (Ruane Cunniff) oft federführend mit. Coleman engagierte sich dabei unter anderem bei der Serie E-Finanzierungsrunde bei Revolut über 800 Mio. USD oder bei der Serie C-Finanzierung von SaltPay über 500 Mio. USD. Und nachdem Tiger Global zuletzt beim Banken-Software-Startup Mambu eingestiegen war, beteiligte man sich Mitte Januar auch an der Finanzierungsrunde über 75 Mio. EUR für das Kreditkarten- und Ausgabensoftware-Startup Moss, die deren Firmenwert auf 500 Mio. EUR hochtrieb.

Doch nun zu Colemans Aktiendepot.

Top Transaktionen im 4. Quartal 2021

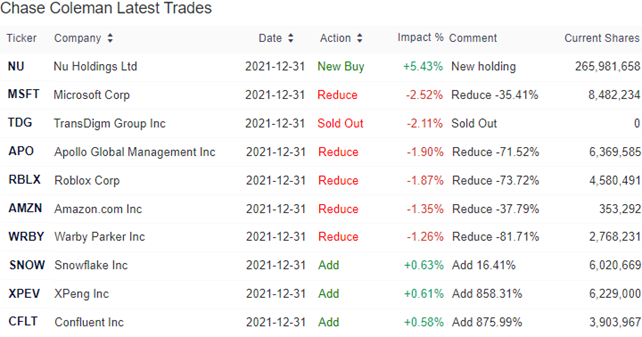

Coleman blieb auch im letzten Quartal seinem aktiven Stil treu und wirbelte sein 45,9 Mrd. USD schweres Depot kräftig durcheinander. Seine Turnoverrate lag bei 15 % und zum Quartalsende hielt er 169 Positionen, darunter 16 neue.

Nu Holdings, die hinter der NuBank steht, liegt an der Spitze der Transaktionen. Das Unternehmen ging im Oktober an die Börse, doch nach einem ersten Euphoriesprung fällt der Aktienkurs im Zuge der heftigen Korrektur bei den Technologiewerten ebenfalls wie ein Stein.

Aufgestockt hat Chase Coleman bei Snowflake, XPeng und Confluent.

Komplett ausgestiegen ist er bei TransDigm, während er bei Microsoft mehr als ein Drittel seiner Anteile abstieß, bei Apollo Global Management mehr als zwei Drittel, bei Roblox sogar drei Viertel und bei Warby Partner sogar mehr als vier Fünftel. Auch Amazon stutzte er um knapp 38 %.

Top Positionen am Ende des 4. Quartals 2021

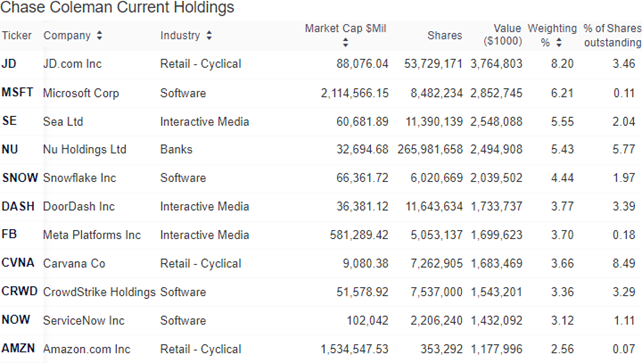

Mit 51,8 % hat der Technologie-Sektor in Colemans Depot weiter zugelegt. Es folgen weiterhin die zyklischen Konsumwerte mit einer etwas reduzierten Gewichtung von 20,9 % vor Communication Services mit 17,1 % und Financial Services mit 8,4 %.

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

An der Spitze von Colemans Depot gab es einen Favoritenwechsel. Nachdem im Vorquaartal Microsoft noch hauchdünn die Nase vorn hatte, liegt nun JD.com mit 8,2 % deutlich vorne. Dessen Aktienkurs konnte im 2021er Schlussquartal nicht überzeugen, während der von Microsoft witer satt zulegen konnte. Aber die Positionsreduzierung von gut 35 % bei Microsoft gab den entscheidenden Ausschlag zugunsten des chinesischen Online-Retail-Spezialisten.

Auf dem dritten Rang liegt weiterhin Sea Limited, während sich Nu Holdings als Neueinsteiger mit 5,4 % direkt auf dem vierten Platz einsortiert. Dahinter folgt die aufgestockte Snowflake-Position und dann DoorDash, die vom vierten auf den sechsten Rang zurückgefallen sind. Es schließen sich mit ähnlich hohen Gewichtungen Meta Platforms und Carvana an, bevor dann CrowdStrike, ServiceNow und Amazon auf Rang 11 folgen.

Im Fokus: DoorDash

DoorDash ist der Marktführer in den USA, der Dominator. Schließlich beherrscht das Unternehmen den US-Food Delivery-Markt in den USA mit einem Marktanteil von 55 %. Das 2013 gegründete Unternehmen erzielt den Großteil seines Umsatzes in den USA, ist aber inzwischen auch in Kanada, Australien und Japan aktiv. Uber/Postmates belegten mit einem Anteil von 26 % den zweiten Platz, während der ehemalige Marktführer Grubhub mit einem Anteil von nur noch 16 % den dritten Platz belegt.

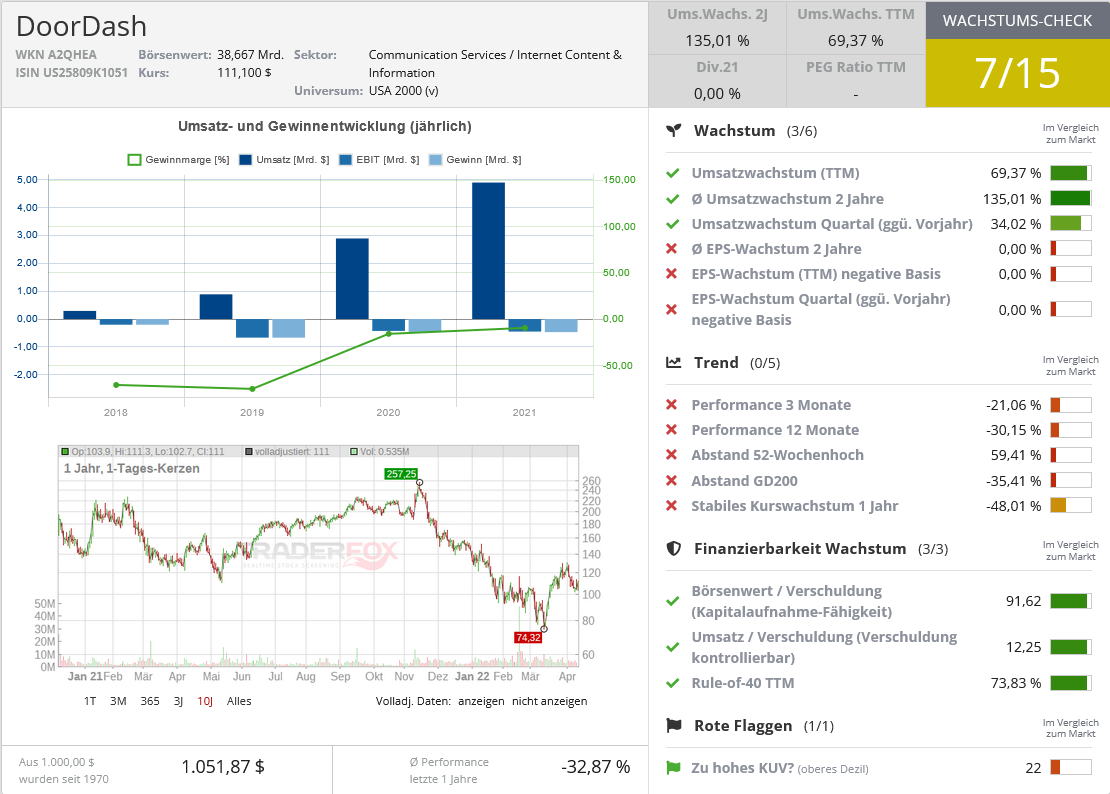

Quelle: Wachstums-Check TraderFox

Der Markt ist hart umkämpft und von Übernahmen und Fusionen geprägt. Und so gehört Grubhub inzwischen zum niederländischen Konzern Just Eat Takeaway, der in Deutschland nach der Übernahme von Lieferheld und Pizza.de von Delivery Hero inzwischen mit seiner Plattform lieferando.de unangefochtener Marktführer ist. Der Kaufpreis wurde neben Bargeld auch in Aktien beglichen, so dass der vom DAX-Abstieg bedrohte Konzern rund 7 % an Just Eat Takeway kontrolliert.

Gewinne erzielt keines dieser Unternehmen bisher, denn die nötigen Investitionen, um in den adressierten Märkten die Marktführerschaft zu erreichen oder halten zu können, sind einfach zu hoch. Und darin sind sich auch die meisten Marktteilnehmer selbst einig: Geld verdienen wird in der Branche auch langfristig nur der jeweilige Marktführer und allenfalls noch soeben die Nummer zwei. Alle anderen werden kaum profitabel arbeiten können und sind daher zum Scheitern verurteilt. Oder dazu, von den Großen geschluckt zu werden.

Einer dieser Großen ist DoorDash. Das Unternehmen generiert seine gesamten Einnahmen aus Provisionen und Gebühren, die es Restaurants und Kunden in Rechnung stellt. Dabei generierte das Unternehmen im vergangenen Jahr mehr als 99 % seines Umsatzes in den USA, was erklärt, dass es außerhalb Nordamerikas weitgehend unbekannt ist.

Coronarückenwind

Die Coronapandemie mit ihren Kontaktbeschränkungen, Lockdowns und Ausgangssperren hat alle Lieferdienste, nicht nur im Essensbereich, kräftig angetrieben und bei DoorDash war dies nicht anders. Allerdings waren die Wachstumsraten auch 2019 bereits herausragend.

In 2019 konnte DoorDash seinen Umsatz um 204 % steigern und dann im Coronajahr 2020 um weitere 226 %. Und auch im ersten Halbjahr 2021 setzte sich das Wachstum fort, allerdings nicht mehr ganz so rasant, zumindest was die prozentuale Steigerungsrate anging. Die fiel auf 123 %. Für das Gesamtjahr liegen die Erwartungen bei 55 % und für 2022 bei 21 %.

Dieses nachlassende Wachstumstempo findet sich bei beinahe allen Corona-Gewinnern und es löst Sorgen aus. Kritiker meinen, das Wachstum habe sich alleine wegen Corona eingestellt und nach Beendigung der Beschränkungen würde die Nachfrage nach Lieferdiensten und hier vor allem nach Essenslieferungen einbrechen. Die Menschen würden wieder öfter in Restaurants gehen und die Restaurants wären ihrerseits nicht mehr so stark von Essenslieferungen abhängig, da die Menschen wieder zu ihnen ins Lokal kommen, anstatt zuhause zu sitzen und zu essen.

Das ist nicht von der Hand zu weisen. Andererseits steuern wir auf ein "New Normal" zu, das nicht völlig mit dem Leben vor Ausbruch der Pandemie vergleichbar sein wird. Denn wir alle haben uns in den letzten anderthalb Jahren umgewöhnt und unser Verhalten geändert. Verhaltensforscher weisen darauf hin, dass Menschen ihr Verhalten nach durchschnittlich 66 Tagen dauerhaft ändern, bei kürzeren Verhaltensänderungen fallen sie schnell in das alte Verhaltensmuster zurück. Über diese 66 Tage sind wir deutlich hinaus, die Pandemie hält uns seit mehr als zwei Jahren in Atem. Und sie ist längst nicht vorbei. Während in Deutschland die Beschränkungen zunehmend aufgehoben werden, ist das wirtschaftliche Epizentrum Chinas, Shanghai, erneut in einem Lockdown gefangen.

Doch unabhängig davon, ob und wie stark Regierungen die Beschränkungen lockern, werden die Menschen doch weiterhin eher zurückhaltend sein hinsichtlich ihrer Sozialkontakte. Die Ansteckungsfahr ist weiterhin hoch und die gesundheitlichen Risiken ebenso. Die Zurückhaltung betrifft auch Restaurantbesuche; wie beim Einkaufsbummel entwerten Corona-Restriktionen das Erlebnis doch enorm.

Und doch… gehen Verbraucher wieder häufiger auswärts essen und dieser Trend wird sich weiter verstärken. In den USA sind die wöchentlichen Online-Bestellungen von Lebensmitteln zudem stark rückläufig. Auch das Kochverhalten hat sich verändert: Der Anteil der Verbraucher, die mindestens einmal pro Woche eine Mahlzeit kochen, ist von Oktober letzten Jahres bis Februar um 4 % gestiegen.

Hinzu kommen die deutlichen Preissteigerungen und die Inflation. Sie werden die Verbraucher dazu zwingen, ihre Ausgabengewohnheiten zu überdenken und ihre Kosten zu senken. Dabei haben auch viele Lebensmittel-Lieferdienste ihre Preise angehoben und die Preissteigerungen bei Lebensmittel erhöhen die Kosten der Restaurants zusätzlich. All das belastet die Rentabilität von DoorDash.

Dabei sind die meisten Kosten von DoorDash variabel. So konnten die Einnahmen und Ausgaben des Unternehmens im letzten Jahr um ungefähr den gleichen Betrag von 2 Mrd. USD gesteigert werden. Trotz des sehr starken Umsatzwachstums stieg daher auch der operative Verlust des Unternehmens im letzten Jahr um satte 16 Mio. USD.

Während das EBITDA als operatives Ergebnis einige Aussagekraft hat, muss man bei oft vorgenommenen Bereinigungen schon genauer hinsehen. Ein ganz wesentlicher Teil des Geschäftsmodells von Lieferdiensten sind nämlich Marketingaufwendungen. Diese werden gerne "bereinigt", um bessere Zahlen ausweisen zu können. Aber wer keine Werbung für seine Plattform mehr macht, wird schnell von der Konkurrenz überholt.

Die Ausnahme stellte die Corona-Pandemie dar, weil die Lieferdienste auch ohne Werbung von der Nachfrage überrollt wurden und die Bestellungen kaum abarbeiten konnten. Daher sanken die Kosten für Werbung und Marketing rapide, während sich das operative Ergebnis entsprechend stark verbesserte. 2019 hatte die operative Marge noch bei -70 % gelegen.

Doch nun steigen die Marketingaufwendungen wieder, so dass auch die vermeintliche und vorübergehende Profitabilität wieder in weite(re) Ferne rückt. Und dank der hohen Investitionen und des zunehmenden Wettbewerbsdrucks wird sich daran in den nächsten Jahren auch nichts ändern.

DoorDash steht eine harte Zeit bevor und ungeachtet des zunehmenden Gegenwinds wird sie immer noch mit dem 6,5-fachen des für 2022 erwarteten Umsatzes bewertet. Bei deutlich nachlassendem Umsatzwachstum und kaum Aussicht auf Profitabilität in absehbarer Zeit. Das Unternehmen muss also herausfinden, wie es seine Betriebskosten senken kann, um langfristig erfolgreich zu sein. Keine leichte Aufgabe angesichts des wachsenden Wettbewerbs und Preisdrucks.

Chase Coleman hält 3,4 % des Aktienkapitals an DoorDash und ist damit deren fünftgrößter Aktionär. Nicht nur er, sondern alle Anleger müssen die vorherrschenden Rahmenbedingungen akzeptieren, wenn sie in diesen Sektor investieren wollen. Und auch, dass immer wieder frisches Geld eingeworben werden muss, ob über Kredite oder Finanzierungsrunden, über Kapitalerhöhungen oder Wandelschuldverschreibungen. Die Marktanteile werden heute verteilt und wer nicht schnell wächst und expandiert wird nicht dauerhaft überleben können.

Doch eines bleibt auch klar: Am Ende müssen sich die Investitionen auszahlen und sich eine positive Rendite ergeben. Im Food-Delivery-Sektor steht der Beweis hierfür noch aus.

& Profi-Tools von

& Profi-Tools von