Portfoliocheck: Frank Sands stärkster Kauf ist… Amazon

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Dominierende Wachstumsunternehmen mit langfristig profitablen Aussichten sind Frank Sands bevorzugtes Investitionsfeld. Der erfolgreiche Investor leitet die gleichnamige Anlagegesellschaft Sands Capital Management seit mehr als 25 Jahren und inzwischen gemeinsam mit seinem Sohn Frank Sands Jr.

Der klassische Konflikt zwischen Value und Groth, also bei der Auswahl zwischen unterbewerteten Buchwert-Schnäppchen oder Wachstumsaktien, spielt für Frank Sands keine Rolle, denn er sieht hier keinen Zwiespalt. Eine Ansicht, die auch Warren Buffett vertritt. "Das Orakel von Omaha" ist der Auffassung, Wachstum sei ein Bestandteil des Value-Ansatzes und daher liege hier kein grundsätzlicher Konflikt vor. Vielmehr müsse man jeweils den Einzelfall betrachten: ein Wachstumsunternehmen, das keinen nachhaltigen Wert schafft, ist kein gutes Investment. Ein Value-Unternehmen ohne Wachstum reduziert das Anlagespektrum auf die berühmten Zigarrenstummel nach Benjamin Graham. Buffett hingegen bevorzugt Unternehmen mit solidem Wachstum zu einem attraktiven Preis.

Frank Sands folgt Warren Buffett auch in einem weiteren Punkt: Auch er konzentriert seine Investments auf die besten Werte und verzichtet auf eine zu breite Streuung. Und hier schließt sich der Kreis zu einer weiteren Börsenlegende: Philip A. Fisher. Dieser gilt als Urvater des Growth-Investing und ist eines der großen Vorbilder Warren Buffetts.

"Anleger sollten peinlich genau darauf achten, nicht die meisten, sondern die besten Aktien zu halten. Bei Aktien kann Masse niemals mehr als schwacher Ersatz für Klasse sein."

(Philip A. Fisher)

Dieses Verständnis ist auch die Grundlage der Investmentphilosophie von Frank Sands. Er ist auf der Suche nach dominierenden Wachstumsunternehmen und geht nach einem strikten Katalog mir sechs Kriterien vor:

- nachhaltiges überdurchschnittliches Gewinnwachstum

- Marktführerschaft in ihrer jeweiligen Branche

- Burggraben: starke Wettbewerbsvorteile, einzigartiges Geschäftsmodell

- eine klare Philosophie sowie einen wertschöpfenden Fokus

- Finanzstärke

- angemessene Bewertung im Hinblick auf Markt- und Geschäftsaussichten

In den letzten 25 Jahren erzielte Frank Sands eine durchschnittliche jährliche Rendite über 13 % und auf 10-Jahressicht sind es sogar über 20 % Zuwachs pro Jahr. Womit er fast doppelt so gut abgeschnitten hat wie der S&P 500 Index im gleichen Zeitraum, der es "nur" auf 14 % brachte.

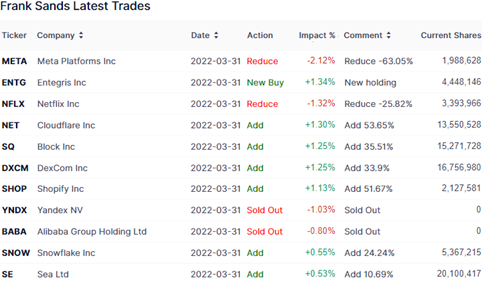

Wichtigste Käufe und Verkäufe im 1. Quartal 2022

Am Ende des Quartals hielt Frank Sands 68 Werte in seinem Portfolio, darunter 2 Neuaufnahmen. Seine Turnover-Rate lag bei 10 % und das Depotvolumen bei 43,5 Mrd. USD.

Mit der russischen Yandex und der chinesischen Alibaba Group hat Frank Sands gleich zwei "Problemfälle" komplett aus seinem Depot entsorgt. Um beinahe zwei Drittel reduzierte er auch Mark Zuckerbergs Meta Platforms, die ehemalige Facebook, und beim schwächelnden Streaming-Pionier Netflix verkaufte er gut ein Viertel seines Bestands.

Gewichtigster Neuzugang ist Entegris, ein amerikanischer Anbieter von Produkten und Systemen zur Reinigung, zum Schutz und zum Transport wichtiger Materialien, die bei der Herstellung von Halbleiterbauelementen verwendet werden. Aufgestockt hat Frank Sands seine Positionen bei Cloudflare um 54 %, bei Block um 36 %, bei DexCom um 34 %, bei Shopify um 52 %, bei Snowflake um 24 % und bei Sea Limited um 11 %.

Fast alle diese Unternehmen mussten in den vergangenen drei Monaten weitere heftige Kursverluste einstecken, überwiegend im mittleren und teilweise sogar hohen zweistelligen Prozentbereich. Lediglich Alibaba konnte sich auf niedrigem Kursniveau stabilisieren.

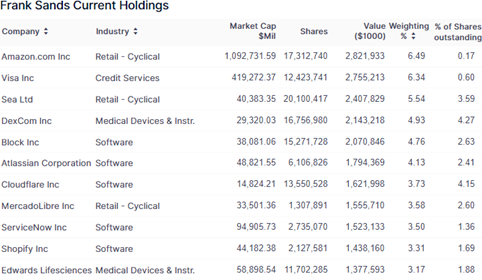

Top-Werte im Portfolio zum Ende des 1. Quartals 2022

Mit 37,1 % Gewichtung liegen die Technologiewerte inzwischen an der Spitze von Sands Depot und haben damit die Communication Services verdrängt, die es nur noch auf 21,1 % bringen. Es folgen zyklische Konsumwerte mit 15,8 % und Gesundheitsaktien mit 15,4 % vor Financial Services mit 7,7 %.

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

Die größte Position in Frank Sands Portfolio ist Amazon, dicht gefolgt von Visa. Auf dem dritten Platz liegt nun Sea Limited, die von der Aufstockung profitierten. Ebenso erging es DexCom und Block, die sich ebenfalls verbessern konnten.

Die zweite Hälfte der Top 10 führt Atlassian Corp. an vor Cloudflare und MercadoLibe, ServiceNow und Shopify. Edwards Lifesciences auf Rang 11 erhöht Sands Gewichtung im Healthcare-Sektor.

Im Fokus: Amazon

Der erfolgsverwöhnte Online-Gigant bekam zuletzt einige Kratzer in den Lack und der Kurs ging entsprechend heftig in die Knie. Dabei ist der ehemalige Online-Buchversender längst ein Online-Powerhouse, das eine Branche nach den anderen umkrempelt.

Quelle: Qualitäts-Check TraderFox

Dabei erschließt sich Amazon sich auch zunehmend klassische Branchen und wächst in den "Offline-Bereich" hinein. Die Übernahme von Whole Foods war hierzu nur der Auftakt. Beim E-Commerce ist Amazon hinter Alibaba die globale Nummer zwei und inzwischen ist man einer der führenden Anbieter beim Videostreaming ("Prime"). Die Übernahme des Filmstudios MGM (Metro Goldwyn Mayer, die mit dem brüllenden Löwen) für 8,5 Mrd. USD wurde Mitte März abgeschlossen und bereichert nicht nur Amazons Filmbibliothek, sondern verbessert auch seine Möglichkeiten bei der Schaffung neuen und exklusiven Contents.

Prime wird auch hierdurch immer interessanter für die Kunden und in den USA sind bereits zwei Drittel der Haushalte Amazon Prime-Abonnenten, während längst mehr als die Hälfte aller Online-Produktsuchen auf Amazon beginnen. Was für eine Marktmacht!

Die Gewinne erzielt Amazon aber woanders und zwar mit seiner höchst profitablen Cloud-Sparte AWS. Der weltweite Marktführer bei Cloud-Diensten ist ein Wachstumsmotor und sein enormer Cashflow versetzte Amazon in den letzten Jahren Amazon in die Lage, in allen anderen Bereichen massiv zu investieren und neu Geschäftsfelder zu erschließen.

So ist Amazon innerhalb weniger Jahre zu einem der weltweit führenden Logistikanbieter geworden und betreibt inzwischen die zweitgrößte Flotte an Frachtflugzeugen – samt eigenem Flughafen als Logistikdrehkreuz. Bei den Auslieferungen von Bestellungen, die über die Amazon-Plattform generiert wurden, liegt Amazons Anteil inzwischen bei annähernd drei Viertel und auch in absoluten Zahlen nimmt man in Deutschland bereits Marktführer DHL ins Visier. Zudem bietet Amazon seine Logistikdienste längst auch externen Kunden an und lastet so seine Kapazitäten schnell weiter aus.

Nach dem gleichen Muster entstand auch AWS. Zunächst war es der interne Cloud-Dienst für Amazons Website und Plattform. Doch dann baute man die Kapazitäten massiv aus und bot die Dienste externen Kunden an. Die Geburt einer Erfolgsgeschichte, die ohne Amazon selbst nicht denkbar gewesen wäre.

Und die Cloud-Sparte ist auch nicht das Problem, sondern der Onlinehandel. Amazon verdient hier wieder kein Geld mehr, weil man weiterhin massiv investiert in Logistik und Personal. Die hohe Inflation und der leergefegte Arbeitsmarkt führen vor allem in den USA zu deutlichen Lohnsteigerungen und das belastet die Margen. Gleichzeitig fällt die Verbraucherstimmung, was zu geringeren Konsumentenausgaben führen dürfte.

Onlinehandel schwächelt

Doch auch strategisch wird es für Amazon und anderen Onlineplattformen enger. Immer mehr Unternehmen mit starken Marken ziehen sich von Plattformen zurück und unterbinden auch, dass Händler ihre Produkte über Plattformen anbieten. Sie setzen stattdessen auf den eigenen Onlineshop, den Direktverkauf an die Kunden (D2C – Direct-to-Consumer). Wer Nike- oder Adidas-Turnschuhe kaufen möchte, muss dies online über deren eigenen Shop tun. Bei Zalando, Amazon und anderen ist da nichts mehr zu finden. So sparen sich die Markenunternehmen die Marge, die ansonsten die Plattformen abgreifen würden. Die Plattformen verlieren damit nicht nur Erträge und Anbieter, sondern auch an Attraktivität. Denn ein wesentliches Element des Netzwerkeffekts ist, dass mehr Angebote mehr Interessenten anlocken - und umgekehrt. Ein perfekter, sich aufschaukelnder Kreislauf.

Doch wenn einige der attraktivsten Anbieter sich von den Plattformen zurückziehen, müssen die Kunden zwangsläufig woanders nach den heiß geliebten Produkten suchen. Vornehmlich im eigenen Onlineshop der Markenhersteller. Die Plattformen verlieren ihre Exklusivität als erste und einzige Anlaufstelle für Online-Shopper und wenn die Kaufwilligen ohnehin drei oder vier Shops ansteuern müssen, um ihre Einkäufe zu erledigen, dann verlieren die Plattformen auch Mitnahmeeffekte. Denn wie in einem klassischen Supermarkt kaufen die Kunden auch gleich noch Artikel ein, die sie ohnehin kaufen müssten.

Seit Anfang des Jahres gehen die Umsätze im Einzelhandel zurück und besonders stark hat es die Online-Umsätze getroffen. Anfangs lag dies an den hohen Vergleichswerten aus dem starken Vorjahr, denn Anfang 2021 zeigten sich ja die ersten Erfolge der Corona-Impfkampagnen und die Konsumlaune zog spürbar an. Doch inzwischen drücken die stark gestiegenen Preise und immer öfter auch fehlende Produkte aufgrund von Lieferengpässen für Umsatzeinbußen. Zudem schwächt sich die Wirtschaft deutlich ab und damit werden auch die Erwartungen für die nächsten Monate weiter gedämpft. Die Konsumstimmung ist zuletzt regelrecht eingebrochen und liegt in den USA nun sogar unter dem Niveau des Frühjahrs 2020 bei Ausbruch der Corona-Pandemie. Gleichzeitig steigen die Löhne deutlich an und die Arbeitslosenquote ist auf niedrigerem Stand als vor Corona, während die Zahl der offenen Stellen sogar doppelt so hoch liegt. Eine sehr widersprüchliche Entwicklung zwischen Realität und Stimmung.

Dennoch sind die Auswirkungen auf den Handel und damit auch Amazon spürbar. Das gilt auch für die neue Cashcow, die Werbeeinnahmen. Einerseits laufen Kartellverfahren, weil Amazon eigene Produkte bzw. die von zahlungswilligen Händlern bevorzugt platziert haben soll. Und auf der anderen Seite stößt Amazon an die Grenzen des Präsentierbaren: Es gibt einfach nicht genügend Platz für noch mehr Werbung und gesteuerte Produkteinblendungen, ohne dass die Nutzererfahrung noch schlechter wird. Und die hat in den letzten Monaten durchaus gelitten. Wer ein bestimmtes Produkt sucht, insbesondere von einer bestimmten Marke, und ständig andere Produkte oder solche von anderen Herstellern angezeigt bekommt, wird zunehmend genervt und der Einkaufsspaß fährt gegen die Wand. Amazon scheint hier den Bogen bereits überspannt zu haben, wie die zunehmenden Nutzerbeschwerden zeigen. Relevanz aus Sicht des Kunden muss bei den Suchergebnissen wieder einen gewichtigeren Stellenwert bekommen als das Erzielen noch höherer Werbeinnahmen. Denn wenn die Kunden sich von Amazon abwenden, bekommt Amazon ein echtes Problem.

In wenigen Wochen findet der diesjährige Prime Day statt, der ja inzwischen nicht mehr einen Tag umfasst, sondern mehr als eine Woche. Dies wird zum Gradmesser dafür, ob Amazon wieder in die Erfolgspur zurückgefunden hat. Zuletzt gab es einige hochkaratige Personalveränderungen, vor allem im Handelsbusiness. Das spricht nicht für große Zufriedenheit. Und auch die anhaltenden Lieferengpässe, vor allem bei Chips und Elektronikkomponenten könnten für traurige Gesichter sorgen, wenn viele der attraktivsten Produkte nur in begrenztem Umfang oder vielleicht auch gar nicht verfügbar sein sollten. Eine positive Erwartungshaltung der Anleger zugunsten von Amazon ist jedenfalls nicht zu verspüren.

Aktiensplit verpufft

Der Aktienkurs hat nach den sehr ernüchternden Zahlen zum 1. Quartal und dem noch viel enttäuschenderen Ausblick auf den Rest des Jahres kräftig den Rückwärtsgang eingelegt. Der Onlinehandel insgesamt verbucht in diesem Jahr Rückgänge, das war man schon lange nicht mehr gewohnt.

Der Aktiensplit 20:1 Aktiensplit hat die Aktie wieder deutlich billiger gemacht, allerdings hat sich der erhoffte positive Kurseffekt bisher nicht eingestellt. Womöglich kommt es demnächst zur Aufnahme der Amazon-Aktie in den Dow Jones Index, die der Split erst möglich gemacht hat. Das würde für eine erhöhte Nachfrage nach Amazon-Aktien sorgen, da viele Indexfonds die Aktie dann kaufen müssten.

Wichtiger als diese Maßnahme bleibt allerdings der Fortschritt im operativen Geschäft. Amazon hat in und nach der Pandemie hunderttausende neuer Jobs geschaffen und die hohe Inflation wird sich auch in steigenden Lohnkosten niederschlagen. Das wird Amazons Margen belasten. Gleichzeitig fährt das Unternehmen weiterhin eine massive Investitionskampagne, vor allem im Bereich der Logistik, die zunächst hohe Kosten mit sich bringt, während sich die Erträge und noch später die Gewinne erst mit der Zeit einstellen.

Doch an der Börse wird die Zukunft gehandelt. Die meisten der Probleme sind schon länger bekannt und der abgestürzte Aktienkurs ist das Resultat aus diesen negativen Erwartungen. treffen diese nun so ein, bleibt wenig Raum für negatives Überraschungsmoment. Im Gegenteil: Sofern Amazon seine Kostensituation wieder in den Griff bekommt und in der für alle Onlinehändler herausfordernden Situation weiter Marktanteile gewinnen kann, vor allem durch sein Prime-Programm, könnte die Aktie durchaus eine interessante Wette auf eine starke Erholungsrally im zweiten Halbjahr darstellen. Mit acht Monaten hat die laufende Korrektur statistisch gesehen auch die Durchschnittszeit einer Korrektur absolviert und in den USA stehen demnächst Zwischenwahlen an. Solche Jahre sind in der Regel gute Börsenjahre. Bisher war davon allerdings noch nichts zu spüren.

& Profi-Tools von

& Profi-Tools von