Portfoliocheck: Joel Greenblatt setzt jetzt auf diesen aufstrebenden Luxuswert

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Joel Greenblatt setzt als Value Investor auf ein regelbasiertes System, das nur wenige Bilanz- und Wirtschaftskenntnisse voraussetzt und somit für den Privatanleger einfach anzuwenden ist. Mit seiner "Börsenzauberformel" wurde er einem breiten Publikum bekannt.

Der 1957 geborene Greenblatt studierte an der University of Pennsylvania und schloss sein Studium mit dem Bachelor of Science und dem Master of Business Administration ab. 1985 startete er seinen eigenen Hedgefonds Gotham Capital mit sieben Millionen Dollar.

Die Zauberformel

Klassische Value-Ansätze sind Greenblatt zu kompliziert und setzen zu viele Bilanz- und Wirtschaftskenntnisse voraus. Daher entwickelte er ein regelbasiertes Auswahlsystem für die aussichtsreichsten Aktien. In seinem Buch "The Little Book that Beats the Market" belegte er den überragenden Erfolg dieser Strategie und das Buch schaffte es auf die Bestsellerliste der New York Times.

Dabei begrenzt Greenblatt für seine "Börsenzauberformel" von vornherein die Aktienauswahl. So müssen sie untersuchten Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und nicht dem Energie- oder Finanzsektor angehören. Entscheidend sind dann lediglich zwei Kennzahlen und zwar die Kapitalrendite (ROIC, Return on Invested Capital), und die Gewinnrendite. Zu ihrer Ermittlung wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert ("Enterprise Value") gesetzt. Je höher die Gewinnrendite ist, desto günstiger ist das Unternehmen bewertet.

Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus EBIT zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt.

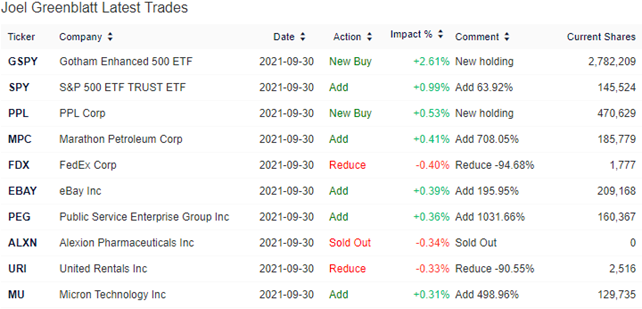

Top Transaktionen im 3. Quartal

Zum Ende des Quartals hatte Joel Greenblatts Gotham Capital 1.007 Werte mit einem Gesamtwert von 2,5 Milliarden Dollar im Portfolio, darunter 183 Neuaufnahmen. Seine Turnover-Rate lag bei selbst für seine Verhältnisse hohen 25 Prozent.

Greenblatt setzt auf den breiten Markt und hat bei "eigenen" Gotham ETF zugeschlagen. Darüber hinaus hat er auch seinen S&? 500 ETF deutlich aufgestockt.

PPL Corp. ist ganz neu in seinem Portfolio, während er bei Marathon Petroleum seinen Bestand mehr als verachtfacht hat, bei eBay verdreifacht, bei Public Service Enterprise verelffacht und bei Micron versechsfacht.

Gewichtigster Abgang ist Alexion Pharmaceuticals, die für 39 Milliarden Dollar von AstraZeneca übernommen wurden, und bei FedEx riecht es wegen des 95-prozentigen Anteilsverkaufs nach Komplettausstieg. Gleiches deutet sich auch bei United Rentals an, die Greenblatt um 91 Prozent reduzierte.

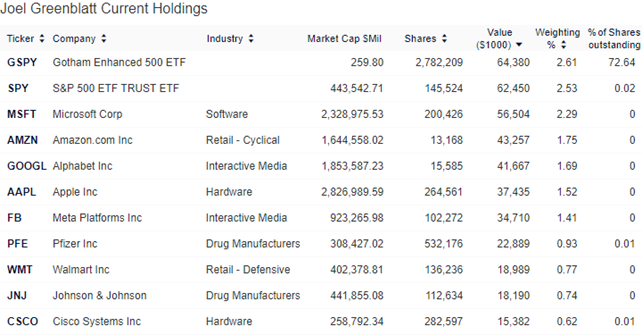

Top Positionen zum Ende des 3. Quartals

In Greenblatts breit gestreutem Portfolio führen Technologiewerte mit 20 Prozent Gewichtung. Ihnen folgen Gesundheitsaktien mit 13,7 Prozent vor zyklischen Konsumwerten mit 12,9 Prozent, Industriewerten mit 12,7 und defensiven Konsumwerten mit 7,5 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolios erhalten

An der Spitze liegen zwei ETFs und bringen gut 5,1 Prozent auf die Waage. Dahinter haben die großen Technologiewerte die nächsten fünf Positionen inne, die auch in den großen globalen und US-Börsenindizes das größte Gewicht haben. Mit Microsoft, Amazon, Alphabet, Apple und Meta setzt Greenblatt also gleich doppelt auf die Cashcows mit breitem Burggraben.

Und auch auf den folgenden Plätzen seiner Top 10 finden sich mit Pfizer, Walmart, Johnson & Johnson und Cisco Systems bekannte Global Player.

Unter den restlichen 996 Werten in Greenblatts Portfolio findet sich ein ganz besonderer Spezialwert, der auch Warren Buffetts Depot ziert: immerhin ist dieser mit einem Anteil von 8,37 Prozent deren zweitgrößte Aktionär.

Aktie im Fokus: RH

RH ist auf luxuriöse Innenraumausstattungen spezialisiert. Bis zu seinem Börsengang im Jahr 2012 firmierte das 1979 gegründete Unternehmen unter dem Namen Restauration Hardware. Bis Ende 2015 hatte sich der Aktienkurs auf rund 100 Dollar verdreifacht, bevor er eine zweijährige Talsohle durchschritt, die ihn bis auf 25 Dollar drückte. Ende 2017 eroberte RH die Marke von 100 Dollar zurück und konnte sich bis Februar 2020 mehr als verdoppeln. Im November 2019 stieg Warren Buffett groß ein, doch der Coronaabsturz führte wieder runter bis 100 Dollar. Bis zum August 2021 folgte eine fulminante Rallye, die den Kurs in der Spitze auf 740 Dollar führte, bevor auch bei RH die Notierung in der allgemeinen Korrektur bei den Wachstumswerten kräftig unter die Räder kam. Mit 405 Dollar notiert die Aktie allerdings noch immer viereinhalb Mal so hoch wie auf dem Coronatiefpunkt im März 2020.

Quelle: Qualitäts-Check TraderFox

Dass RH an der Börse so beliebt war und ist, hat seine Gründe. Denn das Geschäftsmodell hat sich weitgehend resilient gegen die Pandemie und die mit ihr einhergehenden Einschränkungen erwiesen.

RH bietet Luxus-Innenraumgestaltungen nach individuellen Kundenvorgaben. Dabei kommen modernste Design-Möbel ebenso zum Einsatz wie Antik- und Vintage-Mobiliar in den höchsten Preiskategorien. Das Unternehmen konzentriert sich auf Nordamerika und sieht sich als den anerkanntesten Trendsetter in punkto zukunftsweisenden Design-, Geschmacks- und Stillentwicklungen im Luxus-Lifestyle-Markt.

Das größte Segment sind Wohnzimmereinrichtungen, insbesondere Couches, Schränke, Teppiche und Beleuchtungen. Darüber hinaus bietet RH auch komplette Bad- und Schlafzimmerausstattungen sowie die kleineren Bereiche von Kindermöbeln, Außenmöbeln (Terrassen, Wintergärten) und Wohndekors. RH verkauft aber nicht nur an Privathaushalte, sondern ebenso auch an Gewerbekunden, insbesondere für die Ausstattung von Luxus-Restaurants, Hotels und besonders repräsentativ zu gestaltende Eingangshallen und Empfangsräume.

Der Verkauf erfolgt über 70 Möbelgalerien im Stil komplett ausgestatteter Showrooms für hochpreisige Luxus-Designs, aber auch über zusätzliche 40 großflächige Outlet-Center mit einem vielfältigen Angebot im gehobenen Preissegment. Hier ist der Großteil der rund 5.000 Mitarbeiter im Einsatz, doch die Phantasie und die großen Wachstumsimpulse kommen inzwischen aus dem Onlinebereich.

Mit seiner Spezialisierung auf hochpreisige und luxuriöse Innenausstattungen traf RH den Zeitgeist und konnte seit 2017 seinen Umsatz um durchschnittlich 33 Prozent pro Jahr steigern und sein Nettogewinn konnte sich im gleichen Zeitraum mehr als verfünfzigfachen. Auf Basis des für 2022 erwarteten Gewinns je Aktie von 23,70 Dollar würde RH seinen Gewinn gegenüber dem letzten Vor-Coronajahr 2019, als man 5,68 Dollar einfuhr, mehr als vervierfachen. Der starke Kursanstieg von 450 Prozent relativiert sich hierdurch schon einmal gewaltig, denn er ist durchaus fundamental untermauert.

Strategiewechsel brachte den großen Erfolg

Die Erfolge sind kein Zufall, sondern Ergebnis eines erfolgreichen Strategieschwenks. Im Jahr 2016 stellte RH auf ein Mitgliedschaftsmodell um. Das kam bei Analysten und Anlegern gar nicht gut an und setzte dem Aktienkurs damals stark zu. Die Geschäftszahlen zeigten dann aber, dass der Schritt gut durchdacht und gut gemacht war. Das Management war von seiner neue Strategie so überzeugt, dass es mit massiven Aktienrückkäufen gegensteuerte. Zwischen 2017 und 2019 hat das Unternehmen rund 60 Prozent seiner Aktien zurückgekauft und damit auch eine Reihe von Shortsellern "gegrillt". Denn die Shortquote bei RH betrug zwischenzeitlich hohe 37 Prozent. Die Aktienrückkäufe, der Einstieg von Warren Buffett und die Erfolge der neuen Strategie sorgten bald für Freude bei den Aktionären.

Ein wesentlicher Treiber war hierbei natürlich die Corona-Pandemie und der zusätzliche Run auf Onlineshopping, der vom Cocooning-Trend befeuert wurde. Dabei gelingt es RH eine EBIT-Marge von über 20 Prozent einzufahren, was für die Möbelbranche außergewöhnlich gut ist.

Fortgesetzt starke Zahlen

Der Umsatz durchbrach im 3. Quartal mit 1,01 Milliarden Dollar erstmals die Milliardenmarke und lag um 19 Prozent über dem Wert aus dem 2. Quartal sowie um 49 Prozent über dem Vorjahresquartal. Die bereinigte operative Marge stieg von 26,7 auf 27,7 Prozent, und der bereinigte Gewinn je Aktie um 13 Prozent auf 7,03. Und auch bei der Bruttomarge gab es Erfreuliches zu berichten, denn diese konnte um weitere 1,8 Punkte gesteigert werden und liegt nun über der neuralgischen Marke von 50 Prozent.

Diese beeindruckenden Leistungen wurde trotz der Herausforderungen in der Lieferkette erzielt, die das Unternehmen dazu veranlassten, die Einführung seiner RH Contemporary-Kollektion, die Eröffnung des ersten RH Guesthouse und mehrerer Galerien sowie den Versand der Herbstkataloge bis ins Frühjahr zu verschieben.

Trotz dieser "Ruckeleien" liefen die Geschäfte also noch besser als erwartet und RH erhöhte erneut die Jahresprognosen – zum dritten Mal in 2021. RH rechnet nun mit einem Umsatzwachstum von 32 bis 33 Prozent gegenüber der bisher erwarteten Spanne von 31 bis 33 Prozent und die bereinigte operative Marge soll nun zwischen 25,3 und 25,5 Prozent liegen gegenüber der früheren Prognose von 24,9 bis 25,5 Prozent.

Expansion nach Europa

Das Wachstum soll weiter fortgesetzt werden und dabei nimmt RH auch neue Märkte ins Visier. RH glaubt, dass sein Umsatz im nordamerikanischen Markt in naher Zukunft auf 5 bis 6 Milliarden Dollar ansteigen wird und RHs Umsatzziel liegt bei 20 bis 25 Milliarden Dollar Umsatz weltweit. Die internationale Expansion erfolgt zunächst nach Europa. Dieses Jahr geht ein großer Store in England an den Start und im Herbst soll ein Geschäft in Paris folgen. Insgesamt dürften europaweit bis Ende 2024 etwa zehn Standorte entstehen, darunter auch in München und Düsseldorf.

Lieferkettenprobleme

Probleme in der Lieferkette belasten RH seit Anfang 2020 und bisher gibt es kaum Anzeichen dafür, dass sie nachlassen. Die gesamte Produktion in Vietnam, wo ein Teil der RH-Möbel hergestellt wird, war bis Herbste 2021 stillgelegt. Darüber hinaus belasten auch die weltweiten Verzögerungen in der Containerschifffahrt.

Diese Verzögerungen können die Ergebnisse im laufenden Jahr belasten und Umsätze verschieben. Aufgrund der Fokussierung auf das Luxussegment ist RH weniger von Kundenabwanderungen zu Wettbewerbern betroffen – zumal die wenigen auch von den gleichen Problemen betroffen sind.

Ausbau zur Luxusmarke

Ein wichtiger Erfolgsfaktor von RH ist, dass man auf eine Multichannel-Vertriebsstrategie setzt. Trotz der Entwicklung hin zum Direct-to-Consumer-Geschäft expandiert RH und eröffnet neue Galerien. Daneben werden die Luxusmöbel auch über Kataloge und Online-Shops verkauft.

CEO Gary Freidman möchte RH zu einer globalen Luxusmarke ausbauen und dazu muss man in den besten Einkaufsmeilen präsent sein. Denn der Großteil der Luxuswaren wird noch immer in Läden gekauft, weil das Geld eine viel geringere Rolle spielt als das Shoppingerlebnis.

In diese Richtung zielen auch die weiteren Aktivitäten des Unternehmens. RH besitzt bereits Privatjets und Jachten, die man chartern kann, und betreibt ein luxuriöses Hotel. So etabliert sich RH sukzessive als Luxuskonzern.

Bewertungsaufschlag

Die Luxusstrategie scheint aufzugehen und RH kann neben starken Zuwachsraten auch weitere Margensteigerungen verzeichnen. Trotz aller Probleme mit Lockdowns, Projektverzögerungen und Störungen der Lieferketten.

RH wird aktuell vom Markt in Sippenhaft genommen. Der steile Kursanstieg verleitet viele Anleger dazu, jetzt Gewinne mitzunehmen, obwohl der Kursanstieg bei RH fundamental gut untermauert war.

Die Aktie wird aktuell zum 2,5-fachen des Umsatzes bewertet und zum 13,5-fachen EBITDA. Das sind keine überzogenen Werte angesichts des starken und margensteigernden Wachstums. Das KGV für 2022 liegt bei 18 und damit beträgt die Gewinnrendite 5,5. Trotz des jüngsten Zinsanstiegs liegt sie um mehr als 3 Prozent über der Rendite langjähriger US-Staatsanleihen.

Auf diesem Kursniveau ist RH damit fundamental attraktiv bewertet, denn man bietet hohe Wachstumsraten mit im Branchenvergleich weit überdurchschnittlichen Margen. Dies unterstreicht die starke Marktstellung mit erheblicher Preissetzungsmacht, die durch die Etablierung als Luxusmarke noch gestärkt wird. Die internationale Expansion dürfte für weiteren Schub sorgen und vergrößert den für RH adressierbaren Markt erheblich und sorgt für großes Potenzial. Für das Unternehmen und damit auch für den Aktienkurs.

& Profi-Tools von

& Profi-Tools von