Portfoliocheck: Prem Watsa kopiert mit Fairfax Financial (nicht nur) Buffetts Erfolg mit Berkshire Hathaway

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Prem Watsa ist einer der erfolgreichsten Valueinvestoren der Welt, von dem die meisten Menschen noch nie gehört haben. Er gilt als der 'kanadische Warren Buffett' und kann auf spektakuläre Renditen verweisen. Auf Sicht von 35 Jahren erzielte Watsa durchschnittlich 15,7 %, wobei es durchaus deutlich unterschiedliche Erfolgsperioden gibt. Zwischen 1985 und 1998 steigerte er den Buchwert je Fairfax-Financial-Aktie um 43 % - pro Jahr. Von da an bis 2018 betrug der Zuwachs 'nur' noch 9 % pro Jahr und zwischen 2019 und 2021 waren es wieder 16 % jährlich.

Beide Effekte waren Watsas Depotabsicherungsgeschäften geschuldet. Während des Crashs 2000-2003 verloren die Aktienmärkte rund 50 % an Wert, während das Portfolio von Fairfax Financial um 100 % zulegen konnte. Und auch in der Globalen Finanzkrise 2008/09 verloren Watsas Positionen kaum an Wert, weil er sehr pessimistisch eingestellt gewesen war und sein Depot entsprechend abgesichert hatte.

"Beim Value-Investing geht es zuerst um die Absicherung der Unterseite und dann darum, auf der Oberseite einen Gewinn zu machen." (Prem Watsa)

Doch es gibt auch eine Kehrseite, denn Watsa behielt seine pessimistische Sichtweise bei und seine Depotabsicherungsgeschäfte kosteten in den ersten Jahren des gerade beginnenden längsten und stärksten Bullenmarktes aller Zeiten ordentlich Rendite. Inzwischen hat Prem Watsa seinen Irrtum eingesehen und seine Strategie entsprechend angepasst. Die wieder deutlich besseren Renditen sind das konsequente Ergebnis hieraus.

Auf den Spuren der besten Value-Investoren

Geboren wurde Watsa am 5. August 1950 in Indien. Er studierte am Indian Institute of Technology mit dem Schwerpunkt Chemieingenieurwesen und siedelte am 11. September 1972 nach Kanada über mit 8 CAD in der Tasche und einem Scheck über 600 CAD für die Studiengebühren des ersten Jahres in London, Ontario. Er besuchte das MBA-Programm an der späteren Ivey Business School der University of Western Ontario. Seinen ersten Job nahm er 1974 bei Confederation Life an, wo ihm John Watson, der Leiter der Forschungsabteilung, das Buch 'Security Analysis' von Benjamin Graham ans Herz legte.

1985 lernte Watsa Francis Chou kennen, der ihm von Warren Buffetts außerordentlichen Erfolgen durch Investitionen auf Basis des 'Floats' der Versicherungsunternehmen von Berkshire Hathaway erzählte. Diesem überzeugenden Konzept folgte Watsa und baute die Strategie von Fairfax Financial auf dieser Praxis auf. Neben einem diszipliniertem 'Underwriting' in der Versicherungssparte legt er bei der Anlage von deren Vermögenswerten den Schwerpunkt auf einer konservativen Value-Investment-Philosophie; er investiert also auf einer Total-Return-Basis und auf lange Sicht.

"Selbst bei einer sehr guten Wachstumsaktie muss man wirklich stark darauf achten, was man bezahlt. Am wichtigsten ist aber, dass man sichergeht, dass das Wachstum auch tatsächlich einsetzt." (Prem Watsa)

Fairfax Financial ist eine Holdinggesellschaft, die über ihre Tochtergesellschaften im Bereich der Schaden- und Unfallversicherung und Rückversicherung sowie der damit verbundenen Anlageverwaltung tätig ist.

Seine quartalsweise bei der US-Börsenaufsicht SEC einzureichenden 13F-Formulare geben dabei nur einen Teil der gesamten Vermögenswerte von Fairfax Financial wider. Zu den bedeutenden Anlagen, die nicht im 13F-Bericht enthalten sind, gehören Investitionen in Griechenland und Indien, wobei die griechischen Investments hauptsächlich aus einer 32%igen Beteiligung an der Eurobank bestehen. Weitere wichtige Beteiligungen sind ein 27%iger Anteil an Thomas Cook India, 54 % an Bangalore International Airport Limited und 31 % an Quess Corp Limited.

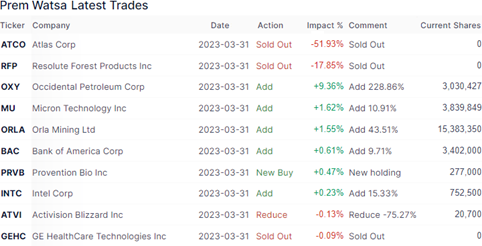

Transaktionen im 1. Quartal 2023

Aus Prem Watsas Portfolio sind im 1. Quartal seine beiden größten Aktieninvestments 'verschwunden', was das Bild nicht unerheblich verzerrt. So weist das Aktienportfolio Ende März nur noch einen Wert von 1,4 Mrd. USD auf, während es Ende Dezember 2022 noch 4,0 Mrd. waren. Die verbliebenen 1,4 Mrd. USD verteilen sich auf 66 Aktien, worunter zwei Neuaufnahmen zu finden sind.

Die größte Veränderung ergab sich durch die Übernahme der Atlas Corp. Die Position war im Juli 2018 durch die Ausübung von 38,46 Mio. Optionsscheinen und noch einmal der gleichen Menge im Januar 2019 zu jeweils 6,50 USD je Aktie etabliert worden. Später wurden weitere 25 Mio. Optionsscheine mit einem Ausübungspreis von 8,05 USD ausgeübt und Atlas war zuletzt mit großem Abstand Watsas gewichtigster Depotwert und Fairfax hielt 47,5 % aller Anteile.

Atlas Corp. ist ein führender globaler Vermögensverwalter, der sich auf hochwertige Infrastrukturanlagen im maritimen Sektor, im Energiesektor und in anderen vertikalen Infrastrukturbereichen spezialisiert hat. Die beiden Hauptportfoliounternehmen, Seaspan Corporation und APR Energy Limited, sind branchenführende Betriebsplattformen im globalen Seeverkehrs- bzw. Energiesektor.

Im August 2022 erhielt Atlas von einem Konsortium, dem auch Fairfax angehörte, ein Barübernahmeangebot in Höhe von 14,45 USD je Aktie. Das Angebot wurde später erhöht und mit 15,50 USD je Aktie angenommen; damit wurde das Unternehmen mit 10,9 Mrd. USD bewertet. Anschließend erfolgte das Going Private, bei dem die Börsennotierung eingestellt wurde. Die Aktie taucht nun nicht mehr im Aktienbestand auf, ist aber als nicht-börsennotierte Beteiligung weiterhin Teil der Fairfax-Familie.

Das führt uns zu Resolute Forest Products, die sich ebenfalls aus Watsas Portfolio verabschiedet haben. Die Position hatte zuletzt rund 16 % des Depots ausgemacht und war erstmals im 4. Quartal 2010 aufgebaut, damals noch unter dem Namen Abitibi Bowater. Später hat Watsa seinen Anteil mehr als verdoppelt. Am 6.7.2022 vereinbarte die Paper Excellence Group die Übernahme von Resolute Forest Products für 20,50 je Aktie zuzüglich eines Aufschlags, der an potenzielle Zollrückerstattungen in Höhe von 500 Mio. USD gebunden ist. Resolute wird eine Tochtergesellschaft von Domtar, die letztes Jahr von der Paper Excellence Group übernommen wurde.

GE HealthCare Technologies hat Watsa Depot auf ‚klassischem‘ Weg verlassen, indem die Position verkauft wurde. Das Unternehmen war durch die Abspaltung von General Electric entstanden, bei dem die Anteile in die Depots der GE-Aktionäre eingebucht wurden. GE befindet sich in einem tiefgreifenden Umstrukturierungsprozess, in dem es sich in drei Unternehmen aufspaltet. Nach dem erfolgten Spin-off der Healthcaresparte wird im Jahresverlauf der Bereich Renewable Energy and Power, Digital und Financial Services, die nun unter GE Vernova firmieren, abgespalten. Aus dem einstigen Industriekonglomerat General Electric wird danach GE Aerospace, das die Luft- und Raumfahrtaktivitäten von GE fortführen wird.

Während GE HealthCare das Depot verlassen musste, verbleibt die Position von General Electric unverändert in Watsas Depot, wenngleich sie mit 1,2 % eher niedrig gewichtet ist.

Ebenfalls Geld in die Kasse gespült, hat der Verkauf von gut drei Viertel der Position an Activision Blizzard. Der führende Spieleentwickler ist aktuell Gegenstand eines fast 70 Mrd. USD schweren Übernahmeversuchs von Microsoft, bei dem die britischen und US-amerikanischen Wettbewerbshüter auf der Bremse stehen; inzwischen sind Gerichtsverfahren anhängig und der Ausgang ist ungewiss, wenngleich die Mehrheit des Marktes mit einem Erfolg der Übernahme rechnet und ggf. weiteren Zugeständnissen seitens Microsofts. Der Aktienkurs hatte zwischenzeitlich einen Erfolg weitgehend eingepreist und Watsa hat wohl deshalb Kasse gemacht und zeigt damit eine weitere Parallele zu Buffett, der im 1. Quartal ebenfalls seine Activision-Blizzard-Position verkleinert hat.

Ein ähnliches Bild zeigt sich auch bei Occidental Petroleum, nur mit umgekehrten Vorzeichen. Wie auch sein großes Vorbild Warren Buffett stockte Watsa seinen Bestand weiter auf und zwar um mehr als 220 % auf inzwischen mehr als 3 Mio. Anteile.

Gleiches gilt für die Bank of America, Buffetts inzwischen beinahe einzige und am stärksten gewichtete Bank. Hier stockte Prem Watsa ebenfalls weiter auf und vergrößerte seine Position um knapp 10 %.

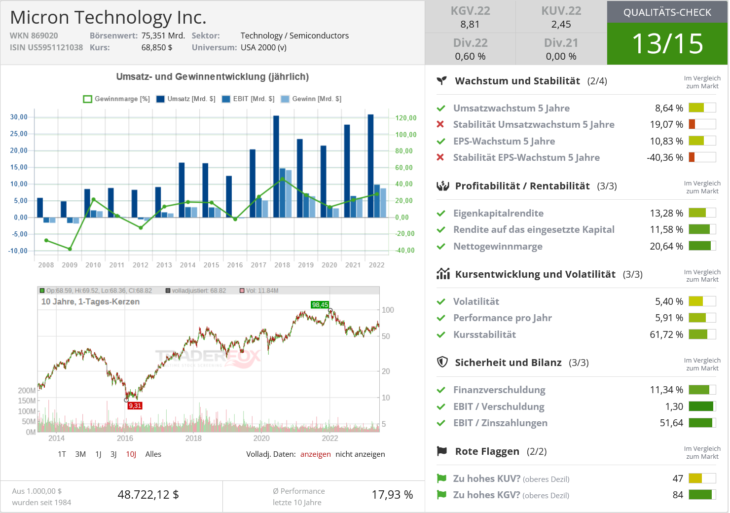

Im Technologiesektor kaufte Watsa beim Chipentwickler Micron Technology um 11 % auf und beim strauchelnden Weltmarktführer Intel um gut 15 %. Dank dem Boom bei Chip- und KI-Aktien legten beide Aktien in diesem Jahr bereits um rund 35 % zu, doch auf lange Sicht offenbart sich ein differenziertes Bild: Der Intel-Kurs verlor in den letzten fünf Jahren 37 % an Wert, während Micron 17 % höher notiert. Bei den Hochleistungsspeicherchips verliert Intel weiter an Boden gegenüber Wettbewerbern wie NVIDIA oder AMD und hat bisher noch keine schlagkräftige Antwort gefunden. Zurzeit regiert noch das Prinzip Hoffnung.

Bei Orla Mining Ltd. erhöhte Watsa seinen Bestand um 44 %; hier war er erstmals im 3. Quartal 2022 eingestiegen und hat seitdem weiter aufgestockt. Orla Mining sucht nach Gold-, Silber-, Zink-, Blei- und Kupferlagerstätten und erschließt sie. Es besitzt 100 % der Anteile am Projekt Camino Rojo in Zacatecas, Mexiko, und am Projekt Cerro Quema auf der Halbinsel Azuero in Panama.

Provention Bio ist ein biopharmazeutisches Unternehmen, das sich auf die Entwicklung und Vermarktung von Therapeutika und Lösungen zum Abfangen und zur Vorbeugung von immunvermittelten Krankheiten konzentriert. Und damit der wohl spekulativste Neueinsteiger in Watsas Depot.

Portfolio zum Ende des 1. Quartals 2023

In Prem Watsas deutlich zusammengeschrumpftem Depot dominieren nun die Technologiewerte mit 34,2 % vor Energieunternehmen mit 18,8 % und Immobilienwerten mit 15,9 %. Auf Platz vier folgen Finanzwerte mit 12,4 % Gewichtung vor Basismaterialien mit 5,3 %.

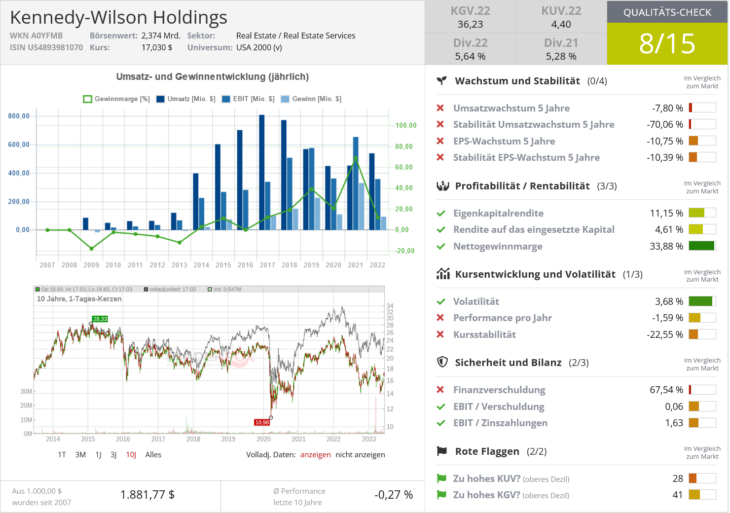

Die Spitzenposition nimmt nun Micron Technology mit 16,5 % vor Kennedy-Wilson Holdings ein, die es auf 15,7 % bringt, die mit ihren Tochtergesellschaften als Immobilieninvestmentgesellschaft tätig ist. Das Unternehmen besitzt, betreibt und investiert in Immobilien, sowohl selbst als auch über seine Investment-Management-Plattform. Der Schwerpunkt liegt auf Mehrfamilienhäusern und Bürogebäuden im Westen der Vereinigten Staaten, in Großbritannien, Irland, Spanien, Italien und Japan. Das Unternehmen besitzt Beteiligungen an Mehrfamilienhäusern, Büroflächen, Einzelhandels- und Industrieflächen sowie einem Hotel. Außerdem ist es an der Entwicklung, Sanierung und Genehmigung von Immobilien beteiligt.

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Sein erstes Aktienpaket hat Watsa erstmals im Jahr 2010 erworben im Rahmen einer Privatplatzierung für wandelbare Vorzugsaktien von Kennedy Wilson. Bis zum 3. Quartal 2016 tätigte Fairfax Financial Gesamtinvestitionen von 645 Mio. USD in das Unternehmen und hatte im Gegenzug bis zum Jahresende 2015 bereits Ausschüttungen in Höhe von 625 Mio. USD erhalten, so dass die Nettoinvestition bei 105 Mio. USD lag.

Seitdem kaufte Watsa für weitere 85 Mio. USD Aktien und hält neben seinem Aktienpaket einen weiteren Anteil von 13 Mio. Aktien über Optionsscheine (Laufzeit 7 Jahre, Ausübungspreis 23 USD), die im Rahmen einer Investition von 300 Mio. USD in ewige Vorzugsaktien (4,5 % Dividendenrendite) im Februar 2022 erworben wurden.

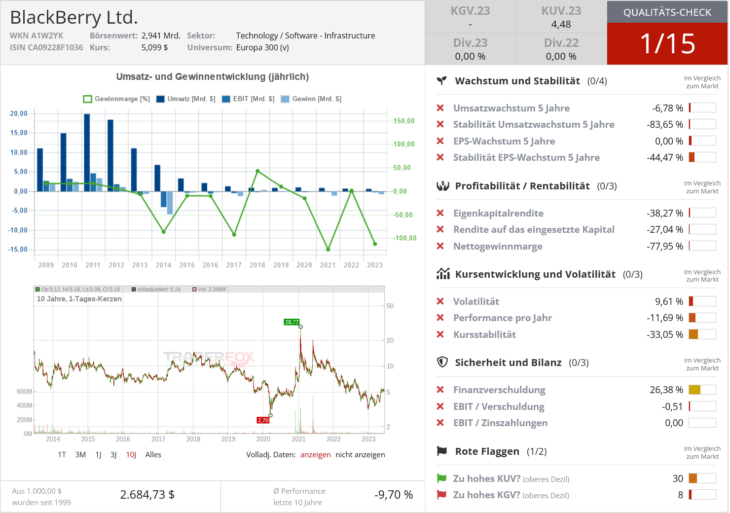

BlackBerry war mal der führende Smartphonehersteller, bis das iPhone mit seinen Touchscreens den Markt übernahm. BlackBerrys sind inzwischen Geschichte und das Unternehmen hat sich zu einem globalen Anbieter intelligenter Sicherheitssoftware und -dienstleistungen für Unternehmen und Behörden gewandelt. Der wirklich durchschlagende Erfolg blieb aber bisher aus. Watsa erwarb erstmals im Jahr 2010 BlackBerry-Aktien und zwar rund 2 Mio. Aktien bei Kursen um 50 USD. In den folgenden Jahren baute er seinen Anteil bei fallenden Kursen aggressiv auf 46,7 Mio. Aktien aus, so dass sein Einstandskurs bei etwa 10 USD liegen dürfte. In den letzten zehn Jahren tätigte Watsa kaum Transaktionen in der BlackBerry-Aktie.

Zudem besitzt Fairfax Financial seit September 2020 für 330 Mio. USD Wandelschuldverschreibungen (1,75 % Verzinsung, wandelbar zu 6 USD, fällig am 13.11.2023). Unter der Annahme einer vollständigen Umwandlung dieser Schuldverschreibungen würde Fairfax Financial auf einen Bestand von 102 Mio. Aktien bzw. einen Anteil von annähernd 16,5 % an BlackBerry kommen.

Quelle: Qualitäts-Check TraderFox

Occidental Petroleum und Bank of America sind zwei von Warren Buffett bevorzugte Unternehmen, in Prem Watsas Portfolio machen sie 13,5 und 7 % aus. Im Gegensatz zu Buffett stieg Watsa allerdings bei beiden Unternehmen erst im 3. Quartal 2022 erstmals ein. Zur gleichen Zeit verdoppelte er sein Aktienpaket am Öl- und Gasriesen Chevron, einer weiteren bevorzugten Buffett-Aktie.

Auf den Plätzen acht und neun folgen mit der Google-Mutter Alphabet und dem chinesischen Online-Powerhouse Alibaba zwei global agierende Technologieunternehmen.

Und dann taucht in seiner Top 10 noch Crescent Capital BDC auf. Hierbei handelt es sich um eine Business Development Company, also einem steuerlich begünstigten Mittelstandsfinanzierer. Hier war Watsa antizyklisch im 1. Quartal 2020 mitten im Coronaabsturz eingestiegen, bei Kursen zwischen 6,21 und 17,10 USD. In der 2. Jahreshälfte 2022 gab es einige Teilverkäufe, zuletzt hielt Watsa seinen Bestand aber stabil und kommt insgesamt auf einen Anteil von 5,65 % an der BDC.

Mein Fazit: Wie Buffet, aber doch anders

Prem Watsa wandert erkennbar auf Warren Buffetts Spuren und doch agiert er durchaus anders. Aufgrund seiner Geschichte hat er eine höhere Affinität zu Indien, was sich an seinen Beteiligungen zeigt, und auch in Griechenland ist er engagiert.

Die größte Parallele zu Buffett ist wohl das Kerngeschäft von Fairfax Financial, das Versicherungsbusiness. Hieraus stammt der Float, also der beständige Strom an Versicherungsprämien, die Wata für seine Investments verwenden kann. Diese Erfolgsformel kann man gar nicht genug wertschätzen und Buffetts kongenialer Partner Charlie Munger brachte es mal knackig auf den Punkt:

"Wenn man einen Float, also Bargeld aus Versicherungsprämien, das Berkshire investieren kann, bevor Schäden bezahlt werden müssen, zu 3 % erwirtschaften und in Unternehmen investieren kann, die 13 % erwirtschaften, ist das ein ziemlich gutes Geschäft." (Charlie Munger)

Der beste Float nützt natürlich nichts, wenn das Unternehmen mit seinen Versicherungsverträgen Verluste schreibt. Doch gerade hier ist Fairfax Financial äußerst diszipliniert und erfolgreich. Im Jahr 2021 wies Fairfax eine Schaden-Kosten-Quote von 95 % auf, was bedeutet, dass das Unternehmen für jeden 1 USD an Prämien nur 95 Cent für Schäden und Kosten aufwenden musste. Je niedriger die Schaden-Kosten-Quote ist, umso besser kalkuliert die Versicherung. Und 2021 war kein Einzelfall, denn im Zehnjahresdurchschnitt erzielte Fairfax eine Schaden-Kosten-Quote von 96 %. In den ersten sechs Monaten des laufenden Jahres lag die Quote sogar bei 94 %, aber der Hurrikan Ian dürfte sie im laufenden Quartal zweifellos nach oben treiben. Kann Fairfax Financial jedoch seinen Zehnjahresdurchschnitt halten, würde das Unternehmen bei den derzeitigen Nettoprämieneinnahmen in Höhe von 21 Mrd. USD einen versicherungstechnischen Gewinn von über 1 Mrd. USD erzielen.

Neben seinem – geschrumpften – Aktienportfolio verfügt Fairfax Financial noch über ein umfangreiches Anleihenportfolio und eine solide Cashposition, die es auf zusammen mehr als 35 Mrd. USD bringen. Die gesamte Marktkapitalisierung des Unternehmens liegt dagegen bei nur 24,7 Mrd. USD und damit bei rund 70 % des Buchwerts. Und das ist ein sehr großer Unterschied zu Warren Buffett und seiner Berkshire Hathaway, deren Aktien es selten unter dem 1,2-Fachen des Buchwertes zu kaufen gibt. Kein Wunder, dass Prem Watsa auf Aktienrückkäufe setzt, mit dem insgesamt fast 10 % des ausstehenden Aktienkapitals erworben werden können. Einfacher – und billiger – kann man kaum Mehrwert schaffen für die Aktionäre. Das sieht übrigens auch Warren Buffet so: "Keine andere Maßnahme nützt Aktionären so viel wie Aktienrückkäufe. Sofern das Unternehmen über ausreichend Liquidität für das operative Geschäft verfügt und die Aktie mit einem nennenswerten Abschlag auf den inneren Wert notiert - konservativ gerechnet".

Prem Watsa bleibt also seinem Buffett-Stil treu und das sollte sich auch künftig für ihn und die Aktionäre von Fairfax Financial ordentlich auszahlen.

Eigenpositionen: Berkshire Hathaway, Fairfax Financial

& Profi-Tools von

& Profi-Tools von