Portfoliocheck: Value Investor Mason Hawkins hadert mit Oscar Health

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Mason Hawkins ist Gründer und CEO von Southeastern Asset Management. Seit dem Start in 1975 ist deren Anlagephilosophie die konsequente Anwendung des bewährten Value-Ansatzes, der auf dem Besitz starker Unternehmen mit guten Mitarbeitern zu stark reduzierten Preisen basiert. So sollen Risiken reduziert und für die Investoren im Laufe der Zeit überdurchschnittliche Renditen erwirtschaftet werden.

Hawkins fokussiert sich auf eine überschaubare Zahl von Werten und hält seine Positionen zumeist viele Jahre lang. Dabei machen die 10 Top-Positionen oft mehr als die Hälfte des Portfolios seines "Flaggschiffs" Longleaf Partners Funds aus – in früheren Jahren waren es auch schon mal drei Viertel. Hawkins investiert gern antizyklisch und setzt auf vernachlässigte Branchen, die gerade von der Wall Street vernachlässigt werden. Daher engagiert er sich bevorzugt in Unternehmen, die nicht als die großen Profiteure von Megatrends wahrgenommen werden, so dass sich in seinem Portfolio nur selten Hightech-Aktien finden, sondern eher Werte aus den klassischen Sektoren der "Old Economy".

"Drei Komponenten machen die Rendite einer Investition aus. Eine ist der Rabatt zum intrinsischen Wert. Die zweite ist das Wachstum des intrinsischen Wertes. Und die dritte ist die Geschwindigkeit, in der die Lücke zwischen Marktpreis und Wert geschlossen wird."

(Mason Hawkins)

Lange Zeit hat sich sein konträrer Ansatz ausgezahlt, doch spätestens seit der Globalen Finanzkrise 2008/09 hinken Value-Aktien gegenüber den Wachstumswerten hinterher. Und so geriet auch Hawkins mit seiner Performance in Rückstand, was sich in den letzten Jahren noch verstärkt hat mit der Dominanz der großen Technologiewerte und dem neuen Boom in Richtung Künstliche Intelligenz.

In seinem letzten Investorenbrief gab Hawkins eine Rückschau auf das 2. Quartal. Und er hatte gute und schlechte Nachrichten im Gepäck. Als schlecht bezeichnete er zu Recht die Performance von -6,3 %, was er darauf zurückführte, dass er nicht genügend Gewinneraktien im Depot gehabt habe. Zudem sei er mit einer ungewöhnlich hohen Cashposition von 19 % aus dem Quartal gegangen, was angesichts steigender Börsen ebenfalls die Rendite belastet habe. Als positiv stellte er heraus, dass die Underperformance auf eine negative Überreaktion des Marktes und nicht auf fundamentale Veränderungen zurückzuführen sei. Er erklärte seinen Investoren: "Wir besitzen großartige Unternehmen, die in der Offensive sind. Es war ermutigend zu sehen, dass sich die Aktienkurse seit dem Quartalsende zum Zeitpunkt der Veröffentlichung dieses Schreibens stark zu unseren Gunsten entwickelt haben. Es war auch schön zu sehen, dass sich einige überbewertete Marktfavoriten in die entgegengesetzte Richtung bewegten. Wir freuen uns über die Zukunft des Portfolios und sind in der Lage, unser Ziel einer zweistelligen Rendite in diesem Jahr und darüber hinaus zu erreichen."

Und dann adressierte er die wachsende Besorgnis vieler Anleger vor einem "Hard Landing" der US-Wirtschaft, also einer Rezession. Während der S&P 500 mit dem über 20-fachen des potenziellen Spitzenwerts des freien Cashflows (FCF) gehandelt werde, lägen seine einzelnen Investments bei verbesserungsfähigen Margen mit dem 10-fachen des FCF. Deshalb seien sie auch in wirtschaftlich schwierigeren Zeiten wachstumsfähig. Mason Hawkins spielt also offensiv aus einer verstärkten Defensive heraus. Klingt gut. Nun muss sein Game-Plan nur noch aufgehen…

Top Transaktionen im 2. Quartal 2024

Im letzten Quartal lag Mason Hawkins Turnoverrate bei für ihn vergleichsweise hohen 7 %, allerdings waren es zuvor sogar 9 % gewesen. Unter seinen aktuell 47 Depotwerten finden sich fünf Neuzugänge.

Am stärksten schlug sich der Totalverkauf von Liberty Broadband nieder, in das Hawkins seit 2021 investiert war. Hier zeigte sich Hawkins selbstkritisch und erklärte, er habe die Qualität des Geschäfts falsch eingeschätzt und den Wettbewerb durch Glasfaser- und drahtlose Breitbandanbieter unterschätzt. Dieser Druck habe Charter Communications, an denen Liberty Broadband zu 26 % beteiligt ist, dazu gezwungen, seine Investitionsausgaben erheblich anzupassen und insgesamt müsse er nun die Preissetzungsmacht des Unternehmens in Frage stellen. John Malones Liberty Media sei zwar weiterhin ein großartiger Partner, aber deren Fähigkeiten, sofort wirksame Änderungen im Breitbandbusiness vorzunehmen, seien in nächster Zeit begrenzt.

Ebenfalls weichen musste Douglas Emmett, ein Immobilien-Investmenttrust (REIT), der Büro- und Mehrfamilienhäuser in Los Angeles, Kalifornien, und Honolulu, Hawaii, in den USA erwirbt, entwickelt und verwaltet.

Bei seiner größten Depotposition, dem Öl- und Gasexplorer CNX Resources, hat Hawkins ein Fünftel seiner Anteile veräußert. Als die Aktie zum Jahresanfang mit einem größeren Abschlag gehandelt wurde, habe er seine Position wieder deutlich aufgestockt. Und nach der starken Erholung nahm er nun wieder einige Gewinne mit.

Beim Rüstungs- und Luftfahrtkonzern RTX verkaufte er sogar annähernd ein Drittel seiner Anteile. Die Aktie hat sich stark entwickelt, in den letzten Monaten aber auf hohem Niveau konsolidiert.

Der Teilverkauf bei Live Nation Entertainment lag mit 22 % etwas niedriger. Im Gegenzug findet sich mit fast identischer Gewichtung nun der Tracking-Stock von Liberty Live Group in seinem Portfolio. Hierin hat Liberty Media seine Investitionen im Live Entertainment Sektor gebündelt, zu denen auch eine erhebliche Investition in Live Nation gehört. Im Grunde hat Mason Hawkins mit seiner Anteilsreduzierung nur die Umgruppierung innerhalb der Liberty Media Gruppe ausgeglichen.

Ebenfalls neu im Portfolio ist mit Dole PLC der weltbekannte Fruchtproduzent und -händler sowie mit Howard Hughes Holdings ein Spezialimmobilienunternehmen. Besonders interessant ist, dass Starinvestor Bill Ackman inzwischen 37,52 % an dem Unternehmen besitzt und dieser hatte seinen Investoren seine Gründe offengelegt. Howard Hughes habe das "einzigartige vorteilhafte Geschäftsmodell" des Besitzes von Master Planned Communities (MPCs), die selbst 2022 inmitten eines schwierigen makroökonomischen Umfelds zu einer robusten Performance geführt hätten. MPCs sind in sich geschlossene, einheitliche Wohngebiete mit klaren Grenzen und einem umfassenden Angebot an Flächennutzungen, Beschäftigungsmöglichkeiten sowie öffentlichen Einrichtungen und Dienstleistungen. Howard Hughes konzipiert diese, setzt sie um und betreibt sie. Die MPCs von Howard Hughes befinden sich in Staaten mit niedrigen Lebenshaltungskosten und niedrigen Steuern wie Texas und Nevada, die weiterhin von einer starken Zuwanderung profitieren. Und nun ist auch Mason Hawkins von den Qualitäten des Unternehmens überzeugt und setzt vielleicht sogar darauf, dass Ackman sich die ganze Firma einverleiben will.

Bei PVH Corp. vollzog Mason Hawkins eine Rolle rückwärts. Nachdem er in den Vorquartelen seine Position mehrmals kräftig reduziert hatte, stockte er nun seinen Bestand an dem international tätigen Bekleidungsunternehmen, das führende Marken Tommy Hilfiger, Calvin Klein und Heritage Brands produziert und vertreibt, wieder um zwei Drittel auf.

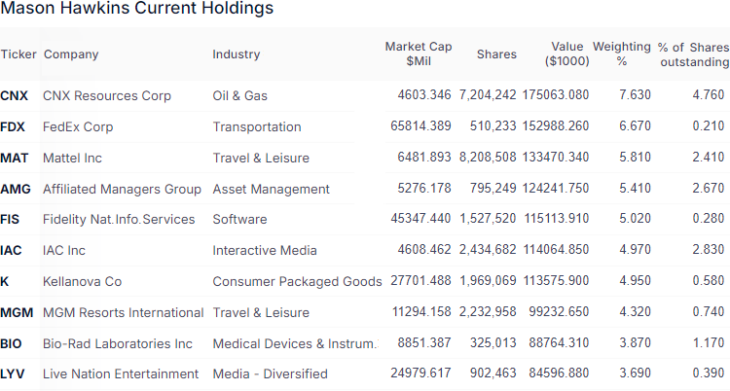

Top Positionen zum Ende des 2. Quartals 2024

Im letzten Quartal sank Hawkins Portfoliowert von 2,60 auf 2,30 Mrd. USD bei einem nochmals erhöhten Cashbestand, der nun 19 % ausmacht. Die drei größten Beteiligungen machen knapp 20 % aus, während es die fünf Schwergewichte auf knapp 30 % bringen.

An der Spitze von Hawkins Portfolio hatten die viele Jahre dominierenden Communications Services im Vorquartal ihren Spitzenplatz zurückerobert, doch die bringen nun statt zuvor 20,5 nur noch 18 % auf die Waage, so dass die zyklischen Konsumwerte mit 21 % und damit rund 4 % mehr als zuvor wieder vorne liegen. Auch dahinter gab es wieder einen Positionswechsel, weil sich die defensiven Konsumwerte mit 13,4 % zurück vor die Indistriewerte geschoben haben, die 12,3 % Gewichtung aufbringen. Finanzwerte führen mit 9,6 % unverändert das Verfolgerfeld an, vor Energiewerten mit 7,6 %, Technologieaktien mit 6,6 %, Immobilienwerten mit 5,9 % und Gesundheitswerten mit 5,7 %.

Der Öl- und Gasexplorer CNX Resources behauptet trotz des Teilverkaufs den Spitzenplatz in Mason Hawkins Portfolio. Dahinter haben FedEx und Mattel die Plätze getauscht.

Auf dem vierten Rang liegt weiterhin die Affiliated Managers Group, die weltweit als Dienstleister für Vermögensverwalter aktiv ist und diesen differenzierte Anlagestrategien über eine eigene Wealth-Plattform anbietet. Zudem beteiligt sich AMG bei Interesse auch an den angeschlossenen Vermögensverwaltern mit eigenem Kapital.

Nach einem Teilverkauf im Vorquartal war Fidelity National Information Services auf den siebten Rang zurückgefallen, liegt nun aber wieder dank anhaltender Kursstärke auf dem fünften Platz, so dass der Digital-Inkubator IAC auf dem sechsten Platz abrutschte.

Kellanova entstand durch die Aufspaltung des Nahrungsmittelkonzerns Kellogg’s und Kellanova führt das einstige Kerngeschäft fort. Es ist weltweit in den Bereichen Snacks, internationales Müsli und Nudeln, pflanzliche Lebensmittel und Tiefkühlfrühstück tätig und zu seinen weltbekannten Marken zählen Pringles, Cheez-It, Pop-Tarts, Kellogg’s Rice Krispies Treats und Nutri-Grain. Hawkins hatte seine Aktien des Unternehmensteils WK Kelloggs verkauft und im Gegenzug seinen Bestand an Kellanova kräftig aufgestockt. Mitte August wurde nun bekannt, dass der nicht börsennotierte Marktführer Mars Inc. Kellanova für 36 Mrd. USD übernehmen wird. Für Hawkins hat sich das Investment also sehr schnell sehr gut ausgezahlt.

Die Top 10 runden der Casino- und Online-Gaming-Spezialist MGM Ressorts und der etwas gestutzte Event-Vermarkter Live Nation Entertainment ab, der größte Wettbewerber der deutschen CTS Eventim. Beide umschließen das neuntplatzierte Unternehmen Bio-Rad Laboratories, das auf die Entwicklung, Herstellung und Unterstützung von Biotechnologiegeräten für die Labordiagnostik spezialisiert ist. Der Medizintechniksektor gehörte 2023 neben den Energieversorgern zu den schlechtesten Performern und sollte in diesem Jahr deutlich besser abschneiden können.

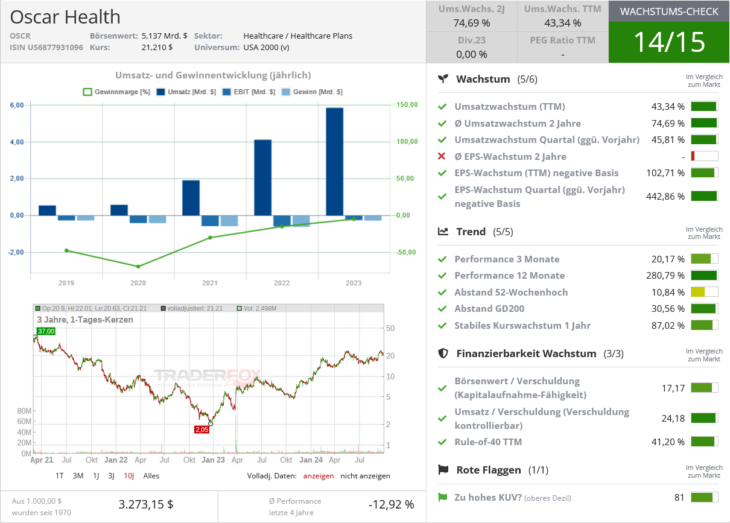

Aktie im Fokus: Oscar Health

Das Krankenversicherungsstart-up Oscar Health gehört weder zu Hawkins Spitzenwerten noch hatten die letzten Transaktionen schwergewichtige Auswirkungen auf sein Portfolio. Dabei hat Hawkins im 1. Quartal 45 % seiner Anteile verkauft und im 2. Quartal weitere 22 %. Und das, während die Aktie erneut zu den besten Performern in Mason Hawkins Depot gehörte. Seine besten Renditebringer zu verkaufen, gehört eigentlich nicht zu Hawkins Philosophie, sofern sie nicht deutlich überbewertet sind. Deshalb ging er in seinem Investorenbrief auch speziell auf Oscar Health ein.

Im Mai habe das Unternehmen starke Ergebnisse für das 1. Quartal gemeldet mit einem Umsatzanstieg von über 40 %, wobei ein erheblicher Teil dieses Wachstums in den Gewinn einfloss, was zu einem verbesserten freien Cashflow (FCF) geführt habe. Oscar Health gewinne weiterhin Marktanteile am Affordable Care Act (ACA) aufgrund seiner überlegenen Kundenerfahrung und Technologie.

Am Ende des Quartals habe sich jedoch die Präsidentschaftsdebatte negativ auf den Aktienkurs ausgewirkt. Der Markt sei der Ansicht, dass ein Sieg der Republikaner im November den ACA-Markt unter Druck setzen könnte, weil dann Kürzungen im Gesundheitswesen ganz oben auf die Agenda kommen dürften. Zumindest verbal. Denn das starke Wachstum des ACA in vielen der sogenannten Swing-Staates, die für den Wahlausgang besonders wichtig seien, mache aggressive Kürzungen unwahrscheinlich. Hawkins geht nicht von einem "aggressiven Szenario" aus, bei dem der Status quo erhalten bleibt. Trotz der starken Aktienkursentwicklung in diesem Jahr sei der Wert je Aktie noch stärker gestiegen, so dass Oscar Health nach Hawkins konservativer Einschätzung unter sechzig Cent je Dollar läge.

Das ist eigentlich eine solide Sicherheitsmarge und kein Grund, die Aktie zu verkaufen. Hawkins hat sich dennoch zu einer weiteren Reduktion seines Aktienpakets entschieden und zwar wegen der kritischen Natur der Branche. Sie ist nämlich extrem von staatlichen Eingriffen und Preisregulierungen betroffen, so dass wirtschaftliche Entscheidungen oft hintenan stehen müssen. Die Gesundheitskosten sind in den USA besonders hoch, während die Qualität der Gesundheitsversorgung schon länger nicht mehr zur Weltspitze reicht. Zumindest was die breite Bevölkerung angeht. Kürzungen stehen daher grundsätzlich bei beiden US-Parteien auf dem Programm und junge, innovative Unternehmen wie Oscar Health haben weniger Rücklagen als die großen Gesundheitskonzerne, um hier ggf. staatliche Eingriffe kompensieren zu können. Mason Hawkins wagt deshalb eine Gratwanderung zwischen Gewinnsicherung und Chancenbewahrung, indem er seine Position teilweise reduziert. Im November wird gewählt und es wird spannend zu sehen, wie Hawkins sich nach der Wahlentscheidung bei Oscar Health positioniert.

& Profi-Tools von

& Profi-Tools von