Portfoliocheck: Value Investor Mason Hawkins streamt jetzt bei Warner Bros. Discovery

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Mason Hawkins hat Southeastern Asset Management vor mehr als vier Jahrzehnten gegründet und leitet diese Investmentgesellschaft seitdem als CEO. Hawkins fokussiert sich auf eine überschaubare Zahl von Werten und hält seine Positionen zumeist viele Jahre lang. Dabei machen seine TOP-10-Positionen oft mehr als 75 % des Portfolios seines Longleaf Partners Funds aus.

Er vertritt einen klassischen Value-Investing-Stil und setzt auf vernachlässigte Branchen, die gerade so gar nicht en vogue sind an der Wall Street. Oder Unternehmen, die nicht als die großen Profiteure von Megatrends wahrgenommen werden und daher unter dem Radar des Marktes fliegen. Daher finden sich in seinem Portfolio wenige Aktien aus dem Hochtechnologiebereich, sondern Werte aus den Sektoren der Communication Services, zyklischen Konsumwerte und Industrie.

"Es gibt drei Komponenten, die die Rendite einer Investition ausmachen. Eine ist der Rabatt zum intrinsischen Wert. Die zweite ist das Wachstum des intrinsischen Wertes. Und die dritte ist die Geschwindigkeit, in der die Lücke zwischen Marktpreis und Wert geschlossen wird."

(Mason Hawkins)

Sein konträrer Ansatz zahlt sich aus; er kann über mehr als 40 Jahre hinweg auf eine Outperformance gegenüber dem S&P 500 verweisen. Seit der Finanzkrise 2008/09 tun sich Valueaktien schwer gegenüber den Wachstumswerten und so geriet auch Hawkins Performance in den letzten Jahren ins Hintertreffen. Doch diese Zeiten ändern sich, immer mal wieder...

Top Transaktionen im 1. Quartal 2022

Im letzten Quartal lag Mason Hawkins Turnoverrate bei 7 % und unter seinen 37 Depotwerten finden sich 3 Neuzugänge.

Das größte Gewicht bei den Verkäufen hatte die 70-prozentige Reduzierung bei Williams Companies. Bei Mattel verkaufte Mason Hawkins 20 % seiner Anteile, bei Hyatt Hotels 25 %, bei CNX Resources 17,2 %, bei Lumen Technologies 3 % und bei General Electric 7,9 %. Hyatt Hotels hatte er bereits im 2021er Schlussquartal um 20 % verringert.

Mit den frei gewordenen Mitteln stockte er kräftig bei Vimeo auf, wo er seinen Bestand um über 250 % ausbaute. Hier war er erst im Vorquartal neu eingestiegen und auch bei der ehemaligen Vimeo-Mutter IAC InterActiveCorp stockte er seine Position um weitere 30 % auf.

Des Weiteren legte er bei White Mountains Insurance 143 % oben drauf und bei Affiliated Managers Group rund 15,5 %, während er beim Finanzdienstleister Fiserv, einer weiteren Neuerwerbung aus dem Vorquartal, 59 % zukaufte.

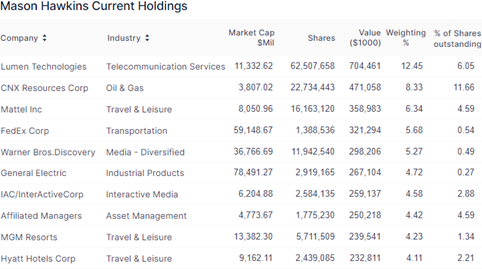

Top Positionen zum Ende des 1. Quartals 2022

In diesem Quartal sank Hawkins Portfoliowert um rund 5 % von 5,96 auf 5,66 Mrd. USD. Die drei größten Beteiligungen machen knapp 27 % aus, während es die fünf Schwergewichte auf rund 38 % bringen.

Hawkins Portfolio wird dabei weiterhin von Werten der Communications Servcies dominiert, die es auf eine Gewichtung von 29,9 % bringen. Ihnen folgen zyklische Konsumwerte mit 14,9 % und damit nochmals mehr als 2 % weniger als noch im letzten Quartal. Financial Services liegen mit 12,8 % auf dem dritten Rang vor Industriewerten mit 11,3 % und Energiewerten mit 9,6 %.

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

Lumen Technologies bleibt unangefochten der Spitzenwert, auch wenn die Gewichtung um 1 % auf knapp 12,5 % absackte. Vor einem halben Jahr hatte sie noch bei bei annähernd 17 % gelegen.

CNX Resources hat sich auf den zweiten Rang vorgeschoben. Der Aktienkurs des Energiewerts konnte von den stark gestiegenen Öl- und Gaspreisen profitieren und sein Gewicht legte trotz des Teilverkaufs sogar um 2 % auf 8,3 % zu.

Im Gegenzug sackte Mattel mit 6,3 % auf den dritten Platz ab und auf dem vierten Platz liegt weiterhin FedEx. Fünfter ist nun der frisch fusionierte Medienkonzern Warner Bros. Discovery mit einer Gewichtung von 5,3 %. Dessen Vorgänger Discovery war mit 4,8 % zuvor Hawkins siebtgrößte Position.

Es folgt General Electric mit 4,7 % vor IAC, die sich um zwei Plätze verbesserte und knapp 4,6 % Depotanteil stellt. Affiliated Managers Group machte ebenfalls zwei Plätze gut und bringt es nun auf 4,4 %, während MGM Resorts und Hyatt Hotels abrutschten und sich nur noch knapp in der Top 10 halten können.

Auffällig ist, dass Hason Hawkins bei einigen Depotschwergewichten große Aktienpakete besitzt. Bei CNX Resources sind es 11,5 %, bei Lumen Technologies 6 % und bei Matel sowie Afiliated managers jeweils knapp 4,6 %.

Im Fokus: Warner Bros. Discovery

Die "Fusion unter Gleichen" zwischen dem Medienkonzern Time Warner und dem Internetpionier AOL war keine Erfolgsgeschichte. AOL erwies sich als gehypt und konnte seine schnellen Erfolge nicht fortsetzen. Ein Flop.

2018, fast 20 Jahre später, schloss der schlingernde Telekomriese AT&T die Übernahme von Time Warner für 85 Mrd. USD ab, doch er schaffte es nicht, sich zu einem integrierten Telekommunikations- und Medienkonzern zu entwickeln. Ein Flop.

Mitte 2021 wurde vereinbart, dass AT&T seine nun Warner Media firmierende Division wieder abspaltet und in einem zweiten Schritt mit dem Wettbewerber Discovery zusammenführt. Im Zuge dieser Fusion entstand Warner Bros. Discovery und die ehemaligen Discovery-Aktionäre halten rund 29 % an dem neuen Branchenschwergewicht.

Warner Bros. Discovery bietet weltweit Inhalte über verschiedene Vertriebsplattformen in rund 50 Sprachen an. Außerdem produziert, entwickelt und vertreibt das Unternehmen Spielfilme, Fernsehsendungen, Spiele und andere Inhalte in verschiedenen physischen und digitalen Formaten über Basis-Netzwerke, Direct-to-Consumer- oder Kinofilme, TV-Inhalte und Spiele-Lizenzen. WBD verbindet also Content und Contentgenerierung mit Medienvertrieb.

Der integrierte Medienkonzern besitzt und betreibt verschiedene Fernsehsender unter den Marken Discovery Channel, CNN, HGTV, Food Network, TLC, Animal Planet, Travel Channel, Science, MotorTrend, Eurosport, TVN, American Heroes Channel, Destination America, Magnolia Network, Cooking Channel, ID, The Oprah Winfrey Network, DMAX sowie weitere regionale Fernsehsender und einen breiten Strauß an Discovery-Spartensendern. Inhaltlicher Schwerpunkt sind die Genres Überleben, Naturgeschichte, Erforschung, Sport, allgemeine Unterhaltung, Heim, Essen, Reisen, Helden, Abenteuer, Verbrechen und Ermittlungen, Gesundheit und Kinder. Zusätzlich betreibt man außerdem Produktionsstudios, die Inhalte entwickeln und produzieren, sowie digitale Produkte und Websites.

WBD bietet Inhalte über verschiedene Vertriebsplattformen an, darunter Pay-TV, frei empfangbares Fernsehen und Rundfunk, aber man geht auch Kooperationen ein über digitale Vertriebsvereinbarungen und Lizenzvereinbarungen für Inhalte und Direktabonnements für Verbraucher. Abgerundet wird das Angebot durch verschiedene Plattformen für markenbezogene Websites, Online-Streaming, mobile Geräte, Video-on-Demand und Breitbandkanäle.

Content is king und der fusionierte Konzern investiert rund 20 Mrd. USD pro Jahr in neue Inhalte. Zur Filmbibliothek gehören die Sopranos, The Big Bang Theory, Friends, Sex and the City, aber auch die Filmrechte an Harry Potter, Herr der Ringe oder Matrix sowie diverser Superhelden.

Aber die Musik spielt beim Streaming. Und hier hat WBD gleich zwei ganz heiße Eisen im Feuer mit HBOMax und Discoery+. Beide Streamingsdienste hatten Anfang 2022 zusammen knapp 100 Mio. Abonnenten. Man wurde damit aus dem Stand heraus zu einem der stärksten Wettbewerber von Netflix, Disney+ und Amazon Prime.

Die Fusion von Warner Media und Discovery ging Anfang April über die Bühne und der Aktienkurs lag damals um die 25 USD. Seitdem ist er auf 15 USD gefallen, auch weil viele Altaktionäre Kasse gemacht haben. Zusätzlich haben sich die Aussichten eingetrübt und Streaminganbieter sind zurzeit nicht mehr "en vogue" an der Wall Street. Die enttäuschenden Zahlen von Netflix trugen ihr Übriges zum Kursverlust bei. Auf dem gegenwärtigen Niveau beträgt die Marktkapitalisierung noch knapp 37 Mrd. USD.

Für einen Abgesang dürfte es aber etwas zu früh sein. HBOMax wächst deutlich und kommt erst jetzt nach Europa. Und auch Discovery+ wird nun international ausgerollt, so dass die Abonnentenzahlen deutlich zulegen dürften. Angesichts deutlich steigender Lebenshaltungskosten wird sich der Wettbewerb unter den Streaminganbietern verschärfen, weil die Menschen nicht mehr drei oder vier kostenpflichtige Dienste gleichzeitig bezahlen wollen oder können. Sie werden sich auf die mit dem besten Content konzentrieren – und jene, die zusätzliche Angebote bereithalten, wie Amazon Prime. WBD dürfte von dieser Entwicklung eher profitieren.

Der Knackpunkt ist die hohe Verschuldung von mehr als 55 Mrd. USD, die der Konzern zu schultern hat. Es wird ein Free Cashflow von 8 Mrd. USD ab 2023 angestrebt, mit dem diese dann zügig reduziert werden sollen. Allerdings steigen die Zinsen zurzeit deutlich an, so dass jeder Dollar an Schulden perspektivisch mehr Geld kosten wird. Aus unternehmerischer Sicht sollte daher zunächst der Schuldenabbau Vorrang haben vor Dividendenzahlungen und Aktienrückkäufen. Wobei Aktienrückkäufe grundsätzlich dann am sinnvollsten sind, wenn der Aktienkurs am Boden liegt.

Goldman Sachs zeigte sich zumindest bullish und sieht WBD als einen der Sektorgewinner. Das Kursziel setzt die Investmentbank mit 22 USD deutlich über dem aktuellen Börsenkurs an. Das liegt auch daran, dass WBD jüngst fast ein Drittel seines Verkaufsteams entlassen hat, um Doppelfunktionen nach der Fusion abzubauen. Synergien und Kosteneinsparungen dürften in nächster Zeit durchaus ein Treiber der operativen Ergebnisse bei WBD sein.

Doch auf so kurze Sicht investiert Mason Hawkins nicht. Er war bei Discovery im 3. Quartal 2021 eingestiegen, als der Kurs zwischen 24 und 29 USD notierte. In seinem jüngsten Investorenbrief führte Mason Hawkins dazu aus: "Der Aktienkurs von Warner Bros. Discovery wurde durch ein schlechtes Netflix-Quartal (was langfristig wahrscheinlich ein gutes Zeichen für WBD ist) und die Befürchtung eines Rückgangs der Werbeeinnahmen und Abonnenten erheblich beeinträchtigt. Wir halten diese Bedenken zwar für berechtigt, aber die Medien waren in der Vergangenheit ein attraktiver Wirtschaftszweig für unseren Anlagestil, und Medienunternehmen haben von der Inflation profitiert. Während der Markt abwartet, wie sich die Fusion entwickelt, glauben wir, dass das Unternehmen über mehrere Hebel verfügt, um den freien Cashflow pro Aktie zu steigern."

Neben den Zuwächsen bei den Abonnentenzahlen ist die Entwicklung des Free Cashflows die treibende Kraft, die dem Unternehmen und damit dem Aktienkurs auf die Sprünge helfen wird. Noch nicht in den nächsten ein, zwei Quartalen, aber darüber hinaus.

& Profi-Tools von

& Profi-Tools von