Portfoliocheck: Wilde Fahrt voraus - Frank Sands steigt jetzt bei Uber ein

Der klassische Konflikt zwischen Value und Groth, also bei der Auswahl zwischen unterbewerteten Buchwert-Schnäppchen oder Wachstumsaktien, beschäftigt Frank Sands nicht; wie Warren Buffett sieht er hier keinen Zwiespalt mehr. "Das Orakel von Omaha" ist inzwischen der Auffassung, Wachstum sei ein Bestandteil des Value-Ansatzes und daher liege hier kein grundsätzlicher Konflikt vor. Vielmehr müsse man jeweils den Einzelfall betrachten: ein Wachstumsunternehmen, das keinen nachhaltigen Wert schafft, ist kein gutes Investment. Ein Value-Unternehmen ohne Wachstum reduziert das Anlagespektrum auf die berühmten Zigarrenstummel nach Benjamin Graham. Buffett hingegen bevorzugt Unternehmen mit solidem Wachstum zu einem attraktiven Preis.

Und auch in einem weiteren Punkt folgt Sands Warren Buffett, denn auch er konzentriert seine Investments auf die besten Werte und verzichtet auf eine zu breite Streuung. Und hier schließt sich der Kreis zu einer weiteren Börsenlegende: Philip A. Fisher.

"Anleger sollten peinlich genau darauf achten, nicht die meisten, sondern die besten Aktien zu halten. Bei Aktien kann Masse niemals mehr als schwacher Ersatz für Klasse sein."

(Philip A. Fisher)

Dieses Verständnis ist auch die Grundlage der Investmentphilosophie von Frank Sands. Er ist auf der Suche nach dominierenden Wachstumsunternehmen und geht nach einem strikten Katalog mir sechs Kriterien vor:

1. nachhaltiges überdurchschnittliches Gewinnwachstum

2. Marktführerschaft in ihrer jeweiligen Branche

3. Burggraben: starke Wettbewerbsvorteile, einzigartiges Geschäftsmodell

4. eine klare Philosophie sowie einen wertschöpfenden Fokus

5. Finanzstärke

6. angemessene Bewertung im Hinblick auf Markt- und Geschäftsaussichten

Wichtigste Käufe und Verkäufe im 1. Quartal 2020

Im 1. Quartal 2020 hielt Frank Sands 76 Werte im Portfolio im Gesamtwert von 30 Milliarden Dollar, darunter 5 neue; seine Turnover-Rate lag bei überschaubaren 8 Prozent. Bei seinen hoch gewichteten Technologiewerten überwiegten die Verkäufe und ihr Anteil fiel auf knapp 26,8 Prozent, während die Communications Services sich mit nun 24,25 Prozent deutlich auf den zweiten Rang vorschoben. Dahinter folgen zyklische Konsumwerte und der Healthcare-Sektor mit 17,8 und 17 Prozent.

Technologiewerte standen im ersten Quartal hoch im Kurs bei Frank Sands. So hatte sein Neueinstieg bei Uber mit 1,95 Prozent die größte Auswirkung auf sein Portfolio, aber auch beim Digital Payment-Spezialisten Square griff er zu und baute eine erste Position von einem Prozent auf. Zugekauft hat er bei Netflix um knapp 31 Prozent und bei Sea Ltd., wo er seinen Bestand nochmals um knapp zwei Drittel erhöhte, nachdem er hier bereits im 2019er Schlussquartal massiv zugegriffen hatte.

Im Gegenzug baute er beim chinesischen Internetgiganten Alibaba seine Position um 18,5 Prozent ab, bei Salesforce.com um rund 50 Prozent, bei ServiceNow um 22 Prozent und bei Workday um ein Drittel. Bei Texas Instruments reduzierte Sands sogar um fast 80 Prozent, nachdem er im vorangegangenen Quartal seine Position erst deutlich ausgebaut hatte. Des Weiteren kappte er bei Edwards Lifesciences seine Position um 27 Prozent und bei seinem Depotschwergewicht VISA um knapp 7 Prozent.

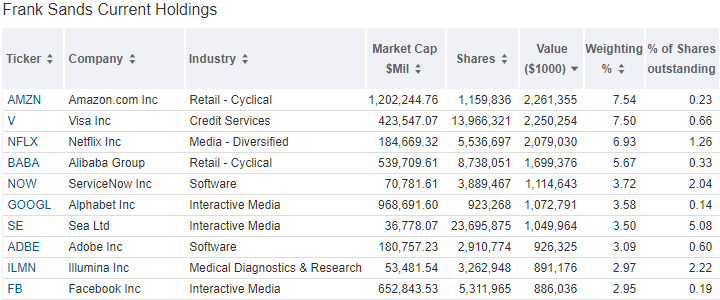

Top-Werte im Portfolio zum Ende des 1. Quartals 2020

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Frank Sands fokussiert sein Portfolio und mit gut acht Prozent nahm der Finanzdienstleister VISA bisher die Spitzenposition ein. Dank des Teilverkaufs sank der Anteil auf 7,5 Prozent und Amazon konnte sich mit 7,54 Prozent erstmals die Spitzenposition sichern. Netflix konnte sich auch dank des Zukaufs auf den dritten Rang verbessern vor Alibaba, die durch den Teilverkauf absackten.

Mit ServiceNow, Alphabet, Sea Ltd., Adobe und Facebook dominieren die High Tech-Wachstumswerte die Top 10, zu denen sich mit Illumina auf Platz neun noch ein Unternehmen aus dem Healthcare-Sektor gesellt. Die ehemals viertplatzierte Edwards Lifesciences fiel dank des Teilverkaufs sogar ganz aus der Top 10.

Aktie im Fokus: Uber Technologies

Uber wurde bekannt als Fahrdienstvermittler. Das Unternehmen aus San Francisco bietet in vielen Städten der Welt Online-Vermittlungsdienste an, anfangs nur zur Personenbeförderung. Inzwischen werden auch Warentransporte (Uber Freight) und Essenslieferungen (Uber Eats) angeboten sowie weitere Dienste.

Doch der Höhenflug wurde jäh gestoppt und das bereits vor der Corona-Pandemie. Uber hatte über UberX sowie UberBlack Fahrgäste an Mietwagen mit Fahrer vermittelt und via UberPop an private Fahrer mit eigenem Auto. UberTaxi wiederum vermittelte reguläre Taxis, UberJump vermietete E-Tretroller und E-Fahrräder und wollte ein eigenes Fahrradverleihsystem aufbauen.

Grundsätzlich läuft die Vermittlung über eine mobile App oder eine Website und Uber erhebt für die Vermittlung eine Provision von mehr als 25 Prozent des Fahrpreises.

Ein klassisches Plattform-Business und das Potenzial ist entsprechend riesig, sowohl was die regionale Verbreitung angeht, als auch die noch zu erschließenden zusätzlichen Dienste und Waren. Vor allem junge, urbane Leute setzen auf die Vermittlunsgdienste von Uber oder des kleineren Konkurrenten Lyft.

Der Knackpunkt war, dass Uber massiv Geld verbrannt hat für seine Expansion. Und dieser Cashburn steigerte sich umso schneller, als dass Uber in immer neue Bereiche vordrang und auch in immer mehr Ländern aktiv wurde. "Land and expand" ist ein das Erfolgsrezept innovativer Wachstumsunternehmen, denn auf Dauer wird man nur dort wirtschaftlich erfolgreich sein, wo man eine dominierende Marktstellung erreicht hat. Der limitierende Faktor ist hierbei Geld. Geld, das über Venture Capital zur Verfügung gestellt wird in immer neuen Finanzierungsrunden. Und mit der Softbank Group und deren 100-Milliarden-Dollar schwerem Vision Funds hatte Uber immer genug Geld für seine Expansionspläne in der Hinterhand.

Doch diese Zeiten sind vorbei. Insbesondere die enormen Geldspritzen zu fast jedem Bewertungsmultiple trieben die Bewertungen der Startups enorm in die Höhe und verzerrten den Markt. Wer von Softbank Geld bekam, konnte expandieren und die Wettbewerber schnell an die Wand drücken. Das "passierte" WeWork. Auch bei WeWork war Softbank der Großinvestor und finanzierte das exzessive Wachstum mit Milliardenbeträgen. Bis das IPO scheiterte und sich die Bewertung weitgehend in Luft auflöste. Plötzlich stand da ein Elefant im Raum, den niemand mehr ignorieren konnte. Der Nimbus von Softbank war ernsthaft angekratzt. Zu einer Zeit, als Uber selbst erheblich unter Druck kam, und sein Mitgründer und Travis Kalanick u.a. über sexuelle Vorwürfe stolperte und sich von der Konzernspitze zurückziehen musste. Nach längerer Suche fand man mit Dara Khosrowshahi einen neuen CEO und wollte zurück in die Erfolgsspur, doch auch für Uber wurde es zunehmend schwieriger, neue Gelder aufzutreiben. Die Maschinerie kam ins Stottern.

Neuer Markt 2.0?

Nicht nur die teilweise aberwitzigen Bewertungen erinnerten viele Marktteilnehmer an die Zeiten der New Economy, die mit dem Platzen der Dot-Com-Bubble im Jahr 2000 zu Ende ging. Auch damals war Wachstum der Hype, Gewinnerzielung sekundär und Geld im Überfluss vorhanden. Bis die FED die Zinsen erhöhte und der Geldfluss schlagartig versiegte. Die Kurse brachen massiv ein und die Blase kollabierte.

"Liquidität ist eines dieser Dinge, die keine Rolle spielen, bis sie es tun."

(Paul Tudor Jones)

Viele Unternehmen scheiterten, weil sie sich nicht anpassen konnten. Amazon und Priceline waren solche Unternehmen mit enormen Cashburns, doch beide konnten innerhalb kurzer Zeit ihre Kosten massiv senken und so die Zeit ohne externe Finanzspritzen überleben. Der Online-Buchhändler Amazon ist heute der dominierende Internethändler und Priceline ist als Booking Holdings überaus erfolgreich – bis Corona der Reise- und Tourismusbranche den Stecker zog.

Und nun? Wieder haben wir eine Wirtschaftskrise und erneut sind die Finanzspritzen ins Cashburn-Unternehmen versiegt. Doch das ist nicht die einzige Parallele zu 2000. Denn einige der heute erfolgreichsten Unternehmen, wie eben Amazon oder Booking Holdings, wurden erst als Plattform-Unternehmen so richtig erfolgreich. Und das ist auch Uber. Und ebenso wie die beiden Vorbilder reagiert auch Uber auch die enormen Herausforderungen, indem das Unternehmen Kosten senkt, Sparten verkauft, Personal entlässt und sich aus ganzen Regionen zurückzieht.

Das klingt nach Verzweiflung und einer Loserstrategie, aber das ist wohl zu kurz gedacht. Das meiste Geld kostet die Expansion und die wurde eingebremst. Uber hatte bereits Ende 2019 erklärt, mit seiner neuen Strategie bereits im Jahr 2021 operativ schwarzen Zahlen schreiben zu wollen. Angesichts des Corona-Ausbruchs dürfte das kaum zu schaffen sein. Uber muss erst noch beweisen, dass es mit den Vermittlungen seine Betriebskosten wieder einspielen und eine auskömmliche Marge einfahren kann.

Der frühere Uber-Investor Bradley Tusk erklärte vor einiger Zeit gegenüber CNBC, Uber müsse "das A-bis-Z für den Transport sein. Ob man von A nach B kommt mit einem Fahrrad, Roller, Auto oder Bus, ob Möbel auf einem LKW verschickt werden, oder ein Burrito von einem Kurier gebracht wird, sie müssen der Standard für all das sein." Uber müsse in mehr Bereichen als bei UberEats und den Fahrdiensten dominieren, um profitabel sein zu können.

Und CEO Dara Khosrowshahi fährt genau diese Strategie. Anfang Mai wurde 3.000 Mitarbeiter die virtuelle Kündigung überreicht und nur drei Wochen später folgten weitere 3.700 Entlassungen. Damit wird mehr als ein Viertel der gesamten Belegschaft freigesellt. Darüber hinaus werden weltweit 45 Niederlassungen geschlossen.

Khosrowshahi erklärte, angesichts der dramatischen Auswirkungen der Pandemie und der unvorhersehbaren Bestimmung einer möglichen Erholung konzentriere sich Uber auf eine Kernplattformen für Mobilität und Essenslieferung. Dem entsprechend werde die Größe des Unternehmens angepasst und einige nicht zum Kerngeschäft gehörenden Aktivitäten eingedampft oder abgestoßen. Uber wolle auch in seinen Kernbereichen nur noch in den Märkten aktiv sein, wo man bereits Marktführer sei oder diese Position erreichen könne. Folglich hat man sich aus mehreren Ländern in Asien zurückgezogen.

Weitere Veränderungen stehen an, weil Uber Aktivitäten abgibt. So wurde Anfang Mai die Sparte Uber JUMP (Fahrad-Sharing) an das US-amerikanische Mikromobilitätsunternehmen Lime abgegeben. Auf der anderen Seite will Uber sich nicht nur gesundschrumpfen, sondern auch aussichtsreich verstärken. So liebäugelt Uber mit einer Übernahme des strauchelnden Essenslieferanten Grubhub, um Uber Eats zu stärken.

Kriegt Uber die Kurve?

Uber ist zu schnell und zu stark gewachsen, aber dass man bereits ein Jahr vor Corona ins Straucheln kam, erweist sich jetzt durchaus als Glücksfall. Uber hat bereits vor längerer Zeit damit begonnen, seine Kosten zu reduzieren und einige weniger aussichtsreiche Expansionsprojekte auf den Prüfstand zu stellen. Corona hat die Lage nochmals deutlich verschärft, ohne Frage, und Uber geht die Herausforderungen konsequent an. Die Fokussierung auf die beiden Kerngeschäftsfelder Ride und Eats bündelt die Ressourcen und verspricht durchaus Erfolg. Uber hat längst eine starke Marke etabliert und kann als Plattform sein Business relativ leicht skalieren. Um damit Geld zu verdienen und den Cashburn zu stoppen, will man sich auf die Regionen konzentrieren, wo man Marktführer ist oder absehbar werden kann.

Und so schließt sich der Kreis zu Frank Sands und seinem Investment in Uber. Sands investiert in dominierende Wachstumsunternehmen mit langfristig profitablen Aussichten. Die Marke Uber und die hohen Investitionskosten stellen einen signifikanten Burggraben dar, weil Wettbewerber vor dem gleichen Problem stehen, dass ihnen nicht mehr endlos frisches Wachstumskapital hinterhergeworfen wird. Und ohne üppiges Marketingbudget kommt auch eine Plattform nicht ins Rollen; man erinnere sich an Zalando ("Schrei vor Glück"), die auf dem Hochpunkt der Finanzkrise in die Vollen gingen und ihre Marke etablierten.

Zu guter Letzt sprach angesichts des heftigen Kurseinbruchs Mitte März auch die letzte, nicht unwesentliche Komponente für einen Uber-Einstieg: ein im Verhältnis zu den Wachstumsaussichten akzeptabler Preis.

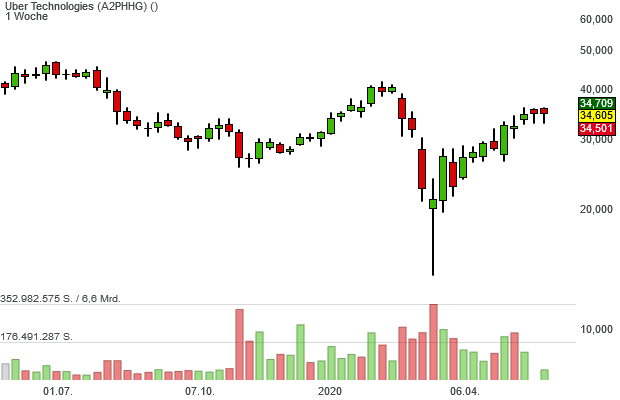

Uber war vor einem Jahr an die Börse gegangen zu 45 Dollar. Dieser Kurs wurde bisher nur ganz kurz wieder erreicht, doch am 18. März war die Aktie im Corona-Sell-off zu unter 15 Dollar einzusammeln. Ein Schnäppchen, sofern man an den Erfolg des Plattformmodells von Uber glaubt. Was nebenbei bemerkt auch PayPal tut, denn der Zahlungsdienstleister war kurz vor dem Börsengang bei Uber eingestiegen und ist vermutlich ebenso froh wie Frank Sands, dass sich der Aktienkurs inzwischen von seinen Ausverkaufskursen auf immerhin 35 Dollar deutlich erholen konnte. Ein gutes Geschäft war Uber seit seinem Börsengang noch nicht, aber die Chancen stehen ziemlich gut, dass es das noch wird. Jedenfalls wenn man die nötige Portion Geduld mitbringt…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von