Qualität statt Junk – die besten Aktien der Welt

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Bullenmärkte, Bärenmärkte, am Kapitalmarkt herrschen verschiedene Zyklen. Es gibt Zeiten, zu denen hohe Gewinne eingefahren werden. Auf der anderen Seite gibt es Bärenmärkte und Crashs. Hier werden oftmals hohe Geldsummen verbrannt. In der vergangenen Dekade herrschte vor allem im Tech-Bereich ein langer Bullenmarkt. Die Kurse der Werte etwa auch der beliebten FAANG-Aktien legten kontinuierlich zu. FAANG ist ein Akronym der Unternehmensnamen von Facebook (jetzt Meta), Amazon, Apple, Netflix und Google (Alphabet). Die Kurse dieser Werte entwickelten sich phänomenal. In jüngster Vergangenheit haben die Unternehmen aber Federn lassen müssen. Ordentlich gehalten hatte sich die Apple-Aktie. Die Werte von Facebook oder Netflix sind seit Jahresbeginn aber um mehr als die Hälfte eingebrochen. Dabei handelt es sich um solide Unternehmen mit funktionierenden Geschäftsmodellen. Wenn Aktien von derart beliebten Werten aufgrund von geopolitischen und wirtschaftlichen Schwierigkeiten so stark einbrechen, was passiert dann erst mit sogenannten Zombie-Firmen? Solche Unternehmen sind hoch verschuldet und verfügen über kein profitables Geschäftsmodell. Um solche "Junk-Aktien" von den profitablen funktionierenden Unternehmen zu unterscheiden haben wir ein PDF-Report mit den 100 besten Aktien weltweit erstelle. Dieser ist online abrufbar unter: https://paper.traderfox.com/100-besten-aktien-weltweit

Jede Aktie durchläuft dabei ein Screening. Auf Basis von Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, ermitteln wir einen Score. Die maximale Punktzahl für eine Aktie beträgt 15 Punkte und die Kennzahlen werden dabei immer im Kontext zum restlichen Markt betrachtet. Eine Kennzahl gilt dann als erfüllt, wenn das Unternehmen besser abschneidet als z.B. 65 % aller anderen Konzerne des Referenzmarktes. Wir verfolgen mit dem Qualitäts-Check zwei maßgebliche Ziele. Zunächst soll das Risiko des Investments aufgezeigt werden und zum anderen auf gute Investment-Chancen aufmerksam gemacht werden.

Im Folgenden stellen wir fünf interessante Werte vor, die unter die Rubrik der "Besten Aktien weltweit" fallen, und die nach unserem Scoring-System mit mindestens 14 von 15 Punkten abschneiden. Je mehr Punkte die Aktie im Qualitäts-Score bekommt, umso besser. Der Qualitäts-Check steht auf www.aktie.traderfox.com gratis zur Verfügung.

Kriterium 1: Wachstum und Stabilität

Unter dem ersten Kriterium haben wir vier verschiedene Kennzahlen betrachtet. Jeweils zwei Punkte zur Umsatz- und Gewinnentwicklung je Aktie werden hierbei untersucht. Die Ergebnisse werden anschließend mit Aktien aus dem Referenzmarkt verglichen. Bei den ersten beiden Kennzahlen handelt es sich um Analysen des Umsatzwachstums und der Stabilität des Umsatzwachstums.

Kriterium 2: Profitabilität / Rentabilität

Hier wird betrachtet, wie profitabel der Konzern wirtschaftet. Neben der Eigenkapitalrendite wird etwa auch die Nettogewinnmarge betrachtet. Diese Kennzahl gilt es nicht zu unterschätzen. Insgesamt werden unter diesem Kriterium drei Kennzahlen, mit dem Referenzmarkt verglichen.

Kriterium 3: Kursentwicklung und Volatilität

Unter dem dritten Kriterium dreht es sich um die Analyse des Aktienkurses. Dabei wird auf die Volatilität also die Schwankungsbreite, die Performance pro Jahr und die Kursstabilität geachtet.

Kriterium 4: Bilanz und Sicherheit

Um eine qualitativ hochwertige Aktie zu erkennen ist es wichtig die Bilanz zu überprüfen. Gerade in unsicheren Zeiten oder einer Rezessionsgefahr sollten ausreichende finanzielle Stabilität vorhanden sein.

Lockheed Martin (WKN: 894648): Profiteur von steigenden Verteidigungsausgaben

Moralisch können einige Investoren eine Investition in einen Rüstungskonzern nicht verantworten. Die Anleger, die in dieser Hinsicht keine Berührungsängste haben können von steigenden Verteidigungsausgaben profitieren. Während nämlich ein Großteil aller Aktien im Rahmen einer geopolitischen Auseinandersetzung unter Druck geraten, können die Papiere von Rüstungskonzernen oft deutliche Kursgewinne einfahren. Der Ukraine-Krieg hat seit Jahresbeginn ein hohes Maß an Unsicherheit mit sich gebracht. Die Anteilsscheine von Lockheed Martin oder auch Rheinmetall haben im laufenden Jahr aber stark an Wert gewonnen. Lockheed hat seit Jahresbeginn knapp 60 % zugelegt.

Lockheed Martin ist ein globales Sicherheits- und Luft- und Raumfahrtunternehmen, das weltweit ca. 114.000 Mitarbeiter beschäftigt und sich hauptsächlich mit der Forschung, dem Design, der Entwicklung, der Herstellung, der Integration und der Wartung von hochentwickelten Technologiesystemen, Produkten und Dienstleistungen beschäftigt.

Im Rahmen unseres Qualität-Checks erhält Lockheed 14 von 15 Punkten. Der Umsatz ist in den vergangenen fünf Jahren stabil angestiegen. Im 3. Quartal des laufenden Jahres hat der Konzern einen Nettoumsatz von 16,6 Mrd. USD erreicht. Im Vorjahreszeitraum hatte der US-Konzern mit 16 Mrd. USD etwas weniger Umsatz eingefahren. Der Nettogewinn hat in den vergangenen drei Monaten 1,8 Mrd. USD betragen im Vorjahr hatte Lockheed lediglich 614 Mio. USD verdient. Das Wachstum beim Gewinn je Aktie war über die vergangenen fünf Jahren sehr stabil. Die Kennzahl ist im Vergleich mit den Aktien aus dem Referenzmarkt sehr überdurchschnittlich. Der Konzern wirtschaftet darüber hinaus sehr profitabel. Die Eigenkapitalrendite kann uns überzeugen und die Nettogewinnmarge erreicht einen soliden Wert von über 10 %. Die Verteidigungsausgaben in Europa sind zuletzt deutlich gestiegen. So hat die Bundesrepublik im laufenden Jahr höhere Investitionen in die Bundeswehr angekündigt. Der Bundeshaushalt 2022 soll mit einem einmaligen Sondervermögen von 100 Milliarden Euro ausgestattet werden. Die finanziellen Mittel werden in die Bundeswehr investiert. Unter anderem fließen die Geldmittel in eine bessere Ausrüstung, modernes Einsatzgerät und mehr Personal. Rüstungskonzerne profitieren von diesen erhöhten Verteidigungsausgaben.

Hermes (WKN: 886670): Luxus kümmert sich nicht um Inflation

Die Menschen sehen sich aktuell einer hohen Teuerungsrate ausgesetzt. Die Preise für Energie und Lebensmittel sind bereits stark angestiegen. Vor dem Hintergrund der Inflation müssen viele Menschen nun Einsparungen treffen. Die vermögende Einkommensschicht ist von der steigenden Teuerungsrate aber weniger betroffen als die Personengruppe, die weniger verdient. Fernando Fastoso, Luxusmarken-Experte an der Hochschule Pforzheim, erklärte im Rahmen einer Meldung der deutschen Presseagentur dpa, dass die Auswirkungen beim Luxuskonsum der Oberschichten geringer seien, denn sie würden eine höhere wirtschaftliche Stabilität genießen. Mittelfristig erwartet der Experte keine Veränderung in der Luxusbranche. Die Begehrlichkeit nach den Produkten sei zu hoch, so der Fachmann weiter. Aktien von Luxuskonzernen wie LVMH oder Hermes profitieren davon. Zwar ist der Wert des Anteilsscheins von Hermes seit Jahresbeginn mit rund 11 % im Minus. Andere Branchen hatte es aber deutlich stärker erwischt.

Im Rahmen unseres Qualitäts-Checks erhält Hermes die volle Punktzahl. Sämtliche Kennzahlen sind erfüllt und im Marktvergleich überdurchschnittlich. Lediglich das KGV ist mit einem Wert von 58 (Stand 2021) bereits sehr hoch.

Der Umsatz ist in den vergangenen fünf Jahren deutlich angestiegen. Die Entwicklung hatte sich zuletzt im laufenden Jahr fortgesetzt. Der konsolidierte Umsatz der Gruppe belief sich bis Ende September 2022 auf 8,6 Mrd. Euro, das entspricht einem Anstieg von 30 % bei Wechselkursen und 24 % bei konstanten Wechselkursen gegenüber dem gleichen Zeitraum 2021. Auch der Nettogewinn ist von 1,2 Mrd. Euro aus dem Vorjahr auf 1,6 Mrd. Euro angestiegen. In den Monaten zum Ende September haben sich Währungsschwankungen mit 451 Mio. Euro positiv auf den Umsatz ausgewirkt.

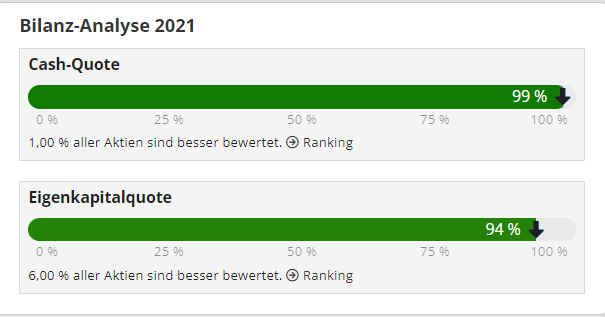

Der Konzern wirtschaftet außerordentlich profitabel. Die Nettogewinnmarge ist im Vergleich mit Aktien aus dem Referenzmarkt überdurchschnittlich. Mittelfristig bestätigte der Luxusgüterkonzern ungeachtet wirtschaftlicher und geopolitischer Unsicherheiten sein ehrgeiziges Ziel für das Umsatzwachstum. Das Screening zur Bilanz ist ebenfalls sehr überzeugend. Insbesondere die Cash-Quote als auch die Eigenkapitalquote bewegen sich auf einem sehr hohen Niveau.

L’Oreal (WKN: 853888): Schönheitstrend setzt sich fort

In Zeiten von Instagram & Co. nimmt die Schönheit, insbesondere bei jungen Frauen, einen immer größeren Stellenwert ein. Influencer sind die Berühmtheiten der Neuzeit und beeinflussen das Kaufverhalten ihrer Abonnenten. Kosmetikkonzerne dürften von der Entwicklung langfristig profitieren. Einer von Mckinsey veröffentlichten Studie aus 2018 zufolge, weiß der Beauty-Markt die Vorteile der Sozialen Medien zu schätzen. So sind zwei Jahre zuvor 1,5 Millionen Schönheitsvideos auf die Videoplattform Youtube hochgeladen worden. Mit den Clips sind im selben Jahr fast fünf Milliarden Aufrufe erzielt worden. Zudem hatte der Begriff Beauty, die drittmeisten Eingaben in der Suchmaschine Google erhalten. Die Entwicklung könnte sich durch den Siegeszug der "Video-App" Tiktok nochmals beschleunigt haben.

Für einen Großteil der Anliegen in Kosmetikfragen bietet L’Oréal die passenden Lösungen. Neben den "Consumer-Products" unter Marken wie Garnier und Maybelline New York vertreibt der französische Konzern auch professionelle Produkte mit Markennamen Kérastase oder Matrix.

Der Wachstumstrend in der Schönheitsindustrie hat sich auch 2022 weiter fortgesetzt. In den ersten sechs Monaten hat der Kosmetikkonzern den Umsatz, unter Beachtung konstanter Wechselkurse, zweistellig steigern können. Ein wichtiger Absatzmarkt war neben Europa und Nord-Amerika vor allem Nord-Asien. Inmitten der Covid-19 Pandemie hat L’Oréal hier ein starkes Wachstum erzielt. Insbesondere die Luxuslinie hat hohe Zuwächse beim Marktanteil verzeichnet. Der Gesamtumsatz hat im ersten Halbjahr über 18 Milliarden Euro betragen. Das entspricht einer weiteren Steigerung gegenüber dem Vorjahr. Damals hatte der Erlös für das Halbjahr nur rund 15 Milliarden Euro betragen. Auch der Nettogewinn hat sich von 2,4 Milliarden Euro auf 3,2 Milliarden Euro verbessert. Probleme in den Lieferketten und höhere Rohstoffkosten hat der Konzern demnach gut ausgleichen können.

Die Bilanz der Pariser ist solide. Unser Bilanz-Analyse-Tool, verfügbar unter aktie.traderfox.com, verdeutlicht etwa die vergleichsweise hohe Eigenkapitalquote. Lediglich 17 Prozent aller Aktien aus dem Referenzmarkt sind in diesem Hinblick besser bewertet. Zudem wirtschaftet der Kosmetikkonzern sehr effizient. In der zugrunde liegenden Analyse schneidet das Unternehmen bei sämtlichen Kennzahlen aus den Bereichen Profitabilität positiv ab. Ein wichtiges Kriterium, insbesondere vor dem Hintergrund einer steigenden Inflation, ist die Preissetzungsmacht eines Unternehmens. Hierbei zählt es, ob ein Konzern die gestiegenen Kosten an die Verbraucher weitergeben kann. Dieser Punkt fällt bei L’Oréal ebenfalls positiv aus. Im vergangenen Geschäftsjahr hatte die Bruttomarge rund 73,9 Prozent betragen, was eine Steigerung zum Vorjahr von acht Prozentpunkten darstellt.

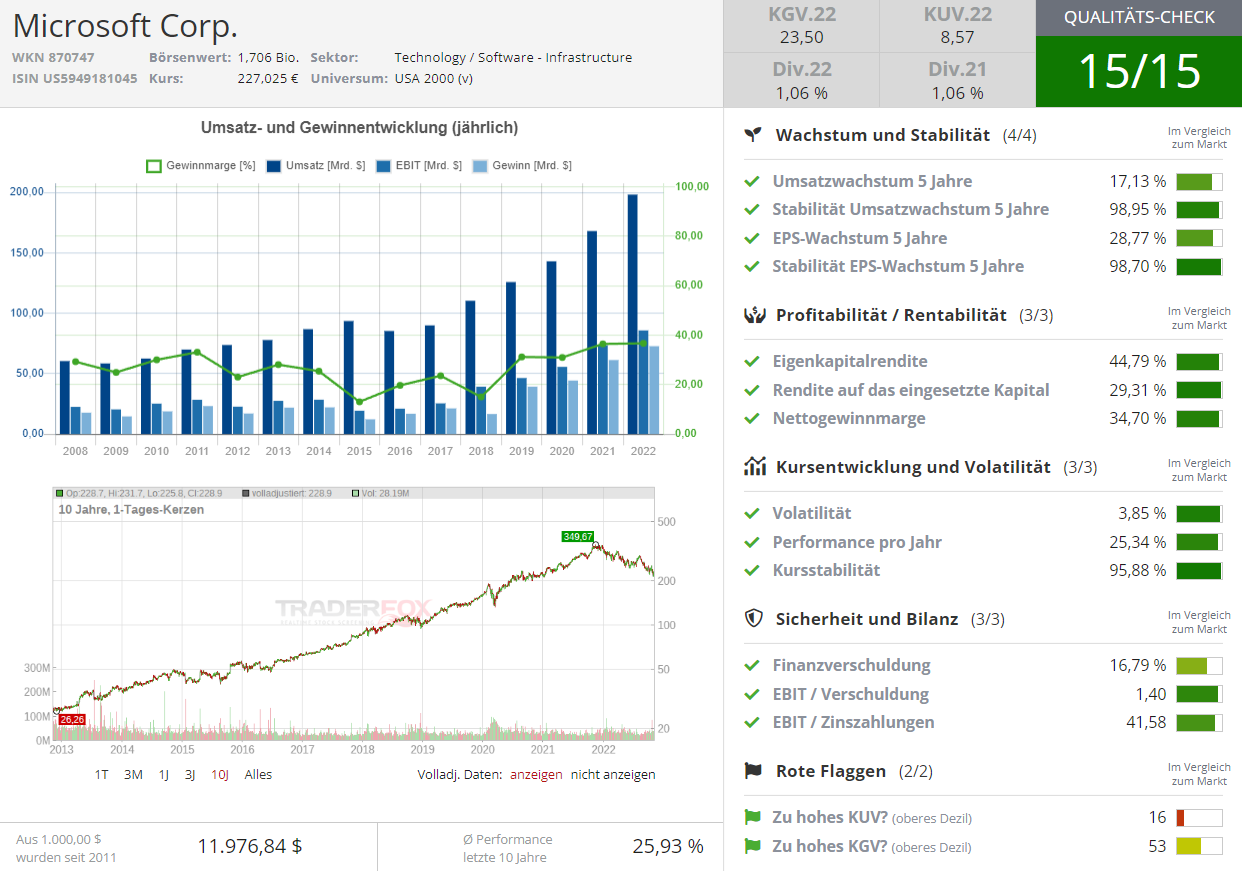

Microsoft (WKN: 870747): Rückenwind durch Digitalisierung

Der Tech-Riese aus den USA verfügt über eine fundierte Expertise in den verschiedensten Themen-Bereichen. Von Fragen zur Cloud, der passenden Infrastruktur oder Technologie-Lösungen, Microsoft bietet eine Vielzahl von passenden Anwendungen für Privatanwender und Unternehmen. Die Mitarbeiter begleiten die Kunden und Partner bei allen Belangen im Hinblick auf die digitale Transformation und arbeiten auch daran den Konzern selbst fit für die Zukunft zu machen.

"In einer Welt, die mit zunehmendem Gegenwind konfrontiert ist, ist die digitale Technologie der ultimative Rückenwind", erklärte Satya Nadella, Microsoft-Chef, bei der Veröffentlichung der Zahlen zum 1. Quartal 2023. "In diesem Umfeld konzentrieren wir uns darauf, unseren Kunden zu helfen, mit weniger Aufwand mehr zu erreichen, während wir in langfristige Wachstumsbereiche investieren und unsere Kostenstruktur diszipliniert verwalten." Der Cloud-Umsatz belief sich im abgelaufenen Quartal auf 25,7 Mrd. USD. Das entspricht einem Anstieg von 24 %, währungsbereinigt sogar 31 %, im Vergleich zum Vorjahr. Microsoft sehe eine anhaltend hohe Nachfrage in sämtlichen Geschäftsbereichen. Der Gesamtumsatz belief sich auf 50,1 Mrd. USD, ebenfalls ein deutlicher Anstieg von 11 %.

Die Betriebskosten stiegen währungsbereinigt um 18 Prozent an. Das war unter anderem auf Investitionen in die Cloud, LinkedIn, Nuance und den kommerziellen Vertrieb zurückzuführen. Auch die Anzahl der Mitarbeiter ist deutlich gestiegen. Im Jahresvergleich sind nun 22 % mehr Mitarbeiter für Microsoft tätig. Dabei beruht ein gewisser Anstieg der Mitarbeiterzahl auf den Übernahmen von Nuance und Xandr. Der operative Betriebsgewinn kletterte um 6 % in die Höhe. Währungsbereinigt fiel der Nettogewinn jedoch rund 8 % geringer aus als noch im Vorjahreszeitraum.

Im Rahmen unseres Qualitäts-Checks schneidet die Aktie mit der vollen Punktzahl ab. Der Umsatz ist in den vergangenen fünf Jahren kontinuierlich gestiegen. Dabei wirtschaftet der Konzern sehr profitabel. Sämtliche Kennzahlen im Rahmen des zweiten Kriteriums sind erfüllt und überzeugen im Marktvergleich. Die Nettogewinnmarge belief sich auf über 34 %. In diesem Zug ist auch der Gewinn je Aktie in den vergangenen Jahren kontinuierlich gewachsen und zeigt sich sehr stabil.

Monster Beverage (WKN: A14U5Z): Top-Performer aus dem NASDAQ

Energy Drinks erfreuen sich weiterhin einer großen Beliebtheit. Ein Top Performer aus dem Nasdaq ist die Aktie von Monster Beverage. Der Konzern erwirtschaftet eine außerordentliche Gewinnmarge. Nach Abzug der Kosten bleibt für den Konzern ein satter Gewinn für jedes verkaufte Produkt übrig. Das US-Unternehmen wächst kräftig. Das hatte sich auch im abgelaufenen 3. Quartal fortgesetzt. Der Konzern erzielte in diesem Zeitraum einen Rekordumsatz in Höhe von 1,62 Mrd. USD. Das entspricht einem Anstieg in Höhe von 15,2 % im Vergleich zum Vorjahreszeitraum. Dabei hatten Wechselkursänderungen einen ungünstigen Einfluss auf den Nettoumsatz. Auf währungsbereinigter Basis kletterte der Umsatz um 20,2 % in die Höhe. Den gestiegenen Produkt- und Vertriebskosten wirkte Monster Bev. durch Preismaßnahmen, inklusive Preiserhöhungen und Kürzungen der Werbekostenzuschüsse entgegen. Zuletzt wurden Preiserhöhungen in den USA und bestimmten internationalen Märkten umgesetzt.

Die höheren Umsatzkosten waren unter anderem auf gestiegene Kosten für Inhaltsstoffe und höheren Logistikkosten zurückzuführen. Auch die Vertriebskosten sind aufgrund von gestiegenen Lagerhaltungskosten und weiteren Logistikkosten in die Höhe geklettert. Das hatte negative Auswirkungen auf den Bruttogewinn. In den ersten neun Monaten fiel der Nettogewinn mit 890 Mio. USD rund 15,7 % geringer aus als im Vergleichszeitraum aus dem Vorjahr.

Im Rahmen unseres Screenings erreicht Monster die höchstmögliche Punktzahl. Insbesondere das Kriterium zur Profitabilität ist sehr überzeugend. Das Umsatzwachstum ist sehr stabil und auch das Wachstum beim Gewinn je Aktie schneidet überdurchschnittlich ab. Das Screening zur Bilanz fällt außerordentlich positiv aus. Keine weiteren Unternehmen aus dem Referenzmarkt sind besser bewertet als der Energy-Drink-Produzent. Lediglich das KGV ist mit einem Wert von 37,5 bereits recht hoch. Das KGV von Konkurrenz-Konzern Coca-Cola ist mit rund 23 deutlich geringer bewertet. Der Markt geht also davon aus das Monster Beverage künftig verhältnismäßig stärker wächst als die Konkurrenz. Gelingt das nicht, könnte der Aktienkurs einen gewissen Schaden davontragen. Auf lange Sicht ist auch eine komplette Übernahme durch Coca-Cola nicht auszuschließen.

Aufklärung über Eigenpositionen: Der Autor Luca hält Aktien von Microsoft.

Tipp: Die Wachstumsaktien wurden mit dem Screening-Tool https://rankings.traderfox.com gefunden. Dieser Aktienscreener ist Bestandteil im TraderFox Morningstar-Datenpaket. Derzeit gibt es das TraderFox Morningstar-Datenpaket für Privatanleger noch mit 80 % Rabatt für 19 € pro Monat. Dieser Niedrigpreis endet am 31.12.2022. Am besten jetzt zuschlagen und dauerhaft den günstigen Preis sichern.

& Profi-Tools von

& Profi-Tools von