11 US-Qualitätsaktien mit breitem Schutzgraben, die inzwischen mit einem deutlichen Bewertungsabschlag handeln

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Qualitätsaktien sind traditionell gefragt bei den Anlegern. Besonders beliebt sind aus dieser Gruppe jene Unternehmen, die über einen breiten wirtschaftlichen Schutzgraben verfügen. Denn dieser hilft beim Kampf mit der Konkurrenz um Marktanteile und beim Erwirtschaften ansehnlicher Renditen., Im Zuge der aktuellen Schwäche an der Wall Street sind trotzdem auch etliche Qualitätsaktien unter Druck geraten. Das Gute daran ist, dass einige dieser Werte anders als sonst zumeist üblich inzwischen mit deutlichen Bewertungsabschlägen handeln. Laut Morningstar trifft das vor insbesondere auf 11 Werte zu. TraderFox verrät die Namen dieser Titel.

Wenn Aktien in einen Abwärtstrend geraten, wie es derzeit der Fall ist, sind die hochwertigsten Aktien oft ein sicherer Hafen für Anleger. Diesmal nicht. Die Unternehmen mit einigen der stärksten Wettbewerbsvorteilen sind sogar noch stärker betroffen als der Gesamtmarkt, heißt es in einem aktuellen Beitrag von Morningstar.

Die starken Kursrückgänge bieten laut Lauren Solberg, Mitarbeiterin bei dem US-Finanzdienstleister, langfristigen Anlegern aber die Möglichkeit, hochwertige Aktien zu niedrigen Preisen zu erwerben. Denn wir sprechen hier von Unternehmen mit einem hohen Morningstar Economic Moat Rating. Das heißt, sie verfügen über starke Wettbewerbsvorteile, die ihnen in den nächsten mehr als 20 Jahren zu einer besseren Performance verhelfen dürften als ihre Konkurrenten. Weniger als ein Viertel aller von Morningstar bewerteten Aktien haben einen hohen Moat, wie Solberg erklärt.

Qualitätsaktien schwächeln in diesem Jahr

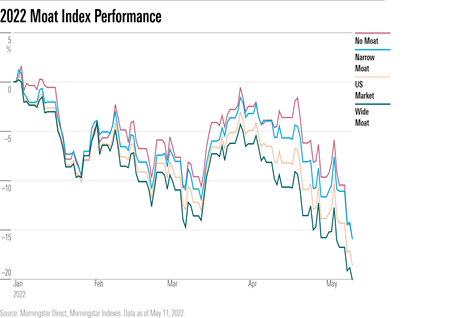

In vier der letzten fünf Kalenderjahre haben Aktien mit einem breiten Moat besser abgeschnitten als Aktien ohne wirtschaftlichen Burggraben. Vor allem in Zeiten eines Marktabschwungs halten sich breit angelegte Anlagestrategien in der Regel besser als der Markt.

In diesem Jahr haben die Aktien mit breiter Bodenhaftung jedoch einen schweren Stand, denn viele haben das Jahr 2021 mit hohen Bewertungen beendet. Der Morningstar Wide Moat Composite Index (eine Zusammenstellung aller Wide-Moat-Unternehmen im Morningstar US Market Index) hat 20 % verloren, während der Narrow-Moat- und der No-Moat-Index jeweils 15,9 % verloren haben.

Positiv zu vermerken ist, dass Unternehmen mit Morningstar-Ratings von 5 Sternen-Aktien, die mit dem größten Abschlag zu ihrem von den Morningstar-Analysten geschätzten fairen Marktwerten gehandelt werden und die auch ein Wide-Moat-Rating haben, mittlerweile in Scharen auftauchen. Siebzehn Unternehmen im Wide-Moat-Index werden demnach derzeit zu 5-Sterne-Preisen gehandelt: Das sind 12 % des Indexes. Im Durchschnitt wurde nur 1 % der Unternehmen im Index in den letzten fünf Jahren als 5-Sterne-Aktie bewertet.

Starke Verluste bei hochwertigen Unternehmen haben den Index aus Sicht von Morningstar in den Bereich der Unterbewertung gedrückt. 80 % der neu in den Morningstar Wide Moat Composite Index aufgenommenen 5-Sterne-Aktien haben 2022 mehr verloren als in jedem anderen Kalenderjahr der letzten zehn Jahre. So sind beispielsweise MercadoLibre und Compass Minerals jetzt stärker unterbewertet als zu jedem anderen Zeitpunkt in den letzten fünf Jahren.

Bei einer Durchsuchung des Morningstar Wide Moat Composite Index nach Qualitätsunternehmen, die im vergangenen Monat in den 5-Sterne-Bereich aufgestiegen sind, blieben als Ergebnis elf Aktien hängen, die jetzt deutlich unter ihrem von Morningstar geschätzten fairen Wert gehandelt werden. Die nachfolgende Tabelle zeigt die Namen dieser Titel inklusive ihren Verhältnissen von Kurs zum fairen Wert.

Weitere Informationen zu den drei Fünf-Sterne-Qualitätsaktien mit dem besten Verhältnis von Kurs zum fairen Wert

Laut der Aufstellung oben waren bei deren Erstellung am 11. Mai MercadoLibre, Compass Minerals und Amazon gemessen an den Morningstar-Schätzungen zum fairen Wert am stärksten unterbewertet. Nachfolgend jeweils kurze Zusammenfassungen dazu, warum der US-Finanzdienstleister dieses mit der Rating-Bestnote von fünf Sternen versehene Trio jeweils als Qualitätsaktien mit einem breiten Schutzgraben einstuft.

Amazon Inc. (ISIN: US0231351067, aktueller Kurs: 2.261,10 USD)

Bei Amazon hat Morningstar zwar Ende April die Fair-Value-Schätzung auf 3.850 USD pro Aktie von zuvor 4.100 USD gesenkt, nachdem das Unternehmen ein durchwachsenes Quartal gemeldet und eine schlechter als erwartete Prognose für das zweite Quartal abgegeben hat. Die neue Vorgabe liegt aber weiterhin deutlich über den aktuellen Notierungen.

Quelle: Qualitäts-Check TraderFox

Der US-Finanzdienstleister stuft Amazon.com aufgrund von Netzwerkeffekten, Kostenvorteilen, immateriellen Vermögenswerten und Umstellungskosten als "wide-moat" ein. Amazon disruptiere den traditionellen Einzelhandel seit mehr als zwei Jahrzehnten und habe sich über Amazon Web Services (AWS) zum führenden Anbieter von Infrastructure-as-a-Service (IaaS) entwickelt. Diese Umwälzungen würden von den Verbrauchern begrüßt und hätten den Wandel in der gesamten Branche vorangetrieben, da die traditionellen Einzelhändler stark in Technologie investiert hätten, um Schritt halten zu können.

COVID-19 habe den Wandel noch beschleunigt, und angesichts seiner technologischen Fähigkeiten, seiner enormen Größe und seiner Beziehung zu den Verbrauchern sei Amazon in der Lage, seinen Vorsprung auszubauen. Nach Meinung des zuständigen Analysten Dan Romanoff sollte das in den kommenden Jahren zu wirtschaftlichen Erträgen führen, die weit über den Kapitalkosten liegen.

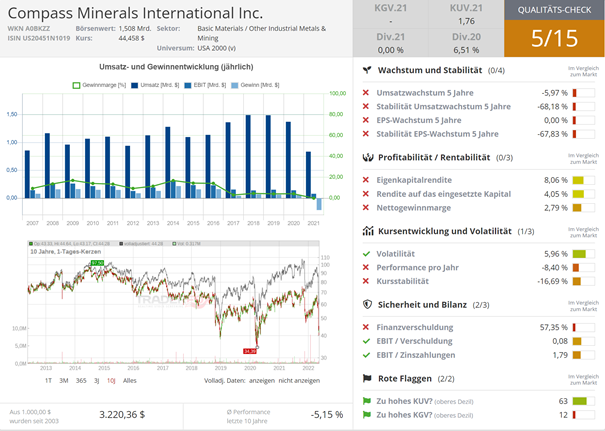

Compass Minerals International Inc. (ISIN: US20451N1019, aktueller Kurs : 43,20 USD)

Bei den mit einem fairen Wert von 85,00 USD versehenen Aktien von Compass Minerals glaubt Analyst Seth Goldstein, dass das Unternehmen über einen breiten wirtschaftlichen Graben verfügt. Die Gesellschaft besitze einzigartige Aktiva mit geologischen Vorteilen, die nahezu unmöglich nachzubilden seien, was Compass Minerals einen dauerhaften Kostenvorteil gegenüber anderen Herstellern von Salz und Kalisulfat verschaffe.

Quelle: Qualitäts-Check TraderFox

"Das Steinsalzbergwerk des Unternehmens in Goderich, Ontario, ist das größte aktive Salzbergwerk der Welt. In Goderich baut Compass Lagerstätten mit einer Mächtigkeit von 100 Fuß ab, verglichen mit vielen konkurrierenden Bergwerken, deren Flöze nur 20 bis 30 Fuß dick sind. Dadurch kann Compass effizientere Abbaumethoden anwenden und mehr Salz pro Fuß im Bergwerk abbauen", so Goldstein.

Außerdem liege Goderich an einem Tiefwasserhafen am Huronsee, was Compass einen einfachen Zugang zu den verschneiten Märkten in der Nähe der Großen Seen ermögliche. Aufgrund des geringen Wert-/Gewichtsverhältnisses könne Salz auf dem Landweg nur über sehr kurze Entfernungen - etwa 150 Meilen - wirtschaftlich transportiert werden. In seinen Regionen schätze Compass, dass der Transport auf dem Wasserweg etwa halb so teuer sei wie auf der Schiene und ein Fünftel der Kosten im Vergleich zum Lkw-Transport betrage, was zu einem Transportkostenvorteil für die winterlichen Märkte von Minnesota bis zum westlichen New York führe.

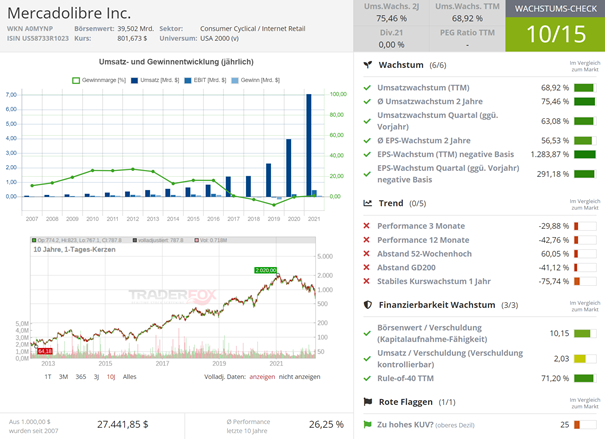

MercadoLibre Inc. (ISIN: US58733R1023, aktueller Kurs : 794,96 USD)

Bei den mit einem fairen Wert von 1.570 USD versehenen Aktien von MercadoLibre spricht der zuständige Analyst Sean Dunlop davon, dass es diesem Unternehmen gelungen sei, einen breiten wirtschaftlichen Graben um sein lateinamerikanisches E-Commerce-Ökosystem aufzubauen (was wiederum eine Überschussrendite über 20 Jahre impliziere).

Quelle: Wachstums-Check TraderFox

Die Gesellschaft profitiere von einem schnell wachsenden Netzwerk von Käufern und Verkäufern auf seiner Plattform, einem privilegierten Zugang zu den Transaktionsdaten der Verbraucher und den Umstellungskosten, da Verkäufer und Käufer zunehmend von der erweiterten Dienstleistungspalette des Unternehmens abhingen (einschließlich des Kernmarktplatzes, Versandlösungen, Kleinanzeigen, mobile Zahlungen und digitale Anzeigen). Eine durchschnittliche Goodwill-bereinigte ROIC-Prognose von 43 % bis 2031 verkörpert laut Dunlop diese Sichtweise und übertrifft die gewichtete durchschnittliche Kapitalkostenschätzung von 12,8 % für das Unternehmen bei weitem.

"Wir betrachten den Netzwerkeffekt als MercadoLibres wichtigste Grabenquelle und als den Hauptvorteil, der sein Handelssegment (das etwa 72 % des konsolidierten Umsatzes im Jahr 2021 ausmacht) stützt. Unserer Ansicht nach wird die Plattform stärker, wenn neue Nutzer auf beiden Seiten des Marktplatzes eingebunden werden, wobei Verkäufer von einem schnelleren Lagerumschlag und dem Zugang zu einem größeren Pool potenzieller Kunden profitieren, während Käufer von einer besseren Suchmaschinenoptimierung, einer breiteren Auswahl und niedrigeren Versandkosten profitieren."

Eine größere Anzahl von Käufern auf der Plattform ermutige folglich die Verkäufer zur weiteren Teilnahme, während ein größerer Pool von Verkäufern die Lagerhaltung erhöhe, die Suchkosten für Kunden senke und in einer positiven Rückkopplungsschleife mehr Käufer auf die Plattform locke."

& Profi-Tools von

& Profi-Tools von