32 US-Aktien, die von wieder sinkenden US-Anleihenrenditen profitieren dürften

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Aktien litten laut Jefferies zuletzt primär unter der hohen Volatilität bei Anleihen und weniger unter deren starken Renditeanstieg. Mit den aktuellen Niveau bei den Realrenditen kamen Aktien früher jedenfalls gut zurecht. Der zitierte US-Finanzdienstleister glaubt, dass die Renditen ihren Höhepunkt erreicht haben und man bevorzugt Aktien, die negativ mit den Anleiherenditen korrelieren. TraderFox berichtet und zeigt die dazu passenden 32 US-Aktien.

Die Renditen von zehnjährigen US-Staatsanleihen sind seit Anfang April ausgehend von einem Jahrestief von 3,28 % bis Mitte Oktober auf ein Jahreshoch von 4,93 % gestiegen. Kurszeitig wurde dabei sogar die Marke von 5% überschritten.

An den Aktienmärkten ging diese Aufwärtsbewegung mit erheblichen Kursschwankungen einher. Laut Jefferies ging dabei aber weniger Druck von steigenden Anleiherenditen an sich aus, als vielmehr von der bei den festverzinslichen Staatsanleihen vorherrschenden Volatilität.

Vor diesem Hintergrund konstatiert der zitierte US-Finanzdienstleister in einer aktuellen Studie folgendes: "In den letzten 20 Jahren haben die US-Realrenditen einen Höchststand von fast 2 % erreicht, und wir werden diesen Wert bald wieder erreichen haben. Die zehnjährige US-TIPS-Rendite ist ebenfalls nahe dem Höchststand. Die Fed möchte zwar, dass sich die wirtschaftlichen Bedingungen verschärfen, und daher ist eine zehnjährige Rendite von fast 5 % akzeptabel, aber sie wird wohl kaum zulassen, dass die zehnjährige Rendite aus den Angeln gehoben wird, vor allem, wenn dies zu einer Verhängnisschleife und einem Vertrauensverlust bei den US-Staatsschulden führt."

Darüber hinaus haben die Studienautoren bei einem Blick in die Vergangenheit diese Zusammenhänge festgestellt: "Die lange Geschichte der realen US-Renditen (zehnjährige Anleiherenditen minus US-Konsumentenpreisinflation) zeigt, dass sich die realen Renditen, nachdem sie zwischen 1980 und 2000 über 2 % lagen, in einem normalen Bereich von 0 bis 2 % eingependelt haben, wobei es aufgrund bestimmter Ereignisse wie der Globalen Finanzkrise und COVID-19 phasenweise zu Abweichungen kam."

Reale Anleiherenditen um 0 % - 2 % waren früher im Schnitt gut für US-Aktien

Der starke Anstieg der US-Anleiherenditen seit dem zweiten Halbjahr 2023 hat wie bereits angedeutet auch zu einem Rückschlag beim S&P 500 Index geführt. Obwohl US-Aktien historisch betrachtet im Schnitt gut abschneiden, wenn die realen Renditen im Bereich von 0% - 2 % liegen, muss bei Anleihen erst die Volatilität nachlassen, damit sich ein echter Trend bei Aktien nach oben herausbildet, erklärt dazu Jefferies.

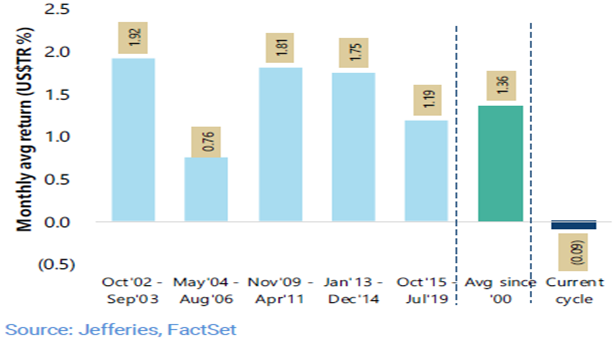

Wie es dazu weiter heißt, gab es seit dem Jahr 2000 fünf Zeiträume, in denen die reale Rendite zehnjähriger US-Anleihen zwischen 0 % und 2 % lag. Der S&P 500 erzielte dabei eine durchschnittliche monatliche Rendite von mindestens 0,7 % und eine kumulative Rendite von über 20 %.

S&P 500-Performance in Zeiträumen mit 0 % bis 2 % realer Anleihenrendite

Infotech (insbesondere Halbleiter und Tech-Hardware) und Transport erzielten die beste Performance, während Basismaterialien zurückblieben. Die Daten zeigen, dass Value, Reversion und Wachstum zu vernünftigen Bewertungen (growth at a reasonable price – GARP) in solchen Phasen gut abschneiden, während Low-Risk und Qualität zurückbleiben.

Wenn unsere Annahme zutrifft, dass die Renditen von US-Anleihen nicht viel mehr als 5 % steigen werden, dann ist es an der Zeit, sich auf Aktien zu konzentrieren, die entweder keine oder eine negative Korrelation in naher Zukunft aufweisen, schlussfolgert Jefferies aus dieser Bestandsaufnahme.

Banken, Versicherungen, Finanzdienstleistungen und Energie korrelieren am stärksten mit den Veränderungen der US-Anleiherenditen

Angesichts des bis vor kurzem zu beobachtenden starken Anstiegs der Renditen haben Aktien von Unternehmen mit einer positiven Korrelation zu den Renditen zehnjähriger US-Anleihen seit dem zweiten Halbjahr eine Outperformance gegenüber dem Gesamtmarkt erzielt.

Da sich die realen Renditen jedoch bereits im Bereich von 0 % - 2 % bewegen und die Inflation abflacht, hält es Jefferies für unwahrscheinlich, dass die Renditen zehnjähriger US-Anleihen deutlich über 5 % steigen werden. Dies bedeutet aus Sicht der Analysten, dass Aktien mit einer positiven Korrelation zu den Renditen zehnjähriger US-Anleihen ihren Höchststand erreicht haben könnten. Unter den US-Sektoren weisen Banken, Versicherungen, Finanzdienstleistungen und Energie die höchste Korrelation mit den Veränderungen der US-Anleiherenditen seit 2010 auf.

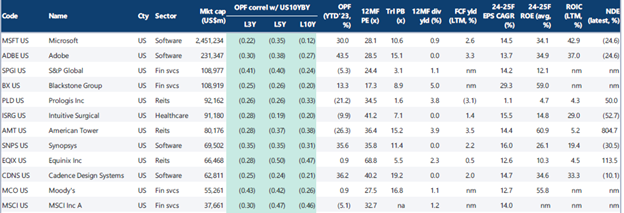

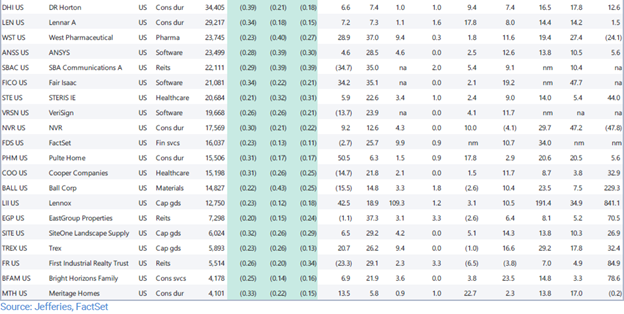

Angesichts dieser Annahme hat der US-Finanzdienstleister in der zitierten Studie nach Aktien von Unternehmen mit einer starken negativen Korrelation zu den nominalen zehnjährigen US-Anleiherenditen gesucht, insbesondere in den letzten drei Jahren.

Die dabei angewandten Screening-Kriterien lauten wie folgt:

➢ Universum: US-Unternehmen mit einer Marktkapitalisierung von mehr als vier Mrd. USD.

➢ Starke jüngste negative Korrelation zu US-Anleiherenditen (<-0,2): Basierend auf der wöchentlichen Dreijahresveränderung der Rendite von zehnjährigen US-Anleihen in Prozentpunkten und der monatlichen Outperformance von Aktien gegenüber dem MSCI USA.

➢ Negative langfristige Korrelation (<-0,1): Monatliche Korrelation für fünf und zehn Jahre.

US-Unternehmen mit negativer Korrelation zu Veränderungen der Rendite zehnjähriger US-Anleihen (sortiert nach Marktkapitalisierung)

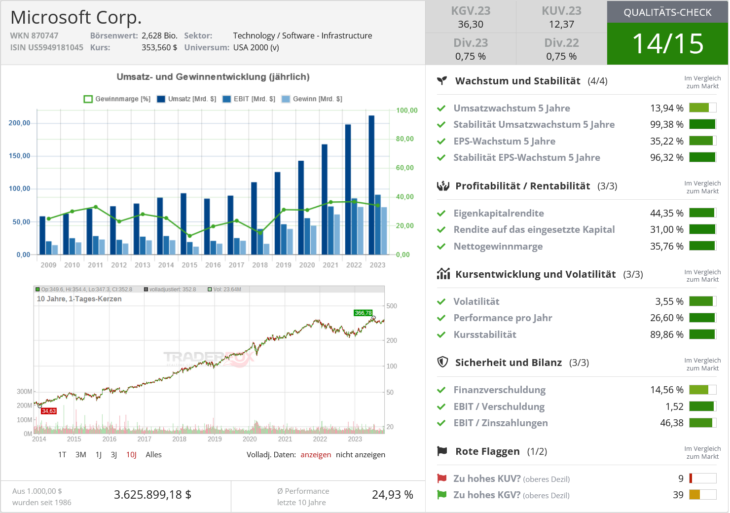

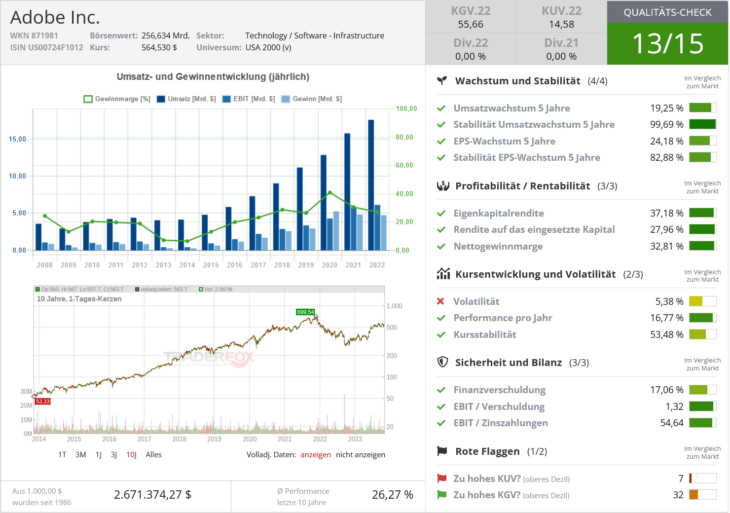

Quelle: Qualitäts-Check TraderFox

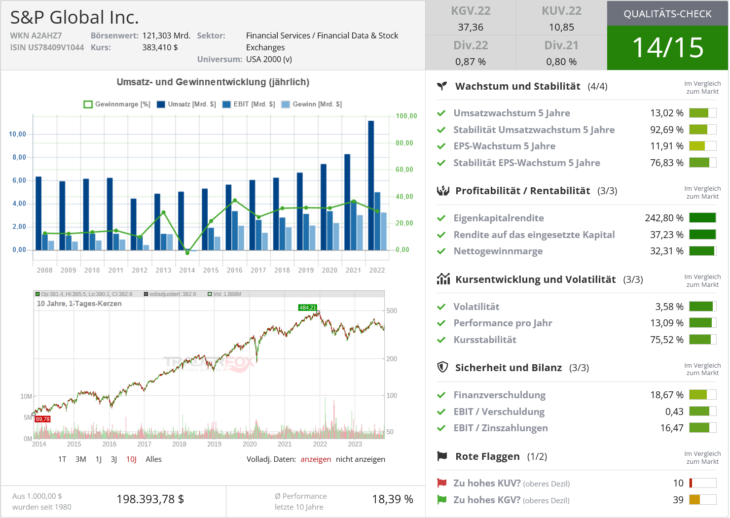

Quelle: Qualitäts-Check TraderFox

& Profi-Tools von

& Profi-Tools von