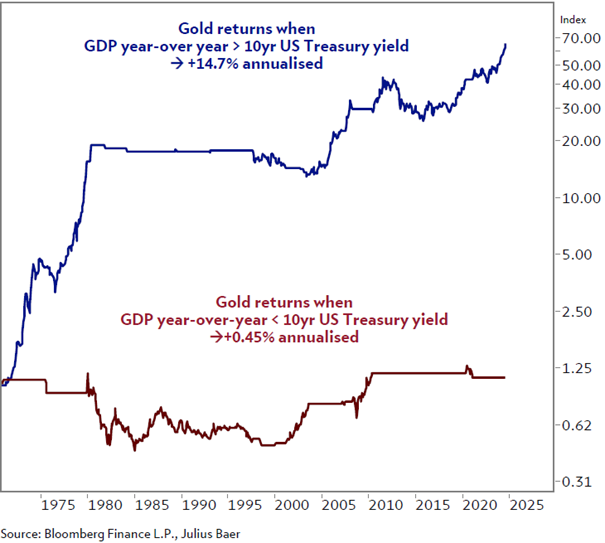

Anleger-Pflichtlektüre: Diese 12 Charts erklären das grassierende Goldfieber und zeigen die Chancen auf einen anhaltenden Goldrausch

Der Goldpreis jagt von Rekord zu Rekord. 12 Charts in einer aktuellen Studie von Julius Bär zeigen zum einen, was das gelbe Edelmetall antreibt. Zum anderen geben diese Charts auch Hinweise darauf, wie es mit dem Goldpreis weitergehen dürfte. TraderFox berichtet.

Der Goldpreis ist in USD gerechnet in diesem Jahr bereits um rund 33% gestiegen. Das ist eine sehr reife Leistung. Unbedingt sehen lassen kann sich aber auch ein langfristiger Performance-Ausweis. Ist der Preis auf Fixing-Basis doch von Januar 1973 bis heute von 63,90 USD auf 2.787,15 USD geklettert.

Wer als Anleger lernen will, die Geschehnisse am Goldmarkt besser zu verstehen und zu durchschauen, für den sind die nachfolgenden 12 Charts praktisch eine Pflichtlektüre. Denn diese Charts zeigen mit Hilfe historischer Daten nicht nur die früher typischen Entwicklungen beim gelben Edelmetall auf, sondern es lassen sich daraus auch Rückschlüsse auf die vermeintlich weiteren Aussichten beim Goldpreis zu.

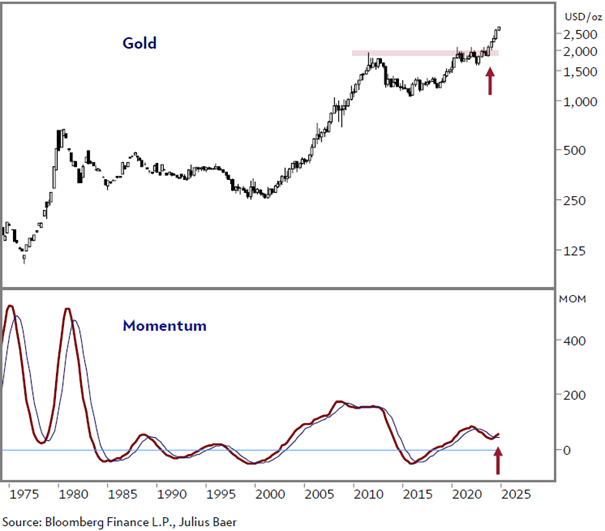

Chart 1: Gold sieht neue Allzeithochs, bestätigt durch steigende Dynamik

Zum ersten Chart schreiben die Analysten bei der zitierten Schweizer Privatbank folgendes: Die neuen Allzeithochs bei Gold könnten die Anleger erschrecken. Dennoch deuten die langfristigen relativen Charts darauf hin, dass sich eine langfristige Umkehrung von Nicht-US-Aktien in Richtung Gold vollzieht. Wir empfehlen Anlegern daher, bei Gold zu bleiben und von den aktuellen Niveaus aus weiteres Aufwärtspotenzial zu sehen.

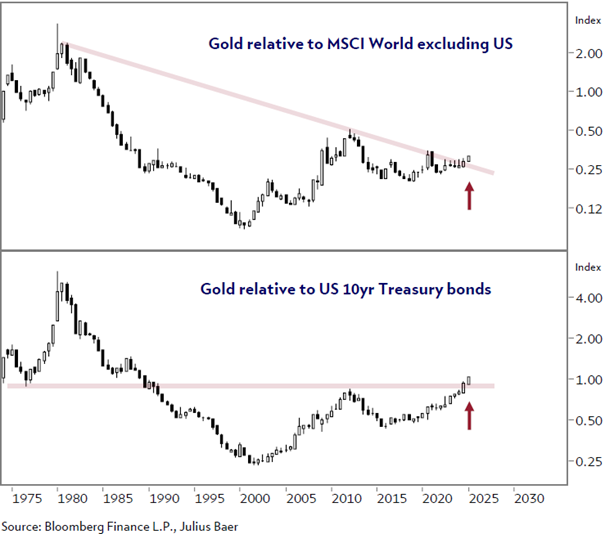

Chart 2: Anleger sollten Änderungen bei jahrzehntelangen Trends nicht unterschätzen

Julius Bär: Es sind die relativen Charts, die für Gold am günstigsten sind - vor allem, weil diese Umkehrungen bei langfristigen Trends auftreten. Wie in der Grafik zu sehen ist, erreicht Gold im Vergleich zu US-Staatsanleihen neue 34-Jahres-Hochs und kehrt im Vergleich zu Nicht-US-Aktien seinen Abwärtstrend aus dem Jahr 1980 um. Gold hat also reichlich Outperformance-Potenzial.

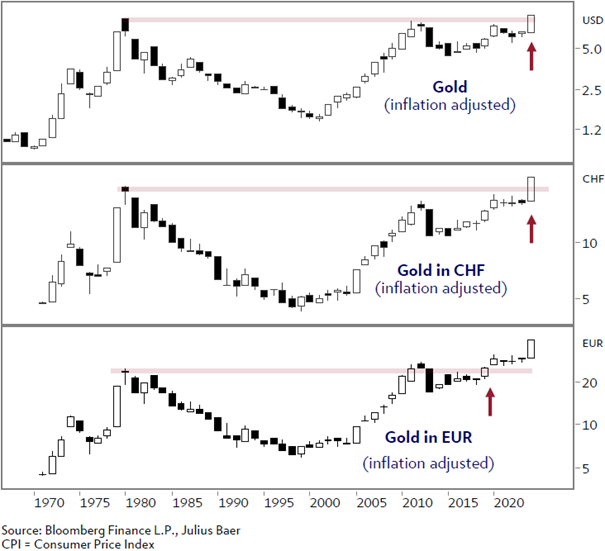

Chart 3: Endlich werden die Höchststände von 1980 überschritten

Julius Bär: Der Goldpreis in USD hat auf inflationsbereinigter Basis (CPI) endlich die Höchststände von 1980 überschritten. Ähnliche Ausbrüche erfolgten bereits zuvor in der Schweiz (auf CHF-Basis) und in Europa (auf EUR-Basis).

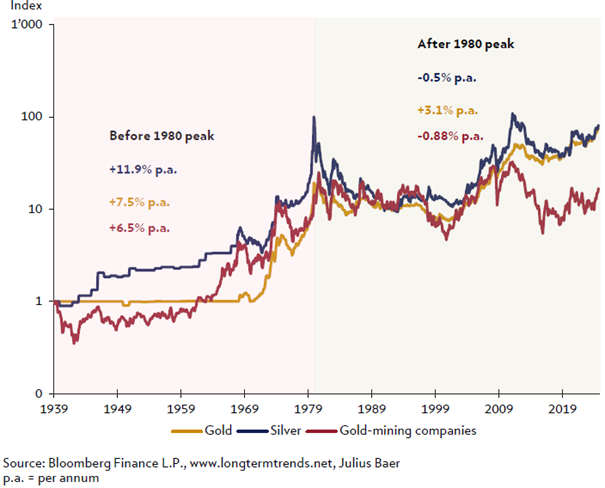

Chart 4: Halten Sie sich an Gold und Silber - nicht an Minengesellschaften

Julius Bär: Ein Blick auf die langfristigen Daten zeigt, dass bis zum Jahr 1980 Gold-, Silber- und Goldminenaktien ähnliche Renditen erzielten. Seitdem liegen die Goldminenaktien zurück. Wir empfehlen Anlegern daher, bei Gold und Silber zu bleiben.

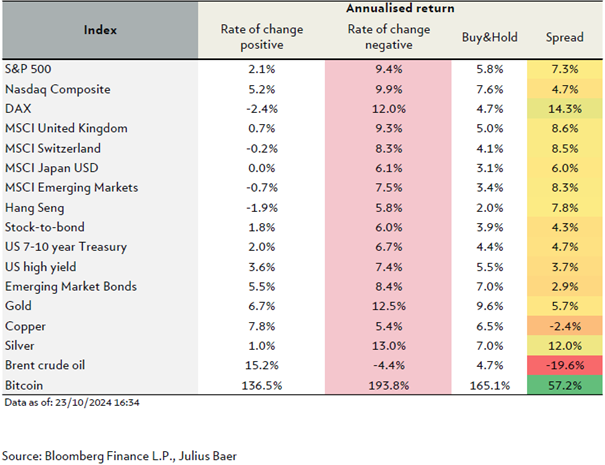

Chart 5: Eine starke Performance ist abhängig von der Entwicklung der Realzinsen

Julius Bär: Seit 1998 ist eine starke Korrelation zwischen dem Anlagevermögen und der Entwicklung des zehnjährigen US-Realzinses zu beobachten. Es ist derselbe Trend wie bei den US-Zinssätzen im Allgemeinen, aber der Unterschied bei den Renditen ist ausgeprägter. Sinkende reale Renditen sind also ein positives Zeichen für risikoreiche Anlagen.

Chart 6: Eine starke Divergenz in der Performance seit 2009

Julius Bär: Der vorherige Chart könnte ein wenig irreführend sein, vor allem für Gold. Seit dem Jahr 2009 gibt es eine starke Divergenz zwischen den Goldrenditen und den steigenden bzw. fallenden Realrenditen. Seit dem Jahr 2009 waren also fallende Realrenditen positiv und steigende negativ.

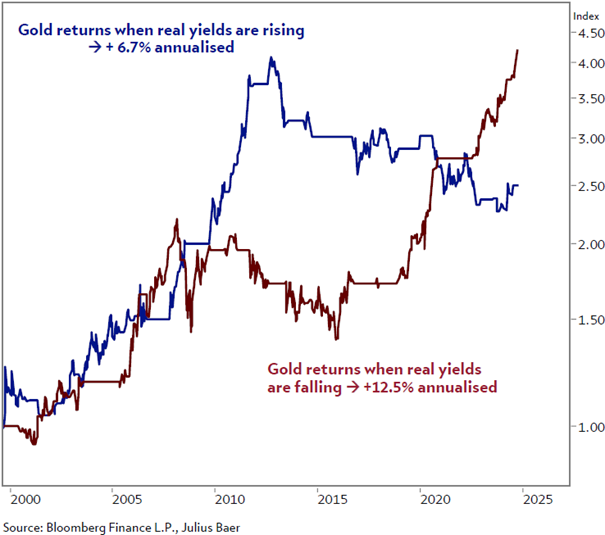

Chart 7: Gold liebt Volatilität - im Gegensatz zu Aktien

Julius Bär: Auf dem Aktienmarkt führt eine steigende Volatilität zu niedrigeren Renditen. Bei Gold ist das Gegenteil der Fall. Steigende Volatilität ist tendenziell eher positiv für Gold.

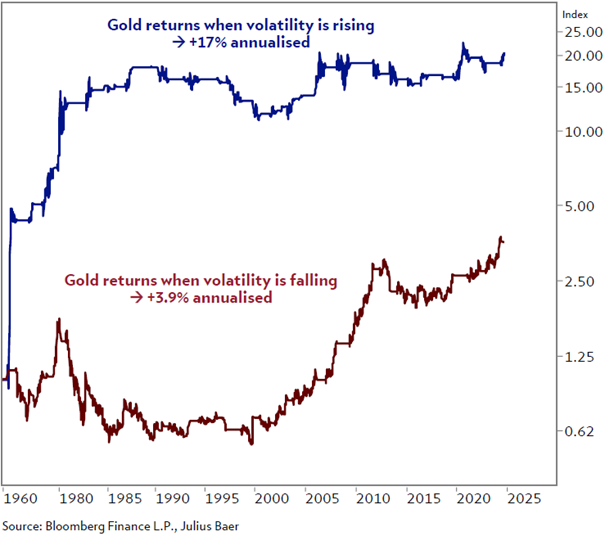

Chart 8: Gold schneidet am besten ab, wenn das BIP-Wachstum oberhalb des Zinsniveaus liegt

Julius Bär: Vergleicht man die Goldrenditen mit dem Verhältnis von BIP-Wachstum und zehnjähriger US-Rendite, so zeigt sich, dass Gold in expansiven Zyklen am besten abschneidet.

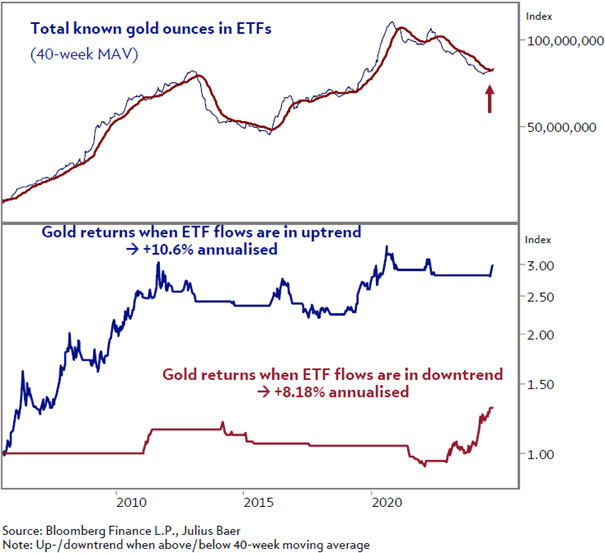

Chart 9: Gold profitiert von Zuflüssen in börsengehandelte Fonds

Julius Bär: Im Gegensatz zu Aktien profitiert Gold von Zuflüssen in börsengehandelte Fonds (ETFs). Auf dem Aktienmarkt führen zu viele Zuflüsse in der Regel zu gedämpften Renditen. Außerdem ist zu beachten, dass die aktuellen Bestände deutlich unter dem Höchststand des Jahres 2021 liegen. Die Anleger sind also möglicherweise nicht so euphorisch, wie es der Goldpreis vermuten lässt.

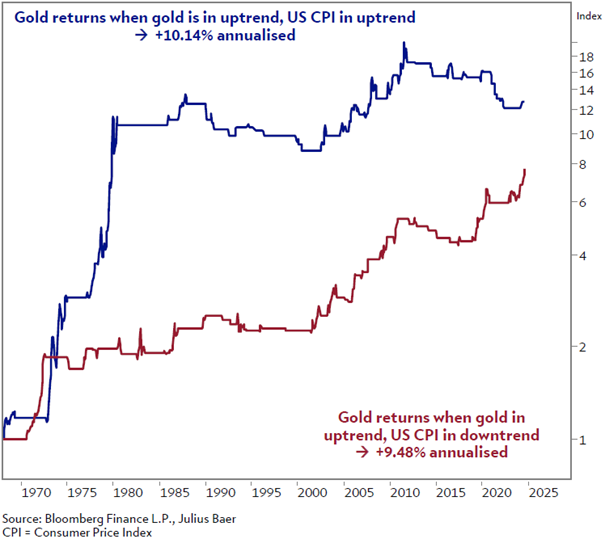

Chart 10: Goldbullenmarkt versus Inflation - Das ist kein Spielverderber

Julius Bär: Wenn sich Gold selbst in einem Aufwärtstrend befindet, ist es nicht so wichtig, was die Inflation macht. Die Renditen sind vergleichbar. Natürlich schneidet Gold als Einzelwert besser ab, wenn die Inflationsrate im Aufwärtstrend ist.

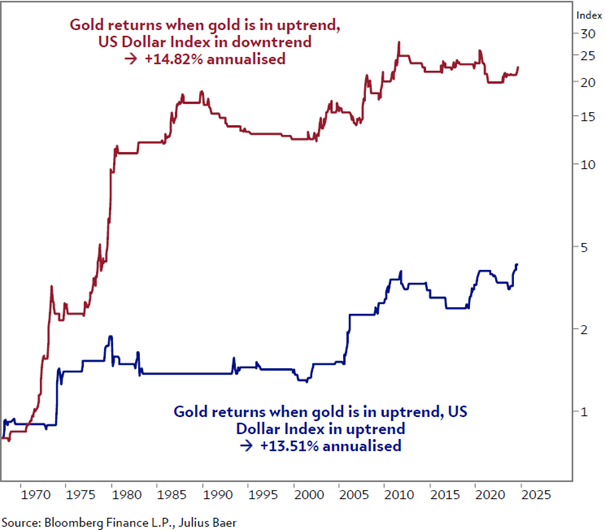

Chart 11: Gold versus USD - Ähnlich wie bei der Inflation macht ein steigender USD den Bullen nichts aus

Julius Bär: Die Schlussfolgerung ist ähnlich wie bei der vorherigen Folie zur Inflation. Solange sich Gold in einem Bullenmarkt befindet, bringt ein steigender US-Dollar diesen normalerweise nicht zum Entgleisen.

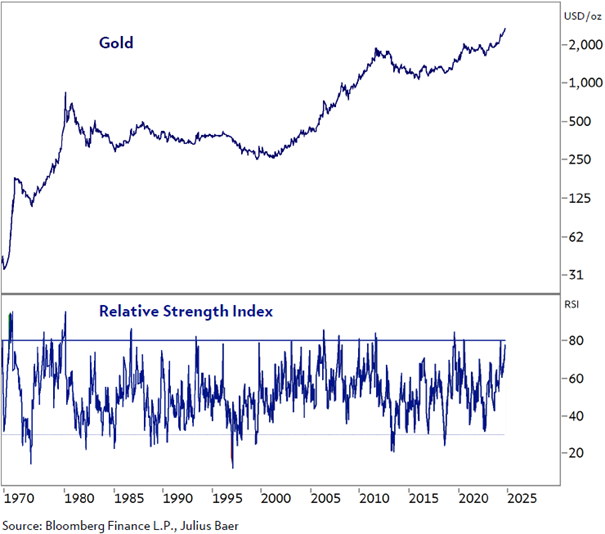

Chart 12: Überkauft-Situationen führen zu weiteren Kursgewinnen

Julius Bär: Betrachtet man den RSI (Relative Strength Index) auf dem Wochenchart, ist Gold stark überkauft. Intuitiv würde man von einem Preisrückgang ausgehen. In der Vergangenheit ist der Goldpreis in den folgenden 12 Monaten in der Regel um weitere 24 % gestiegen. Silber weist eine etwas schwächere Statistik auf, mit 17 % Gewinn in den folgenden 12 Monaten, wenn es überkauft war. Überkaufte Werte können Edelmetalle also nicht aufhalten.

& Profi-Tools von

& Profi-Tools von