Das sind die 21 Aktienprofiteure der dritten US-Energierevolution

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

In einer aktuellen Studie beschäftigt sich Goldman Sachs mit der laufenden Revolution im Bereich der erneuerbaren Energien in den USA. Dabei zeigen die Autoren Schlüsseltechnologien auf, welche die dafür erforderlichen Infrastrukturinvestitionen von 3 Billionen USD im kommenden Jahrzehnt vorantreiben können. Zudem nennt das US-Institut die Namen von 21 Unternehmen, deren Aktien davon profitieren dürften. TraderFox berichtet.

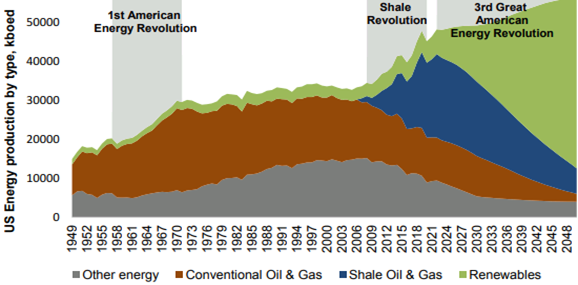

Die US-Schiefergasrevolution begann 2008 und sie machte das Land in den folgenden zehn Jahren zum größten Öl- und Gasproduzenten der Welt, schreibt Goldman Sachs in einer aktuellen Publikation. Die Schieferreserven wurden jedoch seit 2017 um 33 % reduziert, was die Reservelaufzeit um 57 % verkürzt hat. Es wird erwartet, dass die Schieferproduktion in den nächsten drei bis fünf Jahren ihren Höhepunkt erreichen wird, so das zitierte US-Finanzinstitut.

Schiefer ist nach wie vor ein sehr wertvolles Gut, aber nach Ansicht von Goldman Sachs können sich die USA nicht mehr darauf verlassen, dass dieser wichtige Kostenwettbewerbsvorteil auch im nächsten Jahrzehnt erhalten bleibt: Das Land benötigt demnach eine weitere Energierevolution, um die eigene Energiekostenführerschaft zu behaupten.

Die Studienautoren schätzen, dass erneuerbare Technologien bis 2032 doppelt so viel Energie liefern können wie Schiefergestein, Von diesen 43 mnboe/d dürften 70 % durch Solarenergie und Windenergie erzeugt, während 30 % auf Wasserstoff und Bioenergie entfallen könnten. Den dafür benötigten Investitionsbedarf beziffert man auf 3 Billionen USD.

US-Energieproduktion nach Erzeugungsart, Kilo Barrel Öläquivalent (kboed)

Quellen: EIA (historical), Goldman Sachs Global Investment Research

IRA setzt voraussichtlich bis 2032 Anreize von 1,2 Billionen USD frei

Der US IRA (vom US-Repräsentantenhaus am 12. August als "Inflation Reduction Act of 2022" verabschiedet) ist gemäß Goldman Sachs die umfassendste und wirkungsvollste Gesetzgebung, die im Bereich der sauberen Technologien umgesetzt wurde. Es setzt Anreize frei, welche die meisten Clean-Tech-Technologien in großem Maßstab rentabel machen, und zwar sowohl für erneuerbare Energien (Solar, Wind, Elektrofahrzeuge, Energiespeicherung) als auch für erneuerbare Moleküle (Bioenergie, sauberer Wasserstoff, Kohlenstoffabscheidung).

Die Analysten gehen davon aus, dass diese Anreize viel stärker genutzt werden als ursprünglich erwartet. Offiziellen Schätzungen zufolge dürften sich die Auswirkungen auf den Haushalt im Zeitraum 2022-2031 auf insgesamt 391 Mrd. USD belaufen. Nach Prognosen von Goldman Sachs könnte IRA die Regierung aber bis 2032 rund 1,2 Billionen USD kosten, rund das Dreifache der offiziellen Schätzung. Dieser erhebliche staatliche Beitrag würde wiederum bis 2032 Infrastrukturinvestitionen in Höhe von 3 Billionen USD freisetzen (ein 2,5-facher Multiplikator gegenüber ca. 1,2 Billionen USD staatlicher Anreize), so das Urteil.

Erwartete kumulierte staatliche Ausgaben für die Umstrukturierung des US-Energiesystems bis 2032 (Mrd. USD)

Quellen: US Treasury, Congressional Budget Office, Goldman Sachs Global Investment Research

Schiefer ist nach wie vor ein sehr wertvolles Gut, aber nach Ansicht von Goldman Sachs können sich die USA nicht mehr darauf verlassen, dass dieser wichtige Kostenwettbewerbsvorteil auch im nächsten Jahrzehnt erhalten bleibt: Das Land benötigt demnach eine weitere Energierevolution, um die eigene Energiekostenführerschaft zu behaupten.

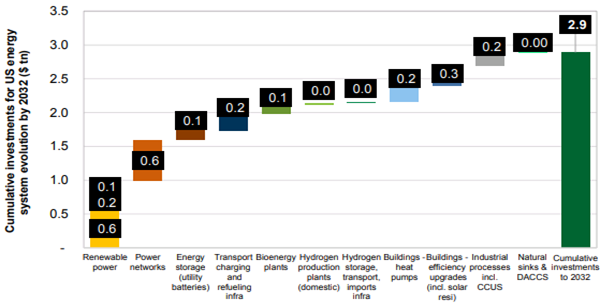

Das regulatorische Umfeld dürfte Investitionen von 3 Billionen USD bewirken

Das IRA fördert die Wirtschaftlichkeit umweltfreundlicher Technologien und hat besonders positive Auswirkungen auf erneuerbare Moleküle wie sauberen Wasserstoff, Kohlenstoffabscheidung und Bioenergie. Der Verkehrssektor als der wichtigste Emissionssektor in den USA wird am stärksten von IRA profitieren, insbesondere durch Steuergutschriften für Elektrofahrzeuge, saubere Fahrzeuge und nachhaltige Flugkraftstoffe sowie die Förderung von sauberem Wasserstoff. Auch die Gebäude- und Schwerindustrie werden erheblich profitieren.

Bis 2032 sollen gemäß Goldman Sachs dadurch Infrastrukturinvestitionen in Höhe von rund 3 Billionen USD und bis 2050 von ungefähr 11 Billionen USD freigesetzt werden, wovon etwa 70 % in Elektrifizierung und 30% in grüne Moleküle fließen sollen. Ein Beispiel ist die Einführung von Brennstoffzellenfahrzeuge (FCEVs) und Wasserstoffzügen durch die positiven Auswirkungen der Steuergutschrift für die Produktion von sauberem Wasserstoff.

Kumulative Investitionsmöglichkeiten in allen Sektoren für die Umstrukturierung des US-Energiesystems bis 2032 (Billionen USD)

Quelle: Goldman Sachs Global Investment Research

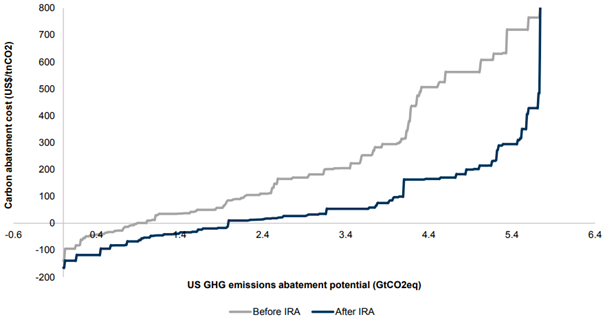

Die Revolution könnte 22 Gt Emissionen einsparen, bei Kosten von 52 USD/Tonne CO2

Durch das IRA-Programm können laut Goldman Sachs Anreize für Investitionen in kohlenstoffarme Technologien gesetzt werden, die bis 2032 zu einer Reduktion von 22 Gigatonnen CO2 führen könnten. Dabei unterscheiden sich die CO2-Minderungskosten je nach Technologie. Solar- und Onshore-Windkraft sind mit Kosten von weniger als $25/t am günstigsten, während Wasserstoff, Elektrofahrzeuge und Biokraftstoffe mit über 100 USD/t am teuersten sind.

Die Carbonomics-Kostenkurven zeigen das Potenzial und die Kosten für die Vermeidung von Treibhausgasemissionen durch verschiedene Technologien in den USA. Im zitierten Bericht stellt Goldman Sachs nach eigenen Aussagen die erste Carbonomics-Kostenkurve zur Dekarbonisierung für die USA vor und zeigt, wie durch Steueranreize und andere Anreize die Kosten um 75 % gesenkt werden können.

IRA hat die Kostenkurve verändert und sie stark nach unten gedrückt

Quelle: Goldman Sachs Global Investment Research

Die Energierevolution verändert den Bedarf an natürlichen Ressourcen

Die Elektrifizierung und der Einsatz von sauberer Energie werden voraussichtlich einen erheblichen Einfluss auf die Nachfrage nach natürlichen Ressourcen in den USA haben, insbesondere auf Metalle wie Aluminium, Kupfer, Lithium und Nickel. Der Anstieg der Nachfrage wird durch die beschleunigte Nutzung von erneuerbaren Energien (wie Solar- und Windkraftanlagen), den Aufbau von Stromnetz- und Ladeinfrastrukturen sowie die Produktion von Elektrofahrzeugen und Batterien getrieben.

Die Nachfrage nach Kupfer könnte bis 2050 um 0,8 Mtpa oder 35 % gegenüber 2022 steigen. Aluminium (erwartete Steigerung von ca. 20 %), Lithium (erwartet wird eine zwölfmalige Steigerung gegenüber 2022), Nickel (dreifache Steigerung) und Kobalt (fünffache Steigerung) werden ebenfalls stark nachgefragt werden. Gleichzeitig wird der Bedarf an Öl und Gas zurückgehen, vor allem ab dem Ende des Jahrzehnts.

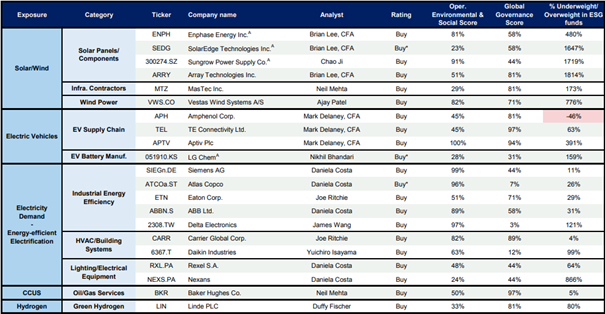

21 Aktien mit Goldman Sachs-Kaufempfehlung, die von der US-Energiewende in 10 Schlüsselbereichen profitieren

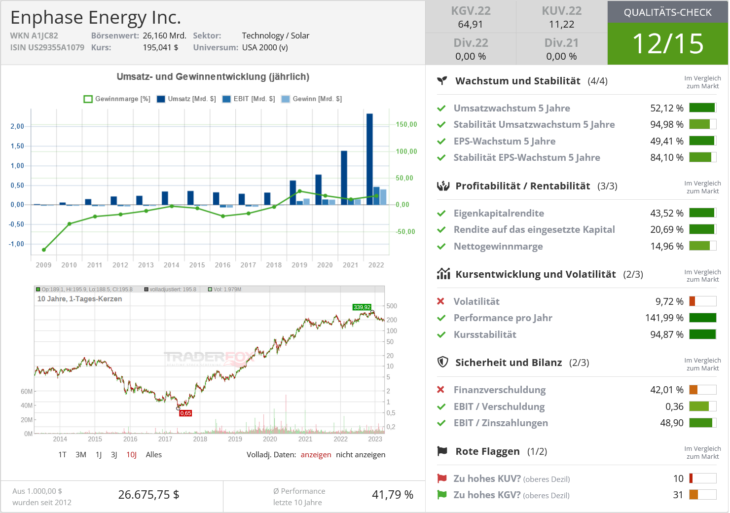

In der Studie nennt Goldman Sachs 21 Aktien von auf dem US-Markt tätigen Unternehmen, die man mit einem Kaufvotum versehen hat und auf welche die Energiewende einen positiven geschäftlichen Einfluss haben sollte. Das Wachstum bei Solarinstallationen dürften den Angaben zufolge bei Herstellern von Solarmodulen (First Solar, Maxeon), über Anbieter von Wechselrichtern (Enphase Energy, SolarEdge), bis hin zu Herstellern von Solartrackern (Array Technologies) beflügelnd wirken.

Die Autoren sehen in IRA auch einen bedeutenden Vorteil für koreanische Batteriehersteller, die nach Jahren des Aufbaus von Know-how ihre Kapazitäten in den USA rasch ausbauen und auch die Lokalisierung der Lieferkette schnell ermöglichen. Hervorgehoben wird LG Chem aufgrund eines "einzigartigen", renditestärkeren, auf die USA ausgerichteten, integrierten Batterie-Engagements (von der Kathode bis zur Batteriezelle), was nach Ansicht von Goldman Sachs vom Markt noch nicht vollständig gewürdigt wird.

Darüber hinaus sieht man IRA als positiv für die Einführung von E-Fahrzeugen an und glaubt, dass es dazu beitragen wird, Investitionen zu fördern, die Pläne der OEMs für den Übergang zu E-Fahrzeugen zu unterstützen, zusätzliche Anreize für die Verbraucher zu schaffen und die Batteriekosten zu senken. Auto-OEMs mit heimischer Batterieproduktion und -montage in Nordamerika sind demnach besonders gut positioniert, um von den Gutschriften zu profitieren, wobei Tesla weiter der Top-Pick im EV-Bereich ist.

Im Bereich Wasserstoff in der EMEA-Region findet Industrie De Nora positiv Erwähnung, Dafür sorgt eine als einzigartig bezeichnete Positionierung in der Wertschöpfungskette für grünen Wasserstoff, mit einer langjährigen elektrochemischen Expertise, einer globalen Präsenz, einem bewährten geistigen Eigentum und einer marktführenden Position auf dem globalen Markt für metallbeschichtete Elektroden

Ebenfalls extra erwähnt werden Nel als einer der führenden Anbieter von reinen Wasserstofflösungen, der Anlagen für die Produktion und den Vertrieb von Wasserstoff aus erneuerbaren Energiequellen liefert, wobei beide Unternehmen über lokale Produktionskapazitäten in den USA verfügen.

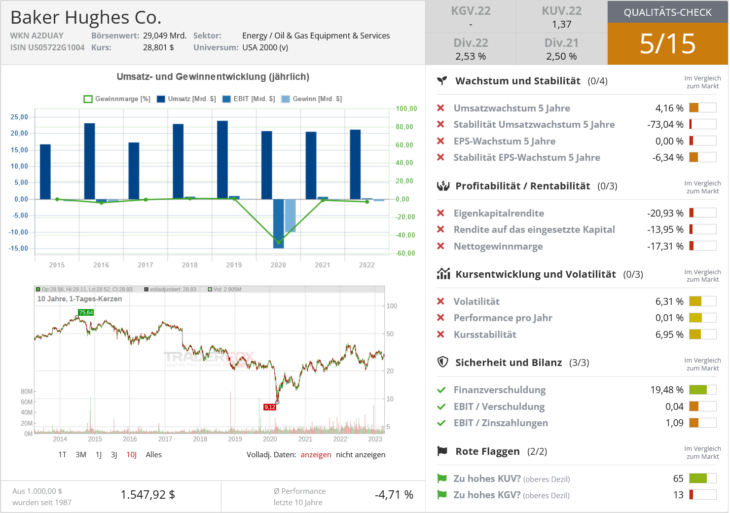

Bei den Energiedienstleistern in Nordamerika streicht man Baker Hughes heraus. Dieses Unternehmen soll von den Angeboten im Bereich der neuen Energien in Bezug auf Kohlenstoffabscheidung und Wasserstoff profitieren, MasTec wiederum soll von den Steuerbestimmungen im IRA begünstigt werden, die wahrscheinlich zu erhöhten Kapitalinvestitionen in Projekte zur Erzeugung erneuerbarer Energien führen werden.

In Sachen Landwirtschaft in Nord- und Südamerika hebt man Archer-Daniels-Midland, Bunge, Darling Ingredients und Green Plains hervor, die nach Erachten der Analysten von der Entwicklung erneuerbarer Brennstoffe profitieren werden. Die Experten gehen auch davon aus, dass die IRA-Anreize die Renditen für Deponiegasprojekte erhöhen, was sich positiv auf den US-Umweltdienstleistungssektor auswirkt, was Republic Services, Waste Management, Waste Connections und GFL Environmental begünstigen sollte.

Im Bereich der nordamerikanischen Metall- und Bergbauwerte favorisiert man Freeport und Alcoa, da hier im ersten Fall eine steigende Nachfrage nach Kupfer und im zweiten Fall nach Aluminium stützen sollte.

Die 21 Kauftipps von Goldman Sachs rund um die US-Energierevolution im Überblick

Quellen: Refinitiv Eikon, Bloomberg, Morningstar, Goldman Sachs Global Investment Research

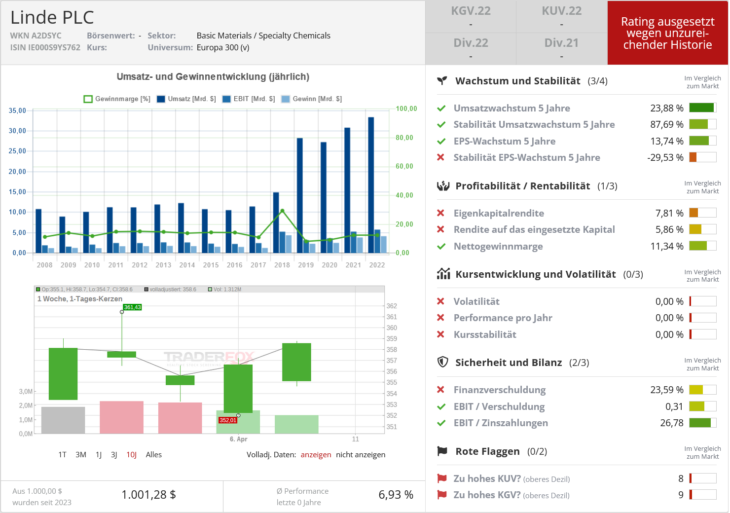

Quelle: Qualitäts-Check TraderFox

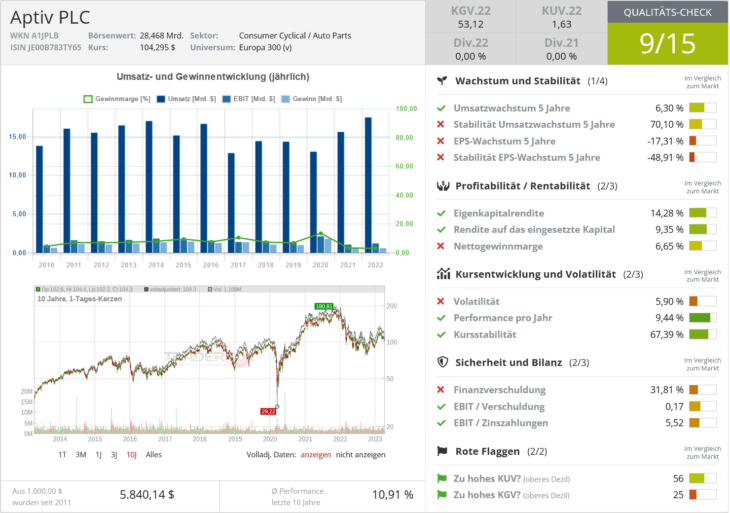

Quelle: Qualitäts-Check TraderFox

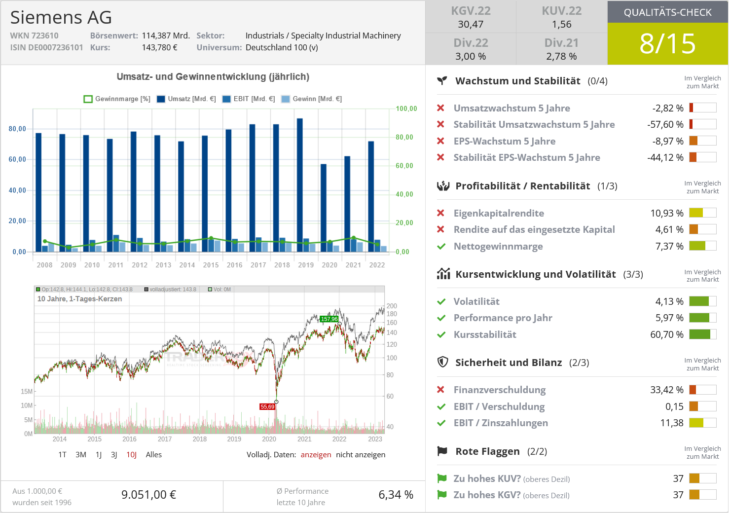

Quelle: Qualitäts-Check TraderFox

& Profi-Tools von

& Profi-Tools von