Data Center wachsen dank Cloud und Künstlicher Intelligenz stark - Diese Aktien sind die potenziellen Profiteure

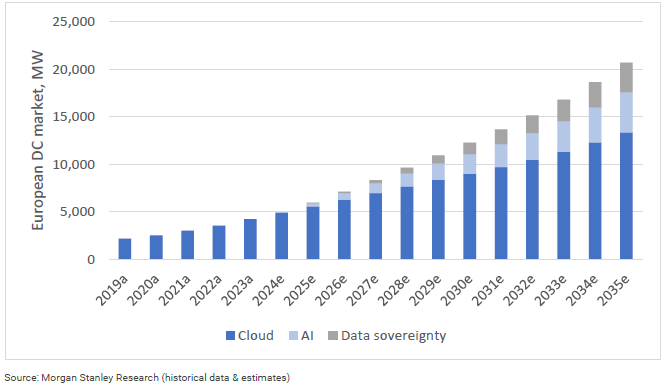

Die Morgan Stanley-Analysten aus den Bereichen Telekommunikation, Technologie und Infrastruktur haben sich zusammengesetzt und den Markt für Rechenzentren analysiert. Das Ergebnis ist, dass die US-Investmentbank das Segment in Europe von heute mehr als 4.000 MW bis 2035 auf mehr als 20.000 MW wachsen sieht. Als Wachstumstreiber fungieren dabei die Cloud und GenAI als auch die Datensouveränität. TraderFox berichtet und nennt die Namen des Universums an Aktien, das von diesem Trend profitieren könnte.

Das Interesse an der europäischen Rechenzentrumsbranche (DC - Rechenzentren sind physische Einrichtungen/Gebäude, in denen IT-Geräte zur Verarbeitung und Speicherung von Daten untergebracht sind) hat stark zugenommen.

Ausschlaggebend dafür waren laut Morgan Stanley die DC-Expansion von Blackstone über QTS, Brookfields Kauf von Data4 (31 DCs in sechs europäischen Ländern), Altice NVs Veräußerung seiner französischen DCs, Blackstones 7-Mrd.-USD-JV mit Digital Realty (7-Mrd.-USD-Investitionen, einschließlich Frankfurt und Paris), Blackrocks Übernahme von GIP und Microsofts kürzlich bekannt gegebene Pläne, 50 Mrd. USD pro Jahr für KI-DCs auszugeben (>2024e). Darüber hinaus hat auch noch die südkoreanische SK Tel eine strategische Neuausrichtung von einem traditionellen Telekommunikationsbetreiber zu einem KI- und DC-zentrierten Technologieunternehmen vorgeschlagen.

Dimensionierung des europäischen Gleichstrommarktes noch klein gegenüber dem US-Markt

Eine Analyse der zuvor zitierten US-Investmentbank zeigt, dass der europäische Markt für Rechenzentren mehr als 1.000 Einrichtungen umfasst, was einer Kapazität von mehr als 4.200 MW entspricht. Um die Größenordnung von FLAP-D in eine globale Perspektive zu setzen, ist die Kombination der FLAP-D-Märkte (ca. 3.150 MW) größer als der Markt für Rechenzentren in North Virginia (ca. 2.600 MW).

Der US-Markt für Rechenzentren im weiteren Sinne ist jedoch weitaus größer/ausgereifter als der europäische, da die (in den USA angesiedelten) Hyperscale-Rechenzentren, die zahlreichen Einrichtungen in der Data Center Alley (N Virginia) und der First-Mover-Vorteil eine große Rolle spielen. Tatsächlich schätzt Morgan Stanley, dass der US-Rechenzentrumsmarkt (27 MW pro 1 Mio. POPs) im Vergleich zu Europa (8 MW pro 1 Mio. POPs) mehr als dreimal so stark durchdrungen ist.

Wem die europäischen Rechenzentren gehören

Der europäische Markt für Rechenzentren wird von Hyperscalern (Amazon AWS, Microsoft Azure, Google Cloud), Colocation-Betreibern (Equinix, Digital Realty, Vantage, CyrusOne), Cloud-Spezialisten (OVH, IBM) und in geringerem Maße von Private Equity (Blackstone, Brookfield) beherrscht. Auch Telekommunikationsunternehmen spielen eine Rolle, da sie drei der zwölf größten europäischen Rechenzentren besitzen, wobei NTT, Iliad, DT, Altice und Orange in angemessenem Umfang vertreten sind.

Europäische Rechenzentren sind stark auf die fünf FLAP-D-Kernmärkte (Frankfurt, London, Amsterdam, Paris und Dublin) konzentriert. Morgan Stanley sieht jedoch ein besonders starkes Wachstum in einer Reihe von neu entstehenden / sekundären Rechenzentrumsmärkten voraus (Skandinavien, Warschau, Berlin, Mailand, Madrid, Zürich, Island usw.), was auf Änderungen in der Regulierung (Baugenehmigungen) und den reichlichen Zugang zu Energie (Erneuerbare Energine, Kosten, immer verfügbar) zurückzuführen ist.

Der europäische Markt für Rechenzentren kann bis 2028 um 18 % pro Jahr wachsen ... und sich bis 2035 verfünffachen

Morgan Stanley hat drei Wachstumstreiber für europäische Rechenzentren untersucht: Cloud, Künstliche Intelligenz (KI) und Datensouveränität. Die Analysten kommen zu dem Schluss, dass der europäische Markt für Rechenzentren in den nächsten fünf Jahren um 18 % pro Jahr wachsen kann. Langfristig gesehen prognostizieren sie, dass dieser Rechenzentrumsmarkt um das Fünffache wachsen kann, von >4.00MW (heute) auf >20.000MW (bis 2035e). Den Prognosen des US-Instituts zufolge wird der europäische Markt für Rechenzentren bis 2035e sogar noch stärker wachsen als sein US-amerikanisches Pendant (+420% in Europa gegenüber +250% in den USA), was auf einen geringen Basiseffekt und das Nearshoring von Daten zurückzuführen ist. Man erwartet ein besonders starkes Wachstum in neuen/sekundären Rechenzentrumsmärkten (ca. +20% pro Jahr).

1. Cloud (60 % des Wachstums von Rechenzentren).

Der wichtigste Treiber für die Nachfrage nach Rechenzentren ist die Digitalisierung: die Ausführung von IT-Arbeitslasten, die Speicherung von Daten und das Kosten-/Effizienzmanagement der Unternehmens-IT. Morgan Stanley schätzt, dass der globale Public-Cloud-Markt bis 2032 um das Fünffache auf 2,5 Billionen USD wachsen wird, während unser Ausblick für Europa weitgehend mit den Prognosen von Morgan Stanley für das Wachstum der Cloud-Investitionen übereinstimmt (Februar 2024);

2.KI (25 % des Wachstums).

Innerhalb von nur zwölf Monaten hat sich KI von einem Nischenbereich der IT-Forschung und -Entwicklung zu einem Bereich entwickelt, der sich bis 2029 zu einer IT-Branche mit einem Volumen von 3 Billionen USD entwickeln dürfte (Morgan Stanley-Schätzungen). Die Analysten glauben, dass sich der Fokus der Investoren auf KI von Phase 1 (Halbleiter) zu Phase 2 (Infrastruktur) und Phase 3 (Software, Dienstleistungen und Anwendungen) verschiebt. Aus der Perspektive des Rechenzentrums werden sich die KI-Arbeitslasten von denen der Cloud unterscheiden.

Zu den wichtigsten Unterschieden gehören der Bedarf an größeren Rechenzentrumsstandorten (GPU-lastige Cluster), das Potenzial für eine größere B2C-Nachfrage und der Bedarf an niedrigeren Latenzzeiten (Edge). Trotz des Potenzials für eine stärkere Regulierung von KI in Europa glaubt die US-Investmentbank, dass KI die bereits starken Cloud-Wachstumsraten um die Hälfte/+50 % steigern kann;

3.Datensouveränität (15 % des Wachstums).

Morgan Stanley prognostiziert, dass nur 20 % - 30 % der europäischen Daten in Europa verarbeitet/gespeichert werden, während der Rest in den USA liegt. Der Datentransfer zwischen Europa und den USA wurde in den letzten 25 Jahren durch eine Reihe von Gesetzen zur Datenhoheit geregelt, von denen das jüngste das neue EU-US-Datenschutzabkommen ist.

Die Analysten sind jedoch der Ansicht, dass potenzielle Änderungen des Rechtsrahmens, die Möglichkeit von Sicherheitsverletzungen und die B2B-/Verbrauchernachfrage Katalysatoren dafür sein könnten, dass europäische Daten "nach Hause geholt" werden, entsprechend den beiden Themen "Slowbalisation" und "Nearshoring".

Europäischer Markt für Rechenzentren: Verfünffachung bis 2035e prognostiziert - mit drei Haupttreibern (Cloud, KI und Datensouveränität)

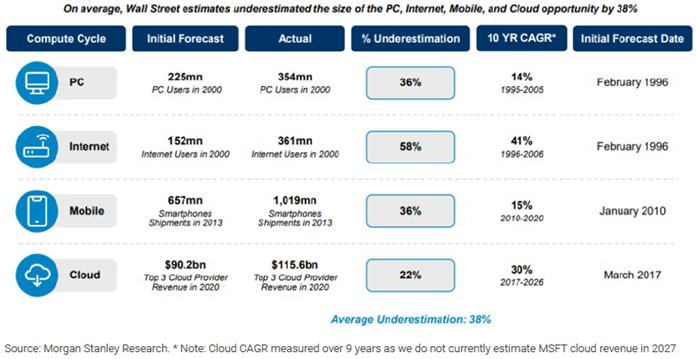

Die Kombination aus beschleunigter Entwicklung der KI-Technologie und der weit verbreiteten Produktivitätsherausforderung unterstreicht laut Mrogan Stanley die hausintern vertretere Ansicht, dass KI das wichtigste Investitionsthema dieses Jahrzehnts ist. Man sieht 2024 als ein Investitionsjahr, auf das ab 2025 messbare Produktivitätssteigerungen folgen werden. Wie andere wichtige Technologien folge auch KI wahrscheinlich dem Amara-Gesetz, das besagt, dass der Markt das Potenzial einer Technologie kurzfristig überschätzt, langfristig aber unterschätzt.

Die Anlegerschaft neigt dazu, die Größe neuer Märkte zu unterschätzen

AlphaWise-Umfrage deutet auf potenzielles Nearshoring europäischer Daten hin

Morgan Stanley hat vor kurzem zwei eigene AlphaWise-Umfragen durchgeführt - eine B2B/Enterprise-Umfrage in Großbritannien, Deutschland und Frankreich - und eine B2C/Consumer-Umfrage in fünf europäischen Ländern, in der die europäische Meinung zu den Themen Cloud und Datensouveränität untersucht wurde.

- B2B. Die durchgeführte AlphaWise B2B-Umfrage zeigt, dass die Datensouveränität zu einem wichtigen Faktor bei der Entscheidungsfindung von Unternehmen bei der Wahl eines Cloud-Service-Providers (CSP) wird. Sie ist eines der drittwichtigsten Anliegen der Unternehmen bei der Umstellung auf die Cloud, ca. 54 % der Befragten wären bereit, einen Preisaufschlag für die europäische Speicherung und Verarbeitung sensibler Cloud-Daten zu zahlen, und 80 % der befragten Unternehmen wären bereit, zu einem europäischen CSP zu wechseln, wenn die rechtlichen Rahmenbedingungen zwischen der EU und den USA nicht mehr gegeben wären. Obwohl wir davon ausgehen, dass die US-Hyperscaler auf dem europäischen Markt dominant bleiben werden, betrachtet Morgan Stanely diese Ergebnisse als positiv für europäische CSPs (insbesondere OVH, IONOS).

- B2C. Die hierzu ermittelten AlphaWise-Ergebnisse zeigen, dass viele europäische Verbraucher (B2C) unsicher sind, wo ihre Daten gespeichert werden (27 % glauben, dass dies in ihrem eigenen Land geschieht, gegenüber 22 % in den USA). Noch interessanter ist vielleicht, dass etwa 2/3 der Europäer ihre Daten im eigenen Land gespeichert haben möchten, während mehr als 2/5 der Verbraucher glauben, dass ihre Daten am sichersten wären, wenn sie in ihrem Heimatland gespeichert würden (siehe Abbildungen 67-70).

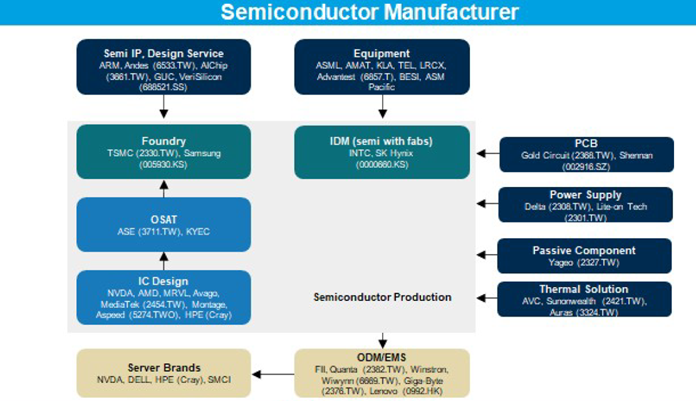

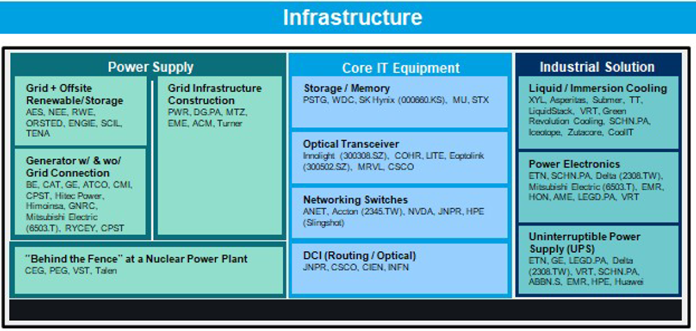

Die potenzielle Profiteure von Rechenzentren in Europa stammen aus mehreren Bereichen

Angesichts des prognostizierten starken Wachstums auf dem europäischen Markt für Rechenzentren hat Morgan Stanley eine Liste europäischer und globaler Unternehmen und Aktien zusammengestellt, die in diesem strukturellen Bereich engagiert sind. Dazu gehören Hyperscaler, Cloud-Service-Anbieter, Colocation-Rechenzentren, KI-Technologie (gesamte globale KI-Wertschöpfungskette), erneuerbare Energien (Versorgungsunternehmen), Bauwesen, Immobilien und Investitionsgüter.

Aus der Perspektive der Telekommunikationsunternehmen glaubt die US-Investmentbank, dass NTT, SK Telecom und DT am stärksten in europäischen Rechenzentren engagiert sind. Die Analysten sind jedoch der Ansicht, dass das Engagement der Telekommunikationsunternehmen (potenzielles Aufwärtspotenzial) in Bezug auf Rechenzentren weitaus geringer ist als bei Funktürmen, einer anderen passiven Infrastrukturanlageklasse.

Wachstumsmarkt europäische Rechenzentren: Diese börsennotierten Unternehmen mischen mit, sortiert nach Gruppen

Das Investment-Ökosystem rund um Rechenzentren

Quelle: Morgan Stanley Research

Der Bau von Rechenzentren: ein immer teureres Unterfangen. Wer hat die dicksten Taschen?

AWS hat bekannt gegeben, dass es 10 Mrd. USD für den Bau von nur zwei Hyperscale-Rechenzentren in Mississippi ausgeben wird. Darüber hinaus glaubt Morgan Stanley, dass das Aufkommen der KI die Entwicklung von Mega-Rechenzentren mit einer Leistung von 200-500 MW vorantreiben könnte, deren Bau besonders teuer sein wird. Zur Veranschaulichung: die hauseigenen Schätzungen des zitierten US-Instituts deuten darauf hin, dass ein europäischer 200-MW-Megacampus mit KI-Funktionen insgesamt mehr als 10 Mrd. USD kosten könnte (Bau von Rechenzentren in Höhe von 2 Mrd. USD über 10 Mio. USD pro MW, gekoppelt mit Hardware-Kapazitäten in Höhe von 9 Mrd. USD für ca. 30.000-40.000 H100-KI-Systeme).

Im Vergleich dazu belaufen sich die jährlichen Investitionen von OVHcloud auf 225 Mio. USD, während die Deutsche Telekom, Europas größtes Telekommunikationsunternehmen, <5 Mrd. EUR pro Jahr für Investitionen in Deutschland (FTTH, Glasfaser usw.) ausgibt. Im Wesentlichen nehmen die Analysten an, dass die US-Hyperscaler, die Anbieter von Rechenzentren mit Co-Location-Funktion und die finanzstarken Private-Equity-Firmen es sich leisten können, den Ausbau des europäischen Rechenzentrumsnetzes zu finanzieren.

& Profi-Tools von

& Profi-Tools von