Der Kauf eigener Aktien ist „in“ und gilt als positiver Kurstreiber: Das sind die Aktien der größten und neuesten Rückkäufer in Europa

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Bei Aktienrückkäufen gelten US-Unternehmen als globale Vorreiter. Den Kursen scheint das zu helfen. Jedenfalls hat der S&P 500 Buyback Index andere führende Aktienindizes langfristig abgehängt. In Europa wurden zuletzt erstmals mehr eigene Aktien zurückgekauft als neue Aktien emittiert. Ein Trend, der auch auf dem alten Kontinent die Kurse der davon begünstigten Titel stützen könnte. Die Bank of America hat passend dazu zwei Listen mit europäischen Aktien mit nennenswerten aktiven Rückkaufprogrammen und neu angekündigten Rückkaufprogrammen erstellt. TraderFox berichtet.

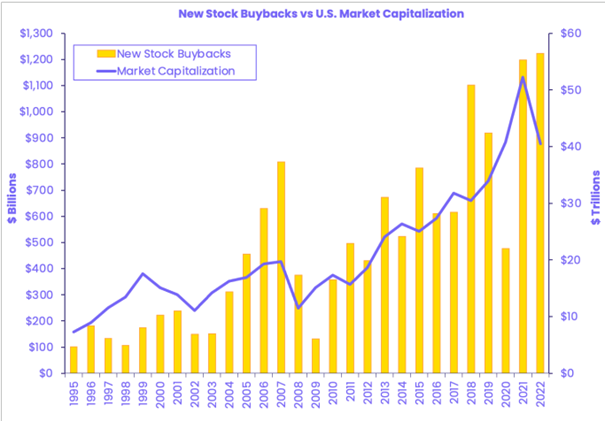

Aktienrückkäufe sind wieder im Kommen, nachdem die meisten Unternehmen ihre Rückkaufprogramme im Zuge der Pandemie ausgesetzt hatten. Der Gesamtbetrag der S&P 500-Rückkäufe stieg von 513 Mrd. USD im Jahr 2020 auf 918 Mrd. USD im Jahr 2022.

Aus reiner Performance-Perspektive hat der S&P 500 Buyback Index laut LPL Financial in der Vergangenheit über einen langfristigen Anlagehorizont hinweg Überrenditen erzielt, einschließlich einer bemerkenswerten Outperformance gegenüber Dividendenwachstumswerten.

Steigende freie Cashflows dürften die Aktienrückkäufe nach Einschätzung des zuvor zitierten US-Finanzdienstleisters auch in diesem Jahr unterstützen. Die neue 1%ige Steuer Washingtons auf Nettorückkäufe, steigende Zinssätze und die Aussicht auf eine Rezession könnten sich jedoch negativ auf die Rückkäufe auswirken.

Darüber hinaus konkurrierten Rückkäufe auch mit der Zunahme der Investitionsausgaben der Unternehmen. Das technische Setup für den S&P 500 Buyback Index bleibt wie es weiter heißt aber "bullisch" und deutet auf eine anhaltende relative Outperformance gegenüber dem S&P 500 Index hin.

Der S&P 500 Buyback Index hat andere führende Aktienindizes langfristig abgehängt

Die nachfolgende Grafik zeigt die langfristige Performance des S&P 500 Buyback Index gegenüber den Indizes S&P 500, S&P 500 Equal Weight und S&P 500 Dividend Aristocrats. Der S&P 500 Buyback Index repräsentiert dabei einen gleichgewichteten und vierteljährlich neu gewichteten Korb der 100 Aktien mit der höchsten Rückkaufquote (für Stammaktien gezahlte Barmittel während der letzten vier Kalenderquartale geteilt durch die gesamte Marktkapitalisierung der Stammaktien). Der S&P 500 Dividend Aristocrats Index misst die Performance von S&P 500-Werten, die ihre Dividenden in mindestens 25 aufeinanderfolgenden Jahren kontinuierlich erhöht haben.

Der S&P 500 Buyback Index hat sich in den letzten Jahrzehnten weitaus besser entwickelt als die anderen Indizes und hat seit 1995 eine Kursrendite von 2.328 % erzielt, was mehr als das Doppelte der Renditen der anderen Indizes ist. Zum Vergleich: Die Gesamtrendite des S&P 500 Buyback Index betrug in diesem Zeitraum 2.763 %, während die Gesamtrendite der anderen Indizes bei etwa 1.400 % lag. Aus der reinen Performance-Perspektive zeigen die Daten laut LPL Financial, dass Rückkäufe in der Vergangenheit über einen langfristigen Anlagehorizont hinweg Überrenditen erbracht haben, einschließlich einer bemerkenswerten Outperformance gegenüber Dividendenwachstumsaktien.

Rückkäufe trieben den Wert des Aktienmarktes in den letzten 30 Jahren in die Höhe

Zu ähnlichen Schlüssen wie LPL Financial kommt auch Informa Financial Intelligence. Wie die nächste Grafik unten zeigt, haben Aktienrückkäufe und eine in Sachen Geldpolitik äußerst entgegenkommende US-Notenbank laut diesem Finanzdienstleister die Marktkapitalisierung des US-Aktienmarktes in den letzten Jahrzehnten nach oben gezogen.

Seit der globalen Finanzkrise 2008 ist die Marktkapitalisierung aller Aktien in den Vereinigten Staaten um 30 Billionen USD gestiegen. Im gleichen Zeitraum kündigten die US-Unternehmen neue Aktienrückkäufe im Wert von etwa 10 Billionen USD an. Gesellschaften, die dabei im Vorjahr die größten Aktienrückkäufe getätigt haben, erzielten im darauffolgenden Jahr im Schnitt eine deutlich bessere Performance als der Markt.

Dazu für den Hintergrund: Die Unternehmen, die im Jahr 2022 die größten Aktienrückkäufe tätigten, waren: Apple (90 Mrd. USD), Alphabet (70 Mrd. USD), Exxon (40 Mrd. USD), JPMorgan (21 Mrd. USD), Morgan Stanley (20 Mrd. USD), Comcast (20 Mrd. USD) ConocoPhillips (20 Mrd. USD) und Walmart (20 Mrd. USD).

Wie Informa Financial Intelligence weiter ausführt, ist der S&P 500 Index in den vergangenen drei Jahrzehnten nur dreimal in Jahren gefallen, in denen die Zahl der angekündigten Rückkäufe im Vorjahr stark gestiegen war (2002, 2008 und 2022).

Quelle: Informa Financial Intelligence

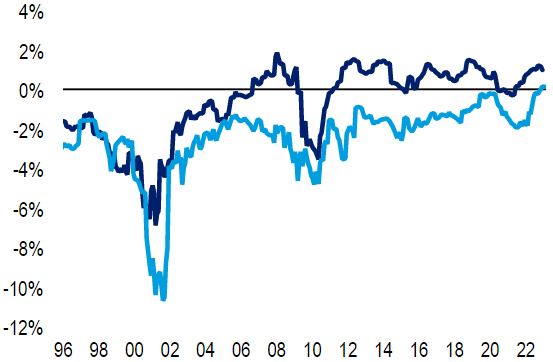

In Europa wurden erstmals mehr eigene Aktien zurückgekauft als neue Aktien emittiert

Verglichen mit den USA waren Aktienrückkäufe in Europa in der Vergangenheit deutlich weniger populär. Doch wie die Bank of America in einer aktuellen Publikation ausführt, fällt die europäische Netto-Aktienrückkaufsrendite gemessen an den im STOXX Europe 600 Index vertretenen Titeln neuerdings zum ersten Mal in der Geschichte positiv aus, wobei diese allerdings immer noch niedriger ist als in den USA.

Netto-Aktienrückkaufrenditen (in %) basierend auf den Aktivitäten der vergangenen 12 Monate für die Indizes S&P 500 (dunkelblaue Linie) und STOXX Europe 600 (hellblaue Linie).

Quellen: BofA US Equity & Quant Strategy, BofA European Equity Quant Strategy, Factset. Hinweis: Eine negative Rückkaufrendite bedeutet eine positive Nettoemission von Aktien.

Zum Verständnis: Die Rückkaufsrendite wird typischerweise berechnet als die Veränderung der Anzahl der im Umlauf befindlichen Stammaktien in den vergangenen 12 Monaten gegenüber der aktuellen Anzahl der im Umlauf befindlichen Stammaktien.

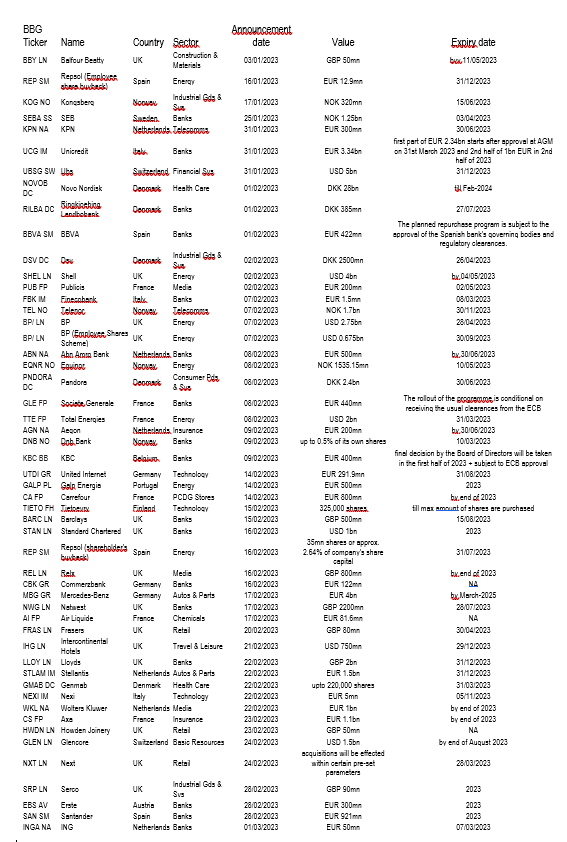

Mit Blick auf das Geschehen in Europa wurden laut Bank of America in diesem Jahr bisher 52 neue Rückkaufprogramme angekündigt. Bei den Banken, die 17 neue Programme verkündeten, liegt die erwartete Rückkaufsrendite den Angaben zufolge bei 3,4 %, während der zweitaktivste Sektor bei den Ankündigungen - der Energiesektor - mit 8 neuen Programmen die höchste erwartete Rückkaufsrendite aller Sektoren von 5,9 % aufweist.

Aktienrückkaufsrenditen für europäische Sektoren (in %) basierend auf den Erwartungen für die nächsten 12 Monate

Quellen: BofA European Equity Quant Strategy, Factset

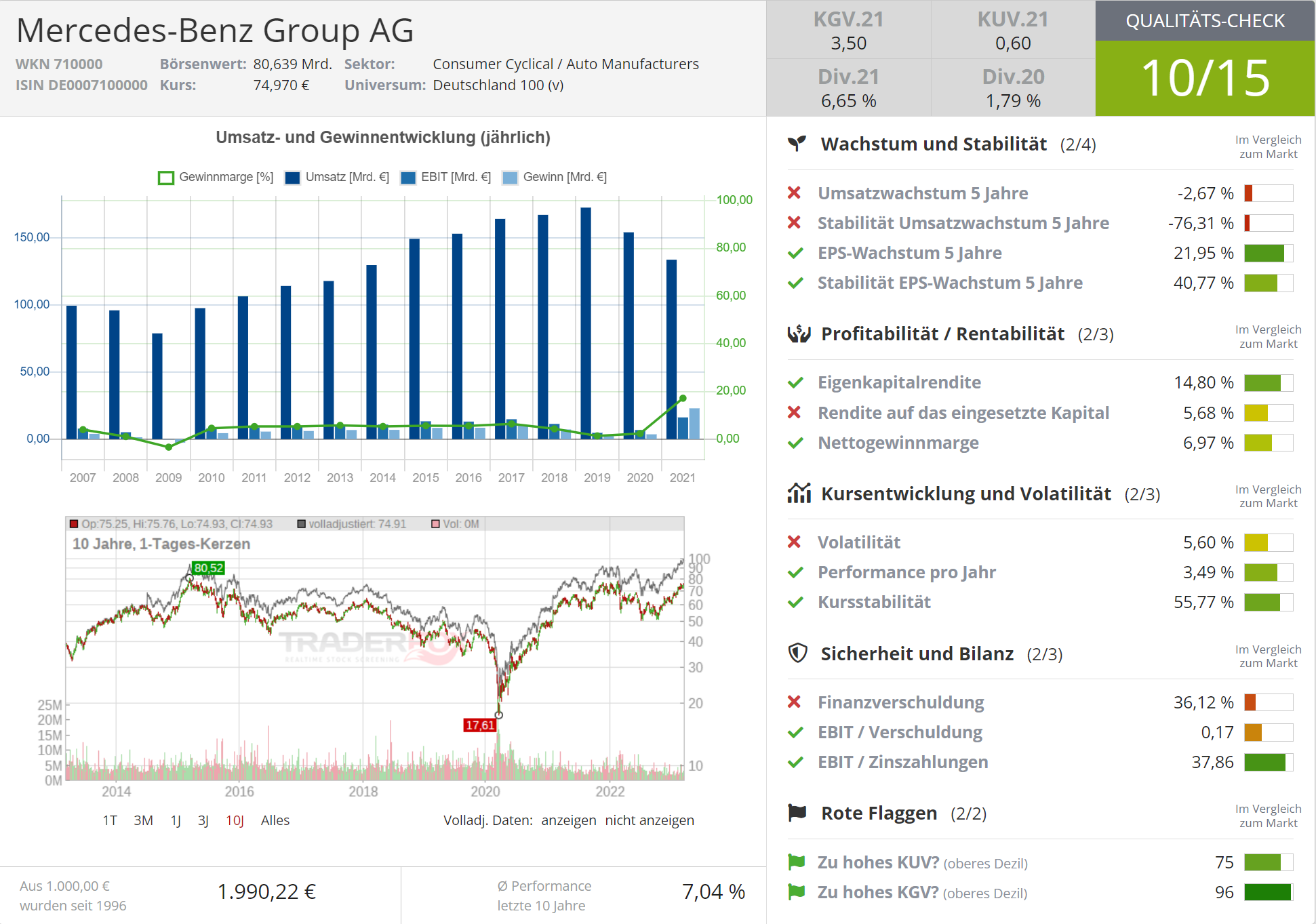

Das zitierte US-Institut hat passend zu diesem Zusammenhang zwei Übersichtslisten erstellt. Diese umfassen im ersten Fall die Aktien von jenen Unternehmen mit großen aktiven Rückkaufprogrammen (aus Deutschland: Mercedes-Benz, BMW, Deutsche Post, Munich Re, Allianz). und im zweiten Fall die Aktien jener Gesellschaften aus Europa, die kürzlich neue Programme angekündigt haben (aus Deutschland: Commerzbank, Mercedes-Benz, United Internet). Wiederholt sich die weiter oben skizzierte Vergangenheitsperformance von US-Aktienrückkäufern auch in Europa, dann hätten die in den Listen vertretenen Titeln im Schnitt gute Aussichten.

Quelle: Qualitäts-Check TraderFox

Liste mit Aktien von Unternehmen aus Europa mit aktiven Rückkaufprogrammen im Volumen von mehr als 300 Mio. EUR, die nicht im März 2023 enden

Quellen. BofA European Equity Quant Strategy, Refinitiv, Bloomberg.

Erläuterungen: Europäische Unternehmen, die: a) Teil des Europe Stoxx 600 Index sind, b) eine Marktkapitalisierung in EUR von mehr als 5 Mrd. haben und c) aktive Rückkaufprogramme von mindestens 300 Mio. EUR haben, die nicht im März 2023 enden.

Liste mit den Aktien von jenen 52 europäischen Unternehmen, die in diesem Jahr bisher neue Aktienrückkaufprogramme angekündigt haben

Quellen: Refinitiv, Bloomberg, BofA European Equity Quant Strategy

& Profi-Tools von

& Profi-Tools von