Der Sektor „Health Information Services“ zeigt relative Stärke. Welche Aktien sollte man auf der Watchlist haben?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Der Sektor der "Health Information Services" hat im vergangenen Monat eine Performance von 7% aufgewiesen und war damit der zweitstärkste hinter dem Sektor "Biotechnologie" (bzgl. des Sektors Biotechnologie siehe auch: https://aktien-mag.de/blog/strategien/biotech-etf-mit-relativer-starke-sind-biotech-aktien-die-neuen-leader-des-nachsten-bullenmarktes-welche-gehoren-jetzt-auf-die-watchliste/p-79630). Der S&P 500 hat im vergangenen Monat -3% an Wert verloren.

Unter "Health Information Services" wird im Allgemeinen folgendes verstanden: Es handelt sich um Informationsdienste im Gesundheitswesen. Diese umfassen Softwarelösungen, klinische Inhalte, Hardware und Equipments, die Gesundheitsdienstleistern einen sicheren Zugriff auf klinische, administrative und finanzielle Daten bieten. Diese können zur Steigerung der Qualität und der Verbesserung der Sicherheit verwendet werden und somit die Effizienz in der gesamten Branche steigern. Die Digitalisierung und Automatisierung der Gesundheitsbranche sowie der demographische Wandel sind die Hauptkatalysatoren des Sektors. Hier können sich sehr vielversprechende Investitionsmöglichkeiten ergeben. Schauen wir uns fünf Unternehmen aus der zweiten Reihe an, die als mögliche Profiteure bezeichnet werden können.

Simulations Plus

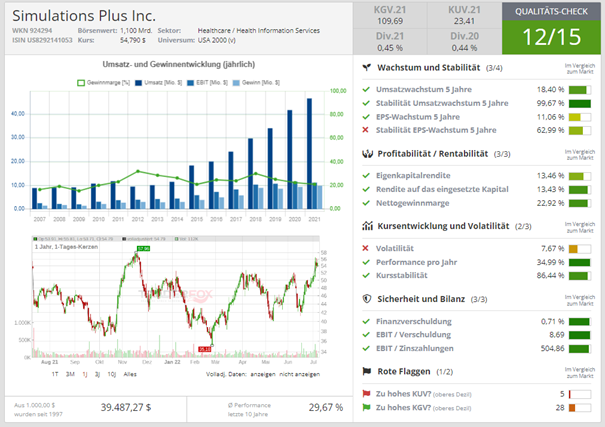

Simulations Plus (SLP) bietet Modellierungs- und Simulationssoftware sowie Beratungsdienste ("Services") zur Unterstützung der Arzneimittelentwicklung, der Forschung und der Einreichung von Zulassungsanträgen. Es entwirft und entwickelt pharmazeutische Simulationssoftware, um kostengünstige Lösungen für die pharmazeutischen Forschung und für die Ausbildung von Pharmazie- und Medizinstudenten zu fördern. Dadurch werden vor allem die Forschungs- und Entwicklungskosten gesenkt. Auch werden damit Kunden dabei unterstützt, bessere und schnellere Projektentscheidungen zu treffen. Somit gehört das Unternehmen im weiteren Sinne zu dem "Health Information Service" Sektor. Das Unternehmen wurde 1996 gegründet und hat seinen Hauptsitz in Kalifornien. Zu den Kunden gehören Pharma- und Biotech-Unternehmen sowie staatliche Regulierungsbehörden. Das Unternehmen hat über 150 Mitarbeiter, von denen über 70 einen Doktor-Abschluss besitzen. Seit Gründung wurden mehr als 1300 Publikationen verfasst. Aktuell werden 63% der Erlöse mit Softwareverkäufen erzielt und 37% mit Services.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden erst letzte Woche am 06.07.2022 vorgelegt. Sie elektrisierten die Märkte. Die Aktie schoss unter hohem Volumen um über 10% nach oben. Das Unternehmen berichtete im dritten Quartal des Geschäftsjahres 2022 einen Gewinn von 20 Cent pro Aktie, was einer Steigerung von 11 % gegenüber dem Vorjahr entspricht. Die Konsensschätzung lag bei 17 Cent pro Aktie. Der Umsatz betrug 15 Mio. USD und stieg damit im Jahresvergleich um 17 %. Der Analystenkonsens lag bei 14,16 Mio. USD. Für das Geschäftsjahr 2022 hat das Management die Prognose bestätigt und erwartet weiterhin ein Umsatzwachstum von 12% bis 15 % auf 52 bis 53 Mio. USD. Außerdem hat das Management eine Quartalsdividende in Höhe von 6 Cent pro Aktie angekündigt. Die Aktie befindet sich knapp 7% unter ihrem 52 Wochenhoch und verläuft seit den Quartalszahlen seitwärts unter abnehmendem Volumen. Außerdem zeigt sie eine enorme relative Stärke zum S&P 500. Dies ist alles sehr bullisch. In den letzten Wochen hat es bei Up-Days öfters größere grüne Kerzen gegeben. Dies ist ebenfalls bullisch, denn dies könnte darauf hindeuten, dass Großinvestoren einsteigen. Das nächste Long-Signal wird über 56,40 USD ausgelöst. Das 52 Wochenhoch liegt bei 57,96 USD.

Evolent Health

Evolent Health (EVH) bietet Software an, die Anbietern und Kostenträgern im Gesundheitswesen hilft, Kosten und finanzielle Risiken zu kontrollieren. Konkret befasst sich das Unternehmen mit dem software-gesteuertem Gesundheitsmanagement von Unternehmen, der Verwaltung von Gesundheitsplänen, der Verwaltung von Apothekenleistungen sowie der Integration von Technologien und der elektronischen Krankenakte. Evolent arbeitet mit Medicaid (ein US-Programm, das weniger wohlhabenden Menschen bei der Bezahlung von Gesundheitsdienstleistungen unterstützt), Medicare (ein staatliches nationales Krankenversicherungsprogramm in den USA für überwiegend Menschen über 65 Jahre) und privaten Krankenversicherungen zusammen. Das Unternehmen berichtet, dass seine Programme mehr als 3 Millionen Patienten in den USA in allen Geschäftsbereichen unterstützen. Das Unternehmen wurde 2011 gegründet und hat seinen Hauptsitz in Virginia. Evolent Health arbeitet mit den großen Gesundheitsversorgern wie Centene, Humana und Molina zusammen.

Die letzten Quartalszahlen wurden am 03.05.2022 vorgelegt. Das Unternehmen steigerte seinen Umsatz im ersten Quartal 2022 um 38 % auf 297 Mio. USD. Der Gewinn pro Aktie stieg von einem Verlust von 1 Cent im Vorjahr auf einen Gewinn von 12 Cent im ersten Quartal. Das Management hat die Jahresprognose für 2022 angehoben. Der Gesamtumsatz für 2022 soll sich nun auf 1,16 Mrd. USD bis 1,21 Mrd. USD belaufen (vorher: 1,12 Mrd. USD bis 1,18 Mrd. USD). Ein Wachstum von 28%. Der bereinigte EBITDA für 2022 wurde auf 85 bis 95 Mio. USD angehoben (vorher: 80 bis 90 Mio. USD). Vor zwei Woche gab Evolent Health die Übernahme von IPG bekannt. Dies ist ein Anbieter von chirurgischen Managementtechnologien für Bewegungserkrankungen. Die nächste Quartalszahlen werden für den 03.08.2022 erwartet.

Die Aktie bildet aktuell eine wunderschöne Tassenformation mit Henkel aus. Kursanstiege in den vergangenen Tagen wurden mit überdurchschnittlichem Volumen begleitet. Großinvestoren scheinen an Bord zu kommen. Dies ist bullisch. Die Aktie befindet sich aktuell 16% unter ihrem 52 Wochenhoch. Bis Freitag klebte sie noch am 52 Wochenhoch. Sie ist nun am gleitenden 50 Tagedurchschnitt angekommen. Wenn sie hier dreht, wäre dies sehr bullisch.

Privia Health

Privia Health (PRVA) bietet Managementlösungen für Arztpraxen an. Dies umfasst Dienstleistungen von der Verwaltung von Versicherungsrückerstattungen und Finanzen bis hin zur Bereitstellung eines technologischen Backbones. Das Modell hat sich in Zeiten des technologischen Umbruchs als besonders leistungsfähig erwiesen, so Privia-Präsident Parth Mehotra. Denn Ärzte erkennen, dass sie nicht alles im Auge behalten können, was mit dem Betrieb einer Praxis zu tun hat, und gleichzeitig gute Medizin praktizieren. Folglich lagern sie diese Arbeit an Privia aus. Das Unternehmen wurde 2007 gegründet und hat seinen Hauptsitz in Virginia. Das Unternehmen ging erst am 29.04.2021 an die Börse. Privia Health ist in acht Bundesstaaten mit etwa 3.400 Anbietern tätig. Im Vergleich dazu verwaltet ein ähnlicher Betrieb von UnitedHealth (UNH) namens Optum 60.000 bis 70.000 Anbieter, so Mehotra. Privia kann weiter wachsen, indem es Anbieter hinzufügt und in neue Bundestaaten expandiert, sagt der Präsident. Das Unternehmen verdient 12 % an den Honoraren eines Arztes und 40 % an wertbasierten Dienstleistungen. Wertbasierte Dienstleistungen umfassen präventive Diagnostik wie eine routinemäßige Darmspiegelung oder Mammographie (Methode zur Früherkennung von Brustkrebs). Privia könnte also auch daran arbeiten, die Anzahl der wertbasierten Dienstleistungen zu erhöhen, die seine Kunden erbringen. Mehotra vergleicht die Arbeit von Privia mit der von Uber (UBER). Wenn ein Fahrer nicht arbeitet, verdienen weder der Fahrer noch Uber Geld. Wenn ein Arzt nicht arbeitet, dann verdienen weder der Arzt noch Privia Geld. "Wir sind finanziell auf ihren Erfolg ausgerichtet", sagte der Präsident.

Am 12.05.2022 wurden die letzten Quartalszahlen präsentiert. Die Aktie konnte um über 17% zulegen. Der Quartalsgewinn lag bei 0,12 USD pro Aktie gegenüber 0,10 USD vor einem Jahr. Die Konsensschätzung ging von einem Verlust von -0,03 USD pro Aktie aus. Im Umsatzbereich konnten 313,8 Mio. USD erzielt werden gegenüber 213,6 Mio. USD vor einem Jahr. Ein Wachstum von knapp 50%. Die Konsensschätzung lag bei 296 Mio. USD. Außerdem wurde die Umsatzprognose für 2022 leicht an. Der Umsatz auf Jahressicht soll sich nun auf 1,26 Mrd. bis 1,30 Mrd. belaufen (vorher: 1,22 bis 1,30 Mrd. USD). Ein Wachstum von 33% auf Jahressicht.

Die Aktie bildet seit gut sechs Monaten eine wunderschöne Tassenformation aus. Der Widerstand um 32,60 USD konnte letzte Woche herausgenommen werden. Diese Woche ist sie wieder darunter gefallen. Die Aktie befindet sich 32% unter ihrem 52 Wochenhoch. Die relative Stärke zum S&P 500 ist bemerkenswert. Letzte Woche konnte die Aktie unter erhöhtem Volumen zulegen. Die Aktie macht einen bullischen Eindruck.

Veeva Systems

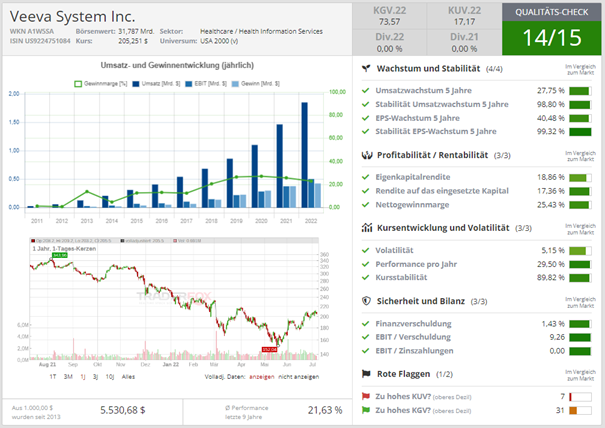

Veeva Systems (VEEV) ist ein Unternehmen aus dem Software-Bereich für den Medizin-Sektor. Konkret dienen die Software-Lösungen pharmazeutischen und Life-Science-Unternehmen, die Vorteile moderner Cloud-basierter Architekturen und mobiler Anwendungen für ihre wichtigsten Geschäftsfunktionen zu nutzen, ohne die branchenspezifischen Funktionen oder die Einhaltung gesetzlicher Vorschriften zu beeinträchtigen. Die Customer-Relationship-Management-Lösungen ermöglichen den Kunden, die Produktivität und Compliance ihrer Vertriebs- und Marketingfunktionen zu steigern. Die regulierten Content-Management- und Collaboration-Lösungen ermöglichen den Kunden, inhaltszentrierte Prozesse im gesamten Unternehmen effizienter zu verwalten. Eine weitere Softwarelösung ermöglicht es Kunden, komplexe Daten von Gesundheitsdienstleistern und Gesundheitsorganisationen effektiver zu verwalten. Das Unternehmen wurde 2007 gegründet und hat seinen Hauptsitz in Kalifornien. Veeva bedient mehr als 1.000 Kunden, darunter die weltweit größten Pharmaunternehmen bis hin zu aufstrebenden Biotech-Unternehmen.

Mit 14/15 Punkten im Traderfox-Qualitätscheck ist Veeva ein wahres Qualitätsunternehmen (siehe Abbildung unten). So liegt das Umsatzwachstum der vergangenen fünf Jahre bei knapp 28%. Das Wachstum des Gewinns je Aktie liegt in dieser Zeitspanne sogar bei 40%. Trotz des Rückgangs der Aktie um 40% innerhalb der letzten 12 Monate sind wichtige Bewertungskennzahlen weiterhin hoch. So liegt das KUV (2023) bei 14,4 und das KGV (2023) bei 48,1. Das sind sportliche Bewertungen.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 01.06.2022 vorgelegt. Sie elektrisierten die Märkte. Die Aktie schoss um knapp 17% nach oben. Der Quartalsgewinn lag bei 0,99 USD pro Aktie gegenüber 0,91 USD vor einem Jahr. Ein Wachstum von 8,8%. Analysten hatten 0,92 USD erwartet. Der Umsatz belief sich auf 505 Mio. USD gegenüber 434 Mio. USD vor einem Jahr. Ein Wachstum von 16%. Die Konsensschätzung lag bei 495 Mio. USD. Außerdem hat das Management die Prognose leicht nach oben angepasst. Nun soll der Umsatz für 2022 zwischen 2,165 und 2,175 Mrd. USD liegen (vorher: zwischen 2,160 und 2,170 Mrd. USD). Die Die Konsensschätzung liegt bei 2,17 Mrd. USD. Der bereinigte Gewinn pro Aktie für das aktuelle Gesamtjahr wird voraussichtlich 4,16 USD betragen (vorher: 4,02 USD). Die Konsensschätzung liegt bei 4,02 USD. Die nächsten Quartalszahlen sind für den 30.08.2022 angesetzt.

Die Aktie hat seit ihrem 52 Wochenhoch Anfang August 2021 ca. 40% an Wert verloren. Seit Anfang 2022 liegt der Verlust bei ca. 23% (ähnlich hoch wie der S&P 500). Allerdings zeigt sie seit Mitte Mai ein sehr konstruktives Chartbild und relative Stärke zum S&P 500. Wichtige Widerstände wie der gleitende 20 und 50 Tagedurchschnitt konnten zurückerobert werden und sie sind nun wieder steigend. Auch konnte ein höheres Tief ausgebildet werden. Die Aktie zeigt aktuell eine Bodenformation. Das nächste Kaufsignal ergibt sich über 220 USD.

Definitive Healthcare

Definitive Healthcare (DH) bietet Informationen (Analysen, Daten, Künstliche Intelligenz, Research) zu Gesundheitsdienstleistern und ihren Aktivitäten, um Kunden bei der Optimierung von der Produktentwicklung über die Markteinführungsplanung bis hin zu Vertrieb und Marketingausführung zu unterstützen. Zu den 2.600 Kunden von Definitive Healthcare gehören biopharmazeutische und medizintechnische Unternehmen, IT-Unternehmen im Gesundheitswesen, Gesundheitsdienstleister und andere diversifizierte Unternehmen im Ökosystem des Gesundheitswesens (siehe Abbildung unten). "Wir stellen Daten und Analysen über eine Software-as-a-Service-Plattform bereit, um unseren Kunden zu helfen, den Gesundheitsmarkt zu verstehen, zu recherchieren, zu navigieren und dort zu verkaufen", so der CEO Krantz. Als Beispiel nennt er die COVID-19-Pandemie. Diese hat einen Telemedizin-Boom in der Branche ausgelöst. Um mehr Einblicke in diesen Trend zu bieten, nutzten die Datenwissenschaftler des Unternehmens proprietäre Informationen, um einen Score für die Neigung zur Telemedizin zu entwickeln. "Dies sagt unseren Kunden nicht nur, wer heute Telemedizin nutzt, sondern wir können vorhersagen, wer sie in Zukunft nutzen wird", so die Aussage von Krantz.

Quelle: https://ir.definitivehc.com/static-files/d9e032c2-0044-4982-9da6-49a6b3a3869c

Das Management von Definitive Healthcare schätzt den adressierbaren Gesamtmarkt auf mehr als 10 Mrd. USD mit mehr als 100.000 Unternehmen in den Hauptzielmärkten. Das Unternehmen wurde 2011 gegründet und hat seinen Hauptsitz in Massachusetts. Definitive Healthcare ist erst am 15.09.2021 an die Börse gegangen. Der IPO-Preis lag bei 27 USD, der Eröffnungskurs bei 37,25 USD. Die Marktkapitalisierung beläuft sich aktuell auf 3,95 Mrd. USD.

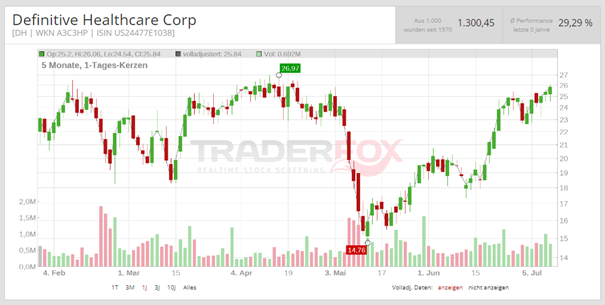

Die letzten Quartalszahlen wurden am 05.05.2022 vorgelegt. Sie lösten einen stärken Abverkauf aus. Die Aktie fiel von 22,50 USD auf unter 15 USD innerhalb von fünf Tagen. Der Umsatz belief sich auf 50,1 Mio. USD gegenüber 36,9 Mio. vor einem Jahr. Der Nettoverlust lag bei -13,1 Mio. USD gegenüber -10,5 Mio. vor einem Jahr. Der bereinigte Gewinn lag bei 7,7 Mio. USD gegenüber 2,6 Mio. USD vor einem Jahr. Für das gesamte Jahr 2022 prognostiziert das Management einen Umsatz zwischen 220,5 Mio. und 224,5 Mio. USD. Ein Wachstum von 33 bis 35%. Beim bereinigten Gewinn werden 35 Mio. bis 41 Mio. USD bzw. beim Gewinn pro Aktie zwischen 0,22 USD und 0,26 USD erwartet. Die nächsten Quartalszahlen werden am 11.08.2022 erwartet.

Seitdem Abverkauf kurz nach den letzten Quartalszahlen konnte die Aktie sich kräftig erholen. Sie steht ca. 50% unter ihrem 52 Wochenhoch, zeigt aber relative Stärke zum S&P 500. Außerdem befindet sie sich oberhalb von wichtigen gleitenden Durschnitten wie dem 20 und 50 Tagedurchschnitt. Beide Durchschnitte sind auch steigend. In den vergangenen Wochen hat es mehrere Up-Days unter erhöhtem Volumen gegeben. Dies könnte auf Großinvestoren hindeuten, die verstärktes Interesse an der Aktie haben. Aktuell bildet die Aktie eine Bodenformation aus. Die Marke um 27 USD gilt es zu beobachten.

& Profi-Tools von

& Profi-Tools von