Diese 3 High-Quality-Aktien aus den USA verfügen über ein Geschäftsmodell mit Wettbewerbsvorteilen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Trader und Investoren,

Nach einer starken letzten Woche haben wir vorgestern einen erneuten Einbruch an den Märkten hinnehmen müssen. Die freundliche Stimmung wurde mit den Verbraucherpreisen in den USA ausradiert. Diese sind im August stärker gestiegen als befürchtet. Die Gesamtrate ist im Vergleich zum Vormonat um 0,1 % angewachsen. Erwartet wurde stattdessen ein Rückgang von 0,1 %. Im Vorjahresvergleich lag die Steigerung bei 8,3 % gegenüber den erwarteten 8,1 %. Vor allem die Lebensmittelpreise und die Mieten sind überraschend stark gestiegen. Wichtig ist in diesem Fall vor allem die Kernrate, die mit 0,6 % doppelt so stark gestiegen ist wie erwartet.

Auch die Erzeugerpreise sind für den Monat August gemischt ausgefallen. Im Vergleich zum Vormonat sind die Raten um 0,1 % gesunken und lagen damit im Rahmen der Erwartungen. Die Kernrate, exklusive Nahrungsmittel und Energie, ist um 0,4 % gestiegen gegenüber dem erwarteten Anstieg um 0,3 %. Auch hier lag die Kernrate lag mit 7,3 % im Vorjahresvergleich über den Erwartungen des Marktes. Morgan Stanley und Guggenheim warnen allerdings vor einer raschen Beschleunigung der Kursrückgänge. Die heißen Verbraucherpreise haben viele Marktteilnehmer auf dem falschen Fuß erwischt.

Der Großteil des Marktes geht nach wie vor von einer Anhebung des Leitzinses um 75 Basispunkte am 21. September aus. Die Gefahr einer Anhebung um 100 Basispunkte ist jedoch dramatisch gestiegen. Goldman Sachs rechnet nun damit, dass in den zwei darauffolgenden Sitzungen der Zins um weitere jeweils 50 Basispunkte angehoben wird. Der Anleihemarkt preist zum Jahresende ein Zinsniveau von 4,2 % ein, mit dem Ende des Anhebungszyklus bei 4,4 %. Steigt das Niveau weiter und erreicht 4,5 %, droht den Finanzmärkten eine erneute Verkaufswelle. Die quantitative tightening-Maßnahmen der FED zur Reduktion ihrer Bilanz schöpft die Liquidität auf der Rentenseite zusätzlich ab.

In solchen zermürbenden Marktzeiten lohnt es sich, einmal mehr nach qualitativ hochwertigen Unternehmen Ausschau zu halten, die als stabiler Anker im Depot dienen können.

Das folgende Template ist unsere Interpretation der Anlagestrategie von Warren Buffett. Es identifiziert Aktiengesellschaften, die stabil (a) und gleichmäßig (b) und hochprofitabel (c) mit hohen Nettogewinnmargen und Kapitalrenditen wachsen und eine geringe Verschuldung haben. Unternehmen, die diese Eigenschaften vorweisen, verfügen mit hoher Wahrscheinlichkeit über ein Geschäftsmodell mit Wettbewerbsvorteilen. Warren Buffett hätte von einem Burggraben gesprochen. Die hier hinterlegten Regeln kommen so auch bei den beiden TraderFox-Qualitäts-Indizes High-Quality-Stocks USA und High-Quality-Stocks Europe zum Einsatz. Unser Index TraderFox High-Quality AlphaSelection beinhaltet zusätzlich noch das KUV als Bewertungskriterium. Lediglich einige Branchen- und Sektorenbeschränkungen, die im Index angewendet werden, sind hier nicht hinterlegt. Im Backtest zeigt das Regelwerk durchschnittliche Jahresrenditen von bis zu 16 % bei deutlich geringeren Drawdowns als der Gesamtmarkt. Diese Strategie gehört zu den Top-Empfehlungen von TraderFox für Anlagestrategien.

Tipp: In unserem digitalen Kiosk stellen wir täglich um 8 Uhr PDF-Dokumente bereit, die alle aktuellen Top-Aktien zu einer Anlage- oder Tradingstrategie beinhalten. Egal, ob du Geld anlegen möchtest, wie Warren Buffett oder dich wie Peter Lynch auf die Suche nach "Tenbaggern" machst oder ganz einfach nur nach schnellen Breakout-Trades Ausschau hältst: In unserem digitalen Kiosk wirst du fündig. Hier findest du auch die hier vorgestellte Strategie "High-Quality-Stocks".

Im Folgenden möchte ich euch 3 High-Quality Stocks aus den USA vorstellen

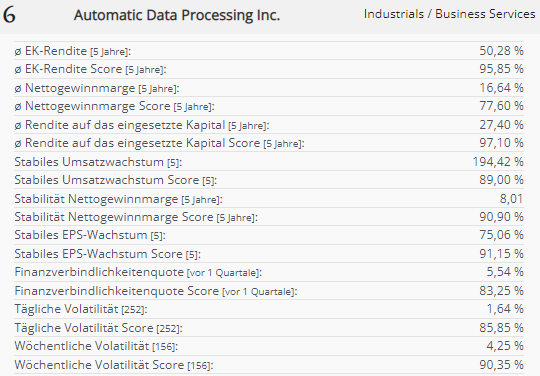

Automatic Data Processing Inc. [WKN 850347 | ISIN US0530151036]

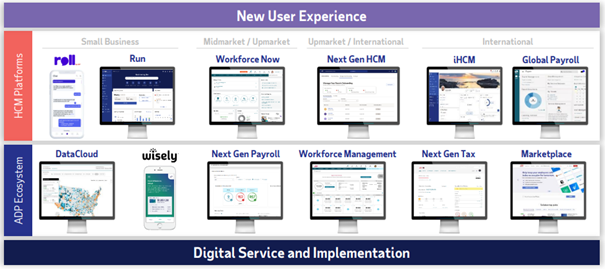

Automatic Data Processing Inc. (ADP) wurde 1949 gegründet und ist ein Anbieter von Dienstleistungen für das Personalmanagement. Ziel des Unternehmens ist es, seine Kunden von Gehaltsabrechnung und anderen nicht zum Kerngeschäft gehörenden Aufgaben zu befreien, damit sich Manager auf ihre Kernkompetenzen konzentrieren können. Das Unternehmen ist in 140 Ländern tätig, betreut 990.000 Kunden und beschäftigt über 58.000 Arbeitnehmer, den Großteil davon in den USA.

Automatic Data Processing bietet Outsourcing-Lösungen für den Bereich Human Ressource an, welche die Personalverwaltung, Gehaltsabrechnung, Sozialleistungen und Arbeitgeberhaftung umfassen, um Arbeitgeber bei der Verwaltung des gesamten Arbeitnehmerspektrums und Beschäftigungszyklus zu unterstützen. Das Unternehmen hat im Laufe der Jahre verschiedene Innovationen entwickelt. Smartphone-Apps zur Steigerung der Produktivität von HR-Managern, Tools für künstliche Intelligenz und maschinelles Lernen, die Unternehmen Einblicke in Vergütungspraktiken geben und bei der Prüfung potenzieller Kandidaten für offene Stellen helfen, sowie organisatorische Benchmarks, die es Kunden ermöglichen, Personalbestand, Arbeitskosten und Fluktuation mit anderen Unternehmen zu vergleichen. ADS hat auch Werkzeuge entwickelt, die Kunden bei der Einhaltung neuer Vorschriften (z. B. Urlaubsgesetze) und bei der Gesichtserkennung für die Zeiterfassung von Mitarbeitern sowie bei der Verwaltung sicherer Belegungsniveaus unterstützen.

Mit seinen Produkten und Dienstleistungen möchte Automatic Data Processing seinen Kunden ermöglichen, sich vollkommen auf das operative Geschäft zu konzentrieren, ohne zu viele Ressourcen für Personalwesen, Gehaltsabrechnungen und Sozialleistungen einsetzen zu müssen. Automatic Data Processing richtet sich dabei nicht nur an große Unternehmen, sondern bietet auch kleinen Unternehmen und Start-Ups Produkte mit geringer Komplexität und günstigeren Konditionen an. Die Software wird weltweit auf allen Kontinenten genutzt.

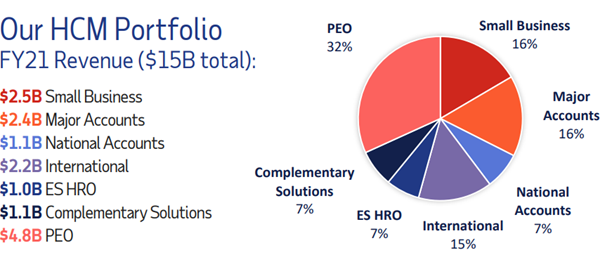

ADP ist erzielt 85 % seiner Einnahmen in den USA. Der Kundenstamm ist dabei breit diversifiziert. Ein Drittel der Einnahmen stammt von mehr als 750.000 US-Kleinunternehmen (< 50 Beschäftigte) und 75.000 Großkunden (50 bis 1.000 Beschäftigte). Ein weiteres Drittel der Einnahmen beläuft sich auf Professional Employer Organizations (PEO). Nur 7 % der Einnahmen stammen von Großunternehmen (>1.000 Beschäftigte). Die große Mehrheit der Kunden von ADP sind dementsprechend kleine Unternehmen mit weniger als 50 Mitarbeitern. Die Zahl der Anträge von Unternehmen dieser Größenordnung hat sich in den letzten Jahren beschleunigt, wodurch sich der Pool potenzieller Kunden des Unternehmens weiter vergrößert hat.

ADP ist in einem großen und wachsenden Markt tätig. Das Unternehmen schätzt den gesamten adressierbaren Markt auf rund 150 Mrd. USD (im Vergleich zu den Einnahmen des Unternehmens von 15 Mrd. USD) und geht davon aus, dass dieser in Zukunft um 5-6 % pro Jahr wachsen wird. Zu den Wachstumstreibern gehören unter anderem die zunehmende Komplexität hinsichtlich diverser Vorschriften und Berichtsanforderungen. Arbeitgeber haben meist viel zu tun. Die große Anzahl sich ständig ändernder arbeitsrechtlicher und personalbezogener Vorschriften und Regelungen, von denen viele regionalspezifisch sind, macht es internen Personalmanagern und kleinen Buchhaltern sehr schwer, den Überblick zu behalten und sie korrekt umzusetzen. Darüber hinaus kann die Nichteinhaltung der Vorschriften kostspielig sein und die Unternehmen potenziell hohen Geldstrafen und Rechtsstreitigkeiten aussetzen. Komplexe Vorschriften und übermäßige Regulierung kommen ADP zugute.

Das Personalwesen, Lohn- und Gehaltsabrechnung, Leistungs- und Rentenverwaltung, Talentmanagement und die Verwaltung von Mitarbeiterverbindlichkeiten sind geschäftskritische, aber nicht zum Kerngeschäft gehörende Funktionen. Sie tragen nicht direkt zum Umsatz eines Unternehmens, zur Kundenzufriedenheit oder zum Unternehmenswert bei. Da diese Funktionen immer komplexer werden, wird Outsourcing für Unternehmen, die sich auf ihre Kernkompetenzen und -tätigkeiten konzentrieren müssen, immer attraktiver. Dies hat viele Firmen dazu veranlasst, ihre Back-Office-Verwaltung an professionelle Arbeitgeberorganisationen auszulagern, was das höhere Wachstum im PEO-Segment von ADP erklärt.

In den letzten vier Jahren ist ADP um zwei Prozent stärker gewachsen als der gesamte HR-Outsourcing-Markt. Das lässt sich auf die Marke, den Ruf, die technologische Innovation und die hohe Kundenzufriedenheit zurückführen.

Die Ergebnisse des vierten Quartals 2022 wurden am 27.07.2022 veröffentlicht. Hierbei konnten die Umsatzerwartungen übertroffen werden. Der Umsatz stieg auf 4,1 Mrd. USD (+10 % ggü. Vorjahr) und der Gewinn je Aktie übertraf mit 1,50 USD (+19 % ggü. Vorjahr) ebenfalls die Schätzungen. Im gesamten Geschäftsjahr wurde ein Umsatz von 16,5 Mrd. USD (+10 % ggü. Vorjahr) und ein Gewinn je Aktie von 7 USD (+15 % ggü. Vorjahr) erwirtschaftet. Für das Geschäftsjahr 2023 erwartet das Management ein Umsatzwachstum von 7 % bis 9 % und ein Gewinnwachstum von 13 % bis 16 %. Die Marge soll insbesondere durch steigende Kundengelder und produktivitätssteigernde Skaleneffekte angehoben werden.

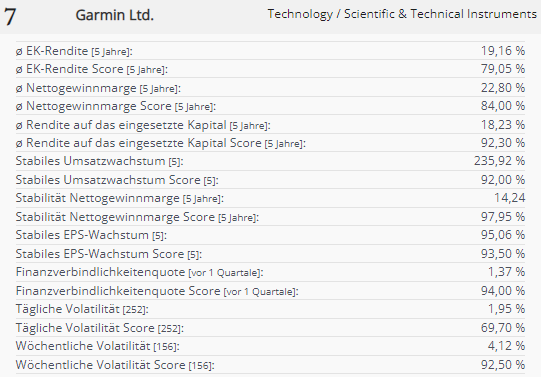

Garmin Ltd. [WKN A1C06B | ISIN CH0114405324]

Garmin Ltd. ist ein führender Anbieter von Navigations-, Kommunikations- und Informationsgeräten basierend auf der GPS-Technologie. Dabei konzentriert sich das Unternehmen insbesondere auf Geräte für die Luftfahrt, die Automobilindustrie, und den Endverbraucher, der die Produkte häufig im Bereich Fitness und Outdoor nutzt. Die Produktpalette umfasst Handgeräte und Geräte für den Festeinbau, die primär unter der Marke Garmin vertrieben werden. Charakteristisch für das Unternehmen ist, dass sowohl die Entwicklung als auch die Produktion immer im eigenen Haus und in eigenen Produktionsstätten erfolgen. Damit will der Konzern seinen Qualitätsstandard sichern.

Das Unternehmen hat sich im letzten Jahrzehnt strategisch stark weiterentwickelt und ist heute sehr breit aufgestellt. Vor einigen Jahren stellte man sich komplett neu auf und diversifizierte das Geschäft. Mittlerweile ist man in vielen verschiedenen Bereichen aktiv und damit stabiler denn je.

Neben den bekannten Navigationsgeräten für das Auto und den Smartwatches hat man auch diverse Cockpit- und Radarsysteme für die Luftfahrt bzw. für den maritimen Einsatz im Portfolio. Die Segmente Fitness (31 % des Umsatzes) und Outdoor (27 %) sind mittlerweile mit Abstand am bedeutendsten für Garmin, aber auch Marine (16 %), Aviation (15 %) und Auto (11 %) sind nach wie vor wichtige Bereiche des Unternehmens. Starkes Wachstum erhofft man sich derzeit neben dem Trendbereich Outdoor- und Fitness auch aus dem Bereich sattelitenbasierte Navigation. In den vergangenen Jahren profitierte der Navigations-Spezialist vor allem durch Wearables wie Smart Watches und Fitness-Trackern, was sich anhand des starken Wachstums im Fitness-Segment erkennen lässt.

Es gibt mehrere Katalysatoren, die bei Garmin kurstreibend wirken können. Erstens ist die Entlastung der Lieferkette entscheidend. Die Verfügbarkeit von elektronischen Komponenten macht das Umfeld für alle schwierig. Glücklicherweise ist Garmin vertikal integriert. Das Unternehmen kann die Lieferkette flexibler gestalten als einige seiner Konkurrenten. Optimistisch macht auch die Lily-Smartwatch des Unternehmens und die Einführung der brandneuen Instinct 2-Serie in zwei verfügbaren Größen. Die Nachfrage nach den Smartwatches von Garmin war bisher beträchtlich, und es wird davon ausgegangen, dass das Unternehmen in der Lage ist, weitere Marktanteile zu gewinnen und ein starker Konkurrent von Fitbit und Apples iWatch zu werden. Im Allgemeinen profitiert Garmins Outdoor-Segment von der säkularen Verschiebung hin zu einem gesünderen Lebensstil. Die Pandemie hat das Interesse an einem aktiven Lebensstil und an körperlicher Betätigung stark gefördert. Dieser Trend sollte sich fortsetzen.

Aber auch die Story rund um Satelliten-basierte Navigation macht das Unternehmen interessant. Es wird davon ausgegangen, dass das Interesse daran sowohl seitens der Regierungsorganisationen als auch privaten Satellitenbetreiber aus dem Telekommunikation-Segment steigen wird. Schon jetzt bedient Garmin mehr als 135 Fluggesellschaften weltweit und unterstützt alle wichtigen Verkehrsflugzeughersteller, darunter Airbus, ATR, Boeing, Bombardier und Embraer. Mit der Übernahme von AeroData vergangenes Jahr erweiterte Garmin seine Präsenz in der kommerziellen Luftfahrt und ergänzt sein digitales Dienstleistungsportfolio durch umfangreiches Know-how in den Bereichen Ladeplanung, Leistung und Flugweganalyse. So hat man bspw. für den kleinsten Vertreter der reaktiven Business-Jet-Aviation, das Unternehmen Cirrus Vision, ein einzigartiges innovatives Navigations- und Steuerungssystem mit einem sehr hohen Automatisierungsgrad entwickelt. Dabei handelt es sich um einen smarten Autopiloten, der im Automatikmodus einen Landeanflug durchführen kann, dreidimensionale Geländekarten verwendet und die Wettervorhersage in Echtzeit überträgt.

Doch auch die Positionierung in der Automobilbranche trägt Früchte. Der Gesamtjahresumsatz ist im letzten Jahr um 26 % gestiegen, und jedes Jahr werden mehr und mehr Autos mit Garmin-Technologie ausgestattet. BMW hat kürzlich seine Vision für In-Car-Entertainment vorgestellt, für die Garmin noch in diesem Jahr mit der Produktion beginnen wird, bevor sie 2023 erheblich ausgeweitet wird.

Garmin überzeugt durch starkes Wachstum und hohe Profitabilität sowie eine geringe Verschuldung (ca. 22 % Fremdkapital-Quote). Die Nettogewinnmarge liegt bei starken 24,46 %. Die Ausschüttungspolitik von Garmin macht das Unternehmen für Dividendeninvestoren besonders interessant: Garmin zahlt eine seit 19 Jahren nicht gesenkte Dividende mit einer geschätzten Dividendenrendite für das Jahr 2022 von 3,37 %. Für die kommenden Jahre wird weiterhin ein hohes Dividendenwachstum prognostiziert. Der Umsatz für 2022 wird derzeit auf rund 5 Mrd. USD prognostiziert und soll Analysten zufolge bis 2023 auf 5,43 Mrd. USD wachsen. Der Gewinn für 2022 wird bei 920 Mio. USD erwartet und soll in den kommenden Jahren in einem ähnlichen Tempo steigen. Das KGV22 liegt bei 18,79 und scheint angesichts der hohen fundamentalen Qualität des Unternehmens äußerst moderat.

Copart Inc. [WKN 893807 | ISIN US2172041061]

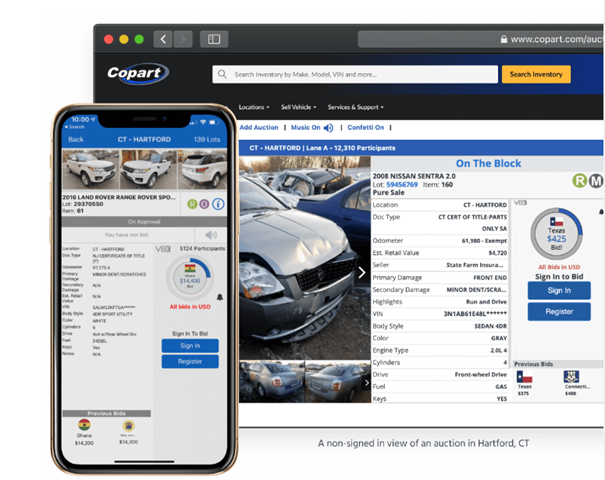

Copart, Inc. ist in der Bereitstellung von Online-Auktionen und Fahrzeug-Remarketing-Dienstleistungen tätig. Das Unternehmen bietet Fahrzeugverkäufern eine umfassende Palette von Dienstleistungen für die Bearbeitung und den Verkauf von Fahrzeugen hauptsächlich über das Internet mittels einer Internet-Auktionstechnologie an. Nach Angaben der Geschäftsleitung erzielt Copart seine Einnahmen durch zwei Hauptaktivitäten.

Die erste dieser Aktivitäten wird als Dienstleistungen bezeichnet. Im Rahmen dieser Tätigkeit bietet das Unternehmen Fahrzeugverkäufern eine Reihe von Diensten an, wie z. B. die Bereitstellung eines Online-Verkäuferzugangs, über den ein Benutzer Fahrzeuge zum Verkauf zuweisen, Verkaufskalender prüfen, Fahrzeugbilder und -historie anzeigen, Rechnungen von Karosseriewerkstätten und Abschleppquittungen anzeigen und nachdrucken kann und vieles mehr.

Zu den Dienstleistungen gehört auch die Bereitstellung von Restwertschätzungsdiensten über das Copart ProQuote-Angebot, das Verkäufern bei der Bewertung von Fahrzeugansprüchen hilft, indem es Online-Restwertschätzungen bereitstellt. Außerdem unterstützt das automatisierte Tool IntelliSeller des Unternehmens Verkäufer bei wichtigen Auktionsentscheidungen durch die Anwendung von maschinellem Lernen. Darüber hinaus bietet das Unternehmen eine Vielzahl weiterer Funktionen an, wie z. B. die Bereitstellung von Informationen über die Rückzahlung von Krediten, die Beschaffung von Waren und vieles mehr. Nach Angaben der Geschäftsleitung wurden im Geschäftsjahr 2021 85 % der Einnahmen des Unternehmens mit diesen speziellen Tätigkeiten erzielt.

Das restliche Geschäft des Unternehmens fällt unter die Kategorie Fahrzeugverkauf. Hier kauft das Unternehmen im Wesentlichen bestimmte Fahrzeuge auf und vermarktet sie in eigenem Namen weiter. Diese Fahrzeuge werden dann über ein Online-Auktionsverfahren auf der Plattform des Unternehmens verkauft. Der größte Teil dieser Kategorie ist mit dem Verkauf von Fahrzeugen im Auftrag anderer Parteien verbunden. Im Geschäftsjahr 2021 stammten 77 % der auf der Plattform des Unternehmens verarbeiteten Fahrzeuge von Verkäufern aus der Versicherungsbranche.

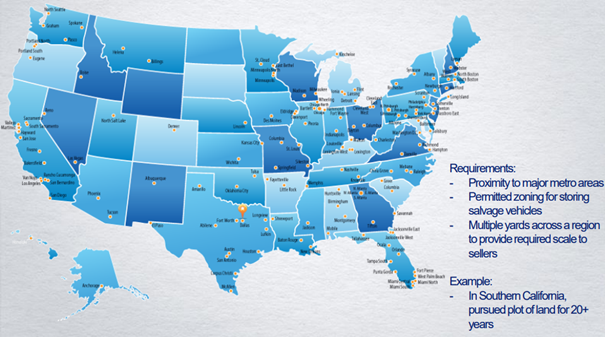

Copart hat sich bemüht, international zu expandieren. Die erste Expansion fand 2003 in Kanada statt und wurde 2007 auf das Vereinigte Königreich ausgeweitet. Copart hat auch Einrichtungen in den USA, Kanada, Großbritannien, Brasilien, der Republik Irland, Deutschland, Finnland, den Vereinigten Arabischen Emiraten, Oman, Bahrain und Spanien. Darüber hinaus ist Copart nach eigenen Angaben das erste Fahrzeugauktionshaus, das seine Auktionen in sechs globalen Sprachen anbietet, darunter Spanisch, Arabisch, Russisch, Polnisch und Französisch-Kanadisch. Im Jahr 2021 expandierte das Unternehmen mit seiner neuen CashForCars-Plattform weiter in das Vereinigte Königreich.

Im Jahr 2021 erzielte Copart rund 85 % seiner Einnahmen in den USA und 15 % auf den internationalen Märkten. Der Anteil der US-Einnahmen von Copart ist jedoch in den letzten 10 Jahren kontinuierlich gestiegen. Im Vergleich zu den USA gibt es im Vereinigten Königreich nach Angaben von Copart eine begrenztere Anzahl von Fahrzeugverkäufern und ein zunehmend wettbewerbsintensiveres Marktumfeld. In Anbetracht der potenziellen Herausforderungen, mit denen das Unternehmen bei der Expansion im Ausland konfrontiert ist, einschließlich der begrenzten Anzahl von Fahrzeugverkäufern und des Mangels an langfristigen vertraglichen Verpflichtungen, kann davon ausgegangen werden, dass das Umsatzwachstum des Unternehmens in seinem internationalen Segment weiterhin unter dem durchschnittlichen Gesamtumsatzwachstum des Unternehmens liegen wird, da das US-Segment in den letzten 10 Jahren das Umsatzwachstum angetrieben hat (13,6 %).

Gegenwärtig ist Copart der Marktführer im Online Automobilauktionsmarkt mit dem höchsten Marktanteil von 37,7 % im Jahr 2021. Durch die Anzahl der Standorte und die Größe des Unternehmens werden Coparts Wettbewerbsvorteile weiter ausgebaut.

Grundlegend wird der Automobilauktionsmarkt in Ganzwagenauktionen und Restwertauktionen unterteilt. Daten von S&P Global Mobility zeigen, dass das Durchschnittsalter von Gebrauchtwagen in den letzten zehn Jahren von 10,9 Jahren im Jahr 2011 auf 12,2 Jahre im Jahr 2022 gestiegen ist. Darüber hinaus ist der Anteil der Totalverluste an den Gesamtschäden laut der Investorenpräsentation der IAA von 14,1 % im Jahr 2013 auf 18 % im ersten Quartal 2022 gestiegen. Diese Entwicklung wird den Fahrzeugauktionsunternehmen, einschließlich Copart, in Bezug auf das Angebot zugutekommen.

Was die Nachfrage betrifft, so wird der Gebrauchtwagenmarkt laut Grand Market Research bis 2030 mit einer durchschnittlichen Wachstumsrate von 6,1 % wachsen. Darüber hinaus prognostiziert die Business Research Company für den Markt für Kraftfahrzeugteile eine durchschnittliche jährliche Wachstumsrate von 9,1 % bis 2026. Der Markt für Gebrauchtwagen und Autoteile wird damit weiterhin große Potentiale für Copart bereithalten.

In den letzten Jahren hat das Management gute Arbeit geleistet und das Unternehmen in einem rasanten Tempo wachsen lassen. Der Umsatz stieg von 1,45 Mrd. USD im Jahr 2017 auf 2,69 Mrd. USD im Jahr 2021. Besonders stark war das Wachstum zwischen 2020 und 2021 mit 22,1 % im Jahresvergleich. Der Serviceumsatz des Unternehmens stieg in diesem Zeitraum um 17,7 %, was vor allem auf einen Anstieg des Umsatzes pro Fahrzeug zurückzuführen ist, der durch einen Rückgang des Volumens teilweise ausgeglichen wurde. In der Kategorie Fahrzeugverkauf betrug das Umsatzwachstum beeindruckende 55 %, was vor allem auf ein höheres Volumen und höhere durchschnittliche Auktionspreise zurückzuführen ist. Das Wachstum setzt sich auch im laufenden Geschäftsjahr fort. In der ersten Hälfte des Geschäftsjahres 2022 erzielte das Unternehmen einen Umsatz von 1,68 Mrd. USD. Das entspricht einer Steigerung von 38,7 % gegenüber den 1,21 Mrd. USD im ersten Halbjahr 2021. Sowohl der Umsatz pro Fahrzeug als auch das gestiegene Volumen trugen dazu bei, dass der Serviceumsatz um 31,6 % stieg. Das gestiegene Volumen und die höheren durchschnittlichen Auktionspreise trugen wesentlich dazu bei, dass die Einnahmen aus dem Fahrzeugverkauf um 84,4 % stiegen. In den letzten fünf Jahren stiegen die Nettogewinne des Unternehmens von 394,2 Mio. USD auf 936,5 Mio. USD. Der operative Cashflow stieg im gleichen Zeitraum von 492,1 Mio. USD auf 990,9 Mio. USD. Und das EBITDA des Geschäftsbereichs stieg von 558,9 Mio. USD auf 1,30 Mrd. USD. Dieses starke Wachstum hat sich auch im laufenden Geschäftsjahr fortgesetzt. In der ersten Jahreshälfte 2022 belief sich der Nettogewinn des Unternehmens beispielsweise auf 547,8 Millionen Dollar. Das sind 39,1 % mehr als die 393,7 Millionen Dollar, die ein Jahr zuvor erzielt wurden. Der operative Cashflow stieg um 13,6 % von 393 Mio. USD auf 446,5 Mio. USD. Und das EBITDA stieg von 585,5 Mio. USD auf 762,2 Mio. USD.

Liebe Grüße und gute Trades,

David

Tipp: Auf https://paper.traderfox.com stehen 20 weitere PDF-Reports zum Download bereit. Holt euch das TraderFox Morningstar-Datenpaket für günstige 19 € pro Monat, wenn ihr dauerhaft auf unsere Research-Inhalte zugreifen wollt. Das Abo beinhaltet zudem den Zugriff auf 4 weitere Applikationen, zum Beispiel auf mächtige Aktien-Screener, die mit einer Morningstar-Datenbank arbeiten.

& Profi-Tools von

& Profi-Tools von