Fünf Gründe, die gegen eine „hard landing“ der US-Wirtschaft in 2023 sprechen

Das Jahr 2022 war gekennzeichnet durch eine hohe Inflation und der damit verbundenen aggressiven Zinsanhebungspolitik der FED. Wird das Jahr 2023 gekennzeichnet sein durch die Folgen dieser Fed-Politik in Form einer harten Rezession ("hard landing")? Folgend fünf Gründe, die dagegen sprechen.

Etliche zyklische Aktien mit relativer Stärke

Zuerst ist die relative Stärke etlicher zyklischer Aktien zu nennen. In rezessiven Zeiten verlieren normalerweise insbesondere zyklische Aktien stark an Wert, denn Umsätze und somit Gewinne nehmen beträchtlich ab. Der Aktienmarkt, der vorausschauend ist und die wirtschaftliche Lage in sechs Monate prognostiziert, sollte uns dies somit heute bereits aufzeigen, indem zyklische Aktien heftig abverkauft werden. Dies ist jedoch aktuell nicht der Fall. Ganz im Gegenteil: Etliche zyklische Aktien zeigen relative Stärke zum S&P 500. Schauen wir uns drei typische zyklische ETFs an. Hier ist zuerst der XLI zu nennen. Dies ist ein ETF, der Industriewerte beinhaltet. Unter den Top 10 Holding befinden sich Unternehmen wie Honeywell (HON), Caterpillar (CAT) und Deere (DE). Die Aktien aller drei Unternehmen stehen knapp unter ihren jeweiligen 52 Wochenhochs und zeigen damit eine markante relative Stärke zum Gesamtmarkt auf. Der ETF selbst macht ebenfalls ein bullisches Chartbild. Im Unterschied zum S&P 500 befindet er sich über dem wichtigen gleitenden 200 Tagedurchschnitt. Letzte Woche ist er vom gleitenden 50 Tagedurchschnitt nach oben abgeprallt, was positiv dies. Außerdem sind die großen grünen Volumenkerzen in den letzten Wochen und Monaten bemerkenswert.

Als zweiter ETF ist ITB zu nennen. Dies ist der "US Home Construction" ETF (siehe auch https://aktien-mag.de/blog/strategien/us-wohnungsbau-profitiert-von-fallenden-zinssatzen-welche-unternehmen-gehoren-auf-die-watchliste/p-87966 ). Der Chart des ETF zeigt eine markante relative Stärke zum S&P 500. Außerdem befindet er sich über allen wichtigen gleitenden Durchschnitten. D.R. Horton (DHI) und Lennar (LEN) sind die Top Positionen dieses ETFs. Die Aktien beider Unternehmen haben sich in den letzten Wochen und Monaten sehr erfreulich entwickelt.

Ein dritter zyklischer ETF heißt "Metal & Mining" und trägt das Tickersymbol XME. Unter den Top 10 Positionen befinden sich Steel Dynamics (STLD), Commercial Metals Corp. (CMC) und Consol Energy (CEIX). Alle befinden sich weniger als 10 % von ihren jeweiligen 52 Wochenhochs. Der ETF selbst steht genau am gleitenden 200-Tage-Durchschnitt und zeigt damit relative Stärke zum Gesamtmarkt.

Folglich zeigen uns etliche zyklische Aktien und ETFs aktuell nicht, dass der Markt eine heftige Rezession in sechs Monaten einpreist.

Marktbreite immer besser

Zweitens ist die Marktbreite ("market breadth") zu nennen. Sie zeigt auf, wie breit die Partizipation von Aktien an einer Rallye (oder an einer Baisse) ist. Ende 2021 war die Marktbreite sehr gering. Der Markt wurde damals praktisch nur noch von BigTech getragen. Heute ist es bemerkenswert, dass dies genau andersherum zu sein scheint. So wird der Markt von einer immer größeren Marktbreite getragen. Während Ende Oktober knapp 25 % aller Aktien über ihrem gleitenden 50-Tage-Durchschnitt lagen, sind es Ende Dezember knapp 45 %, wobei der S&P Ende Oktober mehr oder weniger auf heutigem Niveau stand. Etliche Aktien wollen also nicht mehr an einem weiteren Abverkauf der Gesamtmärkte partizipieren. Dies ist bullisch und deutet auf erste Anzeichen eines immer gesünder werdenden Marktes hin. Wenn man unter der Wasseroberfläche schaut, dann fällt auf, dass der Markt aktuell vor allem von BigTech nach unten gezogen wird. So hat beispielsweise Tesla in den letzten drei Monate über 60 % an Wert verloren und steht auf einem zwei Jahrestief.

Marktsentiment bärisch

Drittens sticht das bärische Marktsentiment ins Auge. Wirft man einen Blick auf einige psychologische Marktindikatoren, wird einem bewusst, wie bärisch der Markt aktuell aufgestellt ist. Wenn (fast) alle bärisch sind, dann haben sie sich nach unten abgesichert. Folglich muss man sich fragen, wie viel Luft es dann nach unten überhaupt noch gibt.

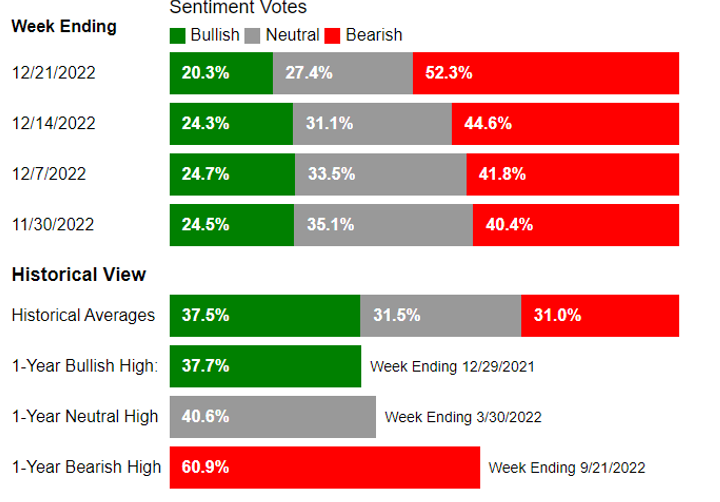

Der AAII-Indikator (AAII steht für "American Association of Individual Investors") bzw. die AAII-Umfrage befragt Privatanleger, wohin sich der Markt in den nächsten sechs Monaten bewegt. Historisch gesehen liegt der Wert für bullisch bei 38 %, für neutral bei 31,5 % und für bärisch bei 30,5 % (siehe folgende Abbildung).

Quelle: https://www.aaii.com/sentimentsurvey

Der Pessimismus über die Richtung des Aktienmarktes in den kommenden sechs Monaten stieg in der jüngsten AAII-Stimmungsumfrage auf ein Neun-Wochen-Hoch. Die optimistische Stimmung fiel um 4,0 Prozentpunkte auf 20,3 %, was sehr bärisch ist.

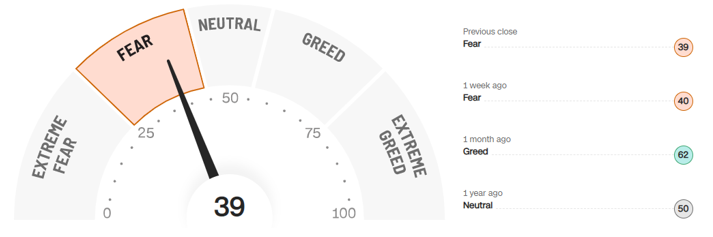

Ein weiterer psychologischer Indikator ist der "Fear and Greed Index" (Angst und Gier Index), der von CNN Business erhoben wird. Er kann Werte zwischen 0 und 100 annehmen, wobei 0 für extreme Angst und 100 für extreme Gier steht. Aktuell steht der Index bei 39 (= fear). Damit ist er einer der wenigen Indikatoren, die noch nicht sehr bärisch ist.

Quelle: https://edition.cnn.com/markets/fear-and-greed

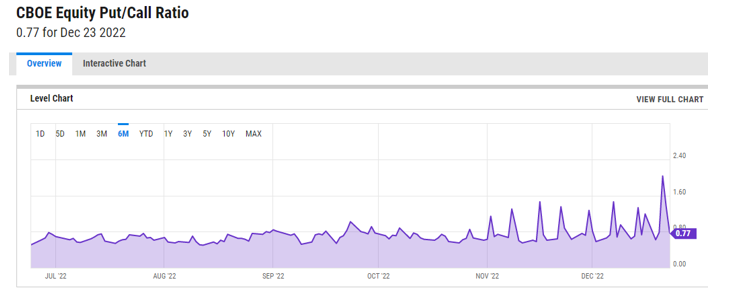

Der Put/Call-Ratio ist ein psychologischer Indikator, der auch als Sub-Indikatoren für den Fear and Greed dient. Es ist ein konträrer Stimmungsindikator, der dabei hilft, größere und kurzfristige Markttiefs zu bestimmen. Er wird berechnet, indem die Anzahl der gehandelten Put-Optionen durch die Anzahl der gehandelten Call-Optionen dividiert wird. Man sagt, dass in einem Bullenmarkt dieses Verhältnis meistens einen Wert von unter 0,70 aufweist. Die Begründung dafür liegt darin, dass Investoren zuversichtlich sind und somit eher auf der Call-Seite aktiv sind.

Quelle: https://ycharts.com/indicators/cboe_equity_put_call_ratio

In einem Bärenmarkt weist das Verhältnis meistens eine Zahl von über 0,70 auf, weil das gehandelte Volumen auf der Put-Seite zunimmt. Denn Investoren kaufen Versicherung, um sich nach unten abzusichern, wie oben bereits erwähnt. Aktuell beläuft sich das Verhältnis auf 0,77. Am 21.12. wies der Ratio noch einen Wert von 2,03 aus, was extrem bärisch ist. Zum Vergleich: Mitte März 2020 (Coronatief) belief sich dieses Verhältnis auf 1,28. Am Tag des russischen Einmarsches in die Ukraine lag der Wert bei 0,67.

Marktberichterstattung extrem düster

Viertens ist die zum Teil extrem negative Marktberichterstattung auffällig. Egal ob CNBC, Twitter oder etliche Banken/Analystenhäuser, überall ist die Berichterstattung extrem düster. Es wird von "hard landing", einer weiterhin restriktiven Zinspolitik der FED, einer dauerhaft hohen Inflation etc. gesprochen. Beispielsweise warnt die Großbank Goldman Sachs, dass Aktien bzw. der S&P500 im Jahr 2023 neue Tiefs machen werden. Es wird argumentiert, dass die Unternehmensgewinne einem schwächeren Wirtschaftswachstum und einer immer noch sehr hohen Inflation unterlägen, und dass die Zentralbanken entschieden restriktiv blieben. An dieser Stelle sei erwähnt, dass Goldman Sachs eine der Bankhäuser war, das Ende 2021 neue Allzeithochs im S&P 500 prognostizierte. Die Prognosen für 2023 von BlackRock und JP Morgan sehen ähnlich negativ aus.

Auch die jüngste monatliche Bloomberg-Umfrage unter Ökonomen verhieß nichts Gutes. So stieg die Wahrscheinlichkeit eines Abschwungs im Jahr 2023 im Dezember auf 70 %, gegenüber 65 % im November. Darüber hinaus sehen die Ökonomen im nächsten Jahr ein mageres Wachstum: Die Medianschätzung für das Wachstum des US-Bruttoinlandsproduktes beträgt laut Umfrage nur 0,3 %, einschließlich eines Rückgangs von 0,7 % im zweiten Quartal und unveränderter Werte im ersten und dritten Quartal. Die Konsumausgaben, die etwa zwei Drittel des gesamten BIP ausmachen, dürften kaum wachsen.

Abflauen der Inflation

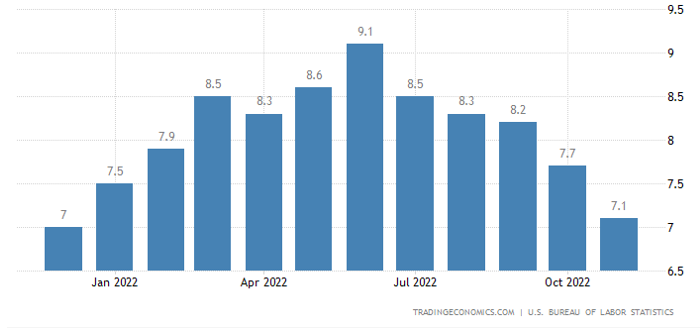

Fünftens werfen wir einen Blick auf die Inflation. Diese ist seit dem Sommer klar am Abnehmen, nämlich von 9,1 % im Juni auf "nur" noch 7,1 % im November (siehe folgende Abbildung). Dies ist ein Rückgang von 2 Prozentpunkten bzw. von 22 % in sechs Monaten. Dies ist vermutlich auf den Ölpreis, der von 125 USD auf nun 80 USD gefallen ist, und auf die kürzlich eingeleiteten ersten Covid-Lockerungen in China zurückzuführen. Somit wird die FED weniger aggressiv mit ihren Zinsanhebungen fortfahren mit der Folge, dass Konsumausgaben und Unternehmensinvestitionen weniger stark abgewürgt werden. Aktuell preist der Markt mehrheitlich für Februar eine Zinsanhebung von "nur" noch 25 Basispunkten ein. Wir könnten schon im ersten Halbjahr von 2023 ein Ende der Zinsanhebungspolitik sehen.

Quelle: https://tradingeconomics.com/united-states/inflation-cpi

Aufklärung über Eigenpositionen: Der Autor hält Aktien von DE.

& Profi-Tools von

& Profi-Tools von