Lohndruck: Auf diesen 22 Aktien europäischer Unternehmen lasten hohe Arbeitskosten

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Eine hartnäckig hohe Kerninflation und leer gefegte Arbeitsmärkte führen zu aggressiveren Lohnforderungen vonseiten der Arbeitnehmer als in den Jahren zuvor. Ein Trend, der vor allem Unternehmen mit hohen Arbeitskosten zu belasten droht. Die Bank of America hat passend dazu eine Liste mit 22 Aktien von besonders betroffenen Gesellschaften aus Europa erstellt. TraderFox berichtet und nennt die Namen der herausgefilterten Gesellschaften.

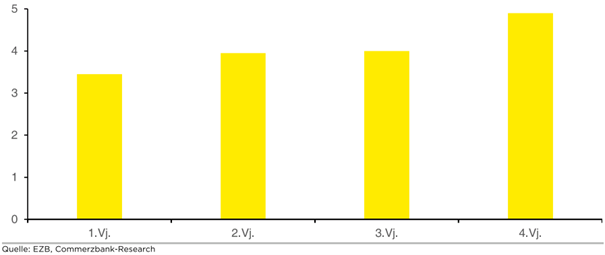

Das Lohnwachstum in den Kernländern der Währungsunion zieht merklich an und sollte sich in den kommenden Quartalen weiter beschleunigen. Diese Kostenwelle kompensiert den Effekt der abebbenden Materialkosten weitgehend. Laut Commerzbank spricht das für eine hartnäckig hohe Kerninflation und weiter steigende EZB-Zinsen.

Das ist eine Perspektive, die nicht nur volkswirtschaftliche Lasten nach sich zieht, sondern auch eine Bürde für die weiteren Aussichten der Aktienmärkte zu werden droht. Zumal auch mittelfristig kaum Entspannung in Sicht ist. Dabei führt die Commerzbank die folgenden drei Argumente für die letztgenannte These an:

Erstens knappe Arbeitskräfte: Arbeitskräfte dürften gerade in den Kernländern des Euroraums auch aus demografischen Gründen ungewöhnlich knapp bleiben, sofern es nicht zu einer tiefen Rezession kommt. Das sorgt für eine starke Verhandlungsposition der Gewerkschaften und Arbeitnehmer.

Zweitens hohe Inflationserwartungen: Laut Umfragen der EZB sind die langfristigen Inflationserwartungen der Konsumenten nach wie vor sehr hoch. So rechnet der Median der Befragten für in drei Jahren mit einer Inflationsrate von 3 %, der Durchschnitt liegt sogar bei 4,6 %.

Drittens steilere Phillipskurve: Die Phillipskurve zeigt den Zusammenhang zwischen Inflation und Arbeitslosigkeit und war in den Jahren vor dem Inflationsanstieg sehr flach, d.h. die Inflation legte kaum zu, wenn die Arbeitslosenquote sank. Aber mittlerweile reagiert sie in vielen Ländern wieder deutlich stärker auf eine Verengung des Arbeitsmarktes. In dem Umfeld einer hohen Inflation nutzen Gewerkschaften und Arbeitnehmer eine Verbesserung ihrer Verhandlungsposition entschiedener als in Zeiten einer niedrigen Inflation.

Im Verlauf von 2022 wurden immer höhere Lohnerhöhungen für 2023 vereinbart

Durchschnittliche Lohnabschlüsse im Euroraum für 2023, vereinbart in einzelnen Quartalen von 2022, in Prozent

Höhere Lohnkosten sind bei geringerem Wachstum schwieriger weiterzugeben

Auf Unternehmensebene dürften nach Einschätzung von Goldman Sachs höhere Arbeitskosten ein Hauptgrund für künftig niedrigere Gewinnspannen sein. Die Arbeitskosten machen rund 20 % der Gesamtkosten aus, und die jüngsten Kommentare der Unternehmensleitungen lassen vermuten, dass das Risiko steigender Löhne für die Gewinne besonders im Vordergrund steht.

In einem Umfeld mit geringerem Wachstum wird es gemäß der zuletzt zitierten US-Investmentbank besonders schwierig sein, die höheren Kosten weiterzugeben. Ein 5-prozentiger Anstieg der Löhne und Gehälter könnte die Gewinne des STOXX 600 Index bei ansonsten gleichen Bedingungen demnach um mehr als 10 % senken.

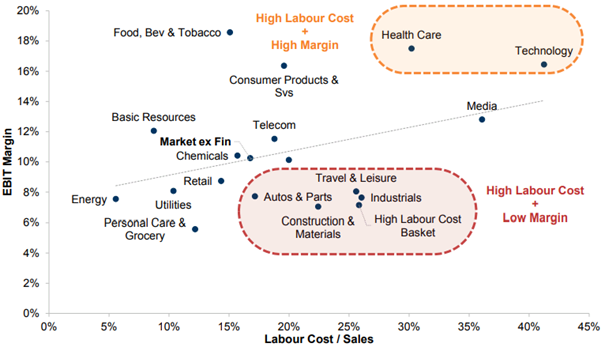

Einige Sektoren sind stärker gefährdet, aber die tatsächliche Gefährdung hängt von der Fähigkeit der Unternehmen ab, diese Kosten weiterzugeben. Obwohl unter anderem die Sektoren Technik und das Gesundheitswesen eine hohe Arbeitskostenbasis haben, sind sie in der Regel auch die Sektoren mit der höchsten "Produktivität", gemessen an den Gewinnen pro Mitarbeiter, den Gewinnen pro Arbeitskosten oder den Gewinnspannen.

Kombiniert man das Arbeitsrisiko und die Margensensitivität, so stellt man laut Goldman Sachs fest, dass die Sektoren mit hohen Arbeitskosten (in % des Umsatzes) und niedrigen Margen das Baugewerbe, die Industrie, die Reise- und Freizeitbranche sowie die Automobil- und Zulieferindustrie sind.

Einige Sektoren sind besonders arbeitsintensiv.

STOXX Europe 600 - Median der gewichteten durchschnittlichen Arbeitskosten/Umsatz- und EBIT-Marge der letzten 5 Jahre.

Quellen: Datastream, FactSet, Goldman Sachs Global Investment Research

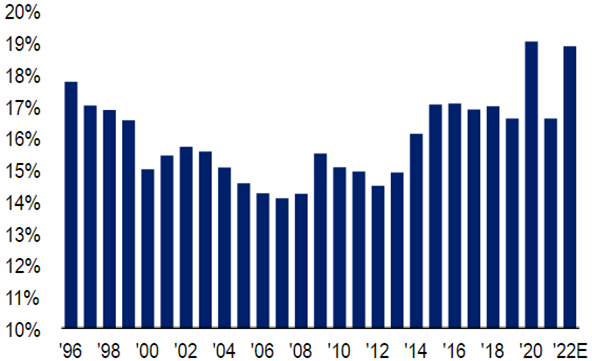

Verhältnis von Gehältern und Sozialleistungen zum Gesamtumsatz in Europa nahe am historischen Hoch

Mit dem Thema Lohndruck und dessen Folgen für Unternehmen beschäftigt sich auch die Bank of America. Auf der Grundlage von Konsensschätzungen wird erwartet, dass das Verhältnis von Gehältern und Sozialleistungen zum Gesamtumsatz der europäischen Unternehmen im Jahr 2022 nahe dem historischen Höchststand von 19 % liegt, schreibt die US-Großbank. In diesem Jahr haben bereits 34 Unternehmen Stellenstreichungen angekündigt, vor allem in den Sektoren zyklische Konsumgüter und Finanzwerte, hauptsächlich in Großbritannien und Deutschland.

Europe Stoxx 600: Gehälter und Sozialleistungen in % des Umsatzes

Quellen: BofA European Equity Quant Strategy, Factset

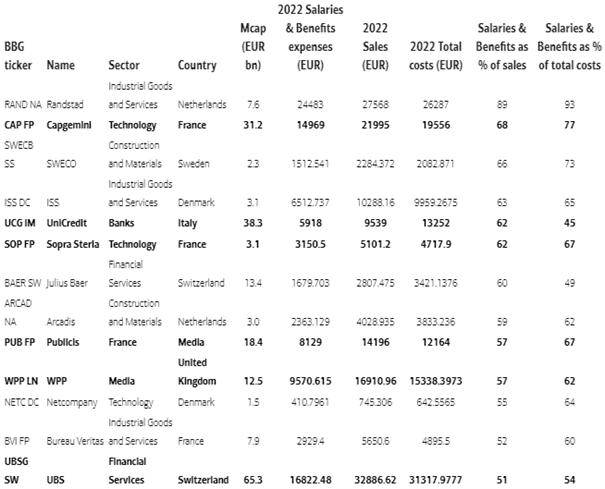

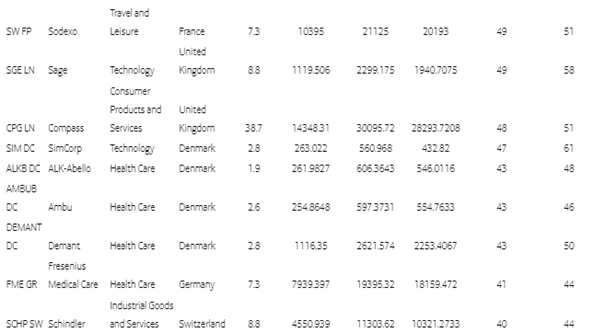

Die Bank of America hat vor diesem Hintergrund in der zitierten aktuellen Publikation eine Tabelle mit 22 europäischen Unternehmen mit einem hohen Anteil an Arbeitskosten erstellt, in der jene Unternehmen fettgedruckt sind, die Rückkäufe oder neue/erhöhte Dividenden angekündigt haben.

Es handelt sich dabei konkret um Titel, die a) dem Europe STOXX 600 Index angehören, b) deren Lohn- und Sozialleistungsausgaben mindestens 40 % des Umsatzes und mindestens 40 % der Gesamtkosten ausmachen und c) die noch keinen Stellenabbau angekündigt haben.

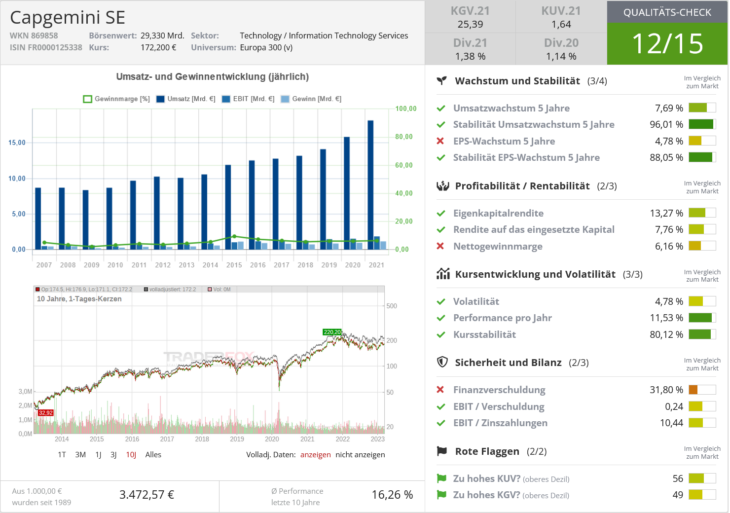

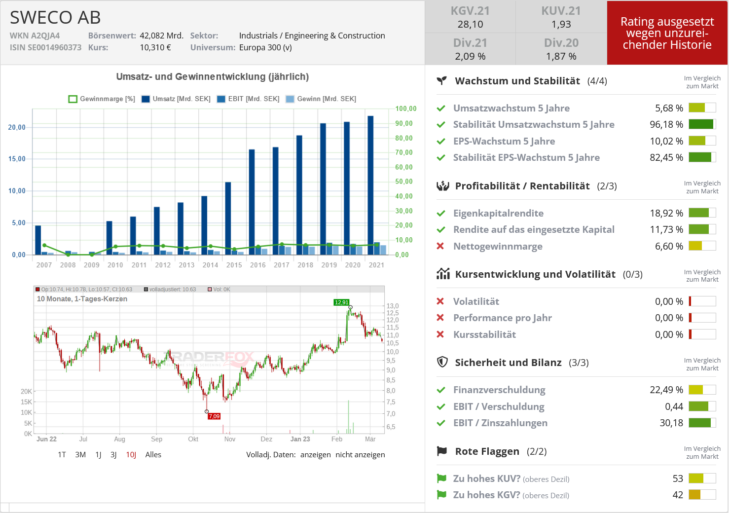

Die Spitze in dieser Liste zieren die Unternehmen Randstad, Capgemini und SWECO. Der erstgenannte niederländische Personaldienstleister kommt demnach bei der Kennziffer Gehälter und Sozialleistungen in % des Umsatzes auf 89 % und bei Gehältern und Sozialleistungen in % der Gesamtkosten auf 93 %. Die korrespondierenden Werte beim zweitgenannte französischen Beratungsdienstleister sind 68 % sowie 77 % und beim dritt genannten schwedischen Architektur- und Ingenieur-Dienstleister sind es 66 % sowie 73 %.

22 Europäische Unternehmen mit hohen Arbeitskosten im Überblick

Quellen: Source: BofA European Equity Quant Strategy, Factset, Bloomberg; fettgedruckt sind Unternehmen, die Rückkäufe oder neue/erhöhte Dividenden angekündigt haben.

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

& Profi-Tools von

& Profi-Tools von