LVMH & Co.: Die 15 besten Qualitätsaktien aus Europa mit vernünftigen Bewertungen, guten Gewinnaussichten und hoher Profitabilität

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Aktien aus Europa haben sich zuletzt besser geschlagen als jene in den USA. Doch dieser Trend ist jetzt gefährdet, da ein Herabstufungszyklus bei den Firmenergebnissen im Gange ist. Zyklisch gesehen befinden wir uns aktuell in der Phase des späten wirtschaftlichen Abschwungs. Laut Jefferies sind in diesem Umfeld Titel mit hoher Verschuldung und operativer Verschuldung zu meiden. Zu favorisieren sind dagegen Qualitätsaktien. Der US-Finanzdienstleister setzt dabei auf 15 Qualitätswerte, die zu vernünftigen Preisen gehandelt werden, sehr profitabel sind und über gute Gewinnaussichten verfügen. TraderFox berichtet.

Durch den Übergang von einer lockeren zu einer strafferen Geldpolitik war das Jahr 2022 ein Wendepunkt. Globale Aktien gaben nach, und die inverse Renditekurve signalisierte eine Rezession in den USA im zweiten Halbjahr 2023.

Das Basisszenario von Jefferies ist nun eine Periode der Disinflation und eine Phase, in der die Zinsen ihre Spitze ausbilden im Verbund mit einer in den USA möglicherweise im zweiten Halbjahr 2023 anstehenden leichten Rezession. Laut dem US-Finanzdienstleister befindet sich der globale wirtschaftliche Frühindikator der OECD jetzt in einer Schrumpfungsphase, was auf eine drastische wirtschaftliche Verlangsamung hindeutet.

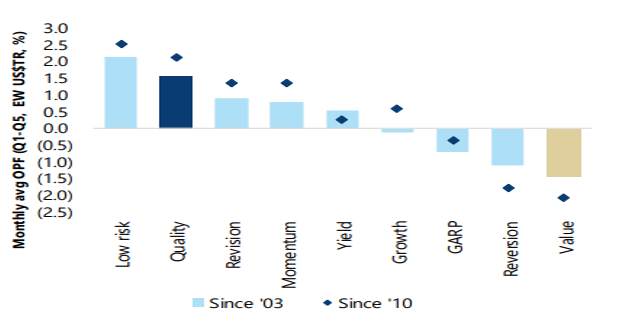

Von Jefferies durchgeführte Rückberechnungen zeigen, dass in Zeiten mit einem sinkenden OECD-Frühindikator Anlagestile wie geringes Risiko (Low Risk), Qualität, Gewinnrevisionen und Momentum eine starke Outperformance erzielen. Nachdem im Vorjahr Value-Titel sehr gut gelaufen sind, sind die Analysten bei Jefferies vor diesem Hintergrund jetzt mehr an günstig bewerteten Qualitätsaktien interessiert.

Qualität funktioniert traditionell gut in Zeiten mit fallenden Inflationserwartungen

Value war ein wichtiger Nutznießer der steigenden Inflation seit Anfang 2021. Der Verbraucherpreisindex in den USA scheint jedoch seinen Höhepunkt zu erreichen, auch wenn er nach Schätzungen von Ökonomen weiterhin deutlich über dem Trend liegen wird. Eine von Jefferies durchgeführte Analyse der Zeiträume mit sinkenden US-Inflationserwartungen legt nahe, dass europäische Qualitätsaktien in diesem Umfeld gut abschneiden sollten.

Die Entwicklung von Anlagestilen an den entwickelten europäischen Börsen fallenden zehnjährigen US-Inflationserwartungen

Quellen: Jefferies, FactSet alpha tester

Die Industrieländer haben sich nach der großen globalen Finanzkrise so sehr an niedrige oder gar keine Zinssätze gewöhnt, dass die Aussicht auf anhaltend höhere Zinssätze nach Einschätzung von Jefferies eine entmutigende Herausforderung sein wird. Der Markt geht bereits davon aus, dass die meisten Zinserhöhungen der Fed in trockenen Tüchern sind und wir Anfang 2023 den Höchststand bei etwa 5 % sehen werden.

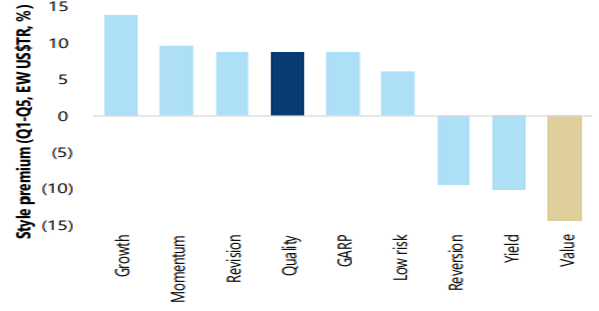

Unklar ist, wann die Fed mit Zinssenkungen beginnen wird, und die meisten Ökonomen gehen davon aus, dass dies im Jahr 2024 der Fall sein wird, sobald die Inflation mit den langfristigen Zielen der Fed in Einklang steht. Vor kurzem gab es einen ähnlichen Höhepunkt bei den Zinssätzen im Jahr 2019, als die Fed ihre Zinserhöhungen gegen Ende 2018 einstellte und für kurze Zeit ihre Aktivitäten aussetzte. Während dieses Zeitraums erzielten Qualitätswerte und die damit zusammenhängenden Stile eine starke Outperformance, während Value-Werte eine Underperformance einfuhren.

Die Entwicklung von Anlagestilen an den entwickelten europäischen Börsen als die Federal Funds Rate im Jahr 2019 eine Spitze ausbildete

Quellen: Jefferies, FRED, FactSet alpha tester

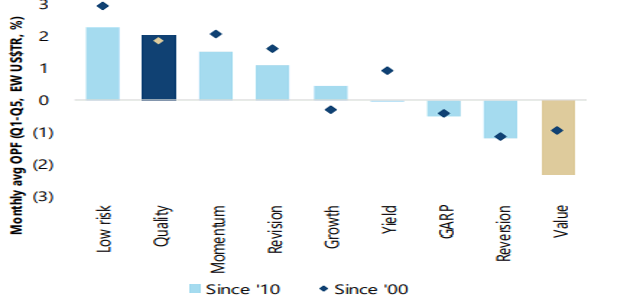

Gewinnherabstufungen begünstigen ebenfalls Qualitätsaktien

Aus der Sicht von Jefferies ist Europa in einen Herabstufungszyklus in Sachen Firmenergebnisse eingetreten und schließt sich damit der Entwicklung im Rest der Welt an. Die Nettogewinnrevisionen für Europa seien zuletzt noch flach ausgefallen, doch das Verhältnis werde jetzt negativ werden, was darauf hindeute, dass breit angelegte Gewinnherabstufungen im Spiel sind.

Die Vergangenheit hat laut Jefferies gezeigt, dass Zeiträume, in denen die NER (net earnings revisions: Hochstufungen - Herabstufungen über die letzten 4 Wochen / Gesamtzahl der Schätzungen) negativ und rückläufig war, mit einer Outperformance von Qualitätsaktien zusammenfielen, während Value- und Reversionen eine Underperformance erzielten. Angesichts einer möglichen Rezession im Jahr 2023 wird der kurzfristige Gegenwind für die Erträge stark bleiben, so das Urteil.

Die Entwicklung von Anlagestilen an den entwickelten europäischen Börsen bei negativen und fallenden Ergebnisrevisionen

Quellen: Jefferies, FactSet alpha tester

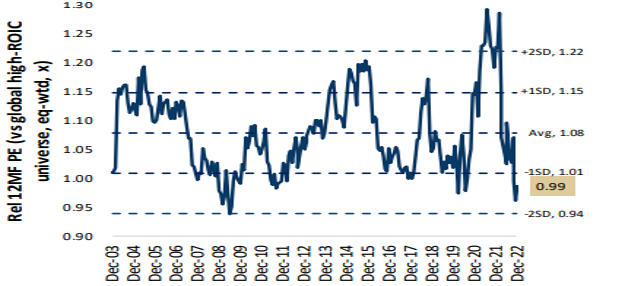

In Sachen Bewertungen ist es laut Jefferies so, dass das relative Kurs-Gewinn-Verhältnis zwischen dem obersten Quintil der europäischen Qualitätsaktien und den Value-Aktien sich seit 2018 stetig vergrößert hat. Das Verhältnis erreichte im Jahr 2021 einen Höchststand und ist zuletzt angesichts der Outperformance von Value-Aktien stetig zurückgegangen.

Die Bewertungen von Qualitätstiteln sehen auch deshalb attraktiver aus, weil ihr zukünftiges Kurs-Gewinn-Verhältnis im Vergleich zum Rest des Universums jetzt unter dem langfristigen Durchschnitt liegt. Dies deutet darauf hin, dass es bei Qualitätsaktien zu einer Bewertungsanpassung gekommen ist und sich über die Bewertungsschiene nun kursstützende Effekte abzeichnen.

Europäische Aktien mit hoher Kapitalrendite (ROIC) sind nicht nur innerhalb Europas preiswert, sondern werden im Vergleich zu den globalen Wettbewerbern bewertungstechnisch gesehen zu Tiefstständen gehandelt.

KGV jener an den entwickelten europäischen Börsen gehandelten Aktien mit einer hohen Kapitalrendite im Vergleich zu den globalen Wettbewerbern

Quellen: Jefferies, FactSet alpha tester

Qualitätsaktien zu vernünftigen Preisen mit Gewinndynamik passen gut zum vorherrschenden Umfeld

Der von Jefferies erstellte Fahrplan sieht für das Jahr 2023 ein schwieriges Wachstumsumfeld vor. In Sachen der bei der Aktienanlage zu bevorzugenden Anlagestile führt das dazu, dass der US-Finanzdienstleister in Europa Qualitätsaktien bevorzugt. Nachfolgend zeigen wir eine Liste mit Titeln, die laut Jefferies zur unterstellten Ausgangslage passen.

Die 15 ermittelten Favoriten speisen sich dabei aus einem Universum von qualitativ hochwertigen Unternehmen aus den ersten beiden Quintilen (Qualitätsscore - 4/5 oder 5/5) mit einer Marktkapitalisierung von mehr als 3 Mrd. USD.

Weitere Kriterien sind eine hohe Rentabilität (nächste Zweijahres-Eigenkapitalrenditen und Rendite auf das eingesetzte Kapital im letzten Fiskaljahr größer als 10 % (wenige Ausnahmen)), eine angemessene Bewertung (geschätztes 12-Monats-KGV unter 25x und KGV nach Reilly von unter 70 % (wenige Ausnahmen).

Geachtet wurde außerdem auf eine relativ bessere Gewinndynamik (positives Gewinnwachstum für die Jahre 2023 und 2024 und vergleichsweise gute Gewinnrevisionen in den vergangenen drei Monaten (wenige Ausnahmen) sowie gute Cashflows (Unternehmen mit positiver freier Cashflow-Konversion (im letzten Fiskaljahr).

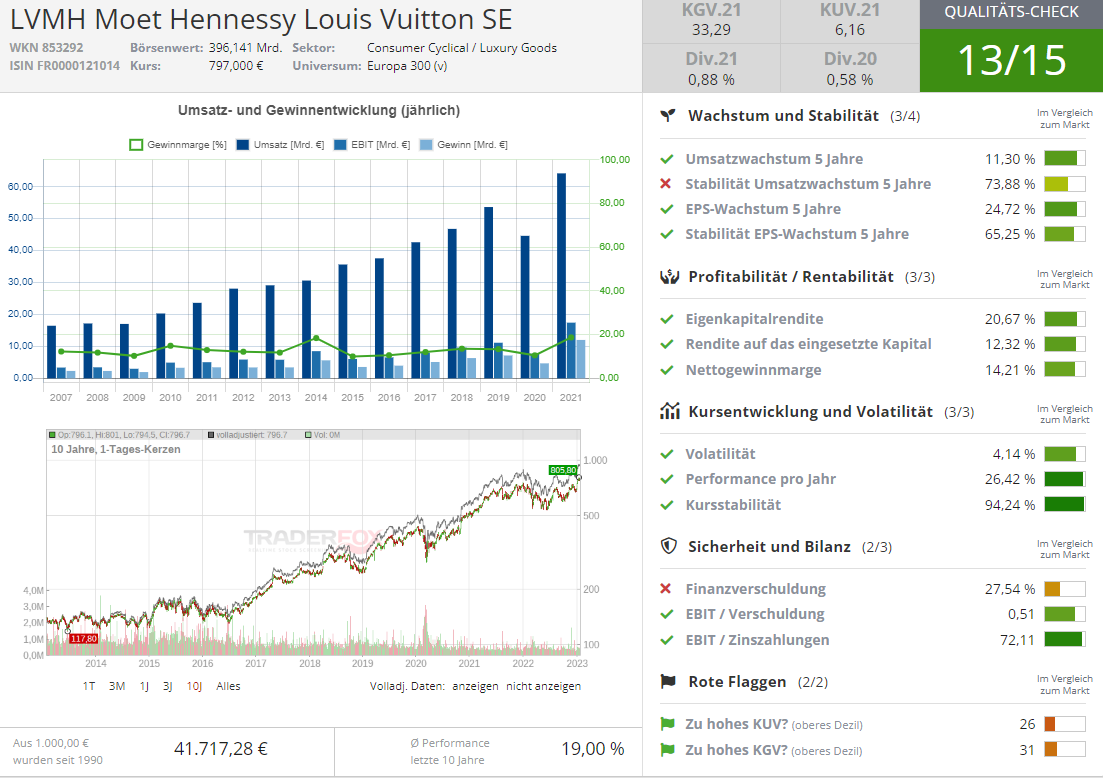

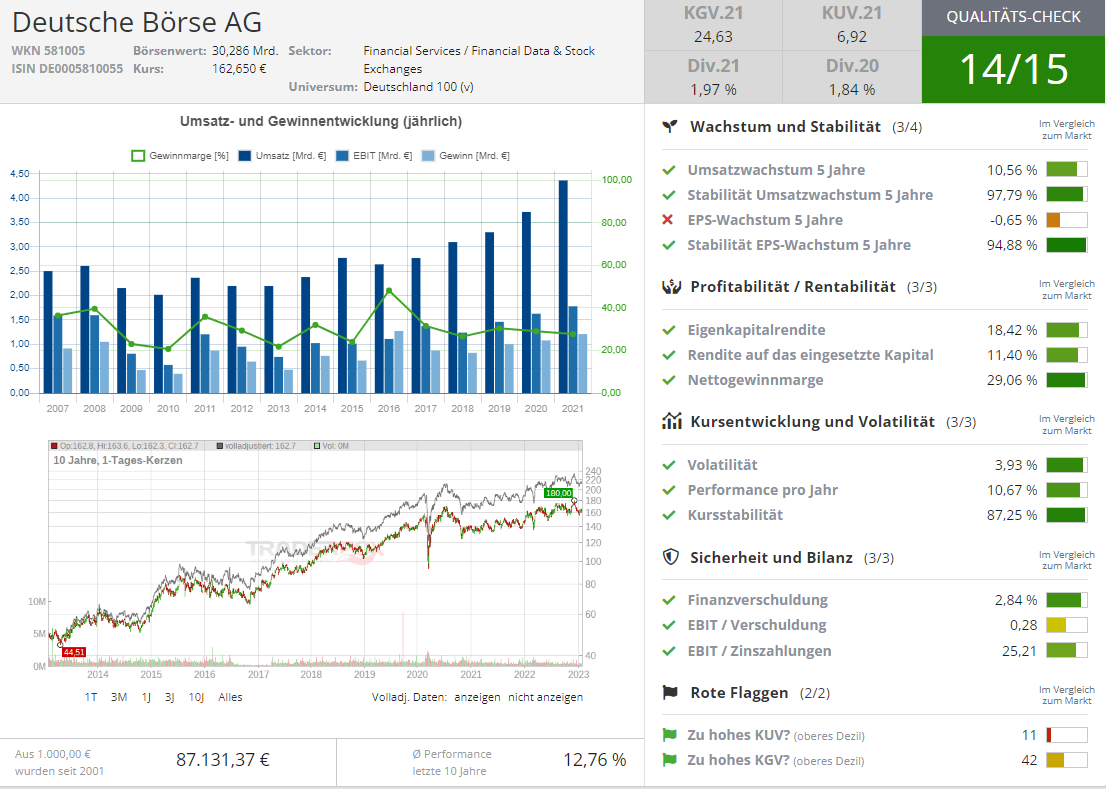

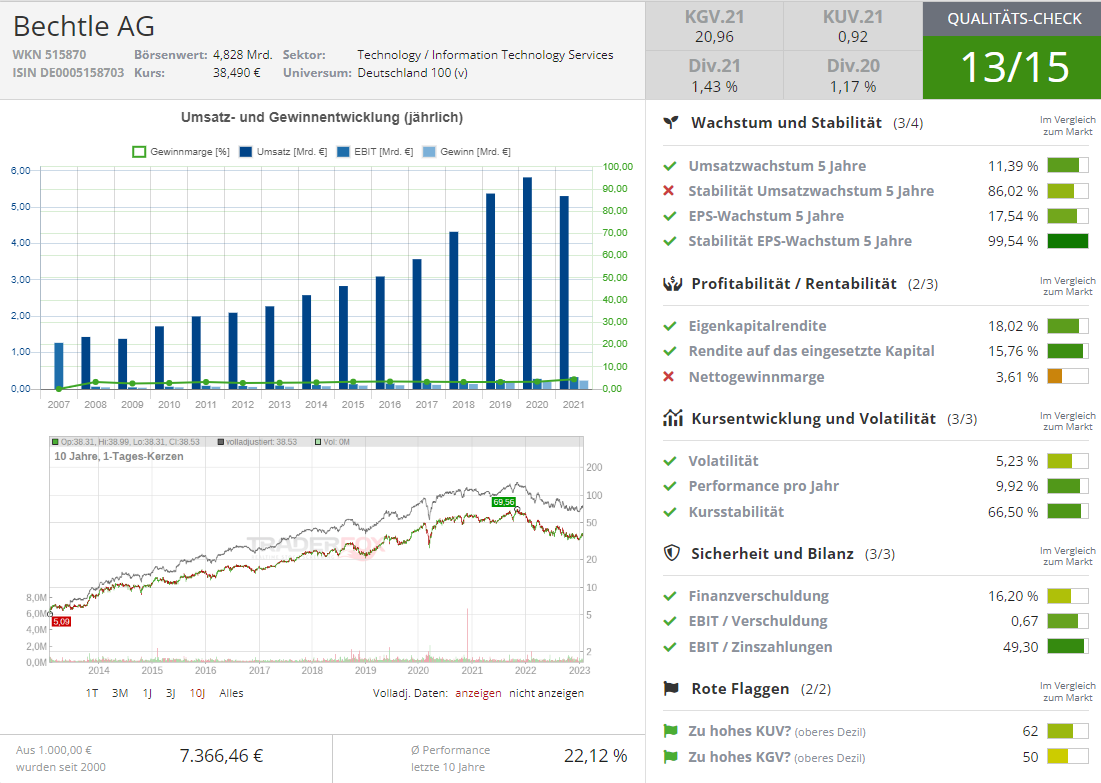

Enthalten in der Favoritenliste ist mit dem Luxusguter-Anbieter LVMH das gemessen an der Marktkapitalisierung wertvollste Unternehmen Europas. Aus Deutschland sind darin außerdem mit dem Börsenbetreiber Deutsche Börse und dem IT-Systemhaus Bechtle zwei Vertreter zu finden.

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Die 15 von Jefferies favorisierten europäischen Qualitätsaktien mit angemessenen Bewertungen und Ergebnismomentum im Überblick

Quellen: Jefferies, FactSet

& Profi-Tools von

& Profi-Tools von