Qualitätsaktien mit Wettbewerbsvorteilen: Die Auf- und Absteiger im Morningstar Wide Moat Focus Index plus die 10 günstigsten Titel

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Qualität ist auch bei Anlegern sehr gefragt. Qualitätsaktien sind jedenfalls angesagt bei vielen Investoren. Denn nicht zuletzt dank wirtschaftlicher Schutzgraben, über die diese Unternehmen verfügen, verspricht man sich langfristig eine gute Performance. Der Wide Moat Focus Index von Morningstar setzt sich aus Titeln nach diesem Strickmuster zusammen. Jüngst hat der US-Finanzdienstleister den Index wieder aktualisiert. TraderFox verrät die Namen der Auf- und Absteiger und welche 10 Qualitätsaktien derzeit gemessen am fairen Wert am günstigsten bewertet sind.

Der Morningstar Wide Moat Focus Index bildet Unternehmen ab, die ein Morningstar Economic Moat Rating von Wide innehaben und die beim aktuellen Kurs im Verhältnis zum fairen Wert derzeit am günstigsten sind.

Diese Gruppe von hochwertigen Unternehmen mit einem breiten wirtschaftlichen Schutzgraben hat sich im Laufe der Jahre laut Morningstar Content-Director Susan Dziubinski ziemluch gut entwickelt. So hat es der Index ihren Angaben zufolge geschafft, den breit angelegten Morningstar US Market Index in den letzten 3, 5 und 10 Jahren zu schlagen. Folglich handelt es sich aus ihrer Sicht bei den Index-Mitgliedern um ein lukratives Jagdrevier für jene Anleger, die nach qualitativ hochwertigen Aktien zu vernünftigen Preisen suchen.

Beim Bemühen, den Index auf die preiswertesten Qualitätsaktien zu konzentrieren, wird dieser von Morningstar regelmäßig neu zusammengestellt. Konkret besteht der Index aus zwei Teilportfolios mit jeweils 40 Aktien, von denen sich viele Positionen überschneiden. Die Teilportfolios werden halbjährlich in abwechselnden Quartalen nach einem "gestaffelten" Zeitplan neu zusammengestellt.

Die Analysten bewerten dabei die Bestände des Index neu und fügen auf der Grundlage einer vorgegebenen Methodik Aktien hinzu oder entfernen sie. Da die Aktien innerhalb jedes Teilportfolios gleich gewichtet sind, beinhaltet der Wiederzusammensetzungsprozess auch eine Anpassung der Positionen. Nach der jüngsten Rekonstitution am 17. September 2021 wurden bei der Hälfte des Portfolios acht Positionen hinzugefügt und acht eliminiert.

8 Auf- und 8 Absteiger

Bevor wir zu den 8 Indexneuligen kommen nennen wir zunächst kurz die Namen der Absteiger. Dabei handelt es sich um Servicenow, Blackrock, Northrop Grumman, General Dynamics, Yum Brands, Pfizer, Adobe und Cerner.

Aktien können dabei aus mehreren Gründen aus dem Index entfernt werden: Wenn Morningstar ihren wirtschaftlichen Wert herabstuft oder wenn das jeweilige Kurs/Fair-Value-Verhältnis deutlich gestiegen ist.

Die meisten der bei der jüngsten Neukonstituierung entfernten Titel wurden durch Werte verdrängt, die zum Zeitpunkt der Neukonstituierung einfach zu einem attraktiveren Kurs/Fair-Value-Verhältnis gehandelt wurden.

Die Ausnahme ist Cerner, ein langjähriger Marktführer in der Branche für elektronische Gesundheitsakten. Hier hat Morningstar die Bewertung des wirtschaftlichen Schutzgrabens im Juni auf "eng" gesenkt, nachdem man die Wachstumsbereiche des Unternehmens und die jüngsten Marktanteilsverluste neu bewertet hatte, erklärt Analyst Dylan Finley.

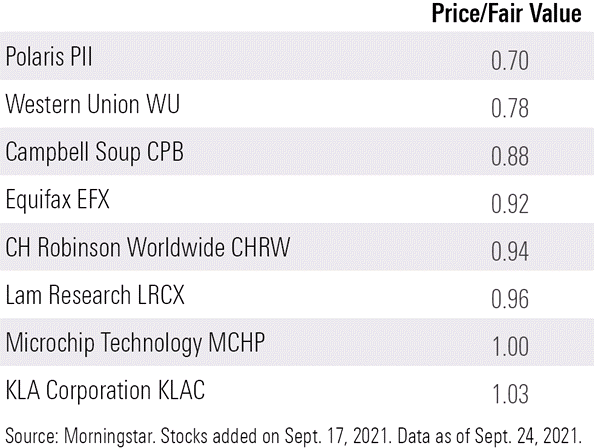

Damit kommen wir zu den 8 Aufsteigern. Deren Namen plus die jeweiligen Verhältnisse von Kurs zum fairen Wert mit Stand vom 24. September zeigt die nachfolgende Tabelle

Die Aufsteiger in den Morningstar Wide Moat Focus Index im Überblick

Das heißt, mit KLA Corporation, Lam Research und Microchip Technology sind 3 der Neulinge Technologieunternehmen.

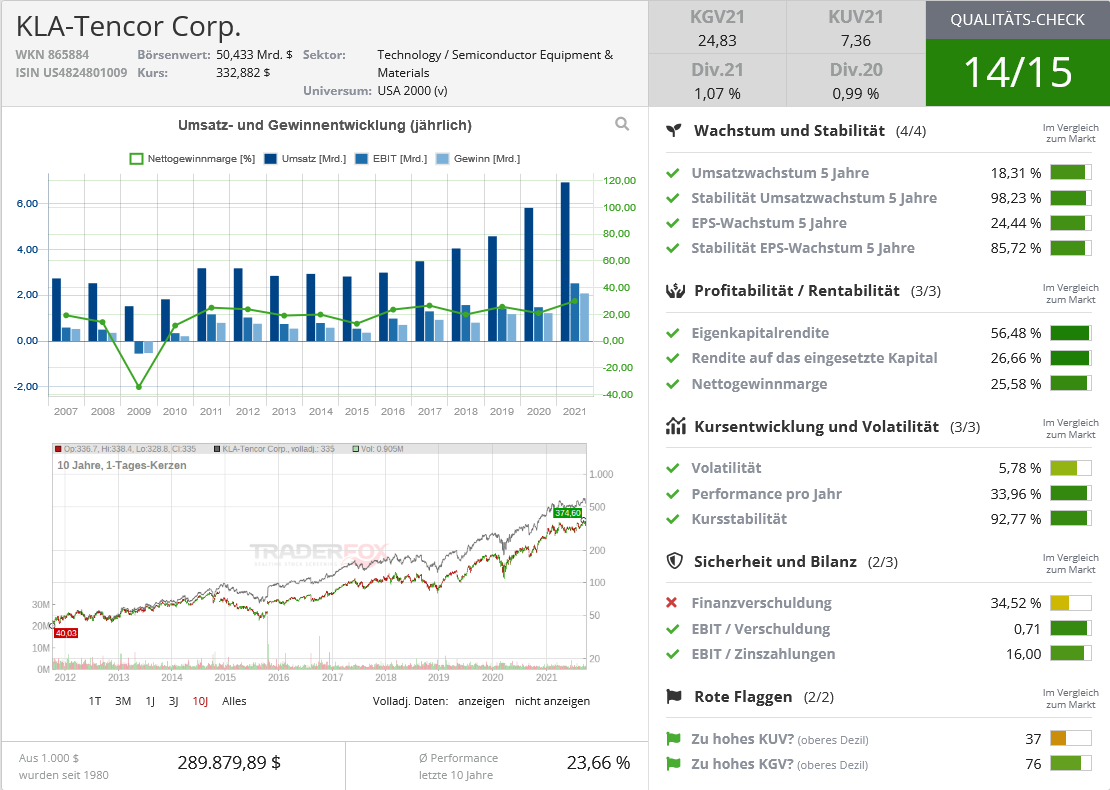

Bei KLA ist Morningstar-Stratege Abhinav Davuluri der Ansicht, dass diese Gesellschaft angesichts ihrer Dominanz im Segment der Prozessdiagnose und -steuerung in der Halbleiterausrüstungsindustrie langfristig gut positioniert. Außerdem sei das Unternehmen weiterhin im der Lage, einen Aufschlag für seine hochwertigen, spezialisierten Produkte zu verlangen.

Quelle: Qualitäts-Chek TraderFox

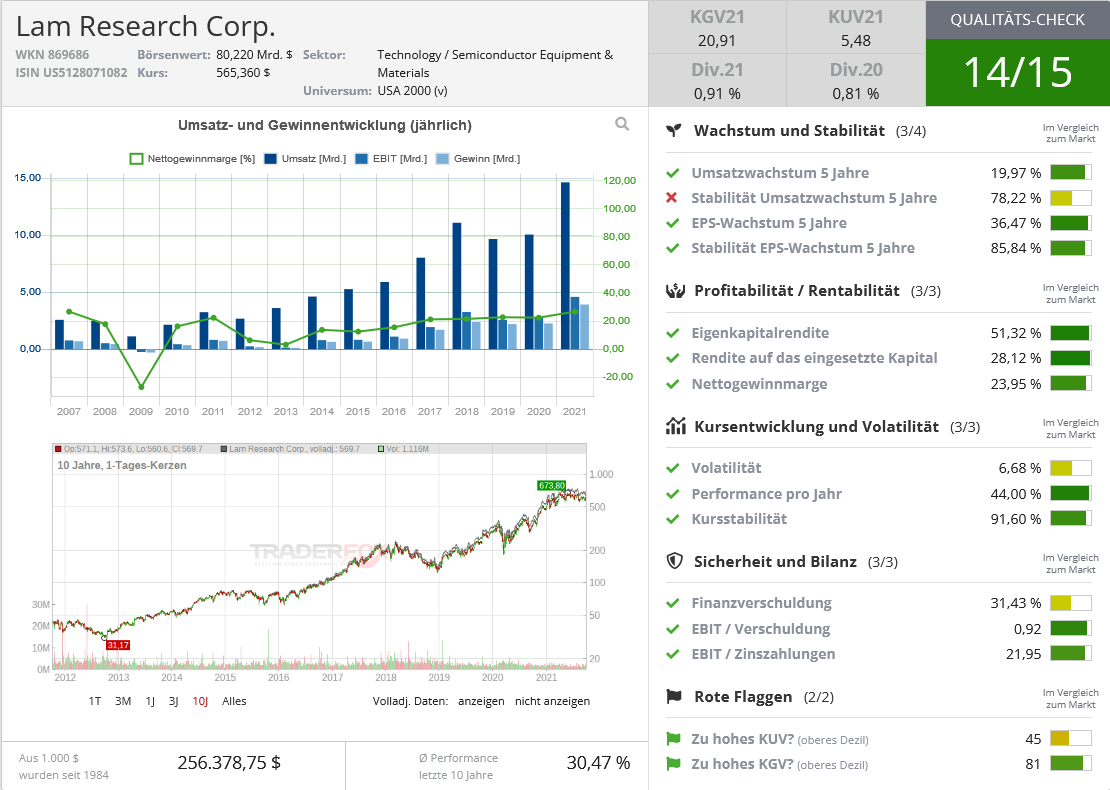

Lam Research wiederum ist laut Davuluri ein bedeutender Anbieter von Werkzeugen für die Halbleiterfertigung, der sich durch Kostenvorteile und immaterielle Vermögenswerte im Zusammenhang mit dem Design der Anlagen auszeichnet. Morningsstar geht davon aus, dass sich das Wachstum aufgrund der als gut eingeschätzten Aussichten für die Ausgaben für Wafer-Fertigungsanlagen in den kommenden Jahren fortsetzen wird.

Quelle: Qualitäts-Check TraderFox

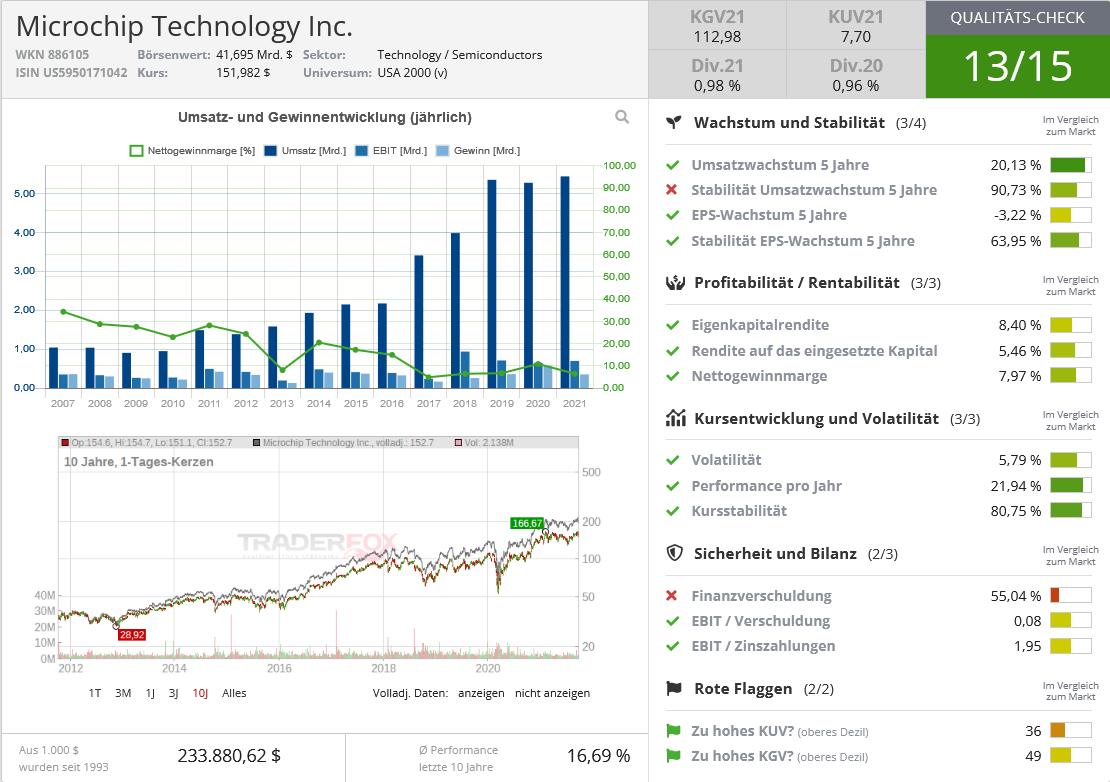

Nach Meinung von Morningstar-Direktor Brian Colello ist Microchip Technology eines der am besten geführten Unternehmen im Chipbereich. Als führender Anbieter von Mikrocontrollern habe Microchip bewiesen, dass man in der Lage sei, unabhängig vom wirtschaftlichen Umfeld gute Ergebnisse in Sachen Rentabilität und freiem Cashflow zu erzielen.

Quelle: Qualitäts-Check TraderFox

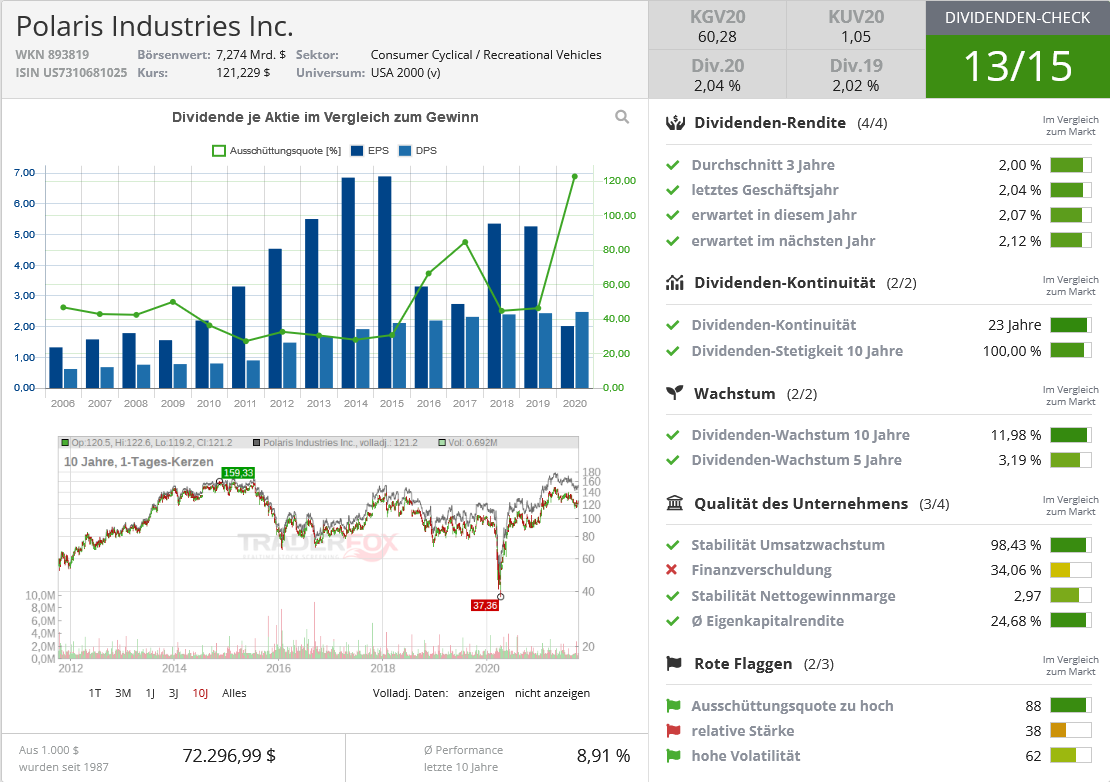

Die restlichen 5 Neuzugänge kommen aus den unterschiedlichsten Bereichen. Bei Polaris handelt es sich um eine der am längsten operierenden Marken im Bereich Powersports. Die bekannten Marken, die innovativen Produkte und die schlanke Produktion bilden einen breiten wirtschaftlichen Graben, so Senior-Analyst Jaime Katz. Er ist zudem der Meinung, dass das Unternehmen in diesem Jahr davon profitieren wird, da es weiterhin die Bestände der Händler auffüllt, obwohl Einschränkungen in der Lieferkette zu einer gewissen Volatilität bei den Marktanteilsgewinnen führen könnten.

Quelle: Dividenden-Check TraderFox

Western Union stuft Morningstar aufgrund seines Größenvorteils auf dem Geldtransfermarkt mit einem breiten wirtschaftlichen Burggraben ein und erwartet in naher Zukunft ein solides Wachstum, da sich die Branche von den pandemiebedingten Rückgängen erholt, so Senior- Analyst Brett Horn. In Anbetracht des stagnierenden Umsatzes des Unternehmens hält er allerdings die längerfristigen Aussichten für begrenzt.

Quelle: Qualitäts-Check TraderFox

Campbell Soup hat mit Kostenproblemen zu kämpfen, aber Morningstar ist der Ansicht, dass diese bekannte Marke eine umsichtige Strategie verfolgt, die sich darauf konzentriert, das profitable Wachstum in den Bereichen Mahlzeiten und Snacks voranzutreiben, sagt Sektorleiterin Erin Lash.

CH Robinson Worldwide dominiert laut Morningstar den Markt für Asset-Light-Truck-Brokerage, erklärt Analyst Matthew Young. Trotz des zunehmenden Wettbewerbs ist das Unternehmen seiner Meinung nach gut positioniert, um von der Konsolidierung der Lkw-Vermittlungsbranche zu profitieren.

Equifax, eine der drei großen Kreditauskunfteien, genießt dank der Fixkosten, die dem Unternehmen innewohnen, eine starke operative Hebelwirkung aus zusätzlichen Einnahmen, so Analyst Rajiv Bhatia. Das Segment Workforce Solutions habe sich in den letzten Jahren besonders positiv hervorgetan, fügt er hinzu.

Qualitativ hochwertige Aktien aus dem Korb mit den Schnäppchen

Abschließend folgt noch die Liste mit den 10 günstigsten Aktien im Morningstar Wide Moat.

Die 10 günstigsten Aktien im Morningstar Wide Moat Focus Index per 24. September

Polaris: siehe Angaben oben

Compass Minerals stellt zwei Hauptprodukte her: Salz und Spezialdünger. Morningstar glaubt, dass die Gesellschaft über einen breiten wirtschaftlichen Schutzgraben verfügt, weil das Unternehmen einzigartige Aktiva mit geologischen Vorteilen besitze, die nahezu unmöglich zu replizieren seien, was Compass Minerals einen nachhaltigen Kostenvorteil gegenüber anderen Herstellern von Salz und Kalisulfat verschafft.

Biogen fusionierte im Jahr 2003 mit Idec, um das Multiple-Sklerose-Medikament Avonex von Biogen und das Krebsmedikament Rituxan von Idec gemeinsam zu vermarkten. Biogen hat auf der Grundlage der Zusammenarbeit mit Roche im Bereich der Onkologie und des diversifizierten Multiple Sklerose-Geschäfts von Biogen eine hohe Rentabilität erzielt und verfügt über immaterielle Vermögenswerte, die einen breiten Schutzgraben bilden, so Morningstar.

Man ist allerdings der Ansicht, dass das Unternehmen mit Umwelt-, Sozial- und Governance-Risiken konfrontiert ist, insbesondere im Zusammenhang mit einer potenziellen Reform der US-Arzneimittelpreispolitik (Biogen erwirtschaftet rund 60 % seines Umsatzes auf dem US-Markt) und dem anhaltenden Potenzial für Produkt-Governance-Probleme (einschließlich Rechtsstreitigkeiten). Obwohl man diese Risiken in der Analyse berücksichtigt hat, sehen die Analysten sie nicht als wesentlich für die Bewertung oder das Moat-Rating an.

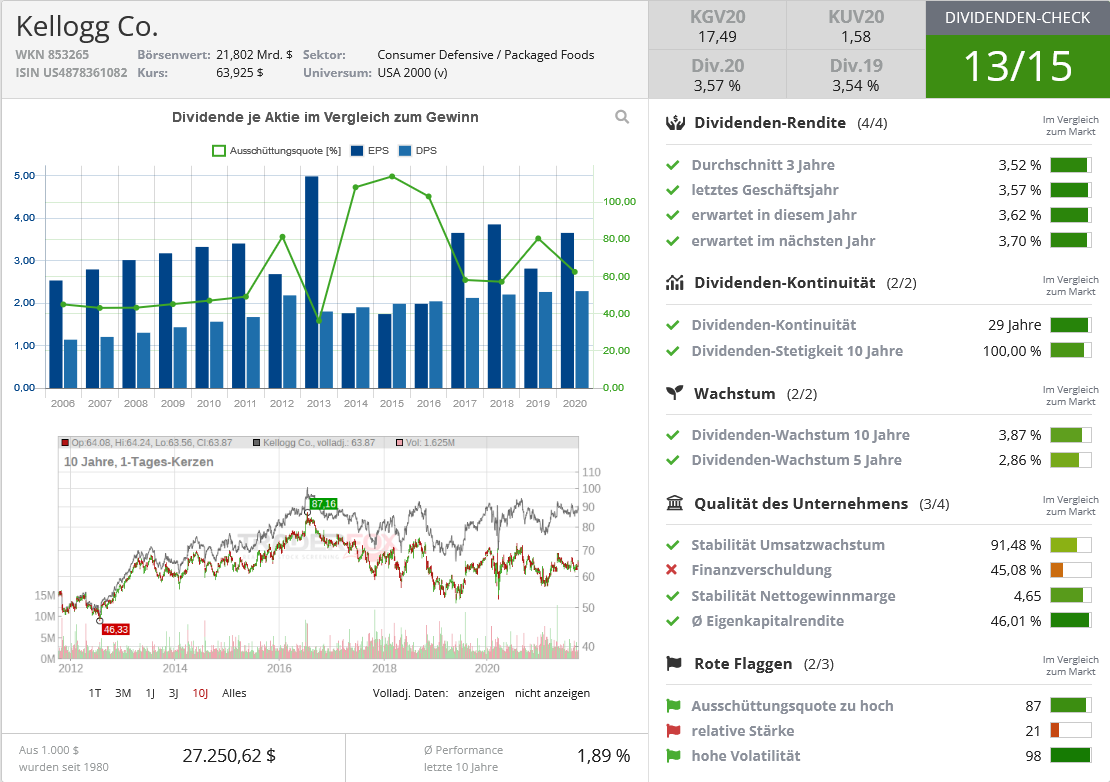

Kellogg wurde 1906 gegründet und ist ein weltweit führender Hersteller und Vermarkter von Cerealien, Keksen, Crackern und anderen verpackten Lebensmitteln. Der von Morningstar vergebene Wide Moat Rating spiegelt das Vertrauen in die Fähigkeit von Kellogg wider, in den nächsten zwei Jahrzehnten Renditen zu erwirtschaften, die über den Kapitalkosten liegen (selbst unter eher pessimistischen Annahmen), was auf vorhandene immaterielle Vermögenswerte und Kostenvorteile zurückzuführen ist.

Quelle: Dividenden-Check TraderFox

Die Morningstar-Analysten sind der Meinung, dass Kellogg aufgrund seiner Position als führender Hersteller von verpackten Lebensmitteln und seines Ressourcenarsenals in der Lage ist, wertvolle Regalflächen für seine Angebote zu erhalten, selbst im Bereich der Cerealien, wo die Dynamik der Kategorie unter dem Ansturm des Wettbewerbs durch preisgünstigere Eigenmarken, andere Markenanbieter und das Vordringen kleinerer Konkurrenten innerhalb der Kategorie und anderer Frühstücksalternativen gelitten hat.

Western Union: siehe Angaben oben

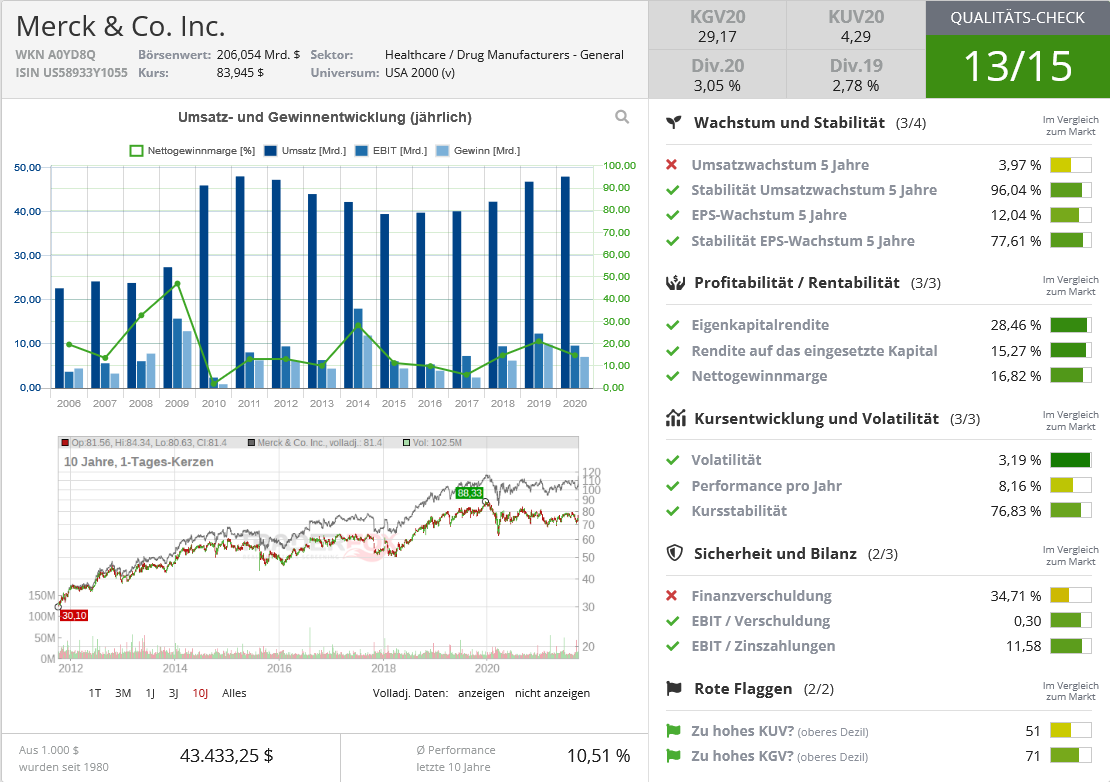

Merck & Co. stellt pharmazeutische Produkte zur Behandlung verschiedener Krankheiten in einer Reihe von Therapiegebieten her, darunter Herz-Kreislauf-Erkrankungen, Krebs und Infektionen. Patente, Größenvorteile und eine starke intellektuelle Basis stützen das Geschäft von Merck und schirmen es gut gegen die Konkurrenz ab, so Morningstar. Der Patentschutz, der die Grundlage für Mercks breiten Schutzgraben bildet, dürfte die Wettbewerber auch weiterhin in Schach halten, während das Unternehmen sich um die Einführung der nächsten Generation von Medikamenten bemüht.

Quelle: Qualitäts-Check TraderFox

Darüber hinaus unterstütze der enorme Cashflow des Unternehmens einen starken Vertrieb, der nicht nur die derzeit vermarkteten Medikamente verkauft, sondern auch als Abschreckung für in der Entwicklung befindliche Arzneimittelhersteller dient, die versuchen, konkurrierende Produkte auf den Markt zu bringen. Infolgedessen biete Merck die Möglichkeit einer starken Partnerschaft für extern entwickelte Medikamente. Die Cashflows versetzten das Unternehmen auch in die seltene Lage, die durchschnittlich 800 Mio. USD für Forschung und Entwicklung aufzubringen, die für die Markteinführung eines neuen Medikaments erforderlich seien.

Zimmer Biomet entwickelt, fertigt und vertreibt orthopädische Rekonstruktionsimplantate sowie Zubehör und chirurgische Ausrüstung für die orthopädische Chirurgie. Der laut Morningstar bestehende breite wirtschaftliche Schutzgraben hat zwei Hauptgründe. Erstens fallen für orthopädische Chirurgen erhebliche Umstellungskosten an. Die umfangreichen Instrumente oder Werkzeugsätze, die zur Vorbereitung von Knochen und zum Einsetzen von Implantaten verwendet werden, sind für jedes Unternehmen spezifisch. Die Lernkurve, um sich mit den Instrumenten eines Unternehmens vertraut zu machen, ist beträchtlich.

Zweitens gibt es immaterielle Vermögenswerte, einschließlich des geistigen Eigentums, das das Produktportfolio schützt, das durch evolutionäre Veränderungen der Technologie gekennzeichnet ist, da neue Produktgenerationen auf geistigem Eigentum beruhen, das durch frühere Iterationen dieser Geräte geschaffen wurde.

Lockheed Martin ist das weltweit größte Rüstungsunternehmen und dominiert den westlichen Markt für hochwertige Kampfflugzeuge, seit es 2001 den Zuschlag für das F-35-Programm erhielt. Auf den ersten Blick könnte man laut Morningstar glauben, dass die Hauptauftragnehmer im Verteidigungsbereich in einer Branche tätig sind, in der es schwierig ist, Überrenditen zu erzielen. Doch die Analysten sind wir der Meinung, dass auch im Verteidigungsgeschäft durchaus breite Schutzgräben vorhanden sind.

Quelle: Qualitäts-Check TraderFox

Sie bestehen wie bei Lockheed Martin aufgrund immaterieller Werte, Produktkomplexität, die neue Marktteilnehmer ausbremst, Vertragsstrukturen, die das Risiko für den Auftragnehmer verringern, jahrzehntelange Produktzyklen, ein Mangel an alternativen Lieferanten und die Umstellungskosten eines risikoscheuen Kunden, der einen erheblichen Zeitaufwand für die Produktumstellung auf sich nimmt.

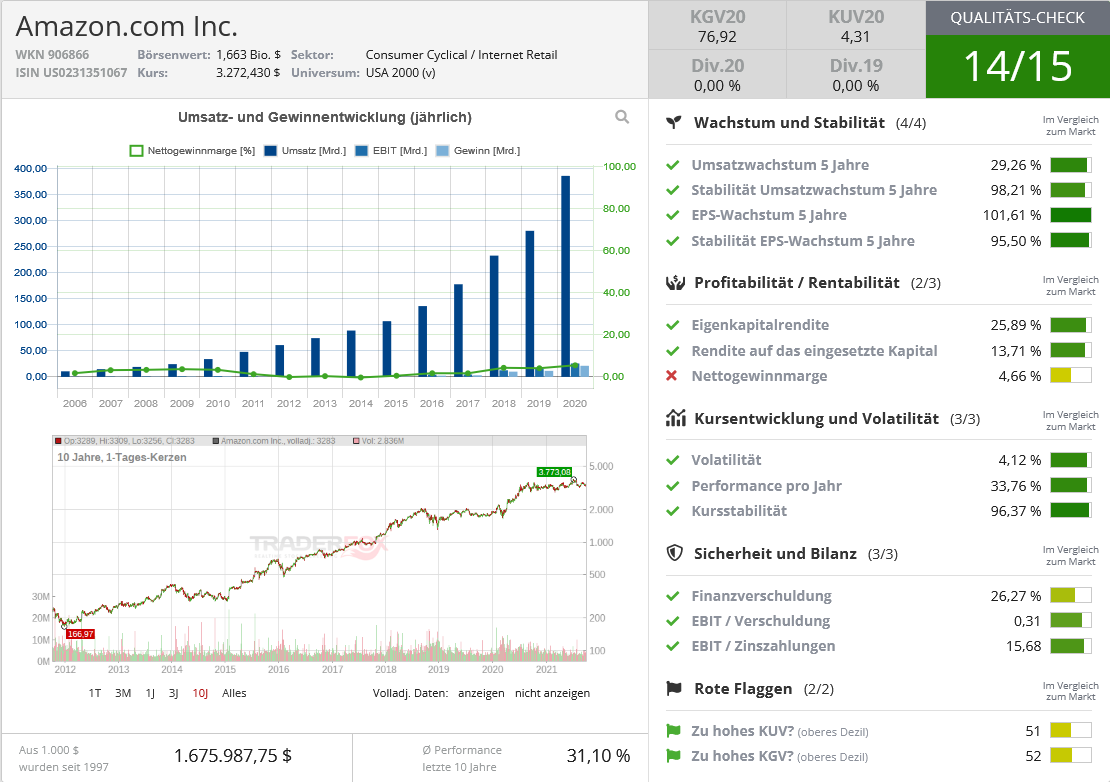

Amazon.com ist ein führender Online-Einzelhändler und einer der umsatzstärksten E-Commerce-Aggregatoren mit einem Nettoumsatz von 386 Mrd. USD und einem geschätzten physischen/digitalen Online-Brutto-Warenvolumen von 482 Mrd. USD im Jahr 2020. Morningstar hat Amazon.com aufgrund von Netzwerkeffekten, Kostenvorteilen, immateriellen Vermögenswerten und Umstellungskosten mit einem "Wide-Moat"-Rating versehen.

Quelle: Qualitäts-Check TraderFox

Wie es heißt, störe Amazon den traditionellen Einzelhandel seit mehr als zwei Jahrzehnten und habe sich gleichzeitig über Amazon Web Services zum führenden Anbieter von Infrastruktur-as-a-Service entwickelt. COVID-19 habe den E-Commerce-Wandel beschleunigt und angesichts seiner technologischen Fähigkeiten, seiner enormen Größe und seiner Beziehung zu den Verbrauchern glaubt man, dass Amazon seinen Vorsprung vergrößert hat, was in den kommenden Jahren zu wirtschaftlichen Renditen führen werde, die weit über den Kapitalkosten liegen dürften.

Boeing ist ein großes Luft- und Raumfahrt- sowie Verteidigungsunternehmen. Das Unternehmen ist in vier Segmenten tätig: Verkehrsflugzeuge, Verteidigung, Raumfahrt und Sicherheit, globale Dienstleistungen und Boeing Capital. Nach Ansicht von Morningstar verfügt Boeing über einen breiten Schutzgraben, der es dem Unternehmen ermöglicht, auf lange Sicht wirtschaftliche Gewinne zu erzielen.

Trotz der Probleme von Boeing mit dem Startverbot für die 737 MAX ist man der Meinung, dass die strukturellen Markteintrittsbarrieren im Flugzeugbau und die beträchtlichen Kosten und Schwierigkeiten, die Kunden haben, um den Lieferanten zu wechseln, den etablierten Unternehmen immaterielle Werte und Umstellungskosten bieten, die ihren Platz an der Spitze der Wertschöpfungskette in der zivilen Luftfahrt festigen.

& Profi-Tools von

& Profi-Tools von