Qualitätsaktien mit Wettbewerbsvorteilen: Die zehn günstigsten Titel im Wide Moat Focus Index plus die neuesten Index-Auf- und Absteiger

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Qualitätsaktien haben einen guten Leumund. Das hat mit einer überzeugenden langfristigen Wertentwicklung zu tun. Aufwarten können damit insbesondere Qualitätstitel, die auch noch relativ günstig bewertet sind. Das entspricht dem Konzept des von Morningstar konzipierten Wide Moat Focus Index. TraderFox berichtet, welche 10 Werte daraus gerade ab und welche Titel aufgestiegen sind. Zudem verraten wir die Namen jener zehn Aktien, die nach Einschätzung des US-Finanzdienstleisters derzeit die günstigsten Wide Moat Index-Vertreter sind.

Der Morningstar Wide Moat Focus Index bildet Unternehmen ab, die ein Morningstar Economic Moat Rating von Wide innehaben und deren Aktien zu den niedrigsten aktuellen Marktpreisen im Verhältnis zu den fairen Wertschätzungen der Analysten des US-Finanzdienstleisters gehandelt werden.

Wide-Moat-Unternehmen verfügen laut Morningstar-Mitarbeiterin Susan Dziubinski über solide Bilanzen und bedeutende Wettbewerbsvorteile - zwei wünschenswerte Eigenschaften angesichts der heutigen wirtschaftlichen Unsicherheit.

Morningstar geht davon aus, dass Unternehmen mit einem breiten wirtschaftlichen Graben über signifikante Vorteile verfügen, die es ihnen ermöglichen, sich über Jahrzehnte hinweg erfolgreich gegen ihre Konkurrenten zu behaupten. Unternehmen können ihre Burggräben auf unterschiedliche Weise ausbauen - durch hohe Wechselkosten, starke Markenidentitäten oder Größenvorteile, um nur einige zu nennen.

Auch in diesem Jahr hat sich diese Sammlung von unterbewerteten Qualitätsaktien zumindest vergleichsweise gut entwickelt. Der Morningstar Wide Moat Focus Index schlug den breit angelegten Morningstar US Market Index im bisherigen Jahresverlauf um drei Prozentpunkte (Stand: 23. September 2022), wobei aber absolut gesehen ebenfalls ein deutliche Minus angeschrieben steht. Die unterbewerteten Wide-Moat-Aktien, die im Index enthalten sind, haben den breiteren Markt auch in den zurückliegenden Fünf- und Zehnjahreszeiträumen geschlagen, so Dziubinski.

Angesichts dieser überzeugenden Performancezahlen des Index sind seine Bestandteile ein fruchtbares Jagdrevier für langfristige Investoren, die auf der Suche nach hochwertigen Aktien zu günstigen Preisen sind.

Die zehn am meisten unterbewerteten Wide-Moat-Aktien

Zum Stand vom 23. September hat man bei Morningstar jene zehn gemessen am fairen Wert am stärksten unterbewerteten Aktien aus dem Wide Moat Focus Index ermittelt, die wie der Name schon sagt, zudem auch über einen breiten wirtschaftlichen Schutzgraben verfügen. Die nachfolgende Aufstellung zeigt die Namen dieser Unternehmen inklusive der Kurse vom 05. Oktober sowie die fairen Werte laut Morningstar-Berechnungen.

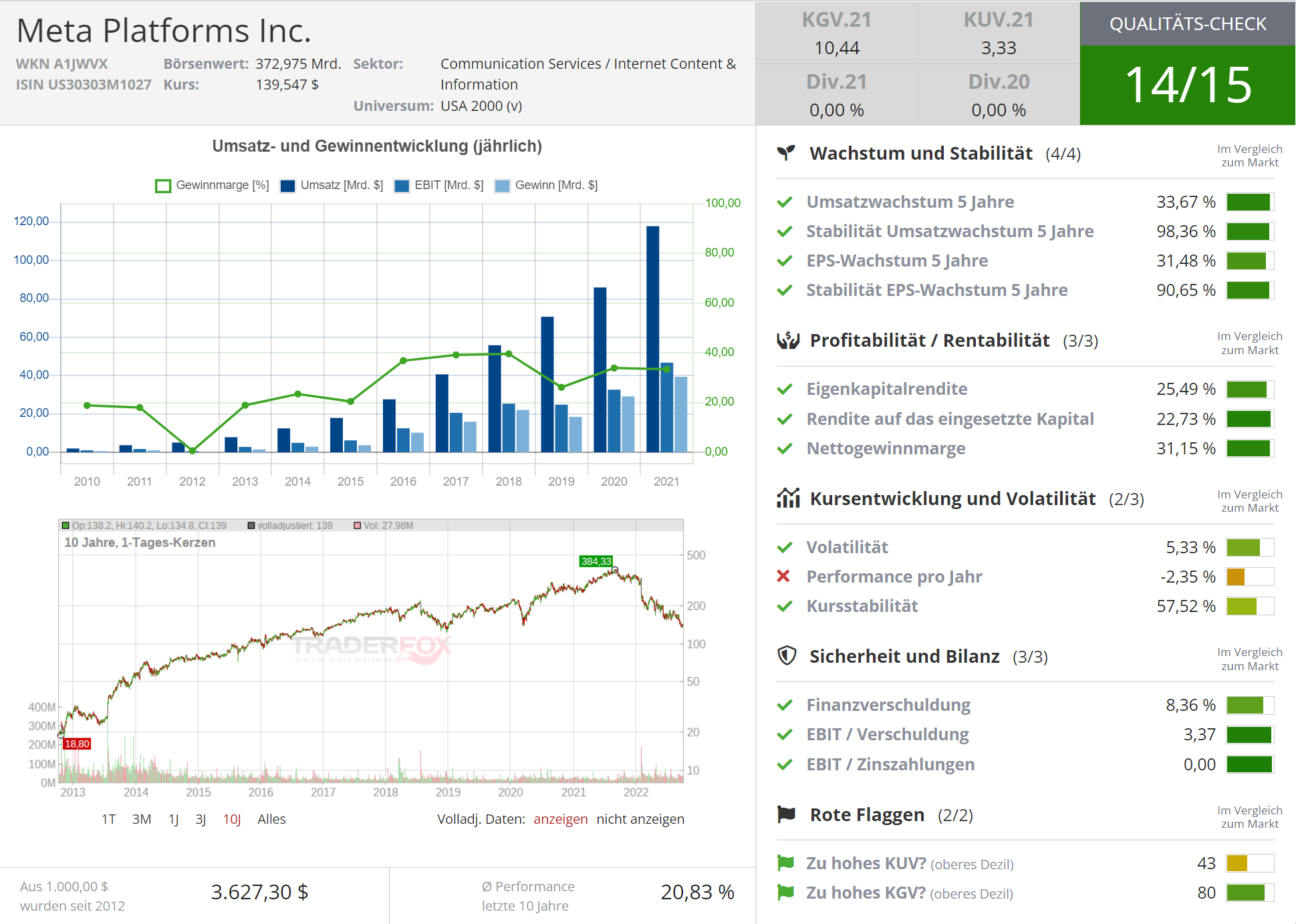

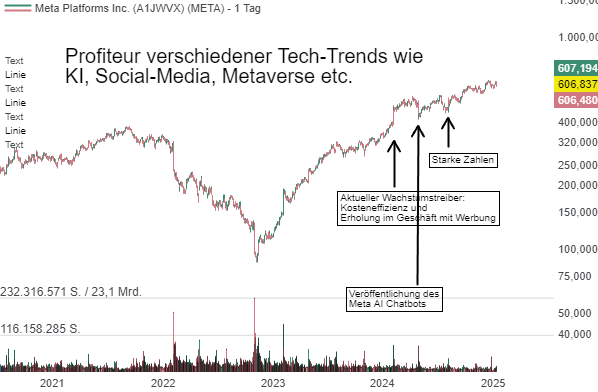

Meta Platforms (Morningstar-Fair Value: 346,00 USD – Kurs am 05.10.: 138,98 USD) – Abschlag: 59,8 %.

Quelle: Qualitäts-Check TraderFox

Teradyne (Morningstar-Fair Value: 167,00 USD – Kurs am 05.10.: 81,95 USD) – Abschlag: 50,9 %.

Quelle: Qualitäts-Check TraderFox

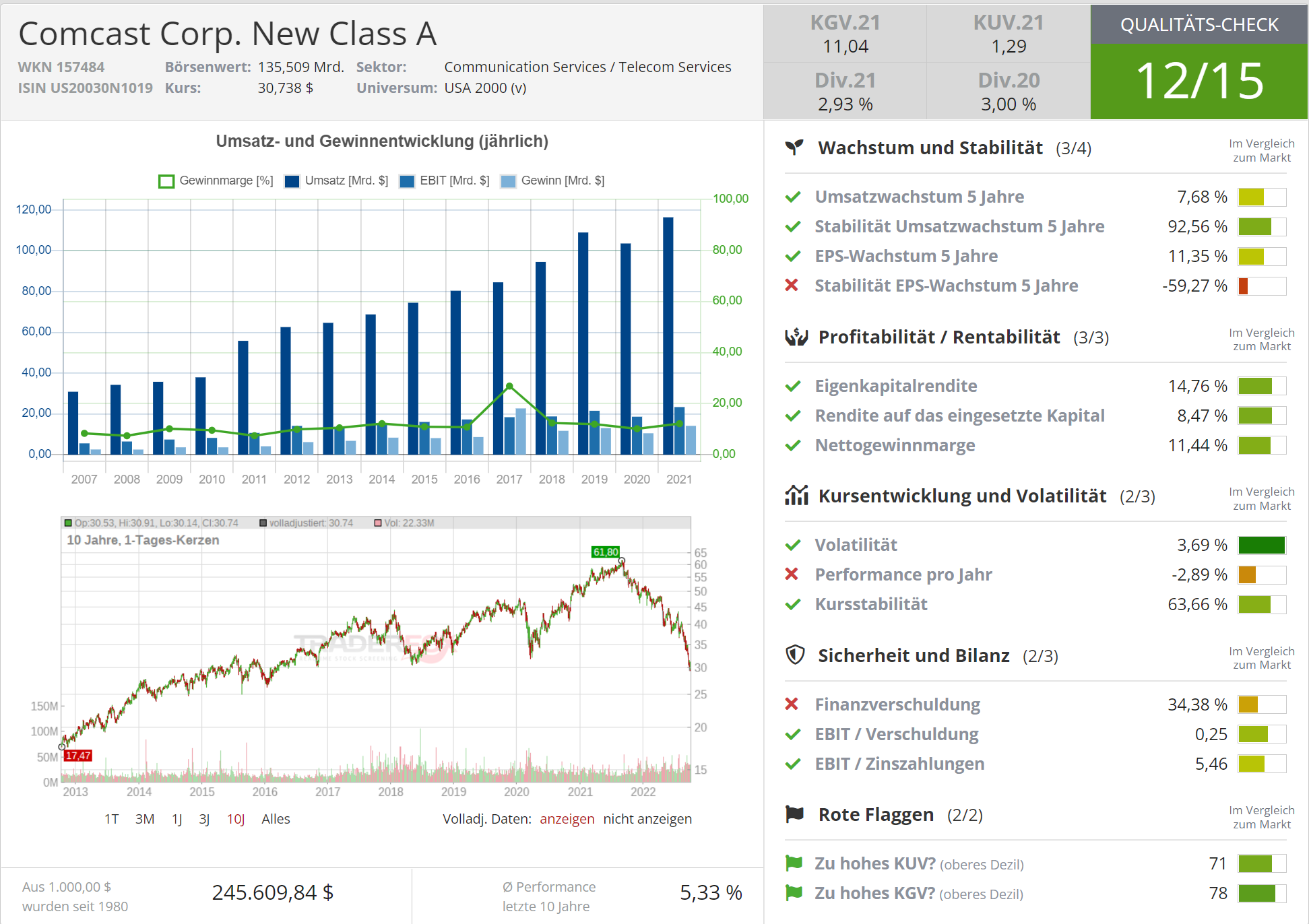

Comcast (Morningstar-Fair Value: 60,00 USD – Kurs am 05.10.: 30,74 USD) – Abschlag: 48,8 %.

Quelle: Qualitäts-Check TraderFox

LAM Research (Morningstar-Fair Value: 720,00 USD – Kurs am 05.10.: 399,91 USD) – Abschlag: 44,5 %.

Equifax (Morningstar-Fair Value: 320,00 USD – Kurs am 05.10.: 179,98 USD) – Abschlag: 43,8 %.

Boeing (Morningstar-Fair Value: 235,00 USD – Kurs am 05.10.: 132,11 USD) – Abschlag: 43,8 %.

Polaris (Morningstar-Fair Value: 175,00 USD – Kurs am 05.10.: 100,87 USD) – Abschlag: 42,4 %.

Servicenow (Morningstar-Fair Value: 675,00 USD – Kurs am 05.10.: 420,58 USD) – Abschlag: 37,7 %.

Etsy (Morningstar-Fair Value: 180,00 USD – Kurs am 05.10.: 112,33 USD) – Abschlag: 37,6 %.

MercadoLibre (Morningstar-Fair Value: 1.400,00 USD – Kurs am 05.10.: 933,76 USD) – Abschlag: 33,3 %.

Die derzeit am stärksten unterbewertete Aktie auf der Liste, Meta Platforms, handelt derzeit um 60 % unter der fairen Wertschätzung, während die letzte Aktie auf der Liste, MercadoLibre, um 33 % darunter notiert. Bei Morningstar ist man der Meinung, dass alle zehn Titel hervorragende Qualitätsaktien für langfristige Anleger sind.

10 Index-Auf- und –Absteiger

Beim Bemühen, den Index auf die günstigsten Qualitätsaktien zu konzentrieren, wird er von Morningstar regelmäßig neu zusammengestellt. Der Index besteht aus zwei Teilportfolios mit jeweils 40 Aktien, von denen sich viele Positionen überschneiden. Die Teilportfolios werden halbjährlich in abwechselnden Quartalen nach einem "gestaffelten" Zeitplan neu zusammengestellt.

Morningstar bewertet die Bestände des Index neu und fügt auf der Grundlage einer vorgegebenen Methodik Titel hinzu oder entfernt sie. Da die Aktien in jedem Teilportfolio gleich gewichtet sind, beinhaltet der Wiederherstellungsprozess auch eine Anpassung der Positionen.

Im Zuge der jüngsten Umstrukturierung wurden bei der Hälfte des Portfolios 10 Titel hinzugefügt und 10 Titel entfernt.

Die Liste der am 16. September aufgenommenen Indexneulinge gestaltet sich wie folgt:

Allegion

Applied Materials

Comcast

Fortinet

International Flavors & Fragrances

MarketAxess Holdings

Nvidia

TransUnion

Walt Disney

Workday

Es überrascht dabei nicht, dass sechs der zehn neu in den Index aufgenommenen Aktien aus den Sektoren Kommunikationsdienste und Technologie stammen und damit den beiden Sektoren, die während der Baisse des Jahres 2022 am schlechtesten abgeschnitten haben.

Die Liste der Index-Absteiger wiederum sieht folgendermaßen aus:

Blackbaud

Campbell Soup

Compass Minerals

Constellation Brands

CoStar Group

Intel

Kellogg

Merck

Philip Morris International

T. Rowe Price

Zwei Gründe für die Herausnahme von Aktien aus dem Index sind eine Herabstufung ihres wirtschaftlichen Burggrabens oder ein signifikanter Anstieg ihres Kurs/Fair Value-Verhältnisses. Die Aktie von Intel wurde aus dem Index entfernt, weil man das Morningstar Economic Moat Rating des Unternehmens im Juli von breit auf eng herabgestuft hat.

Fast alle anderen Aktien, die bei der jüngsten Neukonstituierung aus dem Index genommen wurden, wurden durch Aktien verdrängt, die zum Zeitpunkt der Neukonstituierung zu einem attraktiveren Kurs/Fair Value-Verhältnis gehandelt wurden. Dennoch sollten die herausgenommenen Aktien laut Dziubinski nicht als Verkaufspositionen betrachtet werden. Denn tatsächlich würden einige dieser Aktien immer noch in einem Bereich gehandelt, den die hauseigenen Analysten als kaufenswert ansehen würden. Sie sind nur nicht mehr so unterbewertet wie die Aktien, die zum Zeitpunkt der Neuberechnung in den Index aufgenommen wurden.

& Profi-Tools von

& Profi-Tools von