Wann endet der Bärenmarkt? - Diese sieben Grafiken deuten auf den Zeitpunkt der finalen DAX-Bodenbildung hin

Die Anleger sehen sich in diesem Jahr mit ungewöhnlich vielen Problemen konfrontiert. Neben volkswirtschaftlichen und politischen Herausforderungen schlagen dieses Mal auch noch unverzeihliche Atomschlagdrohungen auf das Gemüt. An vielen Weltbörsen haben angesichts dieses explosiven Gemisches Bärenmärkte Einzug gehalten. In den vergangenen Handelstagen zeigten die Aktienkurse aber plötzlich wieder Stärke. Die große Frage lautet nun, ob es sich dabei wie im Juni nur um eine Bärenmarktrally handelt oder um eine nachhaltige Trendwende. TraderFox zeigt mit Hilfe von sieben Grafiken, wann eine finale Bodenbildung beim DAX am wahrscheinlichsten erscheint.

Das Jahr 2022 macht es den Investoren wahrlich nicht leicht. Denn ein regelrechter Cocktail an Risikofaktoren hält die Märkte in Atem. Dieser besteht aus Inflation, Leitzinserhöhungen, Rezessionsgefahren und Energiekrise. Laut Societe Generale kommen dazu auch noch geopolitische Brandherde, allen voran der Krieg in der Ukraine. Dadurch sind nahezu alle großen Aktienindizes weltweit in Bärenmärkte abgerutscht.

Wie zumindest die Geschichte lehrt, stehen aber irgendwann auch wieder bessere Zeiten an den Weltbörsen an. Offen ist allerdings, ob es dazu bereits kurzfristig oder mittelfristig kommen oder ob es bis zur nachhaltigen Trendwende noch sehr lange dauern wird.

Viele Anleger wittern dabei jetzt schon wieder Morgenluft. Dafür sorgen die deutlichen Kursgewinne der vergangenen Handelstage. Und Einflussfaktoren wie ein bereits stark gedrückter Ifo-Konjunkturindex, ein ebenfalls deutlich gesunkenes DAX-Kurs-Gewinn-Verhältnis oder sehr pessimistisch eingestellte Profi-Investoren zählen schon jetzt zu den Gründen für einen Aktienkauf.

Allerdings kam es bei DAX & Co. schon im Juni zu einer markanten Aufwärtsbewegung, doch diese entpuppte sich letztlich nur als eine Bärenmarktrally. Auch vor diesem Hintergrund lautet die große Frage, ob die jüngsten Erholungsansätze sich als dauerhafte Trendwende erweisen oder ob der Spuk noch nicht vorbei ist und die Notierungen bald wieder gen Süden driften.

Der DAX markierte im März 2003, März 2009 und März 2020 jeweils Rezessionstiefs

Bei der Suche nach einer Antwort wirft Commerzbank-Aktienmarktstratege Andreas Hürkamp in einer aktuellen Publikation der Societe Generale zunächst einen Blick auf die beiden abgelaufenen Jahrzehnte. Demnach war es so, dass das National Bureau of Economic Research (NBER) in den vergangenen 20 Jahren dreimal eine Rezession für die US-Wirtschaft ausgerufen hat.

Die erste Rezession dauerte von März 2001 bis November 2001, die zweite von Dezember 2007 bis Juni 2009 und die dritte von Februar 2020 bis April 2020. Diese Konjunkturkrisen in der größten Volkswirtschaft der Welt sorgten regelmäßig für deutliche Korrekturen an den Aktienmärkten. Letztendlich entpuppten sich diese aber als sehr vielversprechende Kaufgelegenheiten für DAX-Investoren. Auffällig dabei ist laut Hürkamp, dass diese großen Kaufchancen regelmäßig im März auftauchten. Der 12. März 2003, der 6. März 2009 und der 18. März 2020 waren jeweils die Tiefpunkte in einem rezessionsgetriebenen DAX-Bärenmarkt (siehe Grafik 1).

Konjunktur: Ifo-Index signalisiert Kaufchancen, US-Geldpolitik rät zum Abwarten

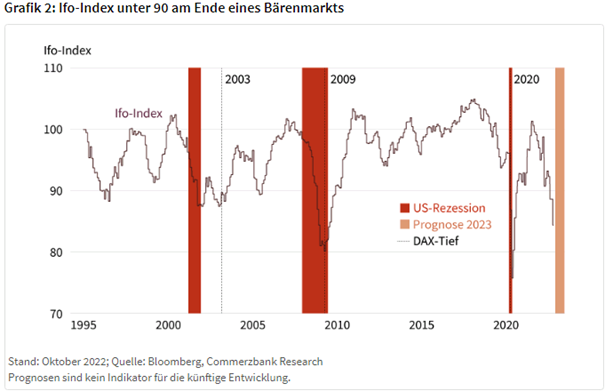

Mit Blick auf die Konjunktur ist regelmäßig eine wichtige Voraussetzung für den Start einer erfolgreichen Bodenbildung an den Aktienmärkten, dass sich die Stimmung der Unternehmen deutlich eingetrübt hat, wie Hürkamp konstatiert. Der kräftige Rückgang des Ifo-Index in den vergangenen Monaten von über 100 auf unter 90 signalisiert, dass diese Bedingung mittlerweile erfüllt ist. Im März 2003 lag der Ifo-Index ähnlich wie heute im Bereich von 90, während der Index 2009 und 2020 sogar jeweils Richtung 80 abrutschte. Der Ifo-Index signalisiert damit, dass Investoren nun beginnen sollten, die gedrückten Aktienkurse – insbesondere der konjunkturabhängigen DAX-Unternehmen – sukzessive zum Aufstocken von Aktienpositionen zu nutzen (siehe Grafik 2).

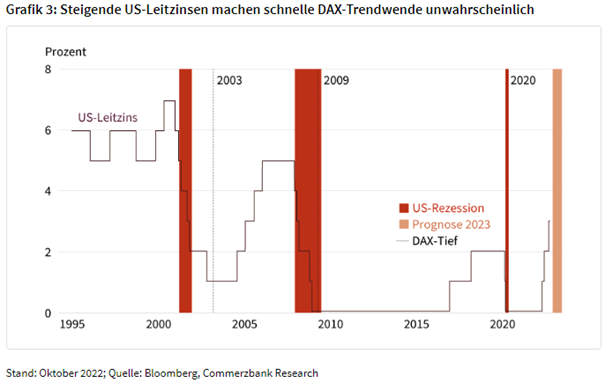

Jedoch gibt es im derzeitigen Zyklus einen sehr wichtigen Unterschied zu vergangenen Rezessionsphasen: Trotz fallender Frühindikatoren sind die Notenbanken weltweit wegen der hohen Inflation gezwungen, ihre Leitzinsen weiter anzuheben. Dagegen wurden die DAX-Tiefpunkte in den Jahren 2003, 2009 und 2020 begleitet von recht drastisch fallenden Leitzinsen der US-Notenbank.

Vor dem Hintergrund dieser historischen Erfahrung hält es Hürkamp für wahrscheinlich, dass sich der DAX-Bärenmarkt so lange fortsetzen wird, bis die US-Notenbank klar kommuniziert, dass ihr Leitzinserhöhungszyklus abgeschlossen ist. Dieser notwendige Strategiewechsel der Fed könnte tatsächlich erst im Frühjahr 2023 anstehen (siehe Grafik 3).

Unternehmensgewinne: Die Analysten sind zu optimistisch

Die Gewinne der Unternehmen kommen im Umfeld einer stagnierenden oder sogar schrumpfenden Wirtschaft regelmäßig stark unter Druck, sodass die Analysten ihre Gewinnschätzungen stetig nach unten anpassen müssen. So sanken die DAX-Gewinnerwartungen in vergangenen Rezessionen vom Hoch um 20 Prozent bis 40 Prozent. Im Jahr 2022 hat der Großteil der Analysten jedoch noch nicht auf die deutliche Eintrübung des Konjunkturumfelds reagiert, daher liegen die DAX-Gewinnerwartungen weiterhin im Bereich ihres Allzeithochs, konstatiert Hürkamp.

Diese ambitionierten Gewinnschätzungen der Analysten basieren auf anhaltend hohen Margenerwartungen. 2003 und 2009 sank die Nachsteuermarge der DAX-Unternehmen infolge der Rezessionen jeweils Richtung 0 %, und im Jahr 2020 fiel die Margenerwartung auf 2 %. Zurzeit erwarten die Unternehmensanalysten dagegen immer noch eine DAX-Nachsteuermarge von 7 %.

Hürkamp sieht daher das Risiko, dass die Unternehmensanalysten in einem rezessiven Umfeld ihre Gewinnschätzungen deutlich reduzieren müssen. Dieser drohende Gegenwind wegen negativer DAX-Gewinnrevisionen spricht aus seiner Sicht auch dafür, dass sich der DAX-Bärenmarkt noch mehrere Monate hinziehen dürfte.

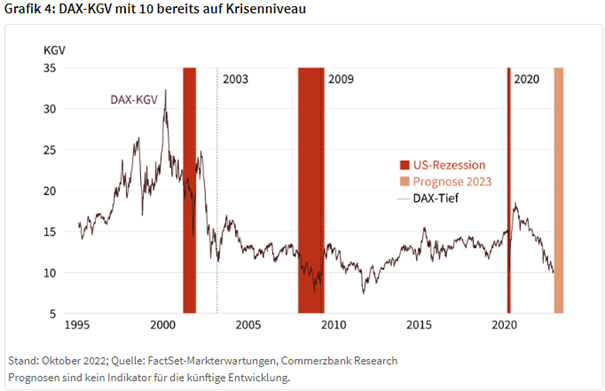

Bewertung: DAX-KGV sagt kaufen, DAX-KBV empfiehlt abwarten

Das Kurs-Gewinn-Verhältnis (KGV) für den DAX ist in den vergangenen Monaten von 19 auf zehn eingebrochen. Die KGV-Bewertung entspricht damit bereits den Bewertungsniveaus während der DAX-Kaufgelegenheiten im März 2003 (KGV 11), März 2009 (KGV 9) und März 2020 (KGV 11). Eine wichtige Bedingung für das Auslaufen eines DAX-Bärenmarkts ist damit erfüllt (siehe Grafik 4).

In Krisenzeiten hat sich laut Hürkamp jedoch regelmäßig das Kurs-Buchwert-Verhältnis (KBV) für den DAX der bessere Bewertungsmaßstab, da sich die DAX-Buchwerte während einer Rezession deutlich robuster entwickeln als die DAX-Unternehmensgewinne. Derzeit notiert das DAX-KBV im Bereich von 1,3. In vergangenen Rezessionsphasen ist es jedoch zum Ende eines Bärenmarkts regelmäßig Richtung 1,0 bis 1,2 gefallen. Ein DAX-KBV von 1,0 bis 1,2 entspricht derzeit einem DAX-Niveau von 9.600 bis 11.500 Indexpunkten, wie Hürkamp vorrechnet (siehe Grafik 5).

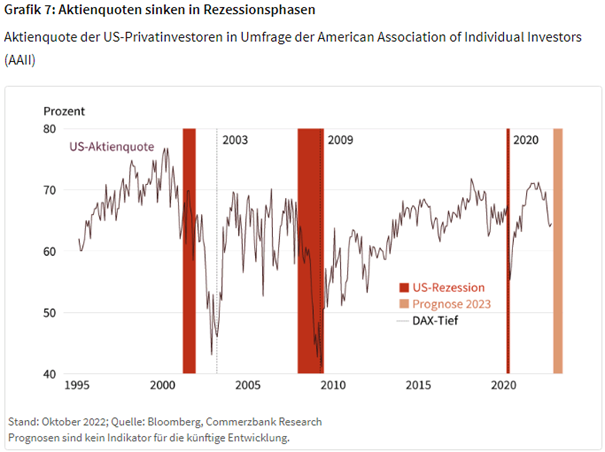

Anlegersentiment: Wann kapitulieren die US-Privatinvestoren?

Ein pessimistisches Anlegersentiment ist ebenfalls eine wichtige Voraussetzung für den Start einer erfolgreichen Bodenbildung an den Aktienmärkten, wie es in der zitierten Publikation der Societe Generale weiter heißt. Und in der Tat zeigen derzeit Investorenumfragen, dass bereits ein Großteil der institutionellen Investoren eine Rezession mit deutlich fallenden Unternehmensgewinnen erwartet.

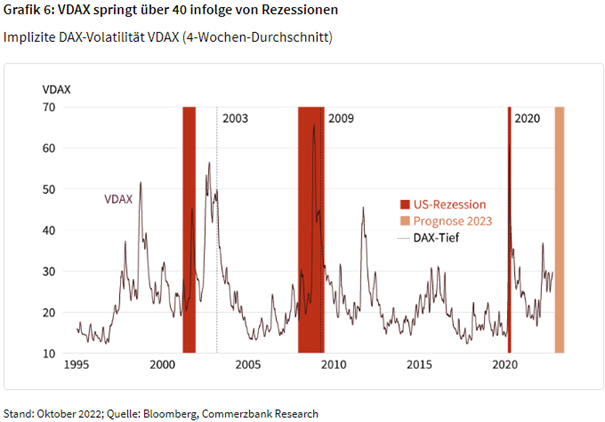

Zudem halten an den US-Future-Märkten in Chicago und New York spekulative Investoren derzeit mehr als 200.000 Netto-Short-Positionen auf den S&P 500-Future. Es ist daher für Hürkamp wahrscheinlich, dass es auch in den kommenden Monaten zwischenzeitlich zu schnellen Erholungen an den Aktienmärkten kommen wird, wenn Investoren einen Teil ihrer Short-Positionen schließen müssen. Jedoch fehlt dem Commerzbank-Strategen mit Blick auf das Anlegersentiment noch ein finaler Ausverkauf an den Aktienmärkten, der die implizite DAX-Volatilität VDAX – wie in den Jahren 2003, 2009 und 2020 – für mehrere Wochen über 40 treibt (siehe Grafik 6).

Zudem ist mit der Positionierung der US-Privatinvestoren eine wichtige Investorengruppe weiterhin im optimistischen Lager, wie Hürkamp feststellt. So sank die Aktienquote der US-Privatinvestoren im März 2003 und März 2009 jeweils Richtung 40 %, und im März 2020 lag die Aktienquote bei 55 %. Derzeit ist die Quote aber mit 65 % immer noch relativ hoch. Die für eine Aktienbodenbildung oftmals notwendige Kapitulation der US-Privatinvestoren steht demnach noch aus. Hürkamp hält es für wahrscheinlich, dass die US-Privatinvestoren in den kommenden Monaten in einem rezessiven Umfeld deutlich nervöser werden, sodass sie ihre Aktienquoten sukzessive reduzieren dürften (siehe Grafik 7).

DAX-Bärenmarkt dürfte noch anhalten, dynamische DAX-Trendwende vor dem Frühjahr 2023 unwahrscheinlich

Der bereits deutlich gefallene Ifo-Index, das niedrige DAX-KGV von 10 und die pessimistische Stimmung der institutionellen Investoren sprechen zwar dafür, dass die Aktienmärkte bereits jetzt eine erfolgreiche Bodenbildung starten könnten. Hürkamp hält jedoch neue DAX-Tiefs in einem sich noch mehrere Monate hinziehendenBärenmarkt für wahrscheinlich.

Anleger sollten mit aggressiven DAX-Käufen deshalb aus seiner Sicht auf eine Marktphase warten, in der die US-Notenbank ein Ende ihrer Leitzinserhöhungen signalisiert hat. Zudem sollten die Analysten ihre Margenerwartungen deutlich gesenkt haben, und auch die US-Privatinvestoren sollten ihre Aktienquote deutlich nach unten angepasst haben. Hürkamp hält es für wahrscheinlich, dass diese Bedingungen erst im Frühjahr 2023 erfüllt sein werden, und der DAX könnte erneut im März sein Rezessionstief finden.

Bis zu dieser sich mittelfristig abzeichnenden Kaufgelegenheit empfiehlt er weiterhin eine Trading-Strategie sowie einen Blick auf die DAX-Volatilität VDAX. Derzeit sollten nur in sehr nervösen Marktphasen mit einem VDAX von 30 bis 40 Aktienpositionen sukzessive ausgebaut werden. Gelassenere Marktphasen mit einem VDAX zwischen 20 und 25 sollten dagegen zunächst weiterhin zum schrittweisen Abbau von Positionen genutzt werden, da wir überzeugt sind, dass es bis zum Start eines neuen Aktien-Bullenmarkts noch einige Monate dauern wird, so der Rat des Commerzbank-Aktienstrategen.

& Profi-Tools von

& Profi-Tools von