Wiederholt sich die Geschichte, könnten aus den Verliererbranchen des Vorjahres die Gewinner in 2023 werden

Wiederholt sich die Geschichte, könnten aus den Verliererbranchen des Vorjahres die Gewinner in 2023 werden

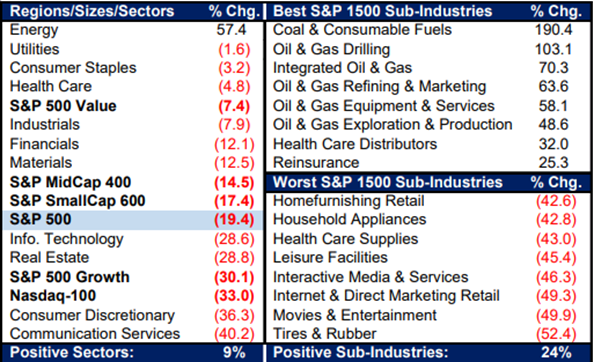

Auf Sektorenbasis fiel die Performance-Bilanz im Vorjahr am US-Aktienmarkt sehr unterschiedlich aus. Zum Jahreswechsel knüpft sich daran die Frage, welche Sektoren die Anleger in 2023 voraussichtlich bevorzugen bzw. meiden werden. Laut CFRA Research empfiehlt die Geschichte nach Verlustjahren eine Rotation von den im Vorjahr besten Sektoren zu den schlechtesten Sektoren. Demnach wären Kommunikationsdienste, zyklische Konsumgüter, Immobilien und Technologie zu bevorzugen, denn diese schnitten in 2022 am schlechtesten ab. TraderFox berichtet.

Der S&P 500 Index verzeichnete im Jahr 2022 einen Rückgang von 19,4 %. Diese Performance-Bilanz entspricht dem viertschlechtesten Jahr seit 1945, nach 2008 (-38,5 %), 1974 (-29,7 %) und 2002 (-23,4 %).

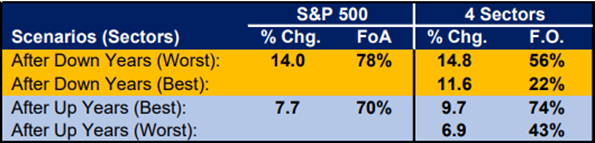

Doch noch dem schwachen Vorjahr ist für den Fall Trost in Sicht, dass sich die Geschichte wiederholt. Denn wie Sam Stovall Chief Investment Strategist beim US-Finanzdienstleister CFRA Research ermittelt hat, legte der S&P 500 nach allen 21 Verlustjahren seit 1945 im darauffolgenden Jahr durchschnittlich um 14,2 % zu, wobei es in 81 % der Fälle zu Jahresgewinnen kam.

Diese Erfolgsbilanz liest sich gut verglichen mit dem durchschnittlichen Kursanstieg des S&P 500 Index von 8,9 % über alle Jahre hinweg seit dem Ende des zweiten Weltkriegs und einer in dieser Zeit verbuchten Anstiegshäufigkeit auf Jahressicht von 71 %. Betrachtet man nur die Performance jener 12 Verlustjahre mit prozentual zweistelligen Abschlägen, dann waren die Renditen im Folgejahr allerdings etwas gedämpfter. Laut Stovall legte der S&P 500 bei dieser Konstellation im Durchschnitt um 7,8 % zu und es kam in 73 % der Fälle zu Jahresgewinnen.

Die Performance im Jahr 2022 auf Basis der S&P 1500 Sektoren und Subindustrien

Quellen: CFRA, S&P DJ Indizes. *12/31/21-12/30/22.

Nach Verlustjahren empfiehlt die Geschichte eine Rotation von den im Vorjahr besten Sektoren zu den schlechtesten Sektoren

Interessante Ergebnisse haben die von Stovall basierend auf historischen Daten angestellten Analysen auch mit Blick auf einzelne Sektoren erbracht. Die Ergebnisse, die der Stratege ermittelt hat, helfen ihm auch bei der Suche nach Antworten auf die Frage, ob Anleger rund um einen Jahreswechsel auf Branchenebene eher die Gewinner oder besser die Verlierer des Vorjahres bevorzugen sollten.

Denn laut Stoval hängt das zu bevorzugende Vorgehen davon ab, wie sich der Markt im Jahr zuvor entwickelt hat. In den Jahren, in denen es aufwärts ging, sollten sich die Anleger an jene vier Sektoren halten, die sich am besten entwickelt haben, und die Gewinner ins neue Jahr mitnehmen. Wenn der Markt jedoch gefallen ist, empfiehlt die Geschichte eine Rotation vom "Ersten zum Schlechtesten", indem man aus den wahrscheinlich defensiven Gruppen, die sich während des Rückgangs am besten gehalten haben, aussteigt und in die Sektoren wechselt, die am stärksten gefallen sind.

S&P 500 Sektorrenditen nach Aufwärts- und Abwärtsjahren seit 1990

Quelle: CFRA, S&P Global. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse. FoA: Häufigkeit des Anstiegs. F.O.: Häufigkeit der Outperformance. 12/31/90-12/28/22

Hoffnung für die Sektoren Kommunikationsdienste, zyklische Konsumgüter, Immobilien und Technologie

Seit 1990, das heißt, seit der Zeit, für die S&P Daten auf Sektorebene zur Verfügung hat, stiegen die vier Sektoren mit der schlechtesten Performance im darauf folgenden Jahr um durchschnittlich 14,8 %, während der S&P 500 nach einem Rückgang typischerweise um 14,0 % zulegte, und diese vier Gruppen schlugen den Markt in 56 % der Fälle. Umgekehrt stiegen die vier Sektoren, die sich in diesen Jahren des Abschwungs am besten entwickelten, im neuen Jahr um durchschnittlich 11,6 % und sie schlugen den Markt nur in 22 % der Fälle.

Wäre das Jahr 2022 ein Aufschwungjahr gewesen, hätte die Geschichte dazu geraten, bei den vier leistungsstärksten Sektoren zu bleiben, da diese im folgenden Jahr einen durchschnittlichen Anstieg von 9,7 % verzeichneten, während der Markt in Aufschwungjahren durchschnittlich um 7,7 % zulegte und in 74 % der Fälle den Markt schlug. Umgekehrt stiegen die vier unterdurchschnittlich abschneidenden Sektoren im Durchschnitt um 6,9 % und schlugen den Markt nur in 43 % der Fälle.

Sollte sich die Geschichte also wiederholen (wofür es natürlich wie immer keine Garantie gibt), hat der S&P 500 basierend auf den von Stovall ermittelten Daten gute Chancen, im Jahr 2023 eine überdurchschnittliche Rendite zu erzielen, angeführt von den Gruppen mit der schlechtesten Performance im Jahr 2022: Kommunikationsdienste, zyklische Konsumgüter, Immobilien und Technologie. Als Anleger wird es dabei wie immer spannend sein zu beobachten, ob sich der Markt wieder einmal an die historischen Durchschnittsvorgaben hält oder die Kurse dieses Mal wieder von der Norm abweichen.

& Profi-Tools von

& Profi-Tools von