Portfoliocheck: Ken Fisher kehrt Bayer und Europa den Rücken. Und Buffett…

Ken Fisher fährt einen opportunistischen Investmentansatz. Er "verliebt" sich nicht in Meinungen oder Märkte oder einzelne Aktien und er bleibt ihnen nicht "für immer" treu wie Warren Buffett oder Charlie Munger. Er stellt sich schnell auf neue Gegebenheiten ein und versucht, hieraus seine Vorteile zu ziehen. Und das gelingt Ken Fisher seit Jahrzehnten und weitaus besser als den meisten anderen Investoren.

Denn Fisher ist Value Investor, wenn dieser Ansatz die besseren Renditen verspricht. Und er ist Growth Investor, wenn es hiermit mehr zu verdienen gibt. Auf lange Sicht hat der Value-Ansatz die Nase vorn, aber die Geschichte zeigt auch, dass selten beide Ansätze gleichzeitig überdurchschnittliche Renditen abwerfen. Und Fisher versucht stets, die bessere Welle zu reiten.

Sein hohes Ansehen in der Investmentwelt hat sich Ken Fisher auch dadurch erworben, dass er bereits mehrmals einschneidende Ereignisse treffend vorausgesagt hat. Im Jahr 2000 warnte er vor dem Platzen der Dotcom-Blase und riet zu massiv erhöhtem Cash-Bestand. Und als der Markt noch seinen Boden suchte nach dem dramatischen Absturz, riet er 2002 dazu auf, sein Vermögen wieder in Aktieninvestments umzuschichten. Als Mahner wurde er jeweils eher belächelt, als Contrarian Investor zunächst bemitleidet und später dann beneidet. Denn am Ende lag er richtig und seine Klienten wurden mit überragenden Renditen belohnt.

Erst der Blick aufs große Ganze

Fisher verfolgt abwechselnd Value/Contrarian Investing und Growth Stock Investing. Nachdem er in einer eigenen Studie herausgefunden hatte, dass beide Stile je nach Marktgeschehen abwechselnd gut funktionieren, fährt er bewusst zweigleisig. Doch das nicht nach Lust und Laune oder nur aus dem Bauch heraus."Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."

(Ken Fisher)

Vielmehr zieht er Makro-Indikatoren zu Rate. Ist die Zinsstrukturkurve flach, favorisiert er Wachstumsaktien und bei einer steilen Kurve sucht er nach Value-Schätzen. Aber auch das Bruttoinlandsprodukt (BIP) oder die Inflationsentwicklung sind wichtige Kriterien für ihn, was er in seinen lesenswerten ausführlich Büchern beschreibt.

Der Andersdenkende

Als Contrairian legt Ken Fisher zudem großen Wert darauf, möglichst anders als die breite Masse zu handeln. Er hat erkannt, dass die Renditen schrumpfen, wenn Investoren nach demselben Investmenttyp suchen. Auch beim Investieren fängt der frühe Vogel den dicksten Wurm, wenn er nämlich antizyklisch vor allen anderen in die Werte investiert, die einige Zeit später von der Börse "entdeckt" und in den Himmel gekauft werden. Den Trend zu reiten macht am meisten Spaß und bringt am meisten Rendite - wenn man früh genug dabei ist und früh genug wieder aussteigt. Die ersten und die letzten paar Prozente überlässt Ken Fisher gerne den anderen. Er ist dann bereits wieder auf der Pirsch nach den neusten (noch nicht) angesagten Investmentideen.Einige seiner bevorzugten Kriterien bei der Auswahl von Einzelaktien sind:

- Das Kurs-Umsatz-Verhältnis bei nicht zyklischen Aktien und Technologiewerten sollte unter 0,75 liegen, aber keinesfalls über 1,5

- Das Kurs-Umsatz Verhältnis für Zykliker sollte unter 0,8 liegen, im Idealfall unter 0,4

- Die Schuldenquote, also das Verhältnis von Fremdkapital zu Eigenkapital, sollte kleiner als 0,4 sein

- Das Wachstum beim Gewinn je Aktie sollte auf lange Sicht über 15% liegen

- Der Free-Cash-Flow pro Aktie sollte größer Null sein

- Die durchschnittliche Gewinnmarge der letzten drei Jahre sollte über 5% liegen

- Hat das Unternehmen Produkte oder Dienstleistungen, die ausreichendes Potenzial haben, um in den nächsten Jahren ordentliches Umsatzwachstum zu garantieren?

- Hat das Management die Entschlossenheit, weiterhin Produkte und Prozesse zu entwickeln, die das Umsatzpotenzial erhöhen?

Wie effektiv ist der Bereich Forschung & Entwicklung in Relation zur Größe des Unternehmens? - Hat die Firma einen überdurchschnittlich erfolgreichen Vertriebsapparat?

- Hat das Unternehmen eine ausreichend große Gewinnmarge?

- Was tut das Unternehmen, um die Gewinnmarge zu halten oder auszubauen?

- Pflegt die Firma herausragende Beziehungen zum Personal bzw. zu ihren Arbeitnehmern?

- Hat das Unternehmen hervorragendes Führungspersonal?

- Hat das Management eine ausreichende Tiefe, um Aufgaben delegieren zu können?

- Wie gut sind die Kostenanalyse und das Accounting?

- Welche Aspekte heben das Unternehmen von seinen Wettbewerbern ab?

- Hat das Unternehmen eine eher kurzfristige oder langfristige Gewinnorientierung?

- Benötigt die Firma für ihr Wachstum Kapitalerhöhungen?

- Verfügt das Unternehmen über ein Management zweifelsfreier Integrität?

- Ist das Management auch in schwierigen Zeiten ehrlich?

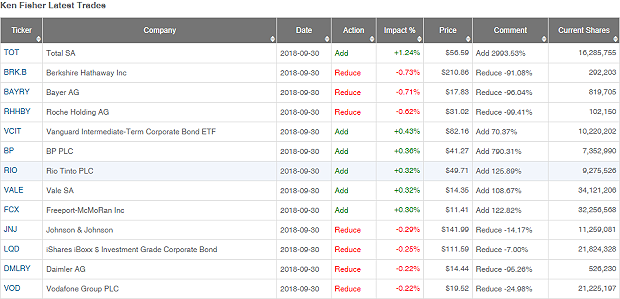

Ken Fishers Käufe und Verkäufe

Ken Fishers Portfolio ist relativ breit aufgestellt, was bei seinem hohen Anlagevolumen kaum verwundert. Da er häufiger Positionen austauscht, kann er keinen so fokussierten Ansatz verfolgen wie Warren Buffett.

Seine Aktivitäten im dritten Quartal folgten einem klaren Muster: Fisher glaubt, der Markt befände sich in der letzten Phase eines Bullenmarktes und da würde die Technologieaktien immer besonders gut abschneiden, während zyklische, konjunktursensible Werte (schon) unter die Räder kommen. Des Weiteren hat er sich merklich aus Europa zurückgezogen. In Europa schwächelt die Konjunktur und es gibt Sorgen über die anstehende Zinswende, den Brexit und das Bankensystem. In den USA rennt die Konjunktur wie verrückt und die Steuererleichterungen für Unternehmen haben deren Gewinne auf ein neues Niveau gehoben. Darüber hinaus setzte Fisher stärker auf Rohstoffwerte und baut im Gegenzug Unternehmen ab, die von hohen Rohstoffpreisen besonders belastet werden.

Fisher hat also sein ohnehin hohes Engagement bei Technologiewerten noch eine Spur ausgebaut, sich jedoch bei den Rohstoffproduzenten Vale, Rio Tinto, Freeport McMcRan, Total und BP kräftig eingedeckt. Im Gegenzug hat er europäische Werte jenseits des Rohstoffsektors den Laufpass gegeben, wie Roche, Daimler und Bayer. Und bei Vodafone reduzierte er ebenfalls signifikant seine Position. Des Weiteren hat er auch damit begonnen, Johnson & Johnson abzubauen, was in Kombination mit dem Exit bei Roche darauf hindeuten könnte, dass er Pharmawerten insgesamt nicht mehr viel zutraut. Sein moderates Aufstocken bei Pfizer und seine hier hohe Gewichtung im Depot passen hier wiederum nicht stimmig ins Bild…

Bemerkenswert ist allerdings, dass Fisher auch Warren Buffetts Beteiligungskonglomerat Berkshire Hathaway fast vollständig aus seinem Depot getilgt hat. Obwohl Berkshire stark in Energie engagiert ist (BH Energy), mit der Eisenbahn BNSF ein Schwergewicht besitzt, das von steigenden Energiepreisen (vor allem Kohle) profitiert und das mit einem Portfolioanteil von mehr als 25 Prozent in der Technologieaktie Apple investiert ist. Fisher setzt wohl darauf, dass sich die Konjunktur auch in den USA bald abkühlt und damit auch für eine Vielzahl von Berkshires Tochterunternehmen das Geschäftsklima rauer wird.

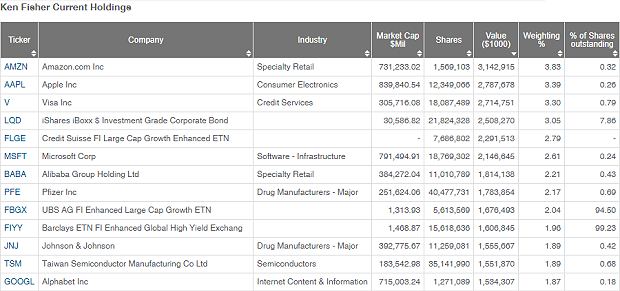

Ken Fishers Portfolio

Mit Amazon, Apple, Alibaba, Microsoft und Alphabet setzt Fisher sehr stark auf Technologiewerte und das Internet. Und damit gleich auf mehrere Megatrends: Online-Shopping, Cloud, Software-as-a-Service (SaaS), Künstliche Intelligenz (KI). Zusätzlich hat er mit Taiwan Semiconductor und Intel zwei Profiteure dieser Entwicklung im Portfolio hoch gewichtet, die hierfür benötigte Chips herstellen. VISA wiederum ist einer der größten Nutznießer des andauernden Trends hin zum Online-Bezahlen und innovativen Paymentlösungen.

Fishers Abkehr von Europa geht einher mit einem deutlichen Ausverkauf bei großen Standardwerten aus Stoxx und DAX. Gerade die deutschen Schwergewichte haben besonders gelitten, wie Daimler oder Bayer. Dabei haben beide sich mit fragwürdigen Entscheidungen und Aktivitäten in den letzten Monaten und Jahren aber auch selbst das Leben schwer gemacht. Über den Dieselskandal bei Daimler will ich mich gar nicht auslassen, aber Bayer hat sich da mit der gigantomanischen Übernahme von Monsanto einen rostigen Nagel selbst ins Knie gehämmert - und erinnert fatal an den Rohrkrepierer des "Merger under Equals" zwischen Daimler und Chrysler.

Aber lassen wir den Benz mal mit Verdacht auf Motorschaden links liegen und rauschen "full speed" mit Bayer über die Monsanto-Klippe. Oder ins Deutsche übersetzt: voll auf Speed…

Aktie im Fokus: Bayer

Bayer war mal ein Pharmaunternehmen und sein Vorzeigeprodukt Aspirin in aller Munde. Zu seinen Glanzzeiten hatte Bayer sogar zwei Werksclubs in der ersten Fußball Bundesliga, Bayer Leverkusen und Bayer Uerdingen. Die Leverkusener spielen noch in der ersten Klasse, wenn auch nicht unbedingt erstklassig, die Uerdinger sind längst ausgemustert und sind inzwischen Experten im Absteigen. Leider scheint sich Bayer die Entwicklung dieser beiden Fußballclubs zum Vorbild genommen zu haben: man wollte nicht mehr in der ersten Liga nur so mitspielen (Leverkusen) und hat dabei auf zu viel Neues, vor allem Falsches, gesetzt, so dass der Abstieg immer mehr Fahrt aufnimmt (Uerdingen). Augen zu und… rein in den Schlamassel.Was hat sich Bayer nur gedacht?

Bayer schickte sich vor einigen Jahren an, sich breiter aufzustellen und wollte insbesondere seine Agrarsparte erheblich ausbauen. Organisch schaffte man das nicht und so schaute man sich nach geeigneten Übernahmekandidaten um. Man fand wohl keine, daher erweiterte man das Suchraster und landete bei den ungeeigneten Kandidaten und hier beim absoluten Parier, dem Ausgestoßenen: Monsanto.Monsanto ist Spezialist für Saatgut. Genauer gesagt für genverändertes Saatgut. Das findet in den USA breite Anwendung, ist aber hierzulande sehr umstritten. Monsanto ist allerdings besonders clever in seiner Geschäftspolitik. Denn unsere Landwirtschaft wird immer konzentrierter, immer intensiver, da immer weniger Flächen zum Anbau zur Verfügung stehen. Und die schrumpfenden geeigneten Flächen konkurrieren zunehmend mit Flächen, die für die Energieversorgung "zweckentfremdet" werden, also zum Anbau von Raps und Mais. Je intensiver die Landwirtschaft, desto störanfälliger ist sie für Schädlinge. Gleichzeitig steigen die Umweltvorgaben immer weiter an, weil die Menschen und die Behörden weniger fremde Bestandteile in der Nahrungskette fordern und immer stärker auf Öko und Naturbelassenheit setzen. In gewisser Weise ist das die Quadratur des Kreises, die hier gefordert wird. Und Monsanto hat das hinbekommen. Irgendwie.

Denn man hat die wirkungsvollsten Pestizide entwickelt, die man sich vorstellen kann. Diese schädigen allerdings auch die Nutzpflanzen, was nicht im Sinne des Erfinders ist. Also hat Monsanto deren Erbgut genetisch verändert und dieses veränderte Saatgut lässt Pflanzen sprießen, die resistent gegen die Pflanzenschutzmittel sind. Sehr clever! Landwirte, die ohne die Pflanzenschutzmittel anbauen, oder sie nutzen, ohne das speziell abgehärtete Saatgut, haben viel höhere Ernteausfälle, während die Monsanto-Kunden deutlich höhere Erträge je Anbaufläche erzielen. Und damit die anderen aus dem Markt drängen, die im Preiswettbewerb nicht mehr mithalten können. Wer also nicht Monsanto-Kunde ist, hat im Wettbewerb kaum noch eine Chance.

Wen das Geschäftsmodell an Zigaretten oder gar Drogen erinnert, liegt nicht wirklich falsch. Wer das Produkt nutzt, erzielt eine höhere Leistung. Nach einiger Zeit kann man aber ohne das Produkt nicht einmal mehr seine normale Leistung erbringen. Und leidet zunehmend unter Nebenwirkungen und Entzugserscheinungen. Also hat sich der Verkäufer einen treuen Kunden herangezüchtet. Tabak, Schnaps, Drogen, Glückspiel, sie alle werden nach dem gleichen Muster vermarktet. Schutzgelderpressung funktioniert im Übrigen auch nach dieser Masche. Und Monsanto hat hier eine ähnlich geniale Idee gehabt und umgesetzt.

Aus diesem Grund hat sich Bayer die volle Monsanto-Dröhnung gegeben und sich den Konkurrenten komplett einverleibt. Dazu musste man erhebliche Auflagen erfüllen und unter Anderem lukrative Unternehmensteile abstoßen – der deutsche Konkurrent BASF freut sich bestimmt noch immer ein Loch in den Bauch, weil er so seine Präsenz im Crop-Science-Bereich unverhofft und kräftig ausweiten konnte.

Ende Juni hatte Bayer die Monsanto-Übernahme endlich unter Dach und Fach und sich hierzu bis an die Hutschnur verschuldet. Die Verschlechterung der Bilanzqualität hat man dabei billigend in Kauf genommen. Ein kalkuliertes Risiko. Allerdings ein schlecht kalkuliertes… Denn mit Monsanto hat sich Bayer echte negative Begleiterscheinungen eingekauft, die sich zunehmend belastend auswirken: Rechtsstreitigkeiten in den USA.

Das Milliarden verschlingende Desaster um die Antibabypille "Yasmin" hätte Bayer eine Warnung sein können und sollen. Doch nun wohnt man geradezu in US-Gerichtssälen. Dabei geht es nicht nur um den Unkrautvernichter Glyphosat, das in Verdacht steht, die Insekten- und Pflanzenwelt großflächig auszurotten und darüber hinaus auch unter Krebsverdacht steht, sondern auch um weitere Produkte, die man sich mit Monsanto – und ganz bewusst – eingekauft hat. Wie das ebenfalls potenziell krebserregende Unkrautvernichtungsmittel Roundup.

Der Hammer ist aber Dicamba. Denn es gibt inzwischen durchaus Pflanzenschädlinge, die sogar gegen Glyphosat resistent sind. Hier kommt dann das Monsanto-Mittel Dicamba ins Spiel. Das tötet diese resistenten Schädlinge rigoros ab. Allerdings tötet es dabei auch die Nutzpflanzen gleich mit – es sei denn, der Landwirt setzt auf spezielles gen manipuliertes Erbgut, das gegen Dicamba resistent ist. Das man bei Monsanto kaufen kann. Ich habe dieses "Geschäftsmodell" ja zuvor schon beschrieben. Der Sturm der Entrüstung gegen Dicamba und Monsanto resultiert nun daraus, dass dieses Mittel von den Landwirten großflächig auf ihren Feldern versprüht wird. Und wenn dann etwas Wind aufkommt, was ist im mittleren Westen der USA ja nicht ganz ungewöhnlich ist, verbreitet sich Dicamba auch gleich auf die Felder der Nachbarn – wo es dann die gesamte Ernte und auch alles andere killt. Quasi Mais und Maus. Sofern die Nachbarlandwirte nicht auch "geschütztes" genmanipuliertes Erbgut von Monsanto gekauft haben. Was für die Mäuse allerdings keinen Unterschied macht.

Wir sprechen hier also nicht nur über möglichen Schadensersatz in ausufernder Milliardenhöhe, sondern vor allem über nicht unwahrscheinliche Verbote dieser Produkte. Und während Schadensersatzprozesse in den USA jahre- und jahrzehntelang in die Länge gezogen werden können, wirkt ein Verbot direkt und unmittelbar. Und sofort. Die Schulden muss Bayer dann aber trotzemde bedienen, auch wenn die Umsätze und Gewinne empfindlich einbrechen würden.

Hätte Bayer-Chef Werner Baumann doch mal Benjamin Grahams Lehren berücksichtigt! Dieser mahnte, immer zuerst auf das Risiko zu schauen und erst als zweites auf die möglichen Chancen. Aber das taten Baumann und Bayer nicht. Sie haben sich alleine die Chancen vorgenommen und sich die Zukunft in allen erdenklichen knalligen Farben ausgemalt. Nur Blutrot haben sie vergessen und genau diese Farbe dominiert inzwischen das Bild. Denn die Risiken sind unkalkulierbar und nehmen beinahe täglich weiter zu.

Im Kursverlauf zeichnet sich dieses Horrorszenario augenscheinlich ab. Bayer hat mit 35 Prozent Verlust in diesem Jahr zweieinhalb Mal so viel eingebüßt wie der DAX selbst. Dabei ist Bayer mit rund 6,5 Prozent Anteil noch immer eines der Schwergewichte im DAX und sein Absturz reißt den Gesamtmarkt weiter mit nach unten.

Zwischen Hoffen und Bangen

Besteht noch Hoffnung auf Besserung? Klar, denn die Hoffnung stirbt ja bekanntlich zuletzt. Doch Hoffnung ist als Investmentcase an der Börse ungeeignet, Hoffnung ist kein Fundament für eine seriöse Investmententscheidung.An der Börse geht es um Wahrscheinlichkeiten, nicht um Vermutungen. Da Bayer zunehmend vom Ausgang von Gerichtsverfahren in den USA abhängt und sich dieser Trend noch verstärkt und nicht etwa abschwächt, sinkt auch die Prognosesicherheit bzgl. Bayers künftiger Unternehmensentwicklung. Man könnte auch sagen, die Unsicherheit nimmt zu. Und Unsicherheit ist seit jeher der Feind steigender Aktienkurse. Unsicherheit erzeugt immer Risikoabschläge. Und das könnte auch Chancen bieten – jedenfalls wenn man relativ sicher sein kann, dass die Bedenken unbegründet oder übertrieben sind.

Ken Fisher hat hierzu eine klare Meinung eingenommen: er sieht höhere Risiken als Chancen und hat daher seine Bayer-Aktien schon vor Wochen verkauft. Und die Gründe liegen klar auf der Hand…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von