4 goldene Dividendenregeln und meine 5 favorisierten Dividenden-Aktien

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Dividendenaktien sind eine sehr beliebte Anlageform, um ein stetiges passives Einkommen zu generieren und finanziell frei zu werden. Als Anleger gibt es abseits der Dividendenrendite jedoch einige Faktoren, die man bei der Auswahl der Aktien beachten sollte. Wir haben für dich vier goldene Regeln für den Kauf von Dividendentiteln zusammengestellt und fünf spannende Aktien herausgesucht, die für Dividendeninvestoren interessant sein dürften.

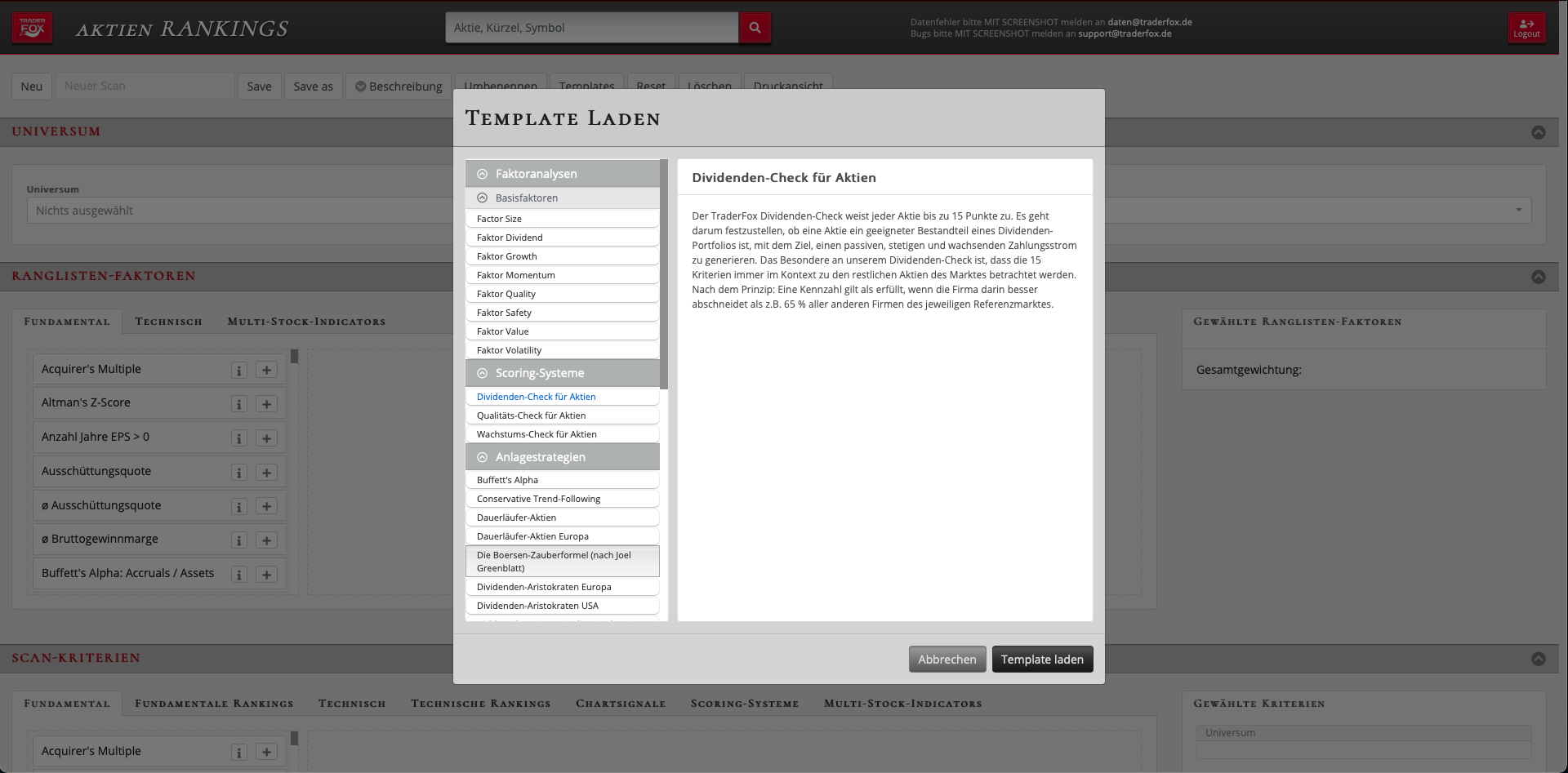

Mit dem TraderFox-Screening-Tool aktien RANKINGS kannst du Top-Dividendenzahler einfach und schnell finden. Um eigene Screenings durchzuführen, musst du lediglich die für dich entscheidenden Scan-Kriterien und Ranglisten-Faktoren festlegen, nach denen du die Aktien filtern möchtest. Alternativ kannst eines unserer vorgefertigten Templates auswählen, wie etwa Faktor-Dividend, Dividenden-Check oder Dividenden-Aristokraten.

Tipp: Wenn du täglich über die aktuellen Top-Dividendenaktien auf dem Laufenden gehalten werden möchtest, kannst du als TraderFox-Kunde die entsprechenden Paper in unserem digitalen Kiosk abonnieren!

Unsere 4 goldenen Regeln für Dividendeninvestoren!

- Dividendenrendite: Die Dividendenrendite ist das Verhältnis aus Dividende und Aktienkurs. Bezogen auf den aktuellen Kurs gibt sie also an, welchen Anteil wir jährlich als Dividende ausgeschüttet bekommen. Als Dividendeninvestoren wollen wir in der Regel eine möglichst hohe Dividendenrendite erzielen, doch hier ist Vorsicht geboten: Ein zu hoher Wert könnte ein Warnsignal sein. Wenn der Kurs einer Dividendenaktie beispielweise stark gefallen ist, ist die Dividendenrendite entsprechend höher. Hier gilt es genauer hinzuschauen und zu prüfen, ob eine derart hohe Rendite tatsächlich auch (langfristig) gezahlt werden kann. Ratsam ist hier, die historische Dividendenrendite und die Dividendenkontinuität zu betrachten Ich habe mir für diesen Artikel Aktien mit einer Dividendenrendite von mindestens 2 % angeschaut.

- Dividendenwachstum: Ein stetiges und nachhaltiges Dividendenwachstum ist oftmals deutlich wichtiger als die aktuelle Dividendenrendite. Wenn ein Unternehmen die Dividende jährlich steigert, erhalten wir als Investoren Jahr für Jahr eine höhere Rendite auf unseren Einstandskurs. Wir betrachten hier das Dividendenwachstum p.a. in den letzten 10 Jahren. Dabei kommt es nicht nur auf die Höhe des Wachstums an, sondern auch darauf, ob das Unternehmen kontinuierlich in der Lage war, die Dividende zu steigern und zwischenzeitlich keine deutlichen Kürzungen vornehmen musste.

- Ausschüttungsquote: Die Ausschüttungsquote gibt den Anteil am Jahresüberschuss an, der als Dividende ausgeschüttet wird. Liegt die Quote über 100 %, so bedeutet dies, dass das Unternehmen mehr an die Aktionäre ausschüttet als es einnimmt und die Dividende aus der Substanz des Unternehmens gezahlt wird. Das ist keine nachhaltige Dividendenpolitik und sollte daher in der Regel vermieden werden. Die optimale Ausschüttungsquote hängt von vielen Faktoren ab und ist von Unternehmen zu Unternehmen unterschiedlich. Prinzipiell sollte nur der Teil des Gewinns ausgeschüttet werden, der nicht sinnvoll im Unternehmen eingesetzt werden kann. Die Ausschüttungsquote sollte aber in der Regel unter 75 % liegen.

- Entwicklung der Eigenkapitalquote: Als Dividendeninvestoren sind wir auf der Suche nach finanziell stabilen Unternehmen, die langfristig in der Lage sind, eine Dividende zu zahlen. Die optimale Eigenkapitalquote ist stark von der Branche abhängig. Für uns ist ein wichtiges Kriterium, dass die Eigenkapitalquote auf einem moderaten Niveau ist und sich in den vergangenen Jahren nicht stark negativ entwickelt hat.

Top-Dividendenaktie Nr. 1: Allianz SE

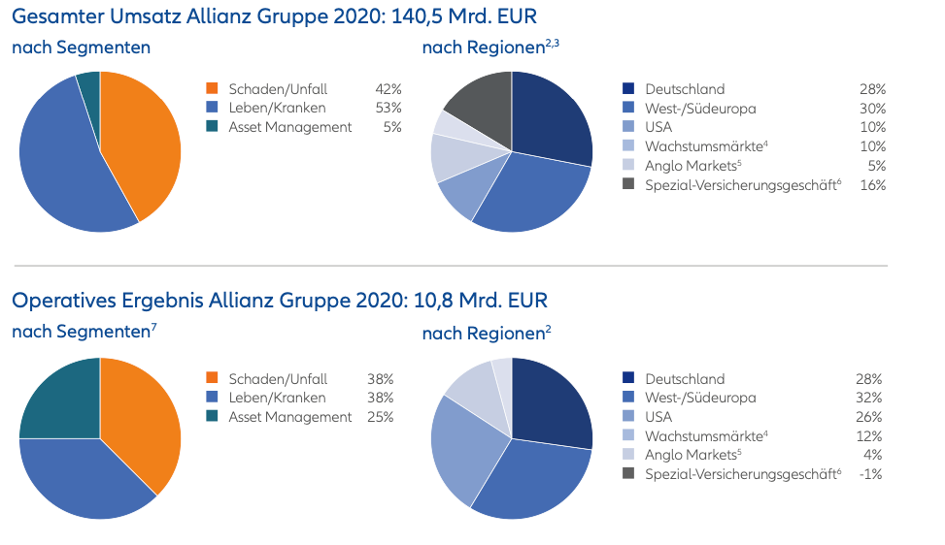

Die Allianz SE ist einer der größten Versicherer und Finanzdienstleister der Welt. Mit einer Marktkapitalisierung von rund 90 Mrd. Euro ist das Unternehmen aus München einer der fünf größten DAX-Konzerne. Die Allianz SE ist in erster Linie unter den Marken Allianz, Euler Hermes (Kreditversicherungsgruppe) und Pimco (Vermögensverwalter) aktiv. Der international tätige Konzern wurde bereits 1890 gegründet und kam im Jahr 1895 an die Börse. Allianz agiert in drei Segmenten: Schadens- und Unfallversicherungen, Lebens- und Krankenversicherungen und Asset Management. Das Segment Leben/Kranken machte im vergangenen Jahr 53 % des Umsatzes aus, gefolgt von Schaden/Unfall mit 42 % und Asset Management mit 5 %. Das Asset Management trug allerdings zu 25 % zum operativen Ergebnis bei, während die anderen beiden Segmente jeweils 38 % des operativen Ergebnisses ausmachten. Im Asset Management ist die Allianz seit 1998 aktiv und hat rund 2,3 Billionen Euro Assets under Management (AuM). 2020 hat das Unternehmen einen Umsatz von 140,5 Mrd. Euro generiert und ein operatives Ergebnis von 10,8 Mrd. USD erzielt.

Quelle: Allianz

Der geografische Schwerpunkt des Unternehmens liegt auf Deutschland und West-/ Südeuropa, allerdings sind auch die USA ein wichtiger Markt, was sich insbesondere an dem 26-prozentigen Anteil am operativen Ergebnis zeigt. Grund für die Diskrepanz zwischen Anteil am Umsatz und Anteil am operativen Ergebnis ist der Asset Manager Pimco, der größtenteils in den USA aktiv ist. Über die Venture-Capital-Sparte Allianz X investiert der Konzern regelmäßig in Startups, die insbesondere den Bereichen FinTech und InsurTech zuzurechnen sind.

Die finanzielle Situation des Versicherers ist während der Corona-Krise weiterhin stark. Die für Versicherungen wichtige Solvency-II-Ratio (Eigenmittel im Verhältnis zur Solvabilitätskapitalanforderung) lag bei der Allianz in Q4 2020 bei stabilen 207 %. Auch auf dem Höhepunkt der Krise in Q2 2020 lag die Quote mit einem Wert von 187 % noch deutlich über der vom Management festgelegten Mindestbedingung für die Dividendenausschüttung, welche bei 160 % liegt. Die Eigenkapitalquote wurde in den vergangenen Jahren leicht erhöht und liegt aktuell bei rund 7,6 %.

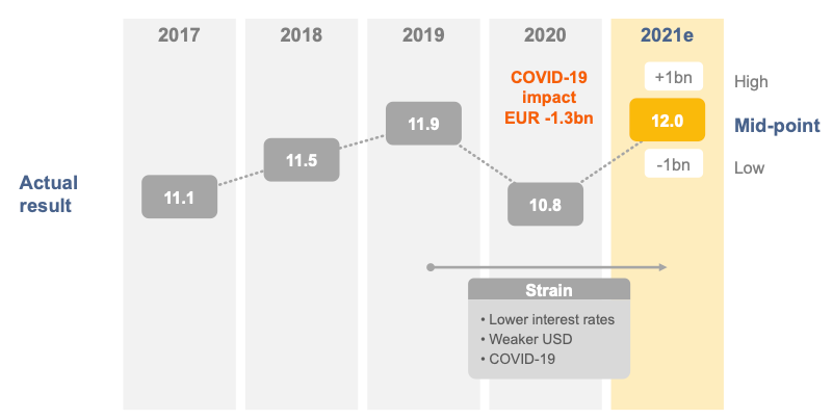

In den vergangenen fünf Jahren ist der Umsatz der Allianz SE um durchschnittlich 0,85 % und der Gewinn je Aktie (auch durch Aktienrückkäufe) um 2,5 % gewachsen. Durch die Pandemie ist das EBIT im vergangenen Jahr um fast 10 % eingebrochen, für 2021 wird allerdings eine Rückkehr auf das Niveau von 2019 erwartet.

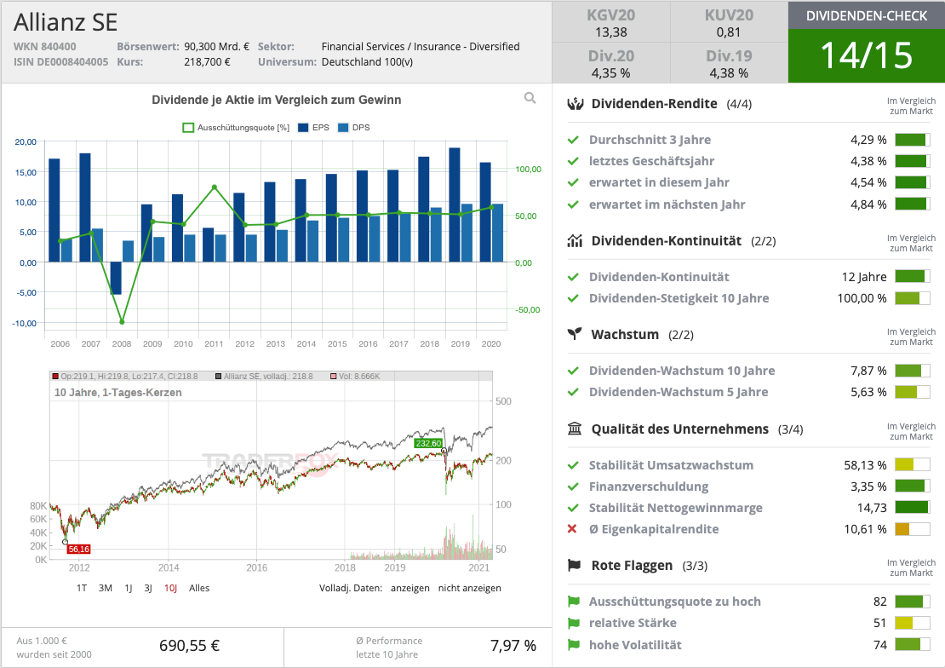

Quelle: Allianz

Die Aktie der Allianz SE ist aktuell mit einem KGV21 von etwa 10 bewertet. Die Dividende ist in den vergangenen 10 Jahren um durchschnittlich 7,87 % p.a. gewachsen und wurde seit 2008 nicht gesenkt. Lediglich in den Jahren 2011, 2012 und 2020 gab es keine Dividendenerhöhung. Seit 2014 wird jährlich etwa die Hälfte des Gewinns an die Aktionäre ausgeschüttet. Zuletzt lag die Ausschüttungsquote aufgrund des gesunkenen Gewinns bei rund 58 %, in den nächsten Jahren werden allerdings wieder Quoten von 51 - 52 % erwartet. Die Dividende lag im vergangenen Jahr bei 9,60 € und wird 2021 bei 10,76 € erwartet. Damit ergibt sich eine Dividendenrendite (2021e) von 4,55 %. Durch die zudem vorhandene finanzielle Stabilität erfüllt die Aktie jedes unserer Kriterien. Die Allianz-Aktie ist ein defensiver Titel, der insbesondere für langfristig orientierte Dividendeninvestoren interessant sein dürfte. Im TraderFox Dividenden-Check erhält Allianz einen Score von 14/15!

(Tipp: Die 100 besten Dividenden-Aktien findest Du auf dem Aktien-Terminal von TraderFox)

Top-Dividendenaktie Nr. 2: Pfizer

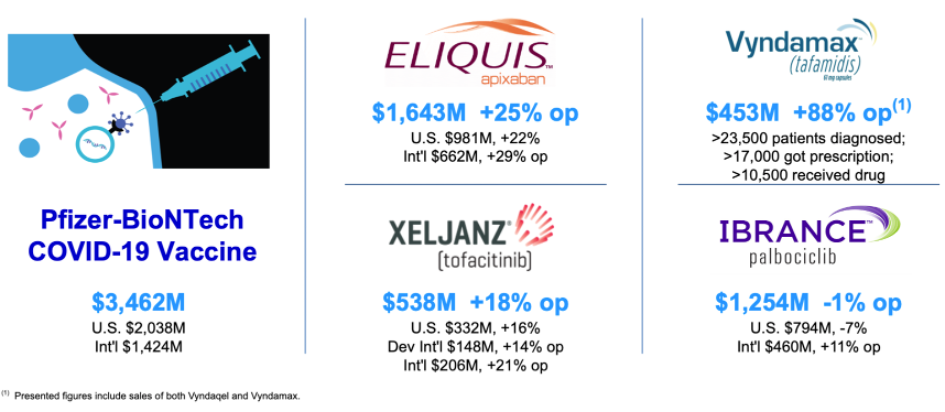

Der Pharma-Gigant Pfizer ist aufgrund des erfolgreichen Corona-Impfstoffs derzeit in aller Munde. Mit einer Marktkapitalisierung von 223 Mrd. USD ist Pfizer einer der größten Pharma-Konzerne weltweit. Das Unternehmen ist in über 150 Ländern aktiv und konzentriert sich primär auf die Entwicklung, Herstellung und den Vertrieb verschreibungspflichtiger Medikamente. Bis November 2020 operierte Pfizer in den zwei Segmenten Biopharma und Upjohn. Upjohn konzentrierte sich auf die Herstellung von Arzneimitteln, deren Patente abgelaufen sind und fusionierte Ende 2020 mit dem Arzneimittelunternehmen Mylan unter dem neuen Namen Viatris. Seither besteht Pfizer nur noch aus dem Biopharma-Segment. Im Jahr 2020 hat Pfizer einen Gewinn von 8,95 Mrd. USD bei einem Umsatz von 41,9 Mrd. USD erzielt. Die wichtigsten Produkte im Jahr 2020 waren Prevnar (Impfstoffe gegen Pneumokokken, 14 % des Umsatzes 2020), Ibrance (Medikamente gegen Brustkrebs, 13 % des Umsatzes 2020), Eliquis (Blutverdünner, 12 % des Umsatzes) und Xeljanz (Medikamente gegen rheumatoide Arthritis, 6 % des Umsatzes 2020). Jedes der vier wichtigsten Produkte ist international noch bis mindestens 2025 lizenziert. Im ersten Quartal 2021 konnte man einen Umsatz von 14,6 Mrd. USD erzielen. Davon machte der gemeinsam mit BioNTech entwickelte Covid-Impfstoff mit fast einem Viertel des Gesamtumsatzes den mit Abstand größten Teil aus. Aktuell wurden weltweit mindestens 1,5 Mrd. Dosen des BioNTech/Pfizer- Vakzins bestellt.

Quelle: Pfizer

In den vergangenen fünf Jahren schrumpfte Pfizer im Umsatz um rund 3 % p.a., während die Pharmabranche insgesamt wuchs. Der Gewinn je Aktie konnte immerhin um 8,89 % p.a. gesteigert werden. Auch durch den erfolgreichen Covid-Impfstoff wird die Trendwende für die Umsatzentwicklung kommen. Im Zuge der Bekanntgabe der starken Quartalsergebnisse in Q1 2021 wurden die Aussichten für das Jahr 2021 deutlich erhöht, so prognostiziert Pfizer einen Umsatz zwischen 70,5 Mrd. USD und 72,5 Mrd. USD, was einer Steigerung um 68 % im Vergleich zum Vorjahr entsprechen würde. Zuvor wurden noch 10 Mrd. USD weniger prognostiziert. Zudem soll der Gewinn je Aktie zwischen 3,55 USD und 3,65 USD liegen, während zuvor maximal 3,20 USD prognostiziert wurden. Dies entspricht einer Verdopplung im Vergleich zu 2020. Der Pharma-Riese profitiert deutlich vom entwickelten Covid-Vakzin. Auch in den Folgejahren könnten die Umsätze deutlicher als erwartet steigen, wenn die Corona-Impfung tatsächlich einer regelmäßigen Auffrischung bedarf.

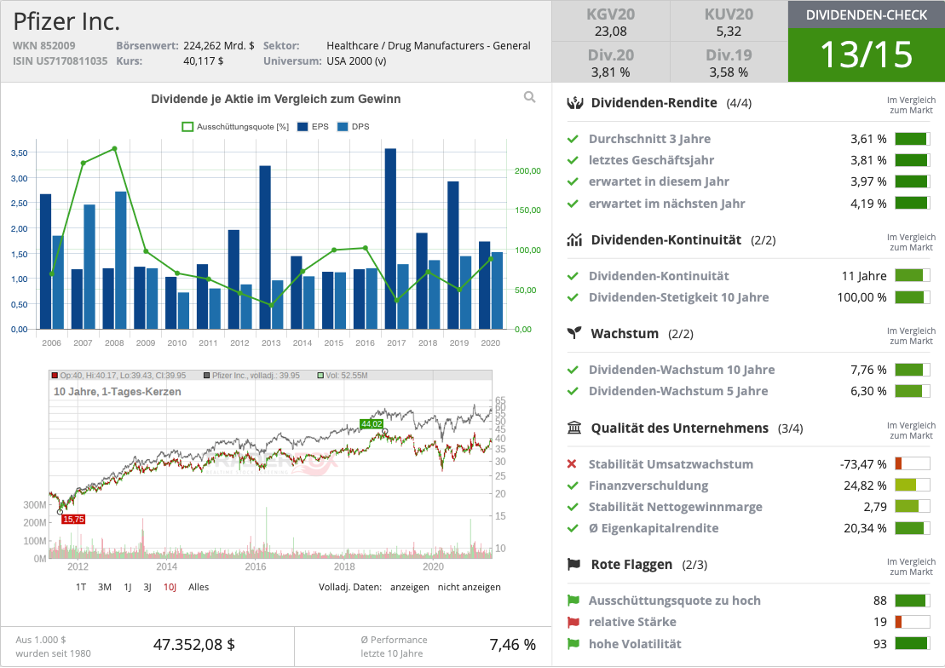

Pfizer zahlt vierteljährlich eine Dividende, die seit 2010 in jedem Jahr erhöht wurde. 2021 wird die Dividendenrendite von Pfizer bei voraussichtlich 3,95 % liegen. Im Durchschnitt der letzten 10 Jahren wuchs die Dividende des Unternehmens um durchschnittlich 7,76 % p.a. Die Ausschüttungsquote lag im vergangenen Jahr durch den niedrigen Gewinn bei einem sehr hohen Wert von 87 % (Durchschnitt der letzten drei Jahre: 69,6 %), wird aber durch die guten Gewinnerwartungen in diesem Jahr voraussichtlich auf einem Niveau von unter 50 % liegen. In Bezug auf den Free Cash Flow lag die Ausschüttungsquote im vergangenen Jahr bei rund 70 %. Auch die Eigenkapitalquote liegt mit einem Wert von 41 % durchaus im Rahmen und ist höher als bei vielen Unternehmen aus der Peer-Group. Im TraderFox Dividenden-Check erreicht Pfizer einen Score von 13/15!

Top-Dividendenaktie Nr. 3: Verizon Communications

Verizon Communications ist ein US-amerikanischer Telekommunikationskonzern mit einer Marktkapitalisierung von 240 Mrd. USD und 132.000 Mitarbeitern. Der Schwerpunkt des Unternehmens liegt im Bereich Mobilfunk, in dem Verizon mit über 100 Millionen Kunden Marktführer innerhalb der USA ist. Neben Telefon- und Internetdienstleistungen ist man zudem im schrumpfenden Bereich Kabelfernsehen aktiv. Erst im Februar dieses Jahres ist Warren Buffett mit Berkshire Hathaway in Verizon eingestiegen und hält seither rund 3,5 % an dem Telekommunikationsunternehmen. Verizon ist in die Segmente Consumer, Business und Corporate and other untergliedert. Das Consumer-Segment bietet Mobilfunk- und Festnetzdienste für Verbraucher an und sorgte im Jahr 2020 für einen Umsatz von rund 88,5 Mrd. USD, was etwa 69 % des Gesamtumsatzes von Verizon (128 Mrd. USD) entsprach. Das Business-Segment steuerte im vergangenen Jahr rund 31 Mrd. USD und damit 24 % zum Gesamtumsatz bei und bietet Mobilfunk- und Festnetzdienste für Unternehmen an, darunter auch Netzwerk- und Sicherheitslösungen. Das Segment Corporate and other, welches im vergangenen Jahr 9,3 Mrd. USD umsetzte besteht neben anderen Beteiligungen aus der hundertprozentigen Tochtergesellschaft Verizon Media, die unter anderem Yahoo und AOL umfasst. Anfang Mai 2021 wurde angekündigt, dass Verizon Media mitsamt der beiden Internetpioniere in der zweiten Jahreshälfte 2021 für 5 Mrd. USD an eine Private-Equity-Gesellschaft verkauft wird. Verizon behält nach der Transaktion 10 % des neuen Unternehmens, das unter dem Namen Yahoo firmieren soll.

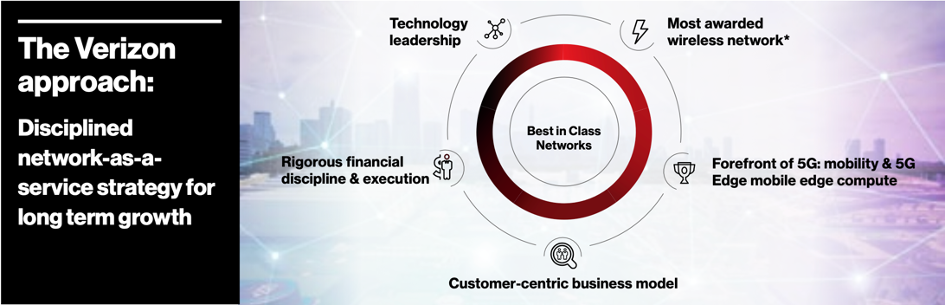

Verizon sieht seine Mobilfunkdienste auch durch die Einführung des 5G-Netztes als den Umsatztreiber in den kommenden Jahren. Bis zum Ende dieses Jahres wird erwartet, dass das Unternehmen bereits 15 Millionen Haushalte im ganzen Land mit 5G-Internetdiensten versorgen wird. Daneben sieht man Wachstumspotenziale durch die Zukunftstrends Smart Cities und Internet of Things. Über Verizon Ventures investiert der Telekommunikationskonzern insbesondere in der Frühphase in verschiedene Startups.

Quelle: Verizon

In den kommenden Jahren werden leichte Steigerungen des Umsatzes und Gewinns je Aktie prognostiziert, so soll der Umsatz von 128 Mrd. USD im Jahr 2020 auf 140 Mrd. USD im Jahr 2023 gesteigert werden. Der Gewinn je Aktie lag 2020 bei 4,30 USD und soll bis 2023 kontinuierlich steigen auf 5,33 USD. Verizon selbst erwartet ein jährliches Umsatzwachstum von 4 % ab dem Jahr 2024. Das Unternehmen ist aktuell mit einem KUV21 von 1,8 und einem KGV21 von 11,6 bewertet. Verizon zahlt eine vierteljährliche Dividende, welche seit 20 Jahren nicht gesenkt und seit 16 Jahren kontinuierlich erhöht wurde. Mit einem durchschnittlichen Dividendenwachstum von 2,59 % p.a. in den letzten 10 Jahren ist die Dividende langsam, aber dafür stetig gewachsen. Die erwartete Dividendenrendite für das kommende Jahr beträgt 4,29 %. Die Ausschüttungsquote lag im vergangenen Jahr bei rund 58 % und wird in diesem Jahr bei 50 % erwartet. Erst seit 2018 kann die Dividende wieder vollständig aus dem Free Cash Flow des Unternehmens gezahlt werden. Bezogen auf den Free Cash Flow lag die Ausschüttungsquote im vergangenen Jahr bei 44 %. Die Eigenkapitalquote von Verizon beträgt aktuell nur rund 21 %, hat sich in den letzten Jahren aber sehr gut entwickelt – 2014 lag sie bei gerade einmal 5 %. Im TraderFox Dividenden-Check kommt Verizon auf 12/15 Punkte.

Top-Dividendenaktie Nr. 4: Sanofi

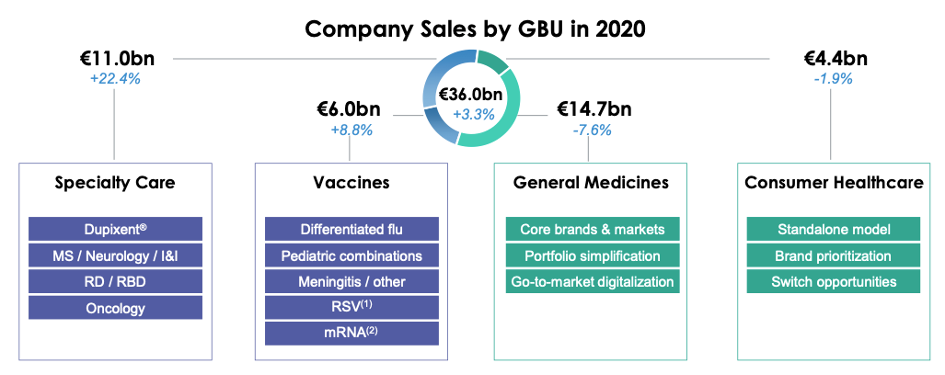

Sanofi ist ein französischer Pharmakonzern mit einer Marktkapitalisierung von über 100 Mrd. Euro, der in 170 Ländern aktiv ist. Das Unternehmen spezialisiert sich vornehmlich auf rezeptfreie Medikamente in den Bereichen Diabetes/Stoffwechsel, Herz-Kreislauf, Thrombose, Zentrales Nervensystem, Innere Medizin und Onkologie und stellt Impfstoffe her. Sanofi hat im vergangenen Jahr einen Gesamtumsatz von rund 36 Mrd. USD erzielt und ist in vier Segmenten aktiv: Das Segment General Medicines hat mit rund 41 % den größten Teil zum Umsatz beigetragen, gefolgt von Specialty Care mit 31 %, Vaccines mit 17 % und Consumer Healthcare mit rund 12 %. Der Bereich Specialty Care ist im vergangenen Jahr am stärksten gewachsen (+ 22,4 %), was in erster Linie an dem Geschäft mit dem Neurodermitis-Medikament Dupixent liegt, welches im ersten Quartal 2021 über 1 Mrd. an Umsatz erzielt hat und damit im Vergleich zum 1. Quartal 2020 um fast 50 % gewachsen ist. Dupixent hat damit allein für rund 12 % der Quartalsumsätze gesorgt. Auch das Impfstoffsegment ist 2020 mit 8,8 % deutlich gewachsen. So wuchs der Umsatz durch Grippeimpfstoffe etwa um ein Viertel, obwohl die Grippezahlen weltweit deutlich zurückgegangen sind.

Quelle: Sanofi

Sanofi entwickelt derzeit zwei Covid-19-Impfstoffe, hängt hier aber zeitlich hinter der Konkurrenz zurück. Der erste Impfstoff wird in Kooperation mit GSK entwickelt und basiert auf einem rekombinanten Protein und damit auf einem anderen Ansatz als die bisher in Europa zugelassenen Impfstoffe. Das Vakzin soll im Juni 2021 in die dritte Phase starten, welche bis zum vierten Quartal abgeschlossen werden soll. Bisher wurden bereits über 700 Millionen Dosen bestellt. Der zweite Impfstoff verfolgt den mRNA-Ansatz und wird erst im dritten Quartal 2021 die Ergebnisse aus Phase 1 und Phase 2 liefern. Ob die Impfstoffe trotz des späten Starts zum Gewinntreiber werden können hängt stark vom weiteren Ergebnis der Studien und vom Verlauf der Pandemie ab und kann daher nur schwer prognostiziert werden. Der Vorstand äußerte sich in der Präsentation der Q1-Ergebnisse optimistisch, dass der erste Impfstoff noch in diesem Jahr zugelassen werden könnte. Darüber hinaus unterstützt Sanofi derzeit BioNTech und Johnson & Johnson bei der Abfüllung der Impfstoffe. Auch mit Moderna ist eine Zusammenarbeit geplant. In den vergangenen Jahren hat sich das Unternehmen durch eine Reihe von M&A-Transaktionen vergrößert. Im August 2020 wurde beispielsweise die Übernahme von Principa Biopharma für 3,7 Mrd. USD angekündigt.

In den vergangenen zehn Jahren stagnierte der Umsatz von Sanofi weitgehend, in den letzten fünf Jahren gab es ein Wachstum von durchschnittlich nur 1,4 % p.a. Für die nächsten drei Jahre werden Wachstumsraten von durchschnittlich 4 % p.a. prognostiziert, allerdings hängt dies auch stark vom Erfolg des Corona-Impfstoffs und vom weiteren Pandemieverlauf ab. Der Gewinn je Aktie wird für 2021 bei 6,21 Euro erwartet, was ein KGV21 von 13,5 ergibt.

Zwar wuchs die Dividende in den vergangenen zehn Jahren mit 2,5 % p.a. relativ langsam, dafür aber kontinuierlich: Mit einer seit 26 Jahren jährlich gesteigerten Dividende ist Sanofi eine der wenigen Dividendenaristokraten-Aktien aus Europa. 2021 wird die Dividende je Aktie voraussichtlich auf 3,26 Euro erhöht, womit sich eine erwartete Dividendenrendite von 3,88 % ergibt. Die Ausschüttungsquote lag im vergangenen Jahr bei 32,59 % und wird im nächsten Jahr Schätzungen zufolge bei 61 % liegen. In den vergangenen Jahren konnte die Dividende stets aus dem Free Cash Flow gezahlt werden. Sanofi kann als konservativer Dividendenzahler klassifiziert werden und ist insbesondere für Anleger interessant, die Wert auf ein kontinuierliches Dividendenwachstum und eine hohe Stabilität legen. Im TraderFox Dividenden-Check erreicht Sanofi 12/15 Punkte.

Top-Dividendenaktie Nr. 5: Tyson Foods

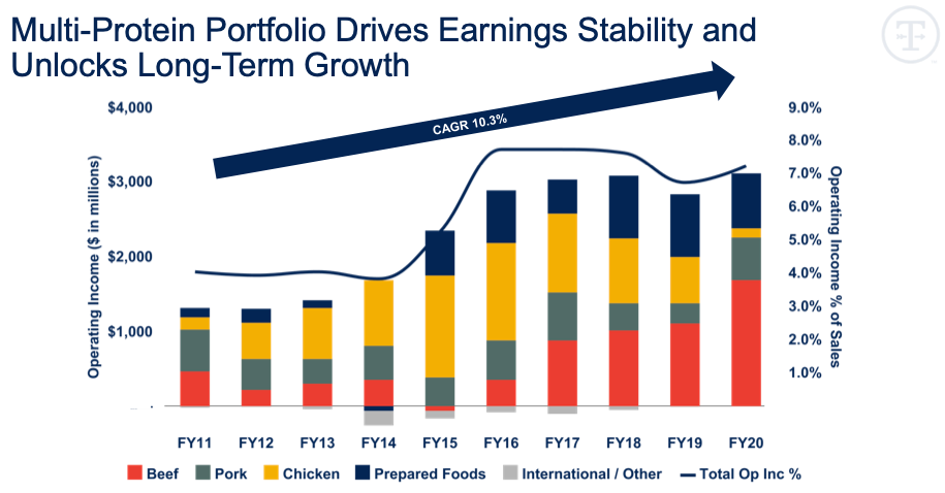

Tyson Foods ist ein US-amerikanisches Unternehmen aus der Nahrungsmittelindustrie mit einer Marktkapitalisierung von rund 28 Mrd. USD. Tyson ist der weltweit zweitgrößte und größte US-amerikanische Produzent von Hähnchen-, Rind- und Schweinefleisch. Zudem ist das Unternehmen der größte Exporteur von Rindfleisch aus den USA. Selbst vermarktet sich das Unternehmen als größter Protein-Produzent der USA. Tyson Foods beliefert unter anderem Supermärkte, Restaurantketten und auch Schulen und Gefängnisse mit Fleisch und vorgefertigten Produkten. Zu den größten Abnehmern zählen unter anderem McDonald’s, Burger King, Walmart, Costco und Yum! Brands (Kentucky Fried Chicken und Taco Bell). Im vergangenen Jahr wurde ein Gewinn von 3 Mrd. USD bei einem Umsatz von rund 43,2 Mrd. USD erzielt. Neben den Segmenten Beef, Pork und Chicken ist Tyson zudem im Segment Prepared Foods aktiv. Beef und Chicken sind mit 36 % bzw. 31 % des Umsatzes die umsatzstärksten Segmente, gefolgt von Prepared Foods mit 20 % und Pork mit 12 %. Der restliche Umsatz wird durch andere Segmente und das internationale Geschäft erzielt. Der operative Gewinn von Tyson Foods ist in den letzten zehn Jahren mit einer Wachstumsrate von 10,3 % p.a. gestiegen. Gewinntreiber ist vor allem das Segment Beef mit einem Anteil von 53 %. 87 % des Umsatzes wird in den USA erzielt.

Quelle: Tyson

Seit einigen Jahren will das Unternehmen nachhaltiger auftreten und ist in der Entwicklung von In-vitro-Fleisch sowie vegetarischen Fleischersatzprodukten tätig. Über Tyson Ventures hat das Unternehmen bereits früh in Startups aus diesen Bereichen investiert. So hat man bereits 2016 mehr als 5 % an Beyond Meat erworben, diesen Anteil aber unmittelbar vor dem IPO im Jahr 2019 verkauft. Zudem hat Tyson in andere innovative Food-Technology-Unternehmen wie etwa Memphis Meats investiert, die vor allem in dem Bereich In-vitro-Fleisch forschen. Über die Marke Raised & Rooted werden seit kurzer Zeit pflanzenbasierte Burgerpatties und Bratwürste in Supermärkten angeboten.

Als Fleischhersteller war Tyson Foods in den vergangenen Jahren an einer Reihe von Kontroversen im Zusammenhang mit den Themen Tierwohl und Umweltschutz beteiligt. Zuletzt geriet das Unternehmen aufgrund von zahlreichen Corona-Infektionen durch ausbleibenden Schutz der Belegschaft in die Kritik. Das Image des Unternehmens ist dementsprechend schlecht. Der Fokus auf nachhaltigere Produkte wie In-vitro-Fleisch könnte sich in den kommenden Jahren aber durchaus als Chance erweisen und das Image des Unternehmens verbessern, zumal man gegenüber vielen anderen Fleischherstellern in diesem Bereich die Nase vorn hat.

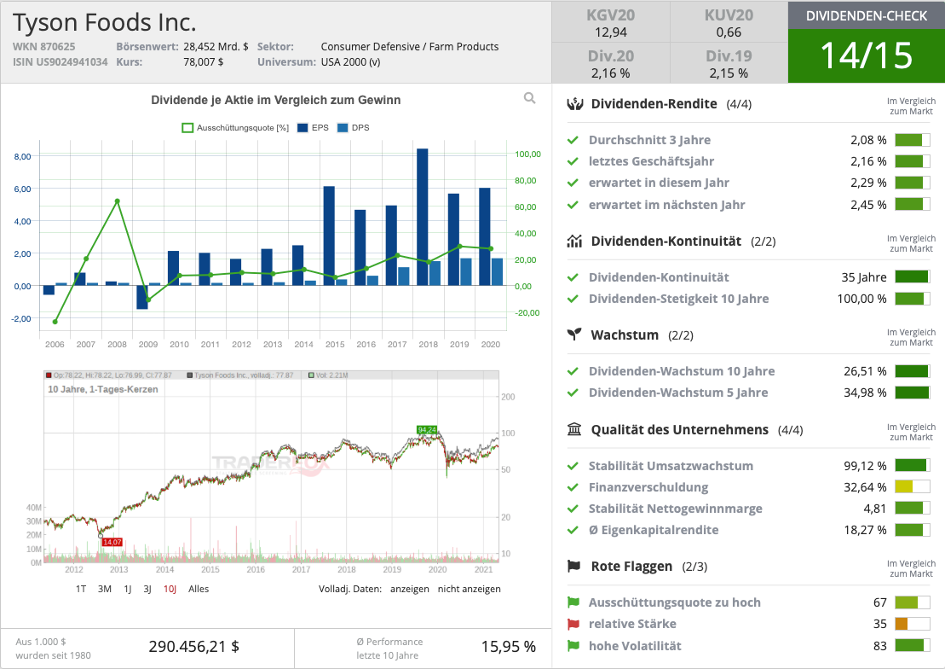

Der Umsatz von Tyson Foods wuchs in den letzten fünf Jahren um weniger als 1 % p.a., der Gewinn je Aktie ging sogar leicht zurück. Für die nächsten drei Jahre werden nur niedrige Wachstumsraten prognostiziert. Mit einem KUV von 0,6 und einem KGV von 13,5 ist die Aktie derzeit allerdings recht günstig bewertet, insbesondere mit Blick auf den historischen Vergleich. Die Dividendenrendite von Tyson Foods beträgt mit einer geschätzten Dividende je Aktie von 1,86 USD im aktuellen Jahr 2,28 %. Seit 30 Jahren wurde die Dividende nicht gesenkt und bis 2019 wurde sie 6 Jahre in Folge kontinuierlich erhöht. Durch hohe Sprünge in der Ausschüttung in den Jahren 2014-2018 ist die Wachstumsrate der Dividende mit durchschnittlich 26,5 % p.a. in den letzten 10 Jahren sehr hoch. 2020 schüttete Tyson Foods ebenso wie 2019 eine Dividende von 1,68 USD je Aktie aus. Mit einer Ausschüttungsquote von rund 28 % auf den Gewinn bzw. 19 % auf den Free Cash Flow besteht durchaus noch Potenzial für weiterhin hohe Dividendenwachstumsraten in den kommenden Jahren. Mit einer sich positiv entwickelnden Eigenkapitalquote von aktuell 45 % ist man zudem finanziell relativ stabil aufgestellt. Tyson Foods erzielt im TraderFox Dividenden-Check einen fast perfekten Score von 14/15.

Dividenden-Aristokraten als PDF-Report

Wir von TraderFox veröffentlich in unserem digitalen Kiosk auf https://paper.traderfox.com täglich PDF-Reports mit allen Dividenden-Aristokraten aus Europa und den USA.

Viele Grüße

Max Henß

& Profi-Tools von

& Profi-Tools von