Der Aktienscreener: Ist dieser Goldproduzent jetzt ein Kauf?

Wie immer könnt ihr euch gleich jetzt zu Beginn entscheiden, ob ihr den neuen Artikel lieber lesen wollt, oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

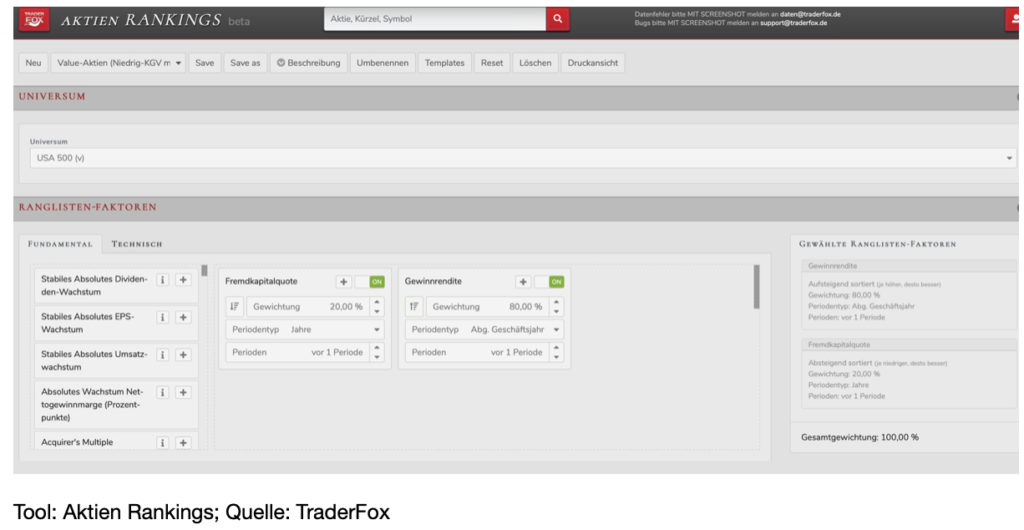

Heute möchte ich euch ein Unternehmen vorstellen, das sicherlich jedem ein Begriff sein dürfte, da es sich um einen der führenden Goldproduzenten handelt, mit dem aber in den letzten knapp zehn Jahren, als Buy-and-Hold Anleger nicht wirklich viel Geld zu verdienen war. Auf das Unternehmen wurde ich anhand unseres Tools "Aktien-Rankigs" und mit unserem Template "Value Aktien" aufmerksam. Anhand dieses Templates befindet sich das Unternehmen auf Platz zwei.

Mit dem "Value Aktien"-Template identifizieren wir Aktien mit niedrigen KGVs, niedrigen KUVs oder hohen Dividendenrenditen. Bei den so genannten "Value Aktien" gibt es Unsicherheiten darüber, wie sich das Geschäft in den nächsten Jahren entwickeln wird, aber genau deshalb lauern hier auch große Kurschancen mit einem Zeithorizont von ein bis drei Jahren. Bei unserem Template haben wir, um nicht in eine "Value Trap" zu geraten, als Sicherheitskriterium folgende Kriterien eingebaut:

In den letzten fünf Jahren muss sowohl der Gewinn als auch das Eigenkapital gestiegen sein.

Die Verschuldung muss niedrig sein und das Fremdkapital wird mit 20% berücksichtigt

Die Gewinnrendite wird mit einer Gewichtung von 80% überdurchschnittlich berücksichtigt.

Vorgehensweise

Wie ich auf das Unternehmen, welches wir uns gleich ansehen werden, aufmerksam wurde, zeige ich euch jetzt. Zuerst melde ich mich bei www.traderfox.de an, dann wähle ich das Tool AKTIEN-Rankings aus. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Unser Screening bezieht sich heute jedoch nur auf die 500 größten US-Aktien. Da ja alles voreingestellt ist, brauche ich nun nur noch auf scannen zu gehen und dann erscheinen noch 52 Unternehmen. Auf Platz 2 befindet sich das Unternehmen Barrick Gold, das wir uns nun näher ansehen werden.

Barrick Gold (ABX) ist neben der Newmont Corporation der größte Goldkonzern der Welt und hat seinen Sitz in Toronto in Kanada. Das Unternehmen betreibt Goldminen und Entwicklungsprojekte unter anderem in den USA, in Kanada, Afrika und Südamerika. Dort wird Gold, Kupferkonzentrat und Kupferkathode gewonnen. Diese Rohstoffe werden nicht selbst verarbeitet, sondern zum großen Teil weiterverkauft. Im Januar 2019 fusionierte das Unternehmen mit dem Konkurrenten Randgold Resources Limited.

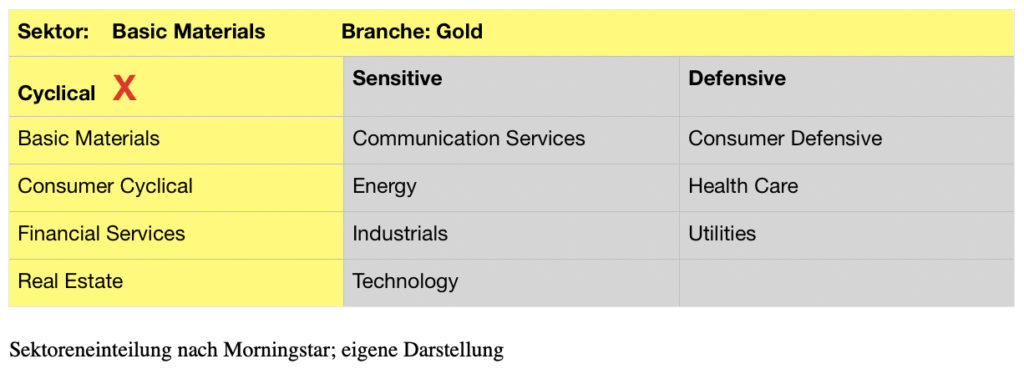

Das Unternehmen, mit einer Marktkapitalisierung von 35 Mrd. USD, beschäftigt insgesamt mehr als 10 000 Mitarbeiter. Barrick Gold ist dem Sektor Basic Materials und der Gold-Branche zuzuordnen. Barrick Gold gehört außerdem zu den 60 größten kanadischen Unternehmen.

Geschäftsmodell und Segmente

Das Geschäftsmodell von Barrick Gold ist leicht nachvollziehbar. Als Bergbauunternehmen ist es ständig auf der Suche nach geeigneten Abbaugebieten für Gold und Kupfer, erschließt diese, baut dann das Gold und Kupfer daraus ab und verkauft es weiter. Dabei wird das Gold hauptsächlich als Goldbarren auf dem Goldspotmarkt verkauft, und das Gold- und Kupferkonzentrat wird an unabhängige Schmelzunternehmen verkauft.

Durch die Fusion von Barrick und dem Goldproduzenten Randgold am 1. Januar 2019 entstand neben Newmont der größte Goldproduzent der Welt mit nun fünf Tier-1-Goldminen. Dabei sind Tier-1 Minen die Creme de la Creme der Minen, denn das bedeutet, dass diese Minen mindestens ein Jahrzehnt eine Jahresproduktion von 500.000 Unzen produzieren und relativ niedrige Produktionskosten haben.

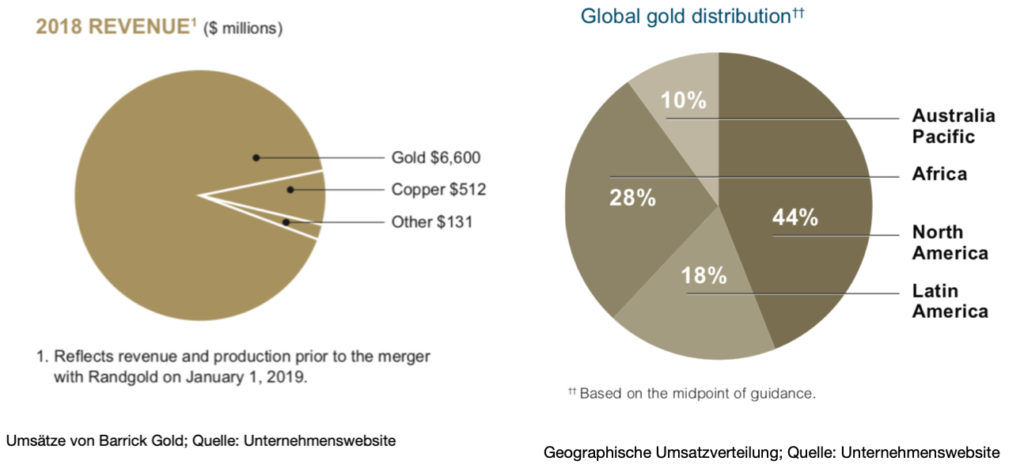

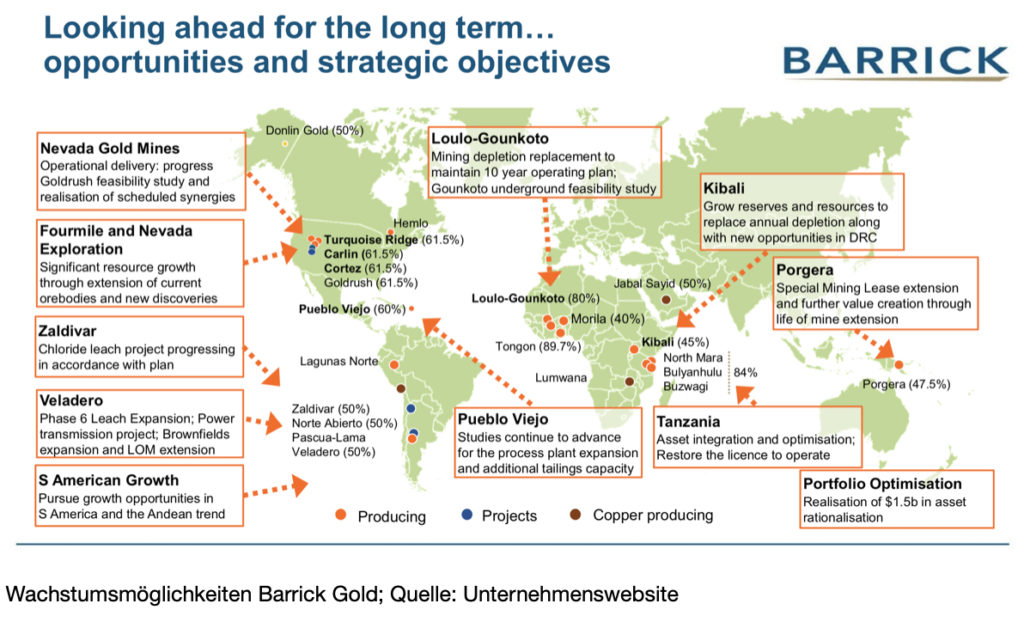

Insgesamt besitzt das Unternehmen dreizehn produzierende Goldminen und eine Kupfermine in Sambia sowie Beteiligungen am Kupferminen in Chile und Saudi-Arabien. Wie in der unteren Abbildung zu sehen, macht Gold aktuell 90% der Umsätze aus. Kupfer trägt bislang nur einen bescheidenen Teil dazu bei, was sich allerdings früher oder später ändern könnte. Der CEO von Barrick Gold Mark Bristow will den Kupferanteil mittelfristig stark erhöhen, da er langfristig sehr großes Potential im Kupfer sieht. Seiner Meinung nach, wird Kupfer eine bedeutende Rolle in Bezug auf die Elektromobilität einnehmen.

Werfen wir noch eine Blick auf die geographische Verteilung, dann sehen wir, dass knapp die Hälfte des Umsatzes aus politisch sehr stabilen Regionen stammt.

Management und Aktionärsstruktur

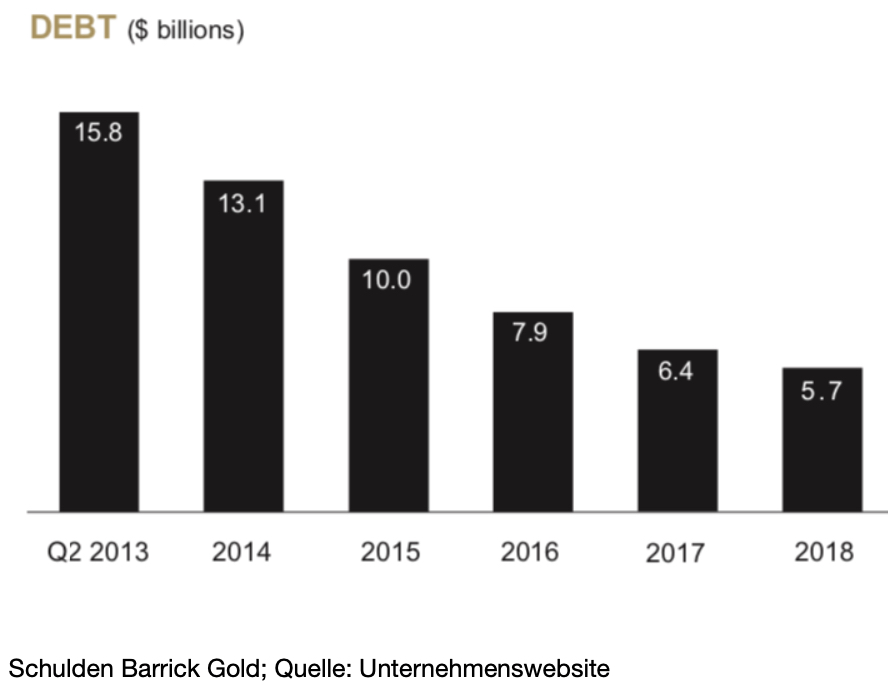

Wenn man von Randgold spricht, muss gleichzeitig auch über Mark Bristow gesprochen werden. Dieser leitet seit Anfang 2019 Barrick Gold und war vorher selbst CEO des übernommenen Unternehmens Randgold. Dabei wird Bristow gern als knallharter und draufgängerischer Südafrikaner beschrieben, der gerne die Branche aufwirbelt. Aufgewirbelt hat er bislang aber auch Barrick Gold. So hat er seine Versprechen, die er als neuer CEO gegeben hatte, bereits jetzt so gut wie alle erfüllt: Abbau der Verschuldung, Reduzierung der Kosten der Hauptverwaltung und Verkauf von Vermögenswerten. Dies gelang ihm u.a. durch den Abbau von fast 100 Stellen in der Hauptverwaltung in Toronto, sowie dem Austausch beinahe des kompletten Managementteams. Weiter wurden Vermögenswerten im Wert von mehr als 1 Milliarde USD verkauft und ein Joint Venture mit dem Konkurrenten Newmont wurde eingegangen. Die Verschuldung wurde reduziert, so dass "wir jetzt ein solides Fundament haben, auf dem wir aufbauen können, und die wahrscheinlich stärkste Bilanz in der Goldindustrie", so Bristow. "Wenn der Goldpreis bei etwa 1.500 USD pro Unze bleibt und wir dieselbe Art von freiem Cashflow wie 2019 erzielen, dann werden wir bis Ende 2020 eine Nettoverschuldung von Null haben".

All diese Maßnahmen kamen bislang an der Börse sehr gut an. Seit dem Amtsantritt von Bristow legte der Kurs um über 70% zu, was allerdings auch an dem seither steigenden Goldpreis liege dürfte. Nichtsdestotrotz scheint ein CEO wie Bristow dem Unternehmen gut zu tun, und das sollte sich in 2020 weiterhin positiv auszahlen.

Aktuell hält Bristow etwa 5,5 Mio. Anteilsscheine an Barrick Gold, was in etwa 110 Mio. USD entspricht. Weiterhin ist u.a. mit Van Eck und Capital Research großer institutioneller Support vorhanden.

Kennzahlen

Wie in der unteren Abbildung zu sehen ist, geht die Verschuldung des Unternehmens kontinuierlich zurück. Dies ist für ein Unternehmen in einer kapitalintensiven Branche eher ungewöhnlich, aber umso erstaunlicher. Und so könnte es tatsächlich, wie Bristow gesagt hat, so weit kommen, dass das Unternehmen bis 2020 eine Nettoverschuldung von Null aufweist. Dies würde natürlich einen umso größeren Spielraum für neue Übernahmen, insbesondere im Kupferbereich, schaffen. In den letzen Wochen war immer wieder gemunkelt worden, Barrick könnte Freeport-McMoran übernehmen. Bisher sind dies aber nur unbestätigte Gerüchte.

Die letzten Zahlen zum vierten Quartal vielen insgesamt sehr gut aus. So konnte die Goldproduktion im Vergleich zum Vorquartal um etwa 10% zulegen. Dabei wurden insgesamt 1,44 Millionen Unzen Gold produziert. Der durchschnittliche Verkaufspreis im vierten Quartal hatte laut Unternehmensangaben bei 1481 USD je Unze gelegen. Und auch beim Kupfer ging die Produktion nach oben, und stieg um 4,5% gegenüber dem Vorquartal. Die Kosten sollen gleichzeitig etwa 7% unter dem Vorquartal liegen. Für das Gesamtjahr liegt die Produktion bei 5,5 Millionen Unzen und somit am oberen Ende der Prognose von 5,1 bis 5,6 Millionen Unzen. Die Kupferproduktion liegt mit 432 Millionen Pfund ebenfalls über den Schätzungen von 375 bis 430 Millionen Pfund.

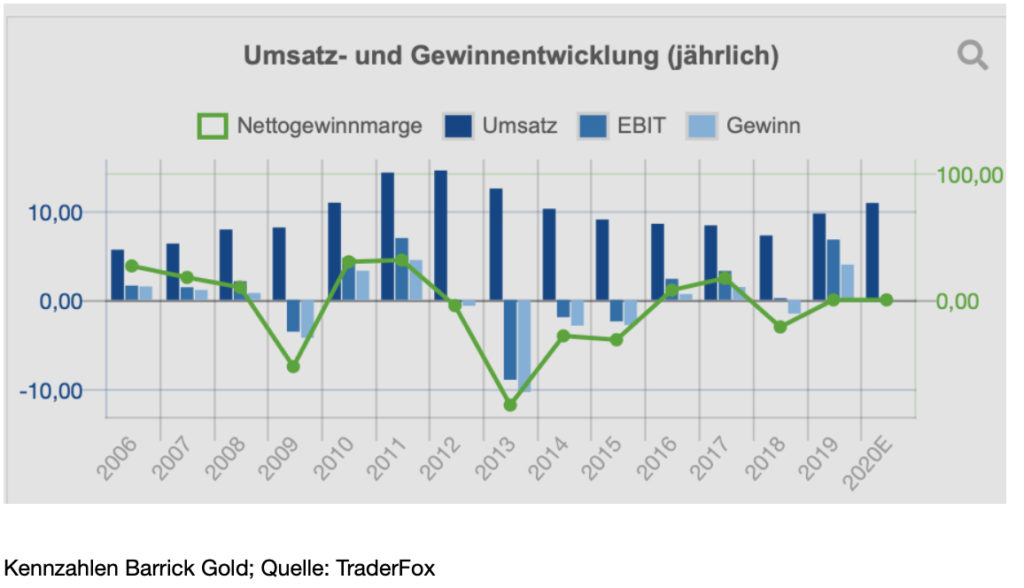

Bei einer Investition in Barrick Gold ist es wichtig zu begreifen, dass es sich hierbei um einen stark zyklischen Wert handelt. Wenngleich das Unternehmen aktuell über ein sehr starkes Management verfügt, darf nicht vergessen werden, dass die Kursentwicklung bei Barrick immer auch vom Gold abhängt. Sollte der Goldpreis drastisch nachgeben, dürfte dies überdurchschnittlich stark den Kurs belasten. Eine Buy-and-Hold Strategie ist deswegen, meiner Meinung nach, nicht die beste Option. Wie wir in der unteren Abbildung sehen können, schwankten über die letzten Jahre die Margen, die Gewinne und Umsätze stark, wobei immer mal wieder auch ein operativer Verlust zu beobachten war. Angesichts eines aktuell guten Free Cash Flows von 1,132 Mrd. USD bei einem Rekordumsatz in 2019 von 9,7 Mrd. USD und stetig sinken Schulden, würde ein erneutes Verlustjahr für Barrick Gold allerdings kein Problem darstellen, zumal die Produktionskosten von Barrick Gold bei nur 765 - 815 USD je Feinunze liegen, womit Barrick eine der niedrigsten Quoten unter den großen Produzenten hat. Die starke Zyklik muss aber bei einer Anlage berücksichtigt werden.

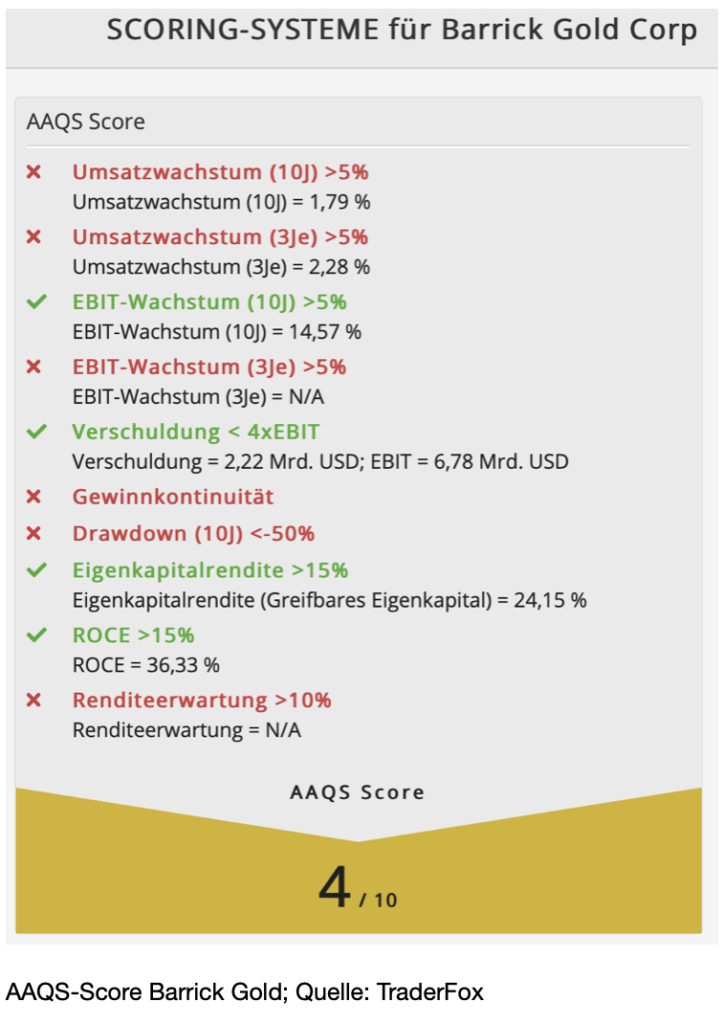

Der Alle Aktien Qualitäts-Score

Der AAQS-Score von Jonathan Neuscheler vergibt nur 4 von 10 Punkten. Das ist kein wirklich guter Wert. Wenn wir aber wissen, dass der AAQS-Score Punkte für Kontinuität vergibt, ist es natürlich klar, dass ein zyklischer Wert wie Barrick Gold hier nicht gut abschneidet. Grundsätzlich ist dies nicht schlecht. Es ist aber wichtig darauf zu achten. Und das ist auch der Grund, warum ich euch den AAQS-Score hier zeige. Einen zyklischen Wert handelt man anders, als eine Qualitätsaktie. Wie wir später noch sehen werden, korreliert Barrick Gold relativ stark mit Gold. So ist es grundsätzlich klug, eine Aktie wie Barrick Gold, dann zu verkaufen, sollte der Goldpreis auf neue Höchststände ziehen.

Beim EBIT-Wachstum auf Sicht von drei Jahren, sowie bei der Renditeerwartung, die ja eine Kombination aus EBIT-Wachstum und Free-Cashflow Rendite ist, fehlen die Werte. Ausgehend von einem Free Cash Flow im Jahr 2019 von 1,132 Mrd. USD und einem geschätzen EBIT-Wachstum für das laufende Jahre von 10%, kämen wir auf eine Renditeerwartung von etwa 13%. Allerdings sollte dieser Wert nur als Anhaltspunkt gesehen werden. Denn wie der Cashflow, so schwankt auch das EBIT relativ stark, wie wir oben bereits gesehen haben.

Wachstumsaussichten

Bei einem Goldproduzenten hängt das Überleben stark davon ab, wie lange die vorhandenen Minen ausgebeutet, bzw. wie schnell neue Minen erschlossen werden können. Aktuell besitzt das Unternehmen, wie wir wissen, fünf Tear-1-Minen. Eine davon ist die Kibali-Mine im Kongo. Die Mine gilt als Vorzeigemodell, da sie zum Großteil automatisiert ist und ein eigenes Trainingscenter besitzt, in dem die Arbeiter geschult werden. Dies ist langfristig gesehen sehr gut, da so höhere Produktionsziele erreicht werden können. Wie Bristow erst kürzlich mitteilte, ist Kibali nicht nur auf Kurs, das zehnjährige Produktionsziel zu erreichen, sondern es deutlich zu übertreffen. Neben den bereits produzierenden Minen hat Barrick einige weitere Projekte am Laufen, wobei hier zwei potentielle Tear-1-Minen dabei sind. Dabei handelt es sich um Veladero (Chile) und Porgera (Papua-Neuguinea), die in den kommenden Jahren in Produktion gehen sollten.

Weiteres Wachstum kann natürlich zudem durch die entstehenden Synergieeffekte bezüglich der Fusion mit Randgold und dem Joint Venture mit Newmont gesehen werden. Und selbstverständlich wird sich Barrick Gold nicht ausruhen. Neue Übernahmen werden nur eine Frage der Zeit sein. Ein weiterer Wachstumsmarkt, der auch aufgrund der fortschreitenden Elektromobilität langfristig viel Potential beiden dürfte, ist die Ausweitung der Kupferproduktion, die unter dem CEO Mark Bristow nun stark forciert wird.

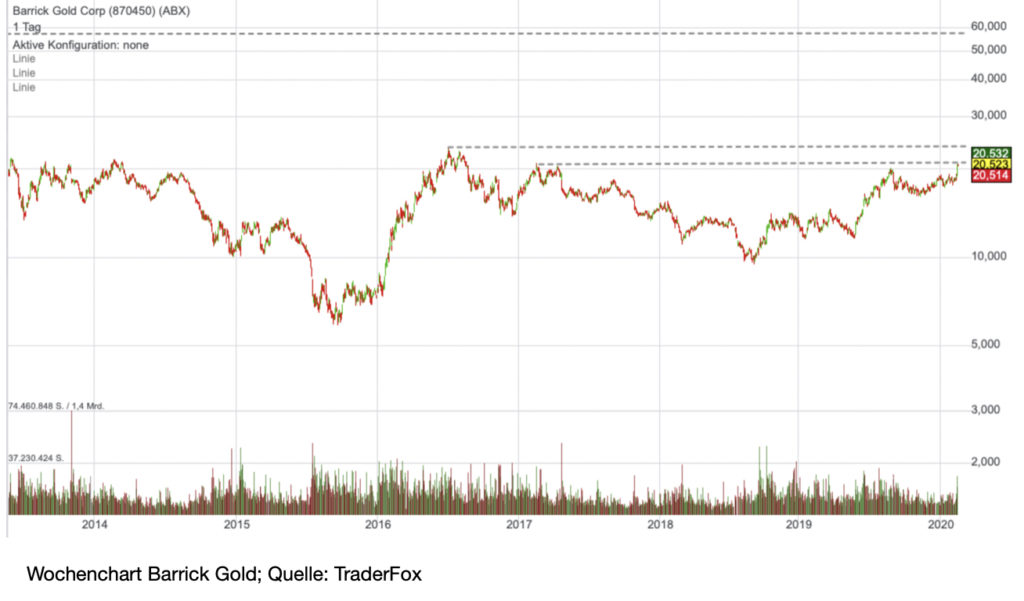

Nun schaue ich mir noch die Kursentwicklung an:

Die letzten fünf Jahre lief der Chart zwar seitwärts, allerdings in einer sehr breiten Range. Ausgehend von den Tiefs in 2015 hat die Aktie immerhin schon wieder etwa 200% zulegen können. In dieser Woche wurde der Widerstand bei etwa 20 USD durchbrochen. Der nächste Widerstand befindet sich im Bereich von 25 USD, der nun schnell angelaufen werden könnte. Wie zu sehen, korreliert der Chart von Barrick Gold beinahe 1:1 mit dem Goldchart, obgleich die Barrick Aktie die Bewegungen des Goldes wesentlich ausgeprägter abbildet. Im Tief Ende 2015 befand sich Gold bei etwas unter 1100 USD und konnte seither etwa 50% zulegen. Die Aktie von Barrick Gold hingegen um knapp 200%. Geht man von der Annahme aus, dass Gold in den nächsten Jahren noch weiter steigt, wäre meines Erachtens die Barrick Gold Aktie ein schönes Hebelprodukt. Sollte Gold seine Höchststände von 2011/2012 im Bereich von 1900 USD in nächster Zeit wieder anlaufen, könnte Barrick Gold davon überproportional profitieren und eine Kurs von 50 USD, wie in 2012 scheint dann sicher möglich zu sein. Gleichzeitig muss klar sein, dass hier nicht die Frage aufgeworfen werden soll: Worin soll ich mein Geld anlegen? In Goldaktien oder physischem Gold? Das sind zwei unterschiedliche Dinge: Während physisches Gold zur langfristigen Absicherung dienen und am Besten auch nicht mehr verkauft werden sollte, sind Goldaktien für eine kurz- bis mittelfristige Anlage geeignet, aber aufgrund ihrer Zyklik, sollten sie, meiner Meinung nach, nicht langfristig gehalten werden.

Tipp: Wenn ihr nun ganz genau wissen wollt, wie das Tool "Aktien-Rankings" funktioniert, dann schaut euch unser Einführungsvideo dazu an. Ihr findet es hier: https://traderfox.de/software/#aktien-rankings

Ich wünsche euch einen guten Start in die Woche.

Bis bald

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com/rankings/

Aktien-Terminal: https://aktie.traderfox.com

& Profi-Tools von

& Profi-Tools von