Diese 4 Dauerläufer Aktien aus den USA sind in ihren Branchen unverzichtbar!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien" auf https://paper.traderfox.com.

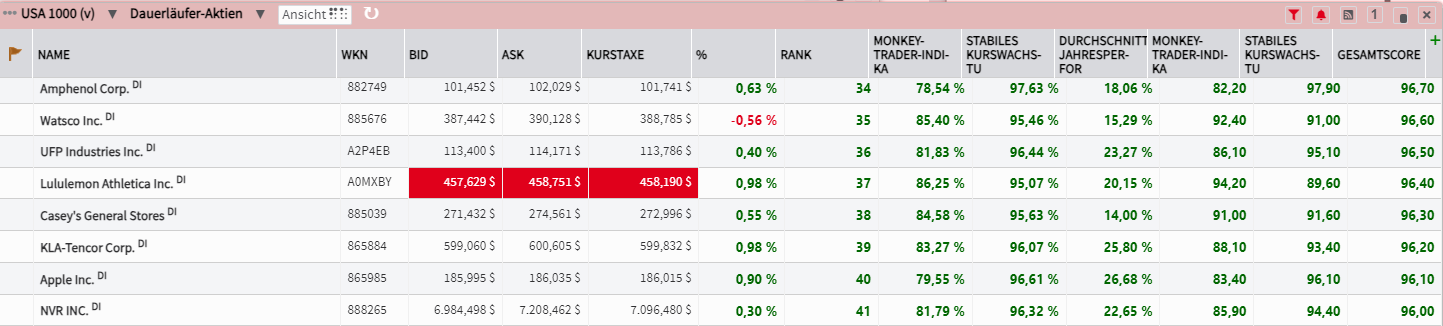

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 1000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 4 spannende Dauerläufer aus den USA vor!

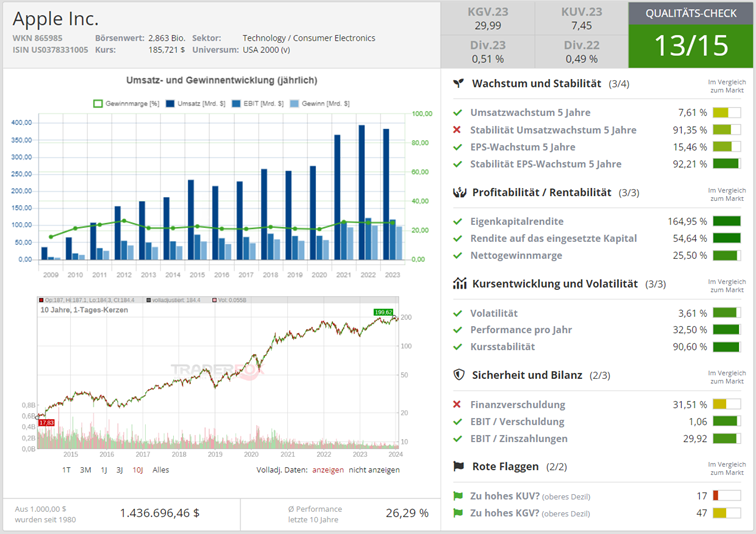

Apple – das nun zweitwertvollste Unternehmen der Welt sollte man nicht abschreiben

Apple (NASDAQ: AAPL) ist ein global führender Technologiekonzern. Das Unternehmen entwickelt, produziert und verkauft in sich geschlossene End-to-End-Elektronikprodukte wie Mobilgeräte, Computer und tragbare Musikplayer. Außerdem vertreibt Apple die dazugehörige Software, Peripheriegeräte, Netzwerkprodukte sowie digitale Inhalte und Apps. Zu den bekanntesten Hardwareprodukten des Unternehmens gehören die Smartphone-Reihe iPhone, die Tabletprodukte iPad, die Desktopcomputer und Notebooks aus der Reihe Mac. Digitale Inhalte und Apps können über die unternehmenseigenen Dienste iTunes Store, App Store, iBookstore oder Mac App Store erworben werden.

Apple wurde seit Anfang Dezember mehrfach herabgestuft, da sich die Analysten Sorgen über die schwächeren Verkäufe des iPhone 15 machen, insbesondere in China. Obwohl Apple im vergangenen Jahr erstmals zum führenden Smartphone-Anbieter in China wurde, habe das Unternehmen nun die Lieferungen von "wichtigen vorgelagerten Halbleiterkomponenten" auf rund 200 Mio. Einheiten reduziert, was einem Rückgang der iPhone-Lieferungen von 15 % im Vergleich zum Vorjahr entspricht. Trotz dessen besteht die Möglichkeit, dass Apple weiterwächst, vor allem aufgrund seines Dienstleistungsgeschäfts. Dieses profitiert von einer installierten Basis von mehr als 2 Milliarden aktiven Geräten. Vor allem Indien gilt als aussichtsreicher Markt, von dem Apple profitieren kann, indem es seinen Marktanteil zusammen mit anderen Schwellenländern erhöht.

Für Wachstumsfantasie sorgt auch das bevorstehende iOS 18-Software-Update. Laut Bloomberg könnte dies "das größte” in der Geschichte des Unternehmens sein. Die Ankündigung von iOS 18 wird auf der jährlichen WWDC-Veranstaltung von Apple im Juni 2024 erwartet. Apple erwägt angeblich die Integration von KI in Entwicklungstools wie Xcode, um Entwicklern die Möglichkeit zu geben, neue Apps schneller zu programmieren. Darüber hinaus erhalten auch Apples Produktivitäts-Apps wie Pages und Keynotes Updates, die generative KI nutzen. Informationen zufolge plant Apple auch die Veröffentlichung einer neuen Version von Siri, die ein neues künstliches Intelligenzsystem verwenden wird. Darüber hinaus soll auch Apple Music eine automatische Playlist erhalten. Das Unternehmen bastelt also weiterhin an Verbesserungen seiner Produkte. Für Aufsehen wird auch die Einführung des 3.499 USD teuren Apple Vision Pro Mixed-Reality-Headsets am 02.02.2024 sorgen. Das Unternehmen rechnet mit 400.000 verkauften Headsets im ersten Jahr und einem Umsatz von etwa 1,4 Mrd. USD. Fairerweise muss man sagen, dass dies nicht ausreichen wird, um rückläufige Absatzzahlen im Smartphone-Segment zu kompensieren. Das Potenzial, einen größeren Teil der rund 140 Millionen iPhone-Nutzer in den USA zukünftig mit den Headsets zu versorgen, ist jedoch gegeben. Apple darf man nicht abschreiben.

Im letzten Geschäftsjahr ist der Umsatz von Apple von 394,3 Mrd. USD auf 383,3 Mrd. USD um 2,8 % gefallen. Dabei reduzierte sich der Gewinn von 99,8 Mrd. USD auf 97,0 Mrd. USD um 2,8 %. Die Nettogewinnmarge lag damit bei 25,3 %. Am 03.11.2023 meldete Apple die Q3-Zahlen für 2023. Der Umsatz lag im Ergebniszeitraum bei 89,5 Mrd. USD (-0,7 % ggü. Vorjahresquartal) und der Gewinn bei 23 Mrd. USD (+10,8 % ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von Apple eine Rendite von 25 % erzielt. In den vergangenen vier Wochen lag die Rendite bei -3 %. Die Aktie markierte das 52-Wochenhoch am 14.12.2023 bei 199,62 USD. Derzeitig notiert der Preis bei 186 USD, womit sich die Aktie 6,7 % unter ihrem 52-Wochenhoch befindet.

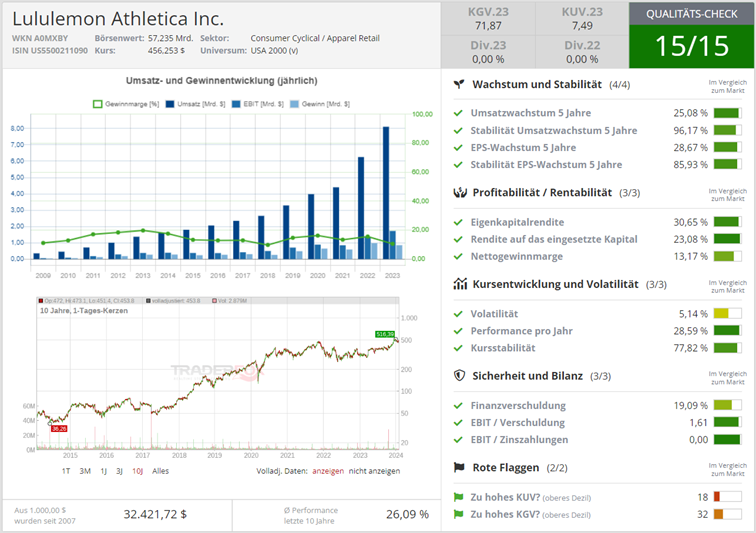

Lululemon Athletica – Die Wachstumsgeschichte bleibt intakt, auch in China

Lululemon Athletica (NASDAQ: LULU) entwirft, vertreibt und vermarktet Sportbekleidung, Schuhe und Accessoires für Frauen und Männer. Man bietet Hosen, Shorts, Oberteile und Jacken sowohl für die Freizeit als auch für sportliche Aktivitäten wie Yoga und Laufen an. Das Unternehmen vertreibt auch Fitnesszubehör wie Taschen, Yogamatten und sonstige Ausrüstung. Lululemon vertreibt seine Produkte über mehr als 680 eigene Geschäfte in 19 Ländern sowie über E-Commerce, Outlets und Großhandelskunden. Im globalen Sinne gilt der Konzern als Profiteur des Konsumtrends.

Lulus Strategie zur Steigerung der Mitgliederzahl ist einzigartig und beeindruckend. Eine der wichtigsten Erkenntnisse aus dem Bericht über die Ergebnisse des abgelaufenen Quartals war das Update des Essentials-Mitgliederprogramms. Im Zuge der Black Friday-Angeboten konnte die Anzahl der App-Downloads massiv gesteigert werden. In diesem Zeitraum waren mehr als 250.000 App-Downloads zu verzeichnen. LULU war somit in der Lage, ohne zusätzliche Marketingkosten einen beträchtlichen Teil der Käufer für seine App und anschließend für sein Mitgliedschaftsprogramm zu gewinnen. Indem das Unternehmen auf Vorteile für Mitglieder statt auf hohe Rabatte setzte, konnte man nicht nur den Umsatz ohne zusätzliche Marketingkosten steigern, sondern auch Kunden für sein Mitgliedschaftsprogramm gewinnen.

Das Unternehmen hat auch eine fünfjährige Partnerschaft mit Peloton angekündigt, wobei Peloton der exklusive Anbieter digitaler Fitnessinhalte für Lululemon Studio und LULU Pelotons wichtigster Bekleidungsanbieter wird. Diese Partnerschaft könnte auch ein weiterer Aufschwung für das Mitgliederprogramm des Unternehmens sein. LULU baut sich durch seine einzigartigen Strategien und Partnerschaften eine treue Fangemeinde auf. Auch das Chinageschäft ist weiterhin ein Treiber für das Wachstum von LULU. Die chinesische Wirtschaft mag zwar Probleme haben, aber dem Bericht für das 3. Quartal zufolge scheinen LULU-Käufer dagegen immun zu sein. Das Unternehmen verzeichnete in der Region ein Wachstum von 53 % im Jahresvergleich. Es kam somit keine Wachstumsschwäche. Für das Gesamtjahr plant man nun 35 neue Filialen zu eröffnen, wobei der Großteil auf China entfällt, was darauf hindeutet, dass die Wachstumsgeschichte des Unternehmens in China mehr Spielraum hat. Noch wichtiger ist, dass das Unternehmen tatsächlich eine starke Leistung auf Dollar-pro-Quadratfuß-Basis erzielt, und zwar nicht nur in Tier-1-Städten, sondern auch in Tier-2- und Tier-3-Städten, was zeigt, dass das Wachstum des Unternehmens eher über die Region verteilt ist, und sich nicht nur auf ein oder zwei Städte konzentriert.

Im letzten Geschäftsjahr ist der Umsatz von Lululemon Athletica von 6,3 Mrd. USD auf 8,1 Mrd. USD um 29,6 % gestiegen. Dabei fiel der Gewinn von 975,3 Mio. USD auf 854,8 Mio. USD um 12,4 %. Die Nettogewinnmarge lag damit bei 10,5 % ggü. 15,6 % im Vorjahr. Am 07.12.2023 meldete Lululemon Athletica die Q3-Zahlen für 2023. Der Umsatz lag im Ergebniszeitraum bei 2,2 Mrd. USD (+18,7% ggü. Vorjahresquartal) und der Gewinn bei 248,7 Mio. USD (-2,6% ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von Lululemon Athletica eine Rendite von 50 % erzielt. In den vergangenen vier Wochen lag die Rendite bei -10,5 %. Die Aktie markierte das 52-Wochenhoch am 29.12.2023 bei 516,39 USD. Derzeitig notiert der Preis bei 457 USD, womit sich die Aktie 11 % unter ihrem 52-Wochenhoch befindet.

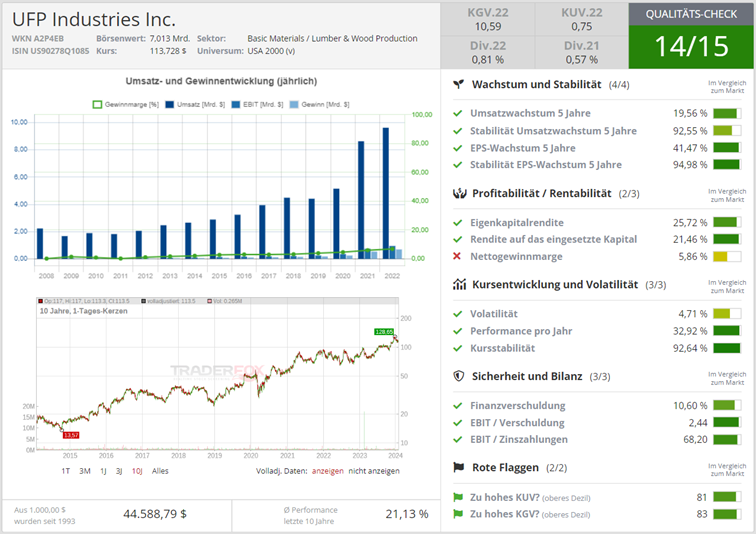

UFP Industries - Ein resilientes Geschäftsmodell, das auf Langfristigkeit ausgelegt ist

Das Unternehmen UFP Industries (NASDAQ: UFPI) ist in der Holz-, Verpackungs- und Bauindustrie tätig. Mit den Segmenten Retail Solutions, Packaging und Construction bietet es verschiedene Produkte aus Holz, Holzverbundstoffen und anderen Materialien an. Zusätzlich ist das Unternehmen im Bereich des Wohnungsbaus und des Wohnbaus aktiv. Das Unternehmen ist nicht nur in den USA gut aufgestellt, sondern verfügt auch über Standorte in Indien, China und Japan und kann dadurch global von der zunehmenden Urbanisierung profitieren. Rund 45 % aller Dachstühle in den USA werden inzwischen von UFP hergestellt.

Betrachtet man den Umsatzbeitrag, ist das Retail Geschäft die größte Einheit mit einem Nettoumsatz von 3,7 Mrd. USD im Jahr 2022 und einem Betriebsgewinn von 150 Mio. USD. Betrachtet man jedoch den reinen Betriebsgewinn, dann liegt das Packaginggeschäft mit einem Nettoumsatz von 2,4 Mrd. USD und einem Betriebsgewinn von 340 Mio. USD an der Spitze. Die Unternehmensstrategie von UFPI legt den Schwerpunkt auf die Ausbalancierung aller drei Geschäftsbereiche, um der zyklischen Natur des Baumarktes gerecht zu werden. Es gibt zwei wichtige langfristige Entwicklungen, die für UFPI günstig sind. Erstens sind in den USA seit der globalen Finanzkrise 2008 die Baupläne für neue Häuser unzureichend. Die Baubeginne in den USA liegen immer noch deutlich unter den Niveaus von 1998 bis 2008. Zweitens hat die US-Regierung den Ausgaben für die öffentliche Infrastruktur zu wenig Priorität eingeräumt. Das Durchschnittsalter großer Teile der US-Infrastruktur ist enorm. Hier sind bald massig Investitionen zur Erneuerung notwendig. Eine Beschleunigung der Wohnungsbauaktivitäten in Verbindung mit höheren Ausgaben für die öffentliche Infrastruktur sorgt für langfristigen Rückenwind für die Kernendmärkte der UFPI. Sinken die Zinsen in diesem Jahr, dann dürften etwaige Vorhaben schneller umgesetzt werden.

UFPI konzentriert sich mittlerweile auf Value-added Products mit dem Ziel, 10 % des Jahresumsatzes durch neue Produkte zu erwirtschaften. Im Laufe der Zeit verschob sich der Produktmix durch disziplinierte Innovation hin zu Mehrwertprodukten statt zu Massenware. Von 2013 bis zum 3. Quartal 2023 stieg der Umsatzanteil mit Value-added Products von 58 % auf 68 %. Diese Verschiebung im Umsatzmix kommt einem Anstieg der Bruttomargen von 11,4 % im Jahr 2013 auf 18,6 % im Jahr 2022 zugute. Ein Engagement für Innovation, das neue Produkte und Dienstleistungen sowie verbesserte Preisprinzipien hervorgebracht hat, ermöglichte es UFPI, in der Wertschöpfungskette stetig nach oben zu wandern. Jüngste Fortschritte in der Automatisierung und Prozessinnovation haben die betriebliche Effizienz gesteigert und die Umwandlung des Unternehmens in einen strategischen Lösungsanbieter beschleunigt. Langfristiges Ziel ist es, eine bereinigte EBITDA-Marge von 10 % zu halten oder zu übertreffen.

Im letzten Geschäftsjahr ist der Umsatz von UFP Industries von 8,6 Mrd. USD auf 9,6 Mrd. USD um 11,5 % gestiegen. Dabei wuchs der Gewinn von 535,6 Mio. USD auf 692,7 Mio. USD um 29,3 %. Die Nettogewinnmarge lag damit bei 7,2 % ggü. 6,2 % im Vorjahr. Am 08.11.2023 meldete UFP Industries die Q3-Zahlen für 2023. Der Umsatz lag im Ergebniszeitraum bei 1,8 Mrd. USD (-21,3 % ggü. Vorjahresquartal) und der Gewinn bei 134 Mio. USD (-19,9 % ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von UFP Industries eine Rendite von 22 % erzielt. In den vergangenen vier Wochen lag die Rendite bei -9 %. Die Aktie markierte das 52-Wochenhoch am 27.12.2023 bei 128,65 USD. Derzeitig notiert der Preis bei 113,80 USD, womit sich die Aktie 11,5 % unter ihrem 52-Wochenhoch befindet.

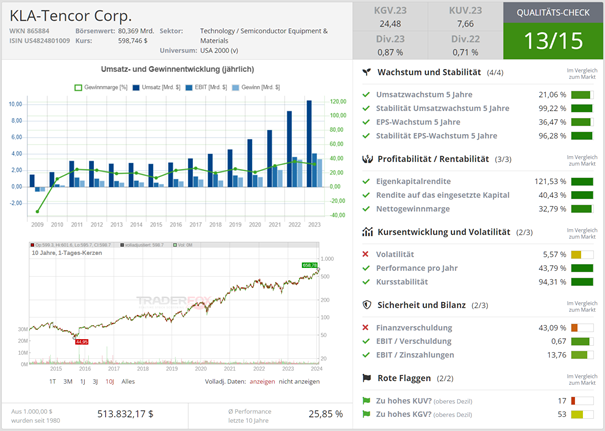

KLA-Tencor - hochentwickelte Inspektionssysteme für die Halbleiterproduktion

KLA Corporation (NASDAQ: KLAC) liefert als einer der führenden Anbieter Lösungen im Bereich der Prozesssteuerung für die Halbleiter- und Mikroelektronikindustrie. Das Portfolio von Produkten, Software, Analyse, Dienstleistungen und Expertise entstand, um Herstellern von integrierten Schaltkreisen zu helfen, ihre Erträge durch den ganzen Wafer-Herstellungsprozess hindurch zu managen, angefangen bei der Gewinnanalyse von Forschung und Entwicklung bis hin zur Massenproduktion. Das Unternehmen verkauft seine Produkte an eine Vielzahl der führenden Halbleiter-, Wafer-, Fotomasken- und Datenspeicherungshersteller weltweit. Das Unternehmen hat sich zu einem wichtigen Akteur auf dem Markt für Wafer Fabrication Equipment entwickelt, der sich auf Inspektions- und Messinstrumente spezialisiert hat, die für die Qualitätskontrolle entscheidend sind. Das Unternehmen ist für Wachstum positioniert, da sich die Branche auf einen Aufschwung vorbereitet, der durch aufstrebende Technologien wie generative KI, autonomes Fahren und IoT vorangetrieben wird, die eine erhöhte Nachfrage nach Datenverarbeitung versprechen.

Nach einer Phase intensiver Kapazitätserweiterung erleben die Halbleiterhersteller derzeit einen vorübergehenden Investitionsrückgang, da sich Angebot und Nachfrage wieder ausgleichen. Es wird jedoch erwartet, dass sich die Branche aufgrund der steigenden Computernachfrage wieder erholen wird. Mit einem Marktanteil von etwa 6 bis 7% der weltweiten Halbleiterinvestitionen (höher im Markt für Mess- und Prüfgeräte) ist KLA gut positioniert, um von diesen Trends zu profitieren. Das Unternehmen hat am 25.01.2024 Quartalszahlen veröffentlicht. Das Unternehmen meldete einen GAAP-Nettogewinn von 582,5 Mio. USD und einen GAAP-Gewinn pro verwässerter Aktie von 4,28 USD bei einem Umsatz von 2,49 Mrd. USD. Die Ergebnisse lagen über den Erwartungen. Die Unternehmensleitung hat jedoch eine eher vorsichtige Prognose abgegeben.

Das Management geht davon aus, dass der Gesamtumsatz im nächsten Quartal zwischen 2,175 und 2,425 Mrd. USD und damit unter den Erwartungen der Analysten von 2,46 Mrd. USD liegen wird. KLA rechnet außerdem mit einem Gewinn pro Aktie zwischen 4,66 und 5,86 Dollar, während die Erwartungen bei 5,86 USD liegen. Laut dem CEO des Unternehmens bleiben die Marktbedingungen in naher Zukunft herausfordernd, mit begrenzter Sichtbarkeit hinsichtlich des Zeitpunkts einer Wiederaufnahme einer nachhaltigen Nachfrage. Langfristig bleibt der Rückenwind jedoch stark, da die Nachfrage nach Halbleitern bis 2030 auf 1 Bio. USD ansteigen soll, gegenüber 580 Mrd. USD im Jahr 2022, was auf einen robusten Horizont für die spezialisierten Angebote von KLA schließen lässt. Die Marktposition von KLA, die flexible Kostenstruktur, der günstige langfristige säkulare Rückenwind, die mittelfristigen Katalysatoren der EUV-Technologie und die kurzfristige Umstellung auf Serviceverträge bieten KLA eine attraktive Chance.

Im letzten Geschäftsjahr ist der Umsatz von KLA-Tencor von 9,2 Mrd. USD auf 10,5 Mrd. USD um 13,9 % gestiegen. Dabei wuchs der Gewinn von 3,3 Mrd. USD auf 3,4 Mrd. USD um 2 %. Die Nettogewinnmarge lag damit bei 32,3 % ggü. 36,1% im Vorjahr. Am 26.01.2024 meldete KLA-Tencor die Q3-Zahlen für 2023. Der Umsatz lag im Ergebniszeitraum bei 2,5 Mrd. USD (-16,7 % ggü. Vorjahresquartal) und der Gewinn bei 582,5 Mio. USD (-40,5 % ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von KLA-Tencor eine Rendite von 52 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 3%. Die Aktie markierte das 52-Wochenhoch am 25.01.2024 bei 658,78 USD. Derzeitig notiert der Preis bei 598 USD, womit sich die Aktie 9 % unter ihrem 52-Wochenhoch befindet.

Liebe Grüße und einen schönen Jahresstart!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von