Welche drei Dividendenaktien überzeugen aktuell mit einer günstigen Bewertung?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Die Börse ist unberechenbar. Wer langfristig stabil und erfolgreich Vermögen aufbauen möchte, sollte daher nicht nur auf Wachstumsaktien, sondern auch auf ein solides Kernportfolio aus hochqualitativen Dividendenaktien setzen, die in schwachen Marktphasen die Schwankungen im Depot ausgleichen können.

In diesem Artikel möchten wir euch ein Screening vorstellen, um genau solche Unternehmen zu finden, die mit einer attraktiven Dividendenrendite auf sich aufmerksam machen. Dabei achten wir darauf, dass die Ausschüttungsquote nicht zu hoch ist und das erwartete Dividenden-Wachstum positiv ist. Diese Unternehmen bieten sich an, um sich genauer mit dem Geschäftsmodell zu beschäftigen und anschließend eine Einschätzung zu treffen, ob das Unternehmen auf Sicht der nächsten Jahre eine gute Investition sein könnte.

So screent ihr nach Qualitätsaktien mit hohen Dividenden

Um hochqualitative Dividenden-Aktien zu finden, suchen wir nach Unternehmen, die über einen Zeitraum von mehreren Jahren stetig eine Dividende gezahlt haben. Zusätzlich sollte die Dividende in regelmäßigen Abständen erhöht werden. Damit wir einen möglichst günstigen Einstieg finden, ziehen wir die Dividendenrendite heran. Gleichzeitig achten wir jedoch darauf, dass sich das Unternehmen die Ausschüttungen auch leisten kann. Daher setzen wir eine Ausschüttungsquote von maximal 75 % voraus.

Tipp: Um nach unterschiedlichen Aktien zu screenen, eignet sich die Rankings-Software von TraderFox. In dieser könnt ihr voreingestellte Templates laden oder eure individuellen Suchen aus über 10.000 Aktien einstellen. Für den Zugriff auf die Screening-Software benötigt ihr das "Morningstar Datenpaket". Eine Übersicht aller Produkte findet ihr auf traderfox.com.

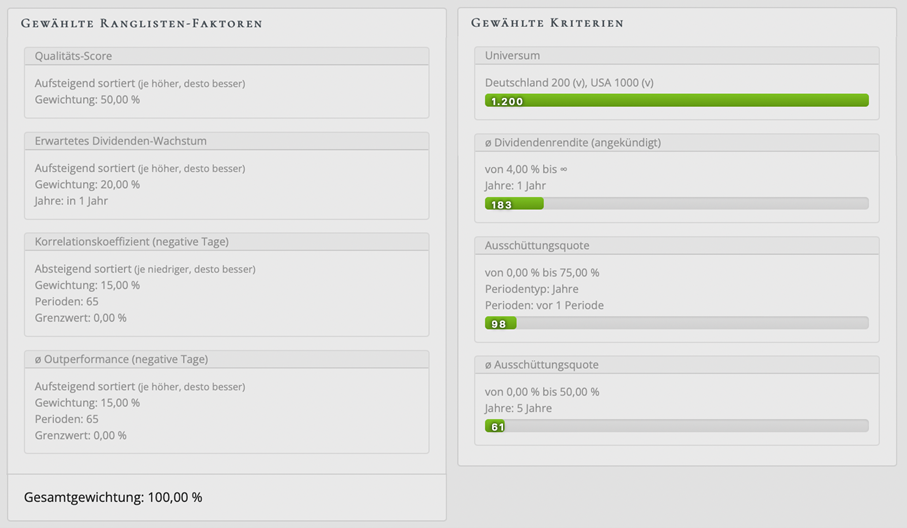

Nachfolgend seht ihr die Zusammenfassung der gewählten Ranglisten-Faktoren und Kriterien für unser Screening. Die Ranglisten-Faktoren (links) geben an, welche Aktien im Ranking oben stehen. Dabei werden jedoch nur Aktien berücksichtigt, die die entsprechenden Screening-Kriterien (rechts) auch erfüllen.

Ranking- und Screening-Kriterien für die Suche nach Dividendenaktien

Für unser Screening haben wir uns auf die 200 volumenstärksten deutschen Aktien sowie auf die 2.000 volumenstärksten US-Aktien konzentriert. Von den insgesamt 1.200 durchsuchten Aktien erfüllen 61 Aktien unsere definierten Kriterien. Drei der Unternehmen stellen wir im Folgenden vor.

Südzucker AG (ISIN: DE0007297004)

Die Südzucker AG ist ein deutscher Nahrungsmittelkonzern. Das Unternehmen stellt Produkte rund um Zucker und Glucosesirup, tiefgekühlte Pizza, Fruchtsaftkonzentrate sowie Produkte für industrielle Kunden wie Ethanol, funktionelle Inhaltsstoffe und Futtermittel her. Für das Kerngeschäft der Zuckerproduktion betreibt das Unternehmen eine große Zahl an Produktionsstandorten in enger Verbindung zur Landwirtschaft. Über die Tochter CropEnergies ist Südzucker zudem im Markt für Biokraftstoffe aktiv.

Der Zuckermarkt in der EU wurde bis 2017 durch die Europäische Zuckermarktordnung gestützt, die mit Zöllen und Subventionen die heimisch angebauten Zuckerrüben gegenüber dem günstigeren Rohrzucker aus dem Ausland schützten. Nach Auslaufen des Regelwerks geriet die europäische Zuckerindustrie unter Druck und viele Produktionsstätten mussten schließen. Aufgrund der Angebotsknappheit infolge des Ukrainekriegs profitiert Südzucker nun seit einigen Quartalen von den abgebauten Kapazitäten in Kombination mit der steigenden Nachfrage.

So konnte Südzucker dank eines deutlich stärkeren Geschäfts mit Zucker auch den Rückgang im Geschäft mit CropEnergies ausgleichen, das derzeit aufgrund eines drohenden Verbots von Biokraftstoffen stark geschwächt ist. So stieg der Umsatz im Geschäftsjahr 2022/23 um 25 % auf 9,5 Mrd. EUR. Mitte Juli wurde erneut die Prognose angehoben, wonach im Geschäftsjahr 2023/24 nun ein Umsatz von bis zu 10,9 Mrd. EUR erwartet wird. Auch das operative Ergebnis soll um bis zu 35 % ggü. dem Vorjahr kräftig wachsen. Zudem hob das Unternehmen die Dividende überraschend deutlich von 0,40 auf 0,70 EUR je Aktie an.

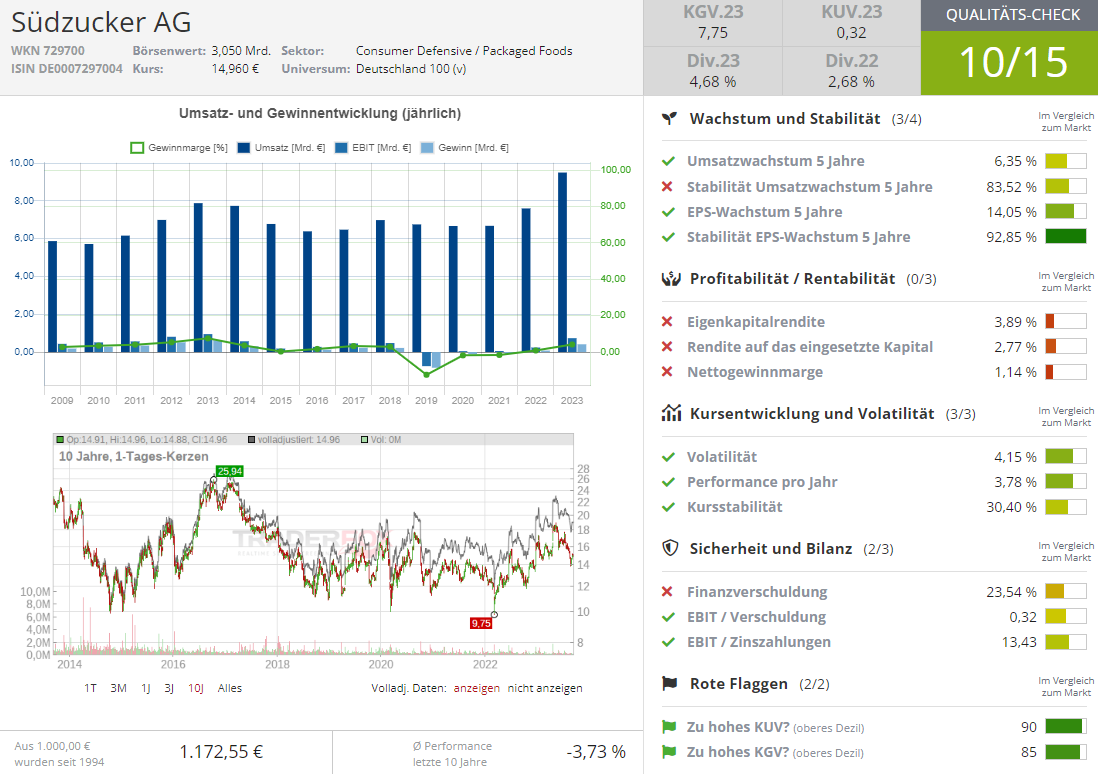

Im Dividenden-Ranking schneidet die Aktie von Südzucker mit 10/15 Punkten gut ab. Die Ausschüttungsquote lag bei gerade einmal 36 %. Allerdings muss berücksichtigt werden, dass in den Jahren 2019 bis 2021 trotz Verlusten eine Dividende gezahlt wurde, was sich negativ auf die Cash-Reserven auswirkte.

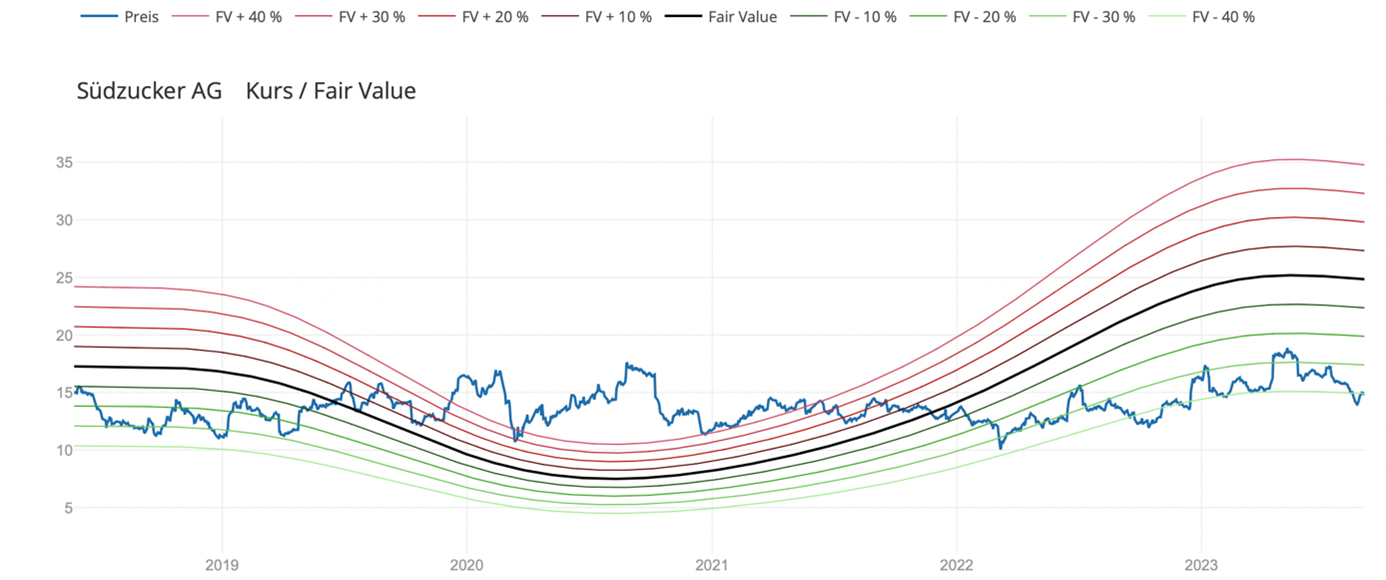

Nun soll es nach zwei profitablen Geschäftsjahren jedoch weiter aufwärtsgehen. Für das kommende Jahr 2024 wird eine Dividende von 0,78 EUR je Aktie erwartet. Das würde einem Wachstum von über 10 % und einer Dividendenrendite beim derzeitigen Kurs von über 5 % entsprechen. Im Fair-Value-Chart zeigt sich ein attraktiver Einstiegszeitpunkt auf Sicht der letzten 5 Jahre.

Quelle: Qualitäts-Check TraderFox

Fair-Value-Dividende-Chart der Südzucker Aktie

Fazit: Südzucker profitiert als einer der führenden Produzenten von Süßungsmitteln von der Angebotsknappheit infolge des Ukrainekriegs gepaart mit den abgebauten Überkapazitäten in der EU. Das Unternehmen vermeldet steigende Umsätze, Gewinne und in der Folge auch höhere Ausschüttungen an die Aktionäre. Im Fair-Value-Chart wirkt die aktuelle Phase als günstiger Einstieg. Voraussetzung hierfür ist, dass die positive Entwicklung nicht nur vorübergehender Natur ist. Wer mehr Risiko sucht, könnte sich die Tochter CropEnergies einmal genauer ansehen.

Porsche Automobil Holding SE (ISIN: DE000PAH0038)

Die Porsche Automobil ist die Holding der beiden Familien Porsche und Piech. Die beiden Familien halten 100 % der Stammaktien und damit alle Stimmanteile der Holding. Privatanleger können ausschließlich Vorzugsaktien handeln, die zwar eine leicht höhere Dividende, allerdings keine Mitbestimmungsrechte beinhalten. Die Aktie ist nicht mit den Wertpapieren des Autobauers Porsche AG zu verwechseln, die seit dem Börsengang im September 2022 ebenfalls an der Börse handelbar sind.

Die Porsche Automobil bündelt mehrere Beteiligungen an Unternehmen aus der Automobilbranche. Das Kerninvestment ist eine Beteiligung an der Volkswagen AG, wobei die Porsche SE der größte Einzelaktionär am VW-Konzern ist. Damit ist sie in verschiedenen Automarken wie Audi, SEAT, Skoda sowie den Luxus-Marken Bentley, Lamborghini, Bugatti – und eben auch Porsche – investiert. Zusätzlich zu den VW-Anteilen hält die Porsche Automobil gut 25 % an der Porsche AG.

Neben der Beteiligung an Volkswagen und Porsche ist die Holding noch in verschiedene weitere Unternehmen über Minderheitsbeteiligungen investiert. Dazu gehören der Anbieter von E-Ladelösungen ABB E-Mobility, das LIDAR-Unternehmen AEVA, der Softwareanbieter Aurora Labs, der Münchener Hersteller von Trägerraketen Isar Aerospace sowie zehn weitere Beteiligungen aus den Bereichen Mobilität, Technologie und Logistik.

Die Ergebnisentwicklung der Porsche Automobil ist wesentlich von den Ergebnissen des VW-Konzerns abhängig. Dabei wird von Volkswagen ein Umsatzwachstum für 2023 von 10 bis 15 % erwartet und eine operative Marge von bis zu 8,5 %. Die Porsche AG rechnet für 2023 mit einer operativen Marge von bis zu 19 %. Somit dürfte eine Gewinnausschüttung auch im nächsten Jahr sehr wahrscheinlich sein.

Im Dividenden-Check schneidet Porsche Automobil mit 11/15 Punkten gut ab. Die Ausschüttungen wurden in den letzten 7 Jahren stetig erhöht, wobei die Ausschüttungsquote auf Sicht der letzten 5 Jahre bei nur 18 % liegt. Für das laufende Jahr wird eine Dividende von 2,78 EUR je Aktie erwartet, was einem Wachstum von knapp 9 % und einer erwarteten Dividendenrendite von 5,7 % entspricht. Der Fair-Value-Chart zeigt momentan eine attraktive Chance, um die Aktie in sein Dividenden-Depot aufzunehmen.

Fair-Value-Dividende-Chart der Porsche Automobil Aktie

Fazit: Porsche ist ein traditionsreicher und hochprofitabler Autobauer. Die Marke und die unverkennbare Form der Porsche-Autos wecken weltweit große Begeisterung, sodass die Autos mit hohen Margen verkauft werden können. Mit der Porsche Automobil können Dividenden-Anleger zusätzlich in ein breites Portfolio weiterer Marken und Unternehmen investieren. Eine langfristige Positionierung verspricht derzeit ein interessantes Chance-Risiko-Verhältnis mit attraktiver Dividendenrendite. Dies impliziert, dass die deutschen Autobauer nicht vollständig den Anschluss an die Konkurrenz aus dem Ausland verlieren.

T. Rowe Price Group Inc. (ISIN: US74144T1088)

T. Rowe Price ist ein Vermögensverwalter und Finanzdienstleister aus den USA. Zu den Leistungen gehört die Verwaltung von Pensionsplänen, die in unterschiedlichen Investmentfonds verwaltet werden. Zudem bietet T. Rowe Beratungen in Form von Modellbereitstellung und Multi-Asset-Lösungen an. Ergänzt wird die Produktpalette durch Rentenprogramme, Brokerage-Dienstleistungen bis hin zum Portfolio-Management oder College-Sparplänen.

T. Rowe Price war über die letzten 20 Jahre einer der absoluten Dauerläufer am US-Aktienmarkt. Nun drücken jedoch die steigenden Zinsen auf das Geschäft. Im Q2 2023 stiegen die betrieblichen Ausgaben um rund 28 % gegenüber dem Vorjahr, was laut Management insbesondere auf aufgelaufene zinsbezogene Vergütungen zurückzuführen sei.

Zudem kämpft das Unternehmen aufgrund immer attraktiver werdender Sparzinsen mit Abflüssen von Kundengeldern. Das verwaltete Vermögen betrug zum Ende des ersten Halbjahres 2023 nach rund 20 Mrd. USD Kundenabflüssen noch rund 1.400 Mrd. USD. Nun soll laut Management jedoch das sich bessernde Stimmungsbild an den Börsen helfen, die Abflüsse zu stoppen. Zudem konnte T. Rowe nach eigenen Aussagen Potentiale zur Kostensenkung identifizieren. Der Gewinn je Stammaktie betrug im Q2 rund 2,06 USD.

Im Dividenden-Check kommt die Aktie mit einer Bewertung von 12/15 sehr gut weg. Mit verlässlichen Steigerungen der Dividenden seit nun bereits 34 Jahren zählt das Unternehmen zu den verlässlichsten Dividenden-Aktien. Auch für das laufende Jahr 2023 wird ein Wachstum von knapp 2 % bei einer derzeitigen Dividendenrendite von 4,3 % erwartet. In 2022 stieg die Ausschüttungsquote aufgrund eines Gewinneinbruchs auf 71 %. Auf Sicht der letzten 5 Jahre liegt die durchschnittliche Ausschüttungsquote jedoch nur bei 42 %.

Fair-Value-Dividende-Chart der T. Rowe Aktie

Fazit: T. Rowe musste aufgrund der steigenden Zinsen kräftige Einbußen im Geschäft hinnehmen. Das wird auch im Chart deutlich, da sich der Kurs seit Ende 2021 halbierte. Betrachtet man den Fair-Value-Chart, bietet sich der derzeitige Kurs jedoch für einen günstigen Einstieg mit attraktiver Dividendenrendite an. Voraussetzung ist, dass man dem Management zutraut, dass es die hohen Ausgaben tatsächlich reduzieren und den steigenden Zinsen mit attraktiven Finanzprodukten und erfolgreichen Anlagestrategien begegnen kann.

Wir wünschen euch viel Erfolg für euer Handeln an den Kapitalmärkten!

Verwendete Tools:

• Trading-Desk: desk.traderfox.com

• Aktien-Terminal: aktie.traderfox.com

• aktien Rankings: rankings.traderfox.com

& Profi-Tools von

& Profi-Tools von