3 US-Dividendenaristokraten mit vernünftigen Bewertungen, Dauerläufer-Status und starken Noten beim TraderFox-Härtetest

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

US-Dividendenaristokraten handeln derzeit zu den niedrigsten relativen Bewertungen seit über einem Jahrzehnt. Aus diesem erlesenen Kreis mit Unternehmen, die seit mindestens 25 Jahren stets die Ausschüttungen erhöhten, kann ein Sextett für die vergangenen 10 Jahre auch noch mit einem deutlichen Dividendenwachstum aufwarten. Ein Trio daraus schneidet außerdem auch beim TraderFox-Härtetest sehr gut ab, bei dem Qualität, Wachstum und Bilanz-Solidität eine Rolle spielen. Zudem haben alle 3 Aktien einen charttechnischen Dauerläufer-Status inne.

Der US-Aktienmarkt gilt nach der Einschätzung vieler Marktteilnehmer derzeit im historischen Vergleich als relativ hoch bewertet. Besser stehen laut ProShares, einem US-Anbieter von börsengehandelten Spezialprodukten, in dieser Hinsicht aber die im S&P 500 Dividend Aristocrats Index vertretenen Titel dar.

Denn diese werden den Angaben zufolge derzeit zu den niedrigsten relativen Bewertungen seit über einem Jahrzehnt gehandelt. In der Vergangenheit haben sich Bewertungen auf diesem Niveau laut ProShares jedenfalls als gute Kaufgelegenheiten erwiesen. Zum besseren Verständnis sei vorab noch erklärt, dass als Dividenden-Aristokraten Gesellschaften gelten, die seit mindestens 25 Jahre kontinuierlich ihre Ausschüttungen erhöht haben.

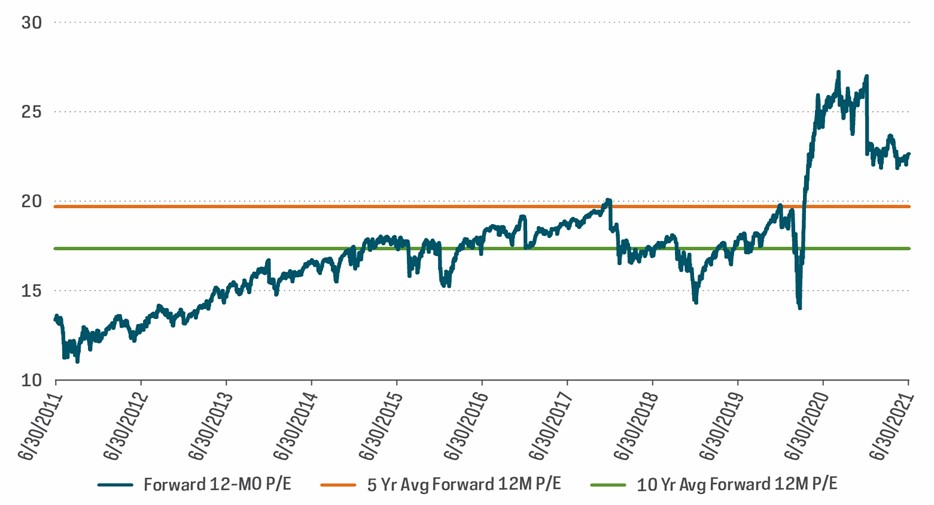

Der nachfolgende Chart aus einer aktuellen ProShares-Publikation gibt das Kurs-Gewinn-Verhältnis für den S&P 500 Index auf Basis der Schätzungen für die kommenden 12 Monate mit 21,5 an. Das vergleicht sich mit einem 10-Jahres-Durchschnitt am 30.6.21 von knapp über 17, wie ebenfalls aus dem Chart zu ersehen ist. So gesehen ist das aktuelle Niveau überdurchschnittlich hoch. Und auch andere gängige Bewertungskennzahlen wie das Kurs-Umsatz-Verhältnis, das Kurs-Buchwert-Verhältnis und das Kurs-Cashflow-Verhältnis zeigen ein ähnlich hohes Ergebnis im Vergleich zu den jeweiligen historischen Werten.

Das geschätzte KGV erscheint aktuell im historischen Vergleich überhöht

Quelle: Bloomberg, mit Daten vom 30.06.2011-30.06.2021

Die Sache relativiert sich zwar etwas, wenn man in die Überlegungen auch das derzeit tiefe Zinsniveau einbezieht, das höhere Bewertungsrelationen begünstigt. Außerdem tragen die steigenden Unternehmensgewinne ebenfalls dazu bei, die Bewertungen in einem vorteilhafteren Licht erscheinen zu lassen.

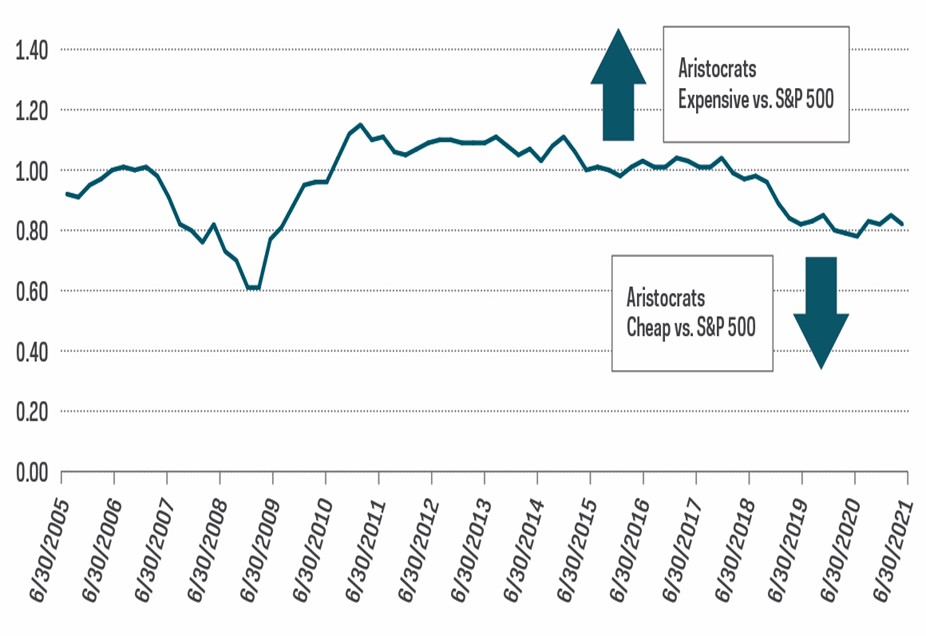

Die S&P 500-Dividenden-Aristokraten sind im relativen Vergleich Schnäppchen

Aber auch letzteres ändert nichts daran, dass wie erwähnt die S&P 500 Dividend Aristocrats momentan zu den günstigsten Bewertungsniveaus im Vergleich zum S&P 500 seit über einem Jahrzehnt handeln. Während Anleger häufig einen Aufschlag für Qualitätsaktien wie die Dividenden-Aristokraten zahlen, was oft dazu führt, dass sie im Vergleich zum S&P 500 auf einem höheren Bewertungsniveau notieren, ist die heutige Situation ganz anders. Im Vergleich zum S&P 500 wurden die Dividenden-Aristokraten zum 30.6.21 zu etwa 80 % des KGV des Marktes gehandelt. Dies ist das niedrigste Niveau, auf dem die Aristokraten seit dem 31. März 2010 gehandelt wurden.

Erwähnt sei in diesem Zusammenhang noch, dass der sonst oft zu sehende Bewertungsaufschlag für die Dividendenaristokraten mit deren Status als Qualitätsaktien zu tun hat. Jedenfalls zeigte diese Gruppe in der Vergangenheit Qualitätsmerkmale wie stabile Erträge, solide Fundamentaldaten und eine starke Gewinn- und Wachstumsgeschichte. Außerdem gelten diese stetigen Dividendenzahler auch als gut positioniert, um in Zukunft den "Treibstoff" für weiteres Ertragswachstum liefern zu können, was eine wichtige Voraussetzung für weiter steigende Dividendenzahlungen ist.

Die Entwicklung des relativen KGVs der S&P 500-Dividenden-Aristokraten gegenüber dem S&P 500 Index

Quelle: Bloomberg, mit Daten vom 30.06.2005-30.06.2021

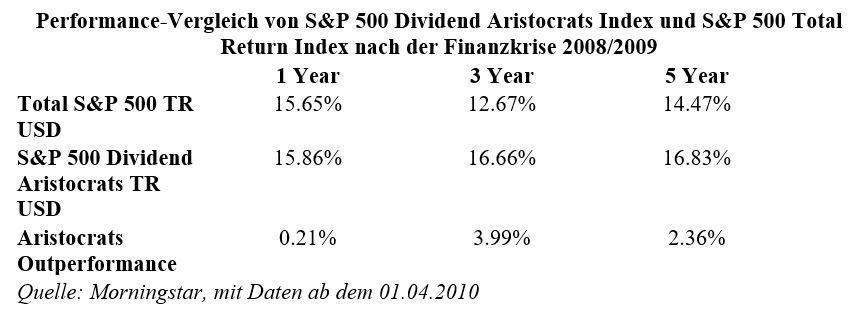

Der aufgezeigte Bewertungsvorteil ist insofern ein positives Signal zugunsten der Dividendenaristokraten, als sie im Anschluss an das Ende des erstens Quartals 2010 und damit dem letzten Mal, als sie so relativ günstig waren wie aktuell, eine deutlich bessere Wertentwicklung als der Gesamtmarkt auf Sicht von 12 Monaten, 3 Jahren und 5 Jahren ablieferten, wie der nachfolgenden Tabelle zu entnehmen ist.

Sieht man sich den S&P 500 Dividend Aristocrats Index genauer an, dann zeigt sich, dass dieser zum 31.08.2021 65 Unternehmen umfasste, die ihre Ausschüttungen in mindestens 25 aufeinanderfolgenden Jahren gesteigert haben. Wobei viele davon ihre Ausschüttungen sogar noch viel länger und mit attraktiven Wachstumsraten erhöht haben.

Die Kombination eines langjährigen Dividendenwachstums mit soliden Dividendenwachstumsraten ist im Allgemeinen laut ProShares in der Vergangenheit eine überzeugende Strategie für Anleger gewesen, die nach Kapitalzuwachs suchen und zudem auch das Ziel haben, den S&P 500 zu übertreffen.

Die nachstehende Tabelle zeigt ausgewählte S&P 500 Dividend Aristocrats-Unternehmen, die nicht nur ihre Ausschüttungen seit mindestens 25 Jahren in Folge steigern konnten, sondern auch zweistellige Dividendenwachstumsraten in den letzten 10 Jahren aufwiesen und derzeit zu niedrigeren Bewertungen als der Gesamtmarkt gehandelt werden.

Details zum favorisierten Aktien-Trio unter den günstigen Dividendenaristokraten

Wir haben die in der Tabelle zuvor enthaltenen 6 Dividendenaristokraten dem TraderFox-Härtetest unterzogen. Wie üblich beinhaltet dies Checks zu Qualität, Wachstums sowie zur Bilanz-Solidität (zur Methodik sind am Textende noch weiterführende Erläuterungen zu finden).

Drei Werte kommen dabei auf wirklich vorzeigbare Ergebnisse. Am besten hat mit Expeditors International of Washington ein international tätiges Logistikunternehmen abgeschnitten. 34 von maximal möglichen 39 Zählern sind aller Ehren wert. Wobei auch noch hinzukommt, dass es sich um einen so genannten charttechnischen Dauerläufer handelt. Gemeint sind damit Aktien, deren Kurse schon seit Jahrzehnten steigen. Bei Expeditors International geht es bereits seit November 1990 nach oben und Kurrekorde in Reichweite sorgen für einen völlig intakten langfristigen Aufwärtstrend.

Platz 01:

Expeditors International of Washington Inc. (Gesamtpunktzahl: 34 von maximal möglichen 39 Punkten, ISIN: US3021301094)

QUALITÄTS-CHECK 15/15

WACHSTUMS-CHECK 14/15

PIOTROSKI F-SCORE 05/09

Quelle: Qualitäts-Check TraderFox

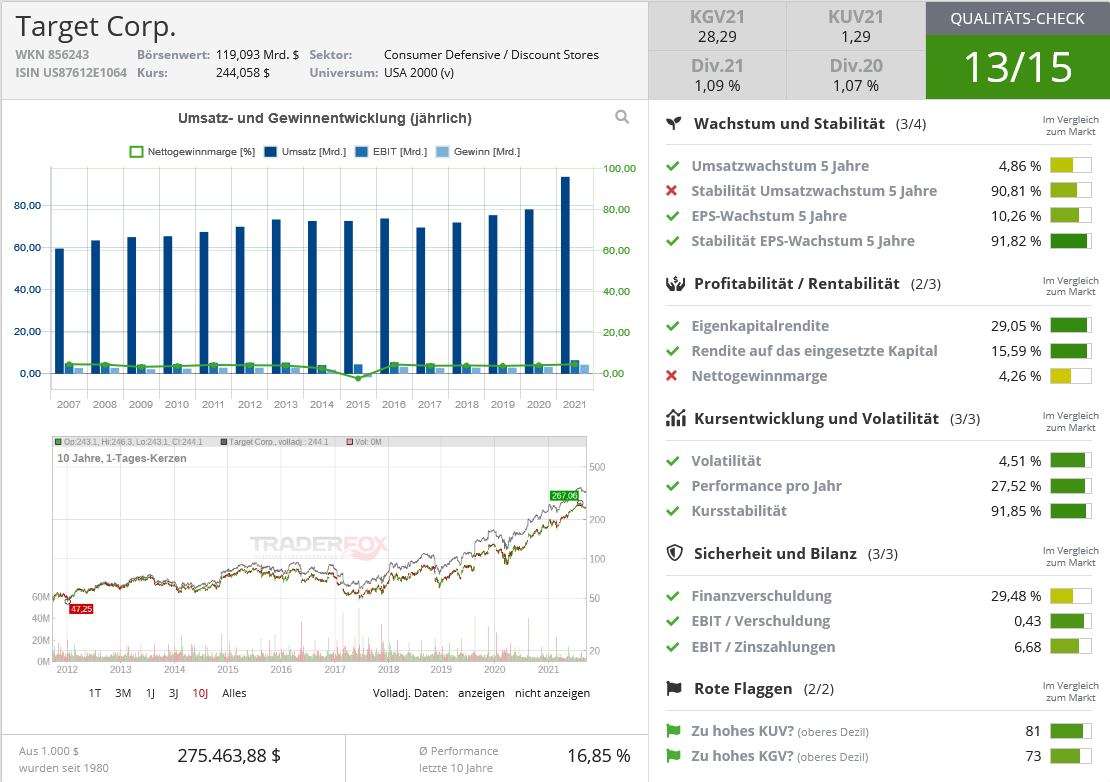

Auf Platz zwei ist mit ebenfalls guten 33 Punkten Target Corp. zu finden. Hierbei handelt es sich um eine US-Einzelhandelskette, der nach Walmart als der zweitgrößte Discounteinzelhändler in den USA gilt. Interessanterweise hat auch Target eines Status als charttechnischer Dauerläufer inne, da die Kurse hier letztlich unter dem Strich schon seit Ende 1987 steigen.

Platz 02:

Target Corp. (Gesamtpunktzahl: 33 von maximal möglichen 39 Punkten, ISIN: US87612E1064)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 12/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

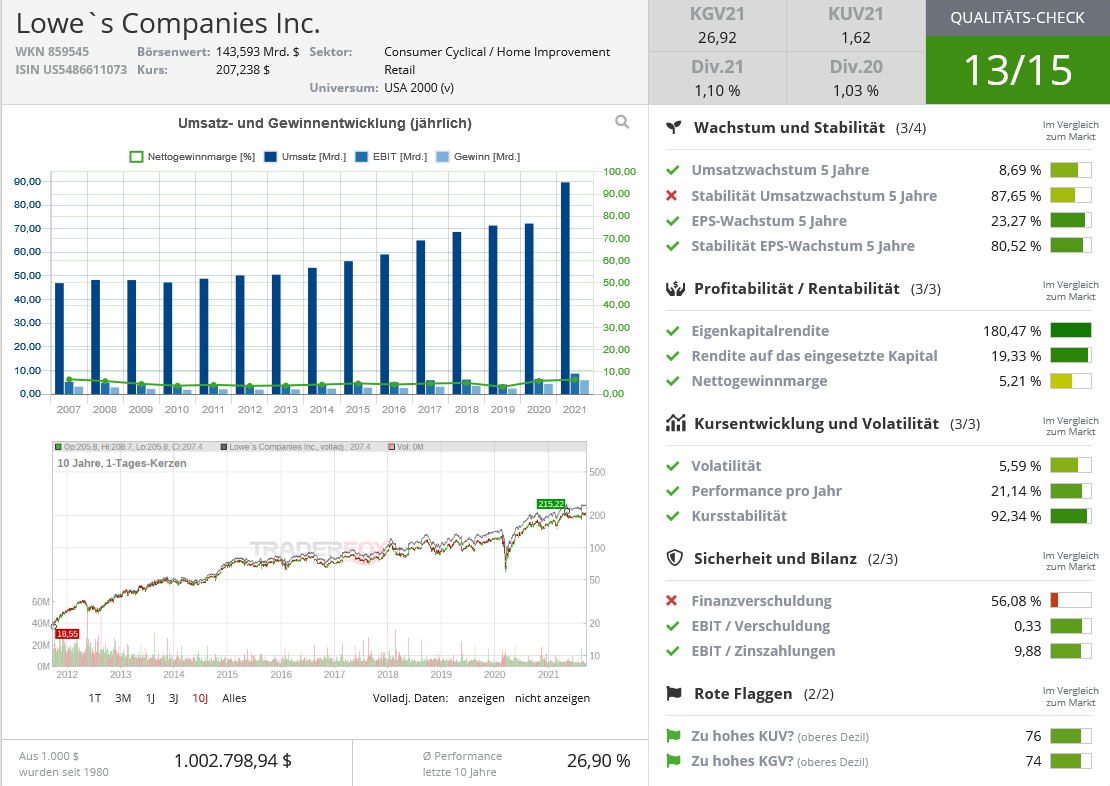

Den dritten Rang belegt mit 32 Zählern Lowe's. Dahinter steckt eine der größten Baumarktketten in den USA. Spannend dabei: Auch diesem Titel ist eine Stellung als charttechnischer Dauerläufer zuzubilligen. Schließlich steigen die Notierungen hier ebenfalls schon seit Ende 1987.

Platz 03:

Lowe's Companies Inc. (Gesamtpunktzahl: 32 von maximal möglichen 39 Punkten, ISIN: US5486611073)

QUALITÄTS-CHECK 13/15

WACHSTUMS-CHECK 11/15

PIOTROSKI F-SCORE 08/09

Quelle: Qualitäts-Check TraderFox

Alles zusammengenommen spricht einiges dafür, dass das Gewinner-Trio weiterhin ein Investment wert ist. Zumal es in allen 3 Fällen auch noch so ist, dass der Analystenkonsens für die kommenden Jahre von weiter steigenden Dividendenzahlungen ausgeht.

Zusatzinformationen zur angewandten Methodik beim TraderFox-Härtetest

Zur angewandten Methodik muss man wissen, dass der TraderFox Qualitäts-Check jeder Aktie bis zu 15 Punkte zuweist. Wir verwenden dabei Kennzahlen, die sich in der Finanzwissenschaft durchgesetzt haben, um Quality von Junk zu unterscheiden. Das Besondere an unserem Qualitätscheck ist, dass die 15 Kriterien immer im Kontext zu den restlichen Aktien des Marktes betrachtet werden. Nach dem Prinzip: Eine Kennzahl gilt als erfüllt, wenn die Firma darin besser abschneidet als z.B. 65 % aller anderen Firmen des jeweiligen Referenzmarktes. Der Qualitäts-Check soll Anlegern erstens helfen, das Risiko bei Investments zu reduzieren und ist zweitens dazu gedacht, um auf hervorragende Investment-Chancen aufmerksam zu werden.

Der Wachstums-Check prüft die Attraktivität von Wachstums-Aktien. Wachstums-Aktien sind keine Aktien zum sorgenfreien Kaufen und Liegenlassen. Wachstums-Aktien können auf Sicht von 2-3 Jahren außerordentliche hohe Gewinne abwerfen. Anleger müssen mit größeren Kursschwankungen und Fehlschlägen rechnen. Als drittes Benotungs-Kriterium kommt noch der Piotroski F-Score hinzu. Dabei handelt es sich um eine Zahl zwischen 0 bis 9 zur Bestimmung der finanziellen Stärke eines Unternehmens.

& Profi-Tools von

& Profi-Tools von