Der Öl- und Gassektor mit neuem Lebenszeichen. Welche Aktien gehören auf die Watchliste?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

In der letzten Woche und vor allem am vergangenen Freitag zeigte sich der Ölpreis (WTI) von seiner bullischen Seite. Er stieg um 2,5 % auf knapp 74 US-Dollar. Damit befindet er sich kurz vor dem Ausbruche aus der schrägen Widerstandslinie, die der Ölpreis seit 1,5 Jahren nicht überwinden kann (siehe folgende Abbildung).

Quelle: www.traderfox.com

Wenn man sich die Performance der einzelnen US-Sektoren anschaut, dann fällt auf, dass die Bereiche "Oil and Gas" die Top Performance auf Sicht von einer Woche aufweisen (siehe folgende Abbildung). Auf Sicht von einem Monat gehören sie ebenfalls zu den Top Sektoren.

Quelle: https://finviz.com/groups.ashx?g=industry&v=210&o=name

In diesem Kontext macht der Chart des "Oil Services" ETF (OIH) einen immer bullischeren Eindruck (siehe folgende Abbildung). Er konnte am Freitag unter hohem Volumen um knapp 7 % zulegen und ausbrechen. Außerdem machte er ein neues vier Monatshoch. Mit "Oil Services" sind Öldienstleistungsunternehmen gemeint, die Ausrüstung, Technologie, Fachwissen und Unterstützung für den Upstream-Ölsektor liefern, der Ölbohrungen, Bohrlochfertigstellung, Bohrlochstimulation, Bohrlochintervention und Reservoirmanagement umfasst. Die drei größten Holdings dieses ETFs sind: Schlumberger (SLB), Halliburton (HAL) und Baker Hughes (BKR).

Quelle: www.tradingview.com

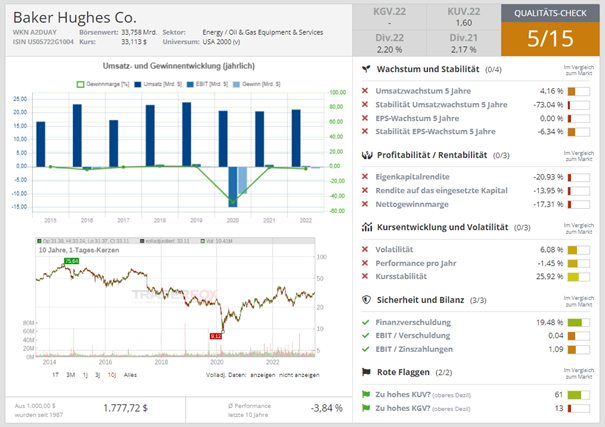

Baker Hughes (BKR) ist ein führendes Energie-Technologie-Unternehmen mit Sitz in Texas. Das Unternehmen ist in vier Geschäftsbereiche gegliedert: Oilfield Services, Oilfield Equipment, Turbomachinery &; Process Solutions und Digital Solutions.

"Oilfield Services" bietet Bohr-, Komplettierungs-, Produktions- und Interventionsservices an. Der Geschäftsbereich "Oilfield Equipment" liefert Bohr- und Produktionssysteme für Offshore-Anwendungen. "Turbomachinery & Process Solutions" bietet Turbinen, Kompressoren und Ventile für die Gasverarbeitung, LNG, Industrie- und Stromerzeugungsanwendungen an. Im Geschäftsbereich "Digital Solutions" werden Sensoren, Messgeräte, Software und Dienstleistungen für die industrielle Vermögensverwaltung angeboten.

Die Kunden stammen aus dem Upstream-, Midstream- und Downstream-Öl- und Gassektor sowie aus Bereichen wie Erneuerbare Energien, Chemie, Bergbau und Stromerzeugung. Zu den wichtigsten Wettbewerbern von Baker Hughes gehören Schlumberger, Halliburton und TechnipFMC.

Baker Hughes hat eine lange Geschichte, die bis ins Jahr 1907 zurückreicht. Das Unternehmen hat sich durch Fusionen, Übernahmen und Innovationen weiterentwickelt. Im Jahr 2017 fusionierte Baker Hughes mit der Öl- und Gassparte von General Electric (GE) zu einem neuen Unternehmen namens Baker Hughes, a GE company (BHGE). Im Jahr 2020 trennte sich GE von BHGE und das Unternehmen wurde wieder zu Baker Hughes.

Die Aktie zeigt ein bullisches Chartbild. Erst am Freitag konnte sie unter hohem Volumen um knapp 5 % zulegen und ein neues 52 Wochenhoch erreichen. Die nächsten Quartalszahlen sollen am kommenden Mittwoch vorgestellt werden.

Quelle: Qualitäts-Check TraderFox

TechnipFMC (FTI) ist ein führendes Unternehmen für Öl- und Gastechnologie mit Sitz in London, das aktuell eine Marktkapitalisierung von gut 7 Mrd. USD aufweist. Das Unternehmen ist in drei Geschäftsbereiche gegliedert: Subsea, Onshore/Offshore und Surface Technologies.

Der Bereich "Subsea" bietet Produkte und Dienstleistungen für die Unterwasserfelder von der Konzeption bis zur Projektrealisierung an. TechnipFMC hat das integrierte Engineering, Procurement, Construction and Installation (iEPCI™) Modell geschaffen. iEPCI™ vereinfacht die Entwicklung und Installation, reduziert das Risiko und kombiniert komplementäre Technologien, um die Zeit bis zur ersten Öl- und Gasförderung zu beschleunigen. Der Bereich "Onshore/Offshore" bietet technologische und projektbezogene Kompetenzen für feste, schwimmende und Onshore-Anlagen sowie Offshore-Dienstleistungen an. Der letzte Bereich "Surface Technologies" bietet Bohr-, Fertigstellungs-, Produktions- und Messgeräte für den Onshore- und Flachwassermarkt an.

TechnipFMC bedient Kunden aus verschiedenen Branchen wie Exploration und Produktion, LNG, Raffinerien, Petrochemie und erneuerbare Energien. TechnipFMC wurde im Jahr 1926 als Société Technique d’Etudes et de Constructions gegründet. Im Jahr 2017 fusionierte Technip mit FMC Technologies zu TechnipFMC. Im Jahr 2021 spaltete sich TechnipFMC in zwei unabhängige Unternehmen auf: TechnipFMC plc und Technip Energies N.V.

Charttechnisch sieht die Aktie sehr bullisch aus. Am vergangenen Freitag konnte sie unter erhöhtem Volumen auf ein neues 52 Wochenhoch ausbrechen. Die nächsten Quartalszahlen werden am 27.07.2023 erwartet.

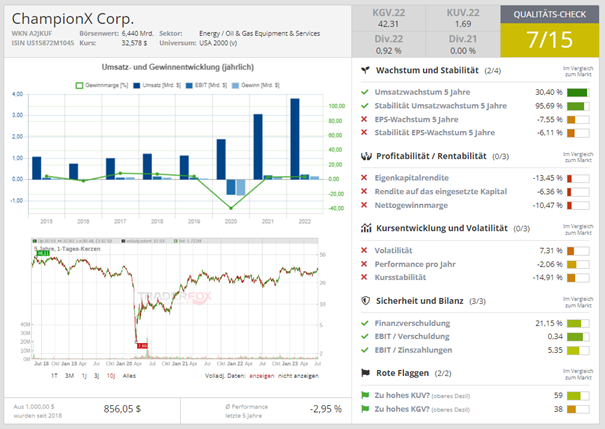

ChampionX Corporation (CHX) ist ein globales Unternehmen für Ölfeldtechnologie mit Sitz in Texas und einer Marktkapitalisierung von gut 6 Mrd. USD. Das Unternehmen ist in vier Geschäftsbereiche gegliedert: Der erste Geschäftsbereich heißt "Chemical Technologies" und bietet Chemieprogramme und -dienstleistungen für Upstream- und Midstream-Operationen an. Der zweite lautet "Production & Automation Technologies". Hier werden künstliche Hebesysteme, Sensoren, Messgeräte, Software und Dienstleistungen für die industrielle Vermögensverwaltung angeboten. "Drilling Technologies" ist der dritte Geschäftsbereich und er bietet vor allem Bohrwerkzeuge, Bohrflüssigkeiten und Bohrlochreinigungssysteme für die Bohrlochkonstruktion an. "Reservoir Chemical Technologies" ist der vierte Geschäftsbereich. Hier bietet das Unternehmen Chemikalien für die Bohrlochfertigstellung, die verbesserte Ölrückgewinnung und die Bohrlochintervention an.

Das Hauptkundenstamm kommt aus der Upstream- und Midstream-Öl- und Gasindustrie an. ChampionX bedient mehr als 5.000 Kunden in über 120 Ländern mit mehr als 7.000 Mitarbeitern. ChampionX wurde 1920 unter dem Namen "Nalco Chemical Company" gegründet. Im Jahr 2013 fusionierte Nalco mit der Champion Technologies Inc., einem Anbieter von Ölfeldchemikalien, zu Nalco Champion. Im Jahr 2020 fusionierte Nalco Champion mit der Apergy Corporation, einem Anbieter von Ölfeldtechnologie, zu ChampionX Corporation.

Charttechnisch macht die Aktie einen bullischen Eindruck. Sie steht knapp unterhalb ihres 52 Wochenhoch und kurz vor einem Big Picture Breakout bei 33,65 USD.

Quelle: Qualitäts-Check TraderFox

Im Bereich "Oil and Gas Drilling" stechen aktuell unter anderem die folgenden Unternehmen hervor.

Noble Corporation (NE) ist eine Tochtergesellschaft von Noble Corporation plc, das ein Offshore-Bohrunternehmen mit Sitz in London ist. Noble Corporation mit einer Marktkapitalisierung von 6,4 Mrd. USD ist ein führendes Offshore-Bohrunternehmen für die Öl- und Gasindustrie. Das Unternehmen besitzt und betreibt eine der modernsten, vielseitigsten und technisch fortschrittlichsten Schiffsflotten in der Offshore-Bohrindustrie. Noble (und seine Vorgänger) sind seit 1921 im Vertragsbohren von Öl- und Gasquellen tätig.

Das Unternehmen führt Vertragsbohrdienste mit einer Flotte von 24 Offshore-Bohreinheiten durch, die sich aus zwölf Bohrschiffen und Halbtauchern sowie zwölf schwimmenden Bohrinseln zusammensetzen. Das Unternehmen konzentriert sich hauptsächlich auf Ultratiefsee- und hochspezifizierte Bohrmöglichkeiten in sowohl etablierten als auch aufstrebenden Regionen der Welt. Noble bietet Bohrdienstleistungen für verschiedene Branchen an, wie Exploration und Produktion, LNG, Raffinerien, Petrochemie und erneuerbare Energien.

Die Historie des IPOs ist bemerkenswert. Das Unternehmen erhielt im Februar 2020 von der NYSE die Mitteilung, dass der IPO-Prozess fortgeführt werden könne. Nach den Regeln der NYSE hatte Noble ab dem Datum der NYSE-Mitteilung eine Frist von sechs Monaten, um die entsprechenden Kriterien eines IPOs einzuhalten. Der IPO musste letztlich jedoch abgesagt musste und nur sechs Monate später beantragte Nobel Insolvenzschutz. Das Unternehmen wollte nach dem starken Rückgang der Rohstoffpreise, der durch die Covid-19-Pandemie noch verstärkt wurde, seine Schulden umstrukturieren. Im Februar 2021 ging Noble mit einer verbesserten Bilanz aus der Insolvenz hervor. Im März 2021 gab das Unternehmen seinen Plan bekannt, den Konkurrenten Pacific Drilling im Rahmen einer All-Stock-Transaktion zu übernehmen. Die Fusion wurde Mitte April 2021 abgeschlossen, wodurch ein noch größeres Offshore-Bohrunternehmen mit einer Flotte von 24 Bohrgeräten entstand. Das Unternehmen ist am 09.06.2021 mit einem IPO-Eröffnungskurs von 24,52 USD an die Börse gegangen.

Die Aktie sieht sehr bullisch aus. Sie konnte letzte Woche unter erhöhtem Volumen auf ein neues 52 Wochenhoch ausbrechen. Dies entspricht auch dem Allzeithoch.

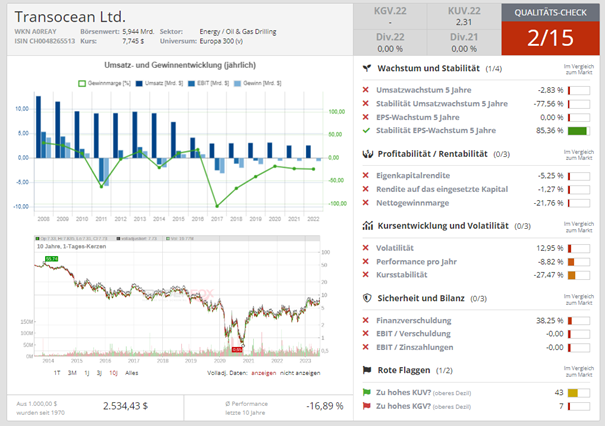

Ein weiteres Unternehmen aus dem Bereich "Oil and Gas Drilling" ist Transocean (RIG). Hierbei handelt es sich um ein amerikanisches Unternehmen mit Hauptsitz in der Schweiz, das sich auf Offshore-Bohrdienstleistungen spezialisiert hat. Transocean ist der weltweit größte Offshore-Bohrunternehmer nach Umsatz und betreibt 24 Bohranlagen, darunter acht Bohrschiffe, vier Halbtaucherplattformen und zwölf schwimmenden Bohrinseln.

Transocean bietet Bohrdienstleistungen für verschiedene Branchen an. Hierunter fallen u. a. Exploration und Produktion, LNG, Raffinerien, Petrochemie und erneuerbare Energien. Transocean wurde 1926 als Danciger Oil & Refining Company gegründet. Im Jahr 1954 änderte das Unternehmen seinen Namen in Transocean Oil Company.

Das Chartbild sieht sehr bullisch aus. Die Aktie befindet sich über allen wichtigen gleitenden Durchschnitten, wie dem des 20-, 50- und 200 Tagedurchschnitts. Die Aktie konnte am Freitag auf ein neues 52 Wochenhoch ausbrechen, indem es das Hoch vom Februar und März herausnehmen konnte.

Quelle: Qualitäts-Check TraderFox

Ein dritter Kandidat ist Diamond Offshore Drilling (DO). Hierbei handelt es sich um ein relativ kleines Offshore-Bohrunternehmen mit einer Marktkapitalisierung von lediglich 1,6 Mrd. USD. Mit Hauptsitz in Texas betreibt das Unternehmen betreibt 15 Bohranlagen, darunter elf Halbtaucherplattformen und vier Bohrschiffe. Wie bei den beiden zuvor vorgestellten Unternehmen stammen die Kunden aus Branchen Exploration und Produktion, LNG, Raffinerien und Petrochemie. Auch Diamond Offshore Drilling musste Anfang der Covid-Pandemie (April 2020) Insolvenz anmelden, teilweise bedingt durch den starken Preisverfall von Öl.

Die Aktie sieht aktuell sehr bullisch aus. Sie konnte bereits am 29.06.2023 auf ein neues 52 Wochenhoch und Allzeithoch ausbrechen. Seitdem folgten Anschlusskäufe.

& Profi-Tools von

& Profi-Tools von