Meine Top 5 europäischen Versicherungsaktien im Qualitätscheck

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

als Qualitätsaktien zeichnen sich typischerweise Unternehmen mit dauerhaften Geschäftsmodellen und nachhaltigen Wettbewerbsvorteilen aus. Hinzu kommen ein dauerhaftes EPS-Wachstum, stabile Erträge und eine hohe Rentabilität. Qualität ist unter den Anlagefaktoren besonders vorhersehbar und stabil. Insbesondere in unsicheren Marktphasen oder wenn die Börsen korrigieren, wie zum Beispiel während der Corona-Pandemie im Jahr 2020, schätzen Investoren Qualitätsaktien, schließlich bieten die Titel dann einen etwas besseren Schutz vor sehr großen Verlusten. Analysten der Bank BNP Paribas loben indes generell den Aspekt der Antizyklizität. Im Durchschnitt sind Qualitätsaktien traditionell vergleichsweise hoch bewertet. Viele Anleger sind dennoch bereit für Qualitätsaktien tief in die Taschen zu greifen, denn Qualität hat seinen Preis!

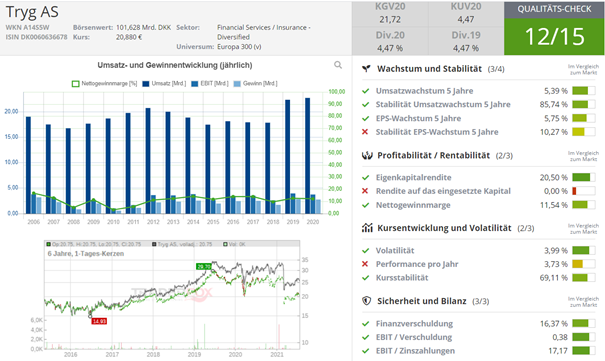

Im Aktien-Screener von TraderFox kann hervorragend nach Qualitätsaktien gefiltert werden. In diesem Fall habe ich das Universum auf alle europäischen Aktien mit einem Handelsvolumen von mehr als 2 Mio. gesetzt und anschließend die Branche "Insurance" gewählt. Zu guter Letzt habe ich den Qualitätsscore gefiltert. Dieser soll mir ausschließlich Aktien mit einem Score von mindestens 11 von 15 Punkten anzeigen.

(Quelle: TraderFox Aktien-Screener)

Fast ganz Europa wurde im Juli 2021 von langanhaltendem Starkregen heimgesucht. In Europa waren vieler Orts Überschwemmungen von Kellern, Häusern oder gar kompletten Ortschaften an der Tagesordnung. In Deutschland waren besonders die Bundesländer Nordrhein-Westfalen und Rheinland-Pfalz betroffen. Der Hauptgeschäftsführer des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) rechnet mit versicherten Schäden in Höhe von vier bis fünf Mrd. Euro.

Fast alle Wohngebäude sind heutzutage bundesweit gegen Sturm und Hagel abgesichert, jedoch haben nur etwa 46 % der Hausbesitzer den Schutz vor weiteren Naturgefahren wie Hochwasser. Dahingehend gibt es noch Aufholpotenzial, von welchem die Versicherungsunternehmen profitieren könnten. Des Weiteren sind viele Klimaexperten davon überzeugt, dass Extremwetterlagen künftig immer häufiger auftreten werden - und damit auch extreme Schadenslagen. Demnach wird sogar über eine Pflichtversicherung für Gebäudeeigentümer debattiert, welche Schäden durch Naturgefahren wie Hochwasser und Überschwemmung abdeckt.

Allianz SE

Die Allianz SE ist weltweit einer der größten Finanzdienstleister und Versicherer. Mit einer Marktkapitalisierung von rund 90 Mrd. Euro ist das Unternehmen einer der fünf größten DAX-Konzerne. Die Dividende des Unternehmens wird einmal im Jahr ausbezahlt, dabei lag die Dividendenrendite im Jahr 2020 bei 4,6 %. Die Produkte und Dienstleistungen in den Bereichen Schaden- und Unfallversicherung, Lebens- und Krankenversicherung sowie Asset Management werden in über 70 Ländern angeboten. Der Schwerpunkt der Geschäftstätigkeit liegt auf Europa. Der Hauptsitz des Unternehmens befindet sich in München. Mehr als 100 Mio. Privat- und Unternehmenskunden werden weltweit von etwa 150.000 Mitarbeitern beraten und betreut. Der Geschäftsbereich Schaden- und Unfallversicherung umfasst die Bereiche Kraftfahrzeug-, Unfall-, Sach-, Reise- und allgemeine Haftpflichtversicherung. Die Allianz SE ist weltweit führend bei Schaden- und Unfallversicherung. Der Bereich Lebens- und Krankenversicherung umfasst neben Lebens- und Krankenversicherungen auch Spar- und Anlageprodukte. In diesem Bereich ist die Allianz SE weltweit eine der fünf größten Anbieter. Im Geschäftsbereich Asset Management zählt die Allianz SE zu den weltgrößten Vermögensverwaltern, welche Kundengelder durch eine aktive Anlagenstrategie verwalten. Das breite Portfolio von Anlageprodukten geht über Aktien, festverzinsliche Wertpapiere bis zu Cash und Multi-Assets-Produkten.

Im Jahr 2020 belief sich der Umsatz des Unternehmens auf 140,5 Mrd. Euro. Davon generierte der Bereich Schaden- und Unfallversicherung etwa 59,3 Mrd. Euro (42 %), Lebens- und Krankenversicherung etwa 74 Mrd. Euro (53 %) und der Bereich Asset Management etwa 7,2 Mrd. Euro (5 %). Das operative Ergebnis betrug im Jahr 2020 10,8 Mrd. Euro. Im Bereich Schaden- und Unfallversicherung geht die Allianz SE für das Jahr 2021 von einem Umsatzwachstum in Höhe von bis zu 6% aus. Das operative Ergebnis soll in den Geschäftsbereichen Lebens- und Krankenversicherung, sowie Asset-Management im Jahr 2021 etwa auf gleichem Niveau bleiben.

Von 2017 bis 2020 stieg der Umsatz von Allianz SE um durchschnittlich 3,3 % pro Jahr, von 108,65 Mrd. Euro auf 118,9 Mrd. Euro. Der Gewinn stieg von 2017 bis 2020 um durchschnittlich 0,6 % pro Jahr. Der Gewinn je Aktie stieg die letzten drei Jahren um durchschnittlich 11,9 % pro Jahr. Im Hinblick auf die nächsten drei Jahre soll der Umsatz um durchschnittlich 9 % pro Jahr wachsen. Im Jahr 2023 wird ein Umsatz von 153,21 Mrd. Euro erwartet. Der Gewinn je Aktie soll durchschnittlich um 11,4 % pro Jahr steigen. Im Jahr 2023 wird ein EPS von 22,57 Euro erwartet. Die Aktie ist mit einem KUV21 von 0,6 und einem KGV21 von 10,3 bewertet.

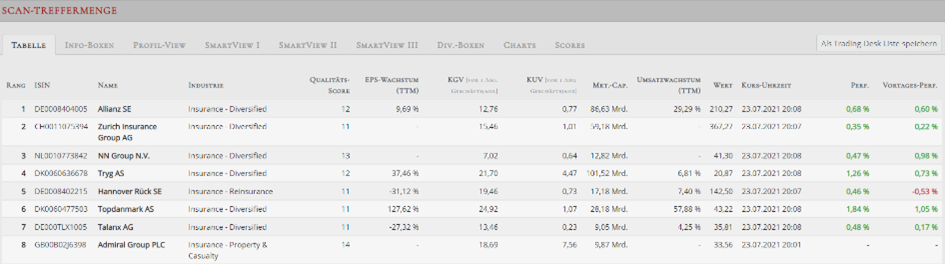

Im TraderFox Aktien-Terminal Qualitäts-Check erhält Allianz SE einen guten Score von 12/15!

Quelle: Qualitäts-Check TraderFox

Zurich Insurance Group

Die Zurich Insurance Group ist eine führende Mehrspartenversicherung, welche Dienstleistungen für Kunden in globalen und lokalen Märkten erbringt. Die Marktkapitalisierung des Unternehmens beträgt 59,35 Mrd. USD. Die Dividende des Unternehmens wird einmal im Jahr ausbezahlt, dabei lag die Dividendenrendite im Jahr 2020 bei 5,5 %. Mit etwa 55.000 Mitarbeitern bietet die Zurich Insurance Group in über 215 Ländern und Gebieten ein breites Portfolio von Produkten und Dienstleistungen im Bereich Schadens- und Unfallversicherung sowie im Lebensversicherungsbereich. Das Unternehmen wurde 1872 gegründet und hat seinen Hauptsitz in Zürich in der Schweiz. Zu den Kunden gehören Einzelpersonen, kleine, mittlere und große Unternehmen, sowie multinationale Konzerne. Der Geschäftsbereich Schadens- und Unfallversicherung umfasst die Bereiche Versicherungen, Dienstleistungen und Risikoanalysen und machte im Jahr 2020 etwa 42 % am gesamten Betriebsgewinn aus (2,1 Mrd. USD Betriebsgewinn). Der Geschäftsbereich Lebensversicherungen umfasst Lebensversicherungen, Kapitalanlagen, Spar- und Vorsorgelösungen und machte im Jahr 2020 etwa 28 % am gesamten Betriebsgewinn aus (1,4 Mrd. USD Betriebsgewinn). Der dritte Geschäftsbereich die Farmers Group, Inc. machte im Jahr 2020 etwa 30 % am gesamten Betriebsgewinn aus (1,5 Mrd. USD Betriebsgewinn). Die Farmers Group Inc. ist eine hundertprozentige Tochtergesellschaft, welche bestimmte Dienstleistungen an die Exchanges erbringt.

Als einer der wenigen globalen Versicherer hat die Zurich Insurance Group ein vielfältiges und ausgewogenes Geschäftsmodell. Starke Positionen befinden sich in EMEA (Europa, naher Osten und Afrika) und Nordamerika und wachsende Positionen in den Regionen Asien-Pazifik und Lateinamerika. Obwohl die Zurich Insurance Group ein europäisches Unternehmen ist, wird der größte Anteil am gesamten Betriebsgewinn in Nordamerika generiert. Dort ist die Zurich Insurance Group ein führender Anbieter im Bereich Schadens- und Unfallversicherungen. 2,8 Mrd. USD Betriebsgewinn im Jahr 2020 wurden in Nordamerika umgesetzt (etwa 54 % vom gesamten Betriebsgewinn). Der Betriebsgewinn in der Region EMEA lag im Jahr 2020 bei 1,6 Mrd. USD (etwa 32 % vom gesamten Betriebsgewinn). In der Region Lateinamerika betrug der Betriebsgewinn im Jahr 2020 0,45 Mrd. USD (etwa 9 % vom gesamten Betriebsgewinn). 6 % des gesamten Betriebsgewinns wurden in der Region Asien-Pazifik generiert (0,25 Mrd. USD).

Von 2017 bis 2020 stieg der Umsatz der Zurich Insurance Group um durchschnittlich 1,7 % pro Jahr. Der Gewinn stieg von 2017 bis 2020 um durchschnittlich 7,8 % pro Jahr. Der Gewinn je Aktie stieg die letzten drei Jahren um durchschnittlich 8,4 % pro Jahr. Im Hinblick auf die nächsten drei Jahre soll der Umsatz um durchschnittlich 0,6 % pro Jahr wachsen. Im Jahr 2023 wird ein Umsatz von 60,9 Mrd. USD erwartet. Der Gewinn je Aktie soll durchschnittlich um 12,9 % pro Jahr steigen. Im Jahr 2023 wird ein EPS von 34,66 USD erwartet. Die Aktie ist mit einem KUV21 von 1,04 und einem KGV21 von 12,3 bewertet.

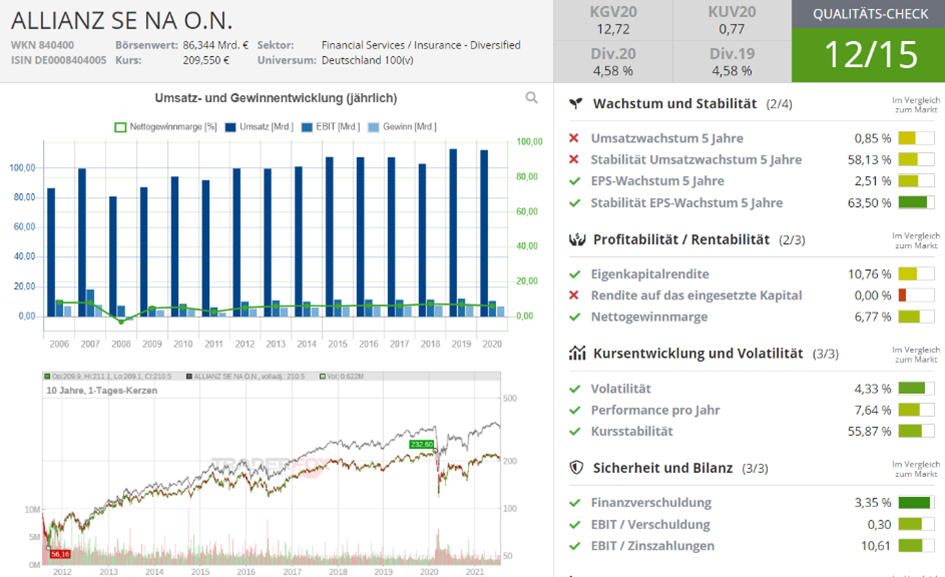

Im TraderFox Aktien-Terminal Qualitäts-Check erhält die Zurich Insurance Group einen guten Score von 11/15!

Quelle: Qualitäts-Check TraderFox

NN Group N.V.

Die NN Group ist ein internationales Finanzdienstleistungsunternehmen mit niederländischen Wurzeln. Die Marktkapitalisierung beläuft sich auf 12,83 Mrd. Euro. Das Unternehmen wurde 1845 gegründet und beschäftigt über 15.100 Mitarbeiter. Die Dividende des Unternehmens wird einmal im Jahr ausbezahlt, dabei lag die Dividendenrendite im Jahr 2020 bei 8,9 %. Die NN Group hat eine führende Position in den Niederlanden und weltweit in 20 Ländern eine starke Präsenz in einer Reihe von europäischen Ländern (Spanien, Niederlande, Belgien, Polen, Tschechien, Slowakei, Ungarn, Rumänien, Bulgarien, Griechenland etc.) und in Japan. 18 Mio. Kunden (Privatkunden, kleine, mittelständische und Großunternehmen, sowie institutionelle Kunden) vertrauen auf die Leistungen der NN Group. Zu der NN Group gehören Nationale-Nederlanden, NN Investment Partners, ABN AMRO Insurance, Movir, AZL, BeFrank und OHRA.

Die Produkte und Dienstleistungen gliedern sich in sieben Segmente: Netherlands Life, Netherlends Non-Life, Insurance Europe, Japan Life, Asset Management, Banking, Other. Der Bereich Netherlands Life hat eine starke Position auf dem niederländischen Rentenmarkt und bietet eine Reihe von Kollektiv- und Einzellebensversicherungsprodukten an. Netherlands Non-Life bietet ein breites Portfolio von Nichtlebensversicherungsprodukten, einschließlich Haftpflicht-, Transport-, Kfz-, Feuer-, Reise- sowie Invaliditäts- und Unfallversicherungen an. Im Bereich Insurance Europa werden Lebensversicherungs- und Altersvorsorgeprodukte angeboten. Hinzukommen Sach- und Krankenversicherungen in einigen Ländern. Die Länder, in denen Insurance Europa aktiv ist, sind eine Mischung aus reifen Märkten und Wachstumsmärkten. Japan Life ist eine starke Nischenposition und bietet Inhabern und Mitarbeitern von klein und mittelständischen Unternehmen eine Reihe von firmeneigenen Lebensversicherungsprodukten an. Laut dem Gesamtverband der deutschen Versicherungswirtschaft entwickeln sich Pflege- und Krankenzusatzversicherungen in Japan zunehmend zu einem interessanten Extrageschäft, von welchem auch die NN Group profitieren könnte. Der Bereich Asset Management verwaltet die Vermögenswerte der Versicherungsgeschäfte der Gruppe und bietet privaten und institutionellen Kunden eine Vielzahl aktiv gemanagter Anlageprodukte an. Im Segment Banking werden Kunden bei der Verwaltung und Sicherung ihres Vermögens und ihrer Erträge durch Hypothekendarlehen, Sparzinsen, Bankzinsen, Bankrenten und Anlageprodukte unterstützt und beraten. Der Bereich Other umfasst das geschlossene Einzelprämien-Lebensversicherungsportfolio.

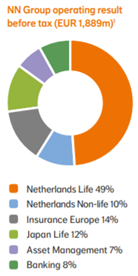

Im Jahr 2020 war das operative Ergebnis etwa 1,84 Mrd. Euro. Den größten Teil mit etwa 0,9 Mrd. Euro und 49 % macht das Segment Netherlands Life aus. Der zweitgrößte Teil mit etwa 0,26 Mrd. Euro und 14 % vom gesamten Betriebsergebnis macht der Bereich Insurance Europa aus. Japan Life ist mit etwa 0,22 Mrd. Euro und 12 % vom gesamten Betriebsergebnis auf Platz drei. Den viertgrößten Anteil am gesamten Betriebsergebnis mit 10 % und etwa 0,18 Mrd. Euro macht der Bereich Netherlands Non-Life. Den fünftgrößten Teil mit etwa 0,18 Mrd. Euro und 8 % macht das Segment Banking aus. Mit etwa 0,13 Mrd. Euro und 7 % vom gesamten Betriebsgewinn bildet der Bereich Asset Management den Schluss.

(Quelle: NN Group)

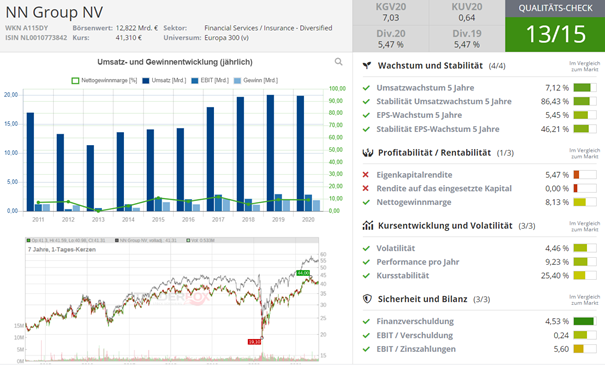

Von 2017 bis 2020 stieg der Umsatz der NN Group um durchschnittlich 1,3 % pro Jahr, von 17,77 Mrd. Euro auf 18,4 Mrd. Euro. Der Gewinn stieg von 2017 bis 2020 um durchschnittlich 9,2 % pro Jahr. Der Gewinn je Aktie stieg die letzten drei Jahren um durchschnittlich 11,66 % pro Jahr. Im Hinblick auf die nächsten drei Jahre soll der Umsatz um durchschnittlich 8 % pro Jahr einbrechen, von 18,4 Mrd. Euro auf 13,98 Mrd. Euro. Der Gewinn je Aktie soll durchschnittlich um 3,4 % pro Jahr einbrechen, von 5,87 Euro auf 5,14 Euro. Die Aktie ist mit einem KUV21 von 0,9 und einem KGV21 von 9 bewertet.

Im TraderFox Aktien-Terminal Qualitäts-Check erhält die NN Group einen sehr guten Score von 13/15!

Quelle: Qualitäts-Check TraderFox

Tryg AS

Die Tryg ist einer der größten Sachversicherer in Skandinavien mit Aktivitäten in Dänemark, Norwegen und Schweden. In Dänemark hat Tryg die Spitzenposition als Sachversicherer eingenommen (Marktanteil 22,9 %). In Norwegen ist das Unternehmen die Nummer vier (Marktanteil 13,1 %) und in Schweden der fünftgrößte Sachversicherer (Marktanteil 3,3 %). Die Dividende von Tryg wird einmal im Jahr ausbezahlt, dabei lag die Dividendenrendite im Jahr 2020 bei 3,5 %. Die Marktkapitalisierung des Unternehmens beträgt 13,66 Mrd. Euro. Das Unternehmen beschäftigt 4400 Mitarbeiter und bietet eine breite Palette von Versicherungen für den privaten und gewerblichen Markt an. Mehr als 4 Mio. Kunden Vertrauen auf die Expertise und die Produkte von Tryg. Jährlich werden mehr als 1 Mio. Schadenfälle in der nordischen Region bearbeitet. Gegründet wurde das Unternehmen nach dem historischen Feuer von Kopenhagen 1728 und hat bis heute seinen Hauptsitz in Dänemark.

Das Unternehmen ist in vier Geschäftsbereiche untergliedert: Private, Commercial, Corporate und Sweden. Der Private Bereich vertreibt Versicherungen an Privatkunden in Dänemark und Norwegen. Dabei handelt es sich um Auto-, Hausrats-, Haus-, Unfall-, Reisen-, Motorräder-, Haustier-, und Gesundheitsversicherungen. Die Vertriebskanäle dabei sind eigene und selbstständige Handelsvertreter, Callcenter, Immobilienmakler, Online-Verkauf, Autohändler und Franchises. Im Commercial Bereich werden Versicherungen an kleine und mittlere Unternehmen in Dänemark und Norwegen verkauft. Dabei geht es um Kfz-, Eigentums-, Haus-, Haftpflicht-, Arbeitsunfall-, Reise-, Unfall-, und Gesundheitsversicherungen. Die Vertriebskanäle sind hierbei Callcenter, Internet, eigene Vertriebsagenten und Franchise-Büros. Der Geschäftsbereich Corporate verkauft Versicherungen an Firmenkunden mit mehr als 100 Mitarbeitern und einem Jahresumsatz von über 13,45 Mio. Euro. Dabei handelt es sich um Anteils-, Haftungs-, Arbeitsunfall-, Transport- und Gruppenlebensversicherungen. Die Vertriebskanäle hierbei sind eigene Handelsvertreter und Versicherungsmakler. Der vierte Geschäftsbereich Sweden vertreibt Versicherungen an Privatkunden sowie klein und mittelständische Unternehmen. Dabei handelt es sich um die klassischen Versicherungen wie Auto-, Haus-, Unfall-, Kinder-, Tier-, Boots- und Affinity-Versicherungen. Die Vertriebskanäle sind hierbei auch eigene Handelsvertreter, Callcenter, Online-Vertrieb.

Das operative Ergebnis lag im Jahr 2020 bei 500 Mio. Euro. Den größten Anteil mit 56 % (280 Mio. Euro) am gesamten Betriebsgewinn machte der Bereich Private aus. Den zweitgrößten Anteil mit 20 % (100 Mio. Euro) am gesamten Betriebsgewinn machte der Geschäftsbereich Commercial aus. Mit 17 % (85 Mio. Euro) am gesamten Betriebsgewinn ist der Bereich Corporate auf Platz drei. Den vierten Platz belegt der Bereich Sweden mit 7 % (35 Mio. Euro) am gesamten Betriebsgewinn.

Von 2017 bis 2020 stieg der Umsatz von Tryg um durchschnittlich 8,6 % pro Jahr, von 2,38 Mrd. Euro auf 3,03 Mrd. Euro. Der Gewinn stieg von 2017 bis 2020 um durchschnittlich 10,08 % pro Jahr, von 340 Mio. Euro auf 370 Mio. Euro. Der Gewinn je Aktie stieg die letzten drei Jahre um durchschnittlich 8,4 % pro Jahr. Im Hinblick auf die nächsten drei Jahre soll der Umsatz um durchschnittlich 17 % pro Jahr steigen, von 3,03 Mrd. Euro auf 4,78 Mrd. Euro. Der Gewinn je Aktie soll durchschnittlich um 5,5 % pro Jahr steigen, von 0,96 Euro auf 1,11 Euro. Die Aktie ist mit einem KUV21 von 4,3 und einem KGV21 von 23,8 bewertet.

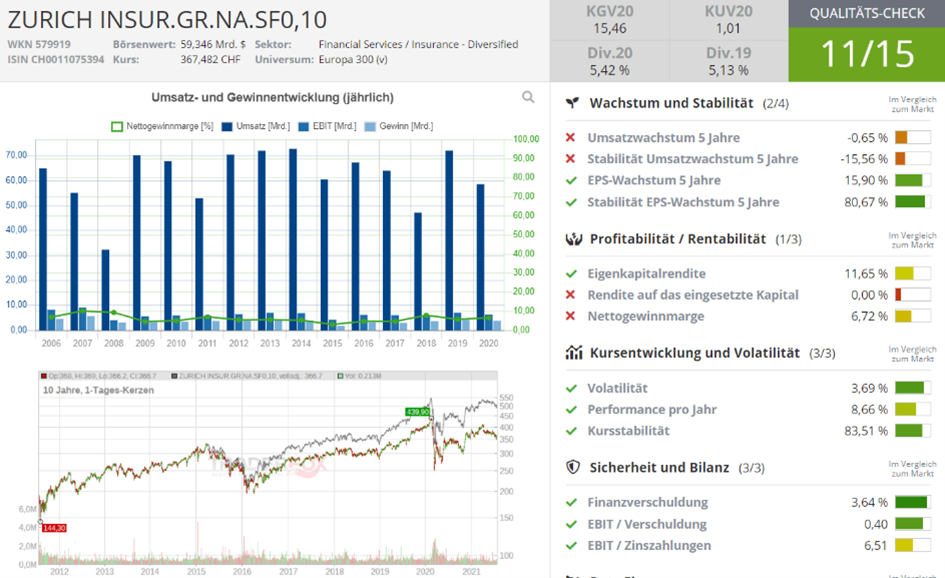

Im TraderFox Aktien-Terminal Qualitäts-Check erhält die Tryg AS einen guten Score von 12/15!

Quelle: Qualitäts-Check TraderFox

Hannover Rück SE

Die Hannover Rück ist mit einem Bruttoprämienvolumen von mehr als 24 Mrd. Euro der drittgrößte Rückversicherer der Welt. Mit mehr als 3000 Mitarbeitern und über 170 Tochtergesellschaften, Niederlassungen und Repräsentanzen ist die Hannover Rück auf allen Kontinenten vertreten. Gegründet wurde das Unternehmen 1966 und hat seinen Hauptsitz in Hannover. Die Hannover Rück betreibt alle Sparten der Schaden- und Personen-Rückversicherung. Die Dividende des Unternehmens wird einmal im Jahr ausbezahlt, dabei liegt die Dividendenrendite im Jahr 2021 bei 3,15 %, was einer Dividende in Höhe von 4,50 € pro Aktie entspricht. Die Marktkapitalisierung des Unternehmens beträgt 17,19 Mrd. Euro. Gemessen an Kundenbefragungen ist die Hannover Rück im Geschäftsfeld der Personen-Rückversicherung als einer der Top-Anbieter für traditionelle Deckungen sowie als führender Anbieter für strukturierte Lösungen geschätzt und anerkannt.

In beiden Geschäftsfeldern, sowohl Schaden-Rückversicherung als auch Personen-Rückversicherung wurde die Zielerreichung im Bereich Bruttoprämienwachstum im Jahr 2020 übertroffen. Die Konzernbruttoprämie stieg im Jahr 2020 um 9,6 %, auf 24,8 Mrd. Euro gegenüber 22,6 Mrd. Euro im Jahr 2019. Davon machen rund 32 % (etwa 8,1 Mrd. Euro) das Geschäftsfeld Personen-Rückversicherung aus. Das Geschäftsfeld Schaden-Rückversicherung macht rund 68 % (etwa 16,7 Mrd. Euro) davon aus. Das operative Ergebnis ging im Jahr 2020 um 34,5 % im Vergleich zu 2019 zurück. Auch das Konzernergebnis reduzierte sich im Jahr 2020 im Vergleich zu 2019 um 31,2 %.

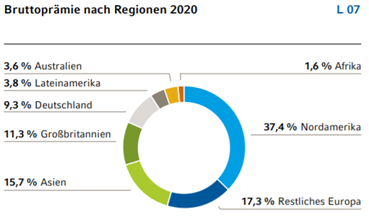

Im Jahr 2020 machte die Region Nordamerika mit 37,4 % den größten Anteil im Geschäftsfeld Schaden-Rückversicherung an der Bruttoprämie aus. Den zweitgrößten Anteil mit 17,3 % machte die Region Europa, ausgenommen Deutschland, aus. Auf Platz drei befand sich mit 15,7 % die Region Asien. Nachfolgend kamen die Regionen Großbritannien (11,3 %), Deutschland (9,3 %), Lateinamerika (3,8 %), Australien (3,6 %) und Afrika (1,6 %).

(Quelle: Hannover Rück)

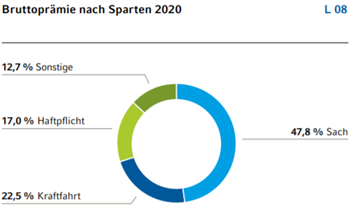

Aufgeteilt auf die Sparten, machte der Bereich Sach mit 47,8 % den Hauptanteil an der Bruttoprämie im Jahr 2020 aus. Platz zwei belegte mit 22,5 % der Bereich Kraftfahrt und auf Platz 3 war mit 17 % der Bereich Haftpflicht. Die Sparte Sonstige machte mit 12,7 % den vierten Platz aus.

(Quelle: Hannover Rück)

Auch im Geschäftsfeld Personen-Rückversicherung machte im Jahr 2020 den größten Anteil mit 23,9 % an der Bruttoprämie die Region Nordamerika aus. Platz zwei war mit 21,3 % die Region Asien. Den drittgrößten Anteil mit 18,9 % machte die Region Großbritannien aus. Nachfolgend kamen die Regionen Australien/Neuseeland (13 %), Europa, ausgenommen Deutschland (12 %), Lateinamerika (5,3 %), Afrika (3 %) und Deutschland (2,6 %).

Im Bereich Reporting-Kategorien machte im Jahr 2020 den größten Anteil an der Bruttoprämie die Kategorie Mortality mit 37,85 % aus. Platz zwei belegte mit 29,75 % die Kategorie Morbidity. Den drittgrößten Anteil mit 16,63 % machte die Kategorie Longevity aus und den vierten Platz belegte mit einem Anteil von 15,77 % die Kategorie Financial Solutions.

Von 2017 bis 2020 stieg der Umsatz der Hannover Rück um durchschnittlich 9,8 % pro Jahr, von 17,84 Mrd. Euro auf 23,57 Mrd. Euro. Der Gewinn stieg von 2017 bis 2020 um durchschnittlich 0,1 % pro Jahr. Der Gewinn je Aktie stieg die letzten drei Jahre um durchschnittlich 0,15 % pro Jahr. Im Hinblick auf die nächsten drei Jahre soll der Umsatz um durchschnittlich 7,5 % pro Jahr steigen, von 23,57 Mrd. Euro auf 29,23 Mrd. Euro. Der Gewinn je Aktie soll durchschnittlich um 22,3 % pro Jahr steigen, von 7,32 Euro auf 13,04 Euro. Die Aktie ist mit einem KUV21 von 0,65 und einem KGV21 von 13,4 bewertet.

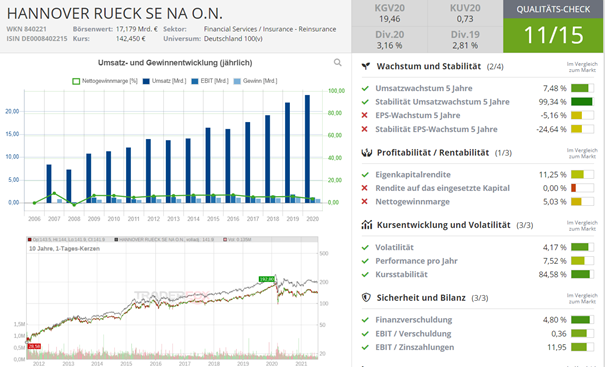

Im TraderFox Aktien-Terminal Qualitäts-Check erhält die Hannover Rück einen guten Score von 11/15!

Quelle: Qualitäts-Check TraderFox

Autor: Florian Schachtschneider

Tipp: Sichern Sie sich das TraderFox Morningstar Datenpaket für nur 19 € pro Monat und erhalten Sie Zugriff auf 6 Software-Tools (aktien RANKINGS, Aktien-Terminal, Paper - digitaler Kiosk, Systemfolio, aktien Portfolio). Alles was Sie benötigen, um die besten Aktien zu finden!

& Profi-Tools von

& Profi-Tools von