US-Trucking-Industrie: -20% in vier Wochen. Können die positiven Quartalszahlen von J.B. Hunt Transport den Turnaround einleiten?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Investoren und Trader,

innerhalb von nur einem Monat hat die US-Trucking-Industrie, die vor allem Unternehmen aus der Transport-Branche beinhaltet, knapp 20% an Wert verloren und war damit die am stärksten gefallende Industrie in diesem Zeitraum in den USA. Vom einstigen Markt-Leader zum Markt-Leggard. Noch am 16.03.2022 stiegen mehrere Transport-Aktien auf neue 52 Wochenhochs, als bekannt gegeben wurde, dass J.B Hunt Transport (JBHT) eine strategische Partnerschaft mit Warren Buffets BNSF Railway eingehen würde. Die Aktie schoss unter erhöhtem Volumen um knapp 10% nach oben auf ein neues 52 Wochenhoch. Konkurrenten wie PAM Transportation Service und Marten Transport konnten dank der Ankündigung ebenfalls auf neue Hochs steigen. Aber dieser Pivotal News Point stellte sich als kurzlebig heraus. Denn seit vier Wochen geht es für den gesamten Sektor in Richtung Süden. Gründe dafür sind u.a. fallende Frachtraten und der allgemeine Arbeitskräftemangel. Gestern (19.04.2022) wurden die Quartalszahlen von J.B. Hunt Transport vorgelegt. Sie führten zu einer ersten kleinen Gegenbewegung bei etlichen Aktien aus der Trucking-Industrie. In den kommenden Tagen erwarten uns weitere Quartalszahlen aus dieser Industrie, die für einen Turnaround sorgen könnten, sofern sie vom Markt positiv aufgenommen werden. Gleichzeitig ist anzumerken, dass ein Abflauen der wirtschaftlichen Aktivitäten im Allgemeinen zu weniger Transportvolumina führt, wodurch die Trucking-Industrie stärker betroffen werden würde. So könnte der Markt bereits dieses Szenario spielen.

J.B. Hunt Transport – Partnerschaft mit Warren Buffett, Gewinnwachstum von 67% und KGV von 21

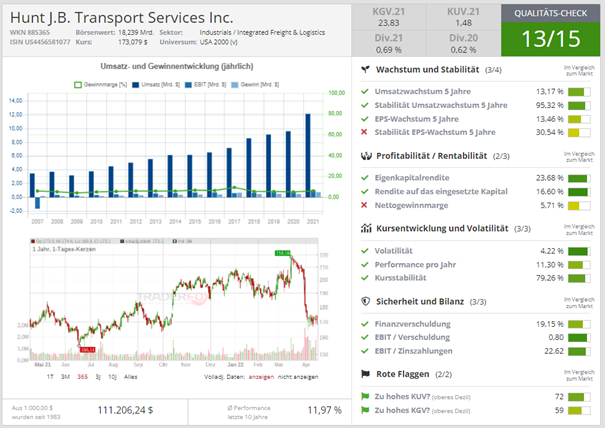

Das Transportunternehmen J.B. Hunt Transport Services gehört in den USA zu den führenden Transport-Dienstleistern. Es werden Güter transportiert wie u.a. Industriewaren, medizinische Geräte, persönliche Wertgegenstände. Der Transport erfolgt direkt und auf dem schnellsten Weg. Hierfür verfügt das Unternehmen über eine eigene LKW-Flotte mit Fahrern und eigenen Containern, greift aber gleichzeitig auch auf die Leistungen von Vertragspartnern zurück wie z.B. Eisenbahngesellschaften, um Lastwagenladungen, verpackt in Containern und Waggons, schnellstmöglich ans Ziel zu befördern. In diesem Kontext ging das Unternehmen die oben genannte strategische Partnerschaft mit BNSF, die zu Warren Buffetts Berkshire Hathaway gehört. J.B. Hunt Transport wurde 1961 gegründet und hat seinen Hauptsitz in Arkansas. Das Wachstum von Umsatz und Gewinn der letzten 5 Jahre liegt bei gut 13%. Das KUV (2022) liegt bei 1,4, das KGV (2022) bei 21,2. Das ist nicht zu teuer.

Quelle: Qualitäts-Check TraderFox

Die gestern vorgelegten Quartalszahlen schlugen die Markterwartungen. Das Unternehmen meldete einen Gewinn von 2,29 USD pro Aktie. Dies entsprach einer Steigerung von 67 % gegenüber dem Vorjahr. Die Erwartungen der Analysten lagen bei 1,94 USD pro Aktie. Der Umsatz für das Quartal stieg im Jahresvergleich um 33 % auf 3,49 Mrd. USD. Die Schätzungen der Analysten lagen bei 3,28 Mrd. USD. Das Umsatzwachstum ist vor allem auf den Geschäftsbereich des intermodalen Transportes zurückzuführen. Dies ist genau der Bereich, in dem das Unternehmen mit BNSF eine strategische Partnerschaft eingegangen ist. Trotz etlicher Herausforderungen wie Arbeitskräftemangel und Covid-Beschränkungen meldete JBHT ein robustes Umsatzwachstum aufgrund höherer Einnahmen pro LKW-Ladung, einer Steigerung der Flottenproduktivität und der Fähigkeit, Kapazitäten für Kunden zu sichern. Die Aktie stieg jedoch nur leicht um knapp 2%. Es könnte sein, dass der Markt einen Ausblick für 2022 erwartet hat. Der Anstieg erfolge unter erhöhtem Volumen. Das Chartbild ist aktuell angeschlagen.

Was macht die Konkurrenz?

Der Konkurrenz erging es in den vergangenen vier Wochen sehr ähnlich wie J.B. Hunt Transport. Ob Pam Transportation (PTSI), Marten Transport (MRTN) oder Old Dominion Freight Line (ODFL), alle sahen ihre Aktienkurse einbrechen (teilweise Einbrüche von über 35%), nachdem die beiden zuerst genannten am 16.03. noch an ihren jeweiligen 52 Wochenhochs standen. Pam Transportation soll ebenfalls gestern (19.04.2022) seine Zahlen präsentiert haben, weshalb die Aktie wohl um 6% nach oben geschossen ist. Leider konnte ich dazu nirgends etwas finden. Auch Marten Transport hat seine Quartalszahlen gestern nachbörslich präsentiert. Der Quartalsgewinn lag bei 0,33 USD pro Aktie gegenüber 0,22 USD vor einem Jahr. Ein Wachstum von 50% (!). Damit übertraf man die Konsensschätzung in Höhe von 0,26 USD pro Aktie. Der Quartalsumsatz belief sich auf 287 Mio. USD gegenüber 223 Mio. USD vor einem Jahr. Ein Wachstum von knapp 29%. Damit konnte die Konsensschätzung um knapp 10% übertroffen werden. Die Aktie schoss unter erhöhtem Volumen im Hoch um 7,5% nach oben. Bei Old Dominion Freight Line werden die Zahlen für den 27.04.2022 erwartet. Die Aktie legte gestern um 3,5% zu. Saia (SAIA) ist ein weiteres Transport-Unternehmen, welches gestern um 5,4% zulegen konnte. Die Zahlen sollen am 02.05.2022 vorlegt werden.

& Profi-Tools von

& Profi-Tools von