Auf der Suche nach stressfreien Buy&Hold-Investments? Britische REITs wären eine gute Alternative (erweitert).

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

im heutigen Update werfen wir erneut einen prüfenden Blick auf den britischen Immobilientrend, denn hier scheinen große verborgene Wachstumspotenziale vorhanden zu sein. Diese Annahme basiert sich auf statistischen Daten, die darauf hindeuten, dass die Nachfrage nach Immobilien in UK weiterhin kontinuierlich steigt, trifft aber auf ein relativ knappes Angebot, was in Kombination mit anderen Faktoren für deutlich höhere Miet- und Immobilienverkaufspreise sorgt. Das durchschnittliche Wohnhaus in UK kostet nun rund 266.000 GBP, also rund 31.000 GBP mehr als im vergangenen Jahr. Die starke Nachfragetendenz bei höheren Preisen beobachtet man dabei nicht nur in britischen Großstädten, sondern auch in den Vororten. Grund dafür der neue HomeOffice-Trend, wobei die Menschen sich nun immer mehr für ein größeres Haus im Vorortmit einem separaten gut ausgestatteten Arbeitszimmer entscheiden, anstatt eine kleine und sehr teurere Wohnung direkt in einer Großstadt zu mieten.

Diese Tendenz soll sich im kommenden Jahr 2022 verstärken, denn gerade das laufende Jahr 2021 hat eine Trendwende für viele Wirtschaftszweige eingeleitet. Die Panik und die Verunsicherung der früheren Pandemietagen sind gewichen und so spricht man immer öfter über die angelaufene Re-Opening und die globale wirtschaftliche Erholung. Immer mehr Menschen besuchen öffentliche Veranstaltungen, kehren zur gewohnten Office-Arbeit zurück und gehen in ganz normale Shoppingcenter und Geschäfte, um einzukaufen. Gas Geschäft mit Flächen-Vermietung erholt sich schnell und so sehen wir auch, wie die globale Immobilien-REIT-Industrie zum dynamischen Rebound auf neue Hochs ansetzt. Die Stocks erholen sich nach der Pandemie-bedingten Korrekturbewegung schnell und bieten daher eine sehr spannende Entry-Chance, die man als Trader und Investor unbedingt im Hinterkopf haben sollte.

Was explizit UK-Immobilienmarkt angeht, so gehen bspw. die Experten des britischen Immobiliendienstleisters Savills davon aus, dass im Jahr 2022 eine Rekordmenge an investiertem grenzüberschreitendem Kapital nach Deutschland, USA und natürlich UK fließen wird. Das Volumenumfang für UK im Jahr 2022 dürfte dabei nach Schätzungen von Knight Frank bei etwa 38 Mrd. USD liegen und das ungeachtet der Tatsache, dass Immobilienpreise in allen UK-Regionen im Oktober zum ersten Mal seit 2007 auf neue Hochs gezogen sind. Ursächlich dafür ist die historische Beobachtung, aus der es hervorgeht, dass der britische Immobilienmarkt bei sehr guten Gewinnchancen als stabil und berechenbar gilt. Die durchgehend hohe Nachfrage nach Wohnraum sorgt für einen konstanten Preisanstieg und höhere Mieteinnahmen. Und so neigen viele Langfristinvestoren dazu, Investments in britische Immobilien als ein nützliches Diversifikationsinstrument zu betrachten.

Investments in britische REITs könnten also eine sehr interessante und lukrative langfristige Anlageoption darstellen. Grund dafür ist u.a. auch die spezifische Art des sog. Real Estate Investment Trusts (REIT) selbst. Dies ist im Großen und Ganzen eine Sonderform einer Immobiliengesellschaft, die in Immobilien passiv investiert. Solche Unternehmen sind dazu verpflichtet, einen Großteil ihrer Gewinne an die Aktionäre weiterzugeben und so locken diese Stocks zusätzlich mit ansehnlichen Dividenden, was viele langfristig orientierte Anleger sicherlich interessieren dürfte.

.png)

Sollte man sich also auf der Suche nach einem interessanten britischen Immobilien REIT befinden, so kommt man am Konzern SEGRO PLC kaum vorbei, zumal sich seine Aktie nun kurz vor dem Breakout auf ein neues Jahreshoch befindet. Der letzte positive Impuls kam hier mit dem jüngsten Trading-Update für den Zeitraum zwischen dem 1. Juli und dem 19. Oktober. Neben den steigenden Mieteinnahmen verringerte sich zugleich die Leerstandsquote 4,3 % auf 3,2 %, was auf die angelaufene Repenning zurückzuführen ist. Neben der profitableren Geschäftsoptimierung will der Konzern auch sein Mitportfolio weiter ausbauen, was die Annahme über das kontinuierliche Wachstum weiter untermauert.

SEGRO ist eine Immobiliengesellschaft mit Fokus auf Industriegebäude, Logistik- und Rechenzentren in Gewerbe- und Industriegebieten in Großbritannien und Europa, die in unmittelbarer Nähe zu wichtigen Verkehrsknotenpunkten wie Autobahnen, Häfen oder Flughäfen platziert sind. Dies dürfte gerade im Fall von Rechenzentren eine wichtige Rolle speilen, da die gesamte Welt, aber auch die UK immer mehr digitalisiert werden. UK selbst strebt weiterhin eine internationale Führungsrolle, wobei man den Status rund um die Finanzstärke von London-City nicht verlieren möchte. Damit wären Investments in innovative technologische Upgrades u.a. in hochmoderne Rechenzentren notwendig, was SEGRO in die Karten spielen könnte. Zumal die Aktivitäten von SEGRO sowohl das Projektmanagement, von der Planung über die Konstruktion bis hin zu Marketing und Verwaltung von Gebäuden, wie auch das Immobilienmanagement bereits bestehender Objekte umfasst.

.png)

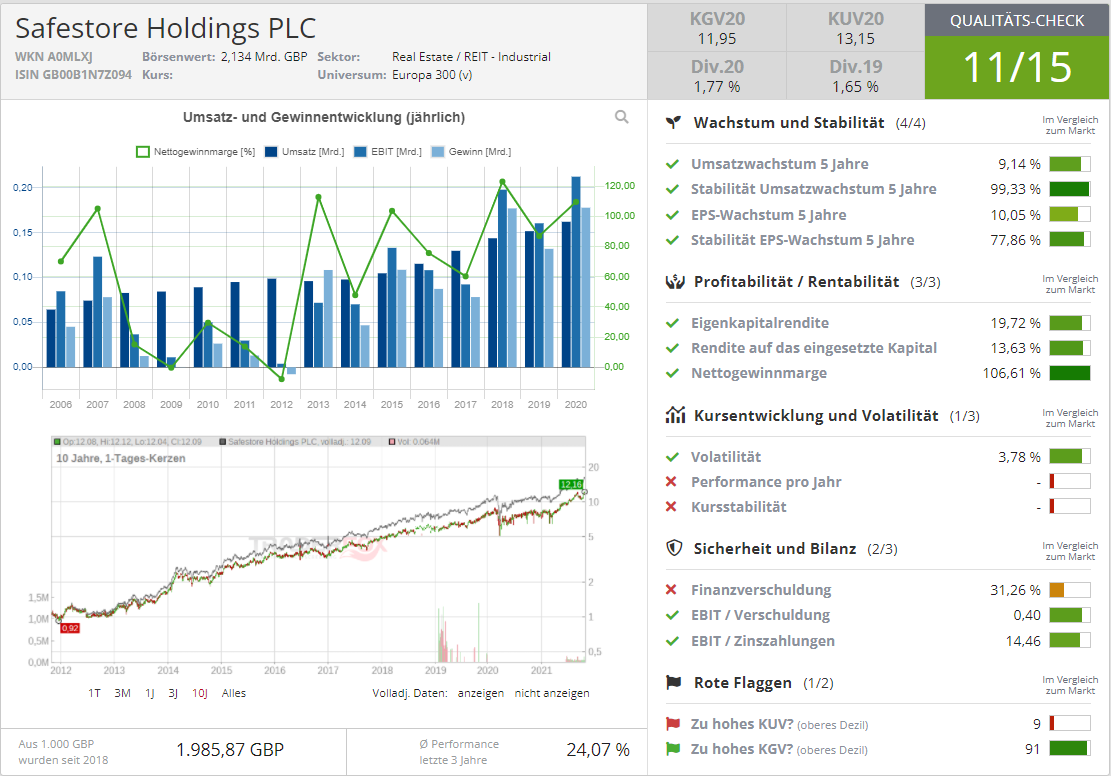

Die Nummer zwei der trendstabilsten UK-REITs ist heute die Aktie von Safestore PLC. Und hierbei handelt es sich um den größten Self-Storage-Konzern. Insgesamt betreibt das Unternehmen derzeit 161 Stores in UK und Europa, wobei man die Präsenz in europäischen Großstädten wie Barcelona, Paris, Brüssel, Amsterdam etc. kontinuierlich aufbaut. Das Geschäftsmodell ist simpel. Bei den Self-Storage-Centren handelt es sich um Zwischenlager, die von Privatpersonen oder kleinen Unternehmen als Abstellplatz für einen relativ geringeren Mietpreis verwendet werden. Die Wahl von Großstädten ist hier nicht zufällig. Denn im Wesentlichen profitieren Unternehmen wie Safestore vom Mangel an verfügbaren günstigen Wohnungen in den Großstädten und ständig steigenden Mietpreisen. So sind die Menschen meisten dazu gezwungen, eine kleinere Wohnung zu mieten und sperrige Gegenstände, die man nicht aufgeben möchte, in der Hoffnung auf bessere Zeiten zwischenzulagern.

Der weitere Wachstumstreiber ist die moderne Mobilität der Arbeitskräfte. Die Menschen ziehen immer mehr in die Großstädte v.a. in Finanzzentren wie London etc. in der Hoffnung, einen neuen besseren Arbeitsplatz zu finden. Und während sie sich auf der Suche nach einem passenden Arbeitsort befinden, lagern sie ihr Hab und Gut in Self-Storage-Centren, die gut bewacht und gegen Unwetter etc. gut geschützt sind. Global betrachtet, ist es jedoch das für die Immobilien-Branche typische Bevölkerungswachstum und die zunehmende Urbanisierung in dicht besiedelten Europäischen Städten, die das Geschäft-Wachstum der Self-Storage-REITs weiter nachhaltig sichern dürften. Und so kann auch Safestore ihre Umsätze und Gewinne Jahr für Jahr steigern.

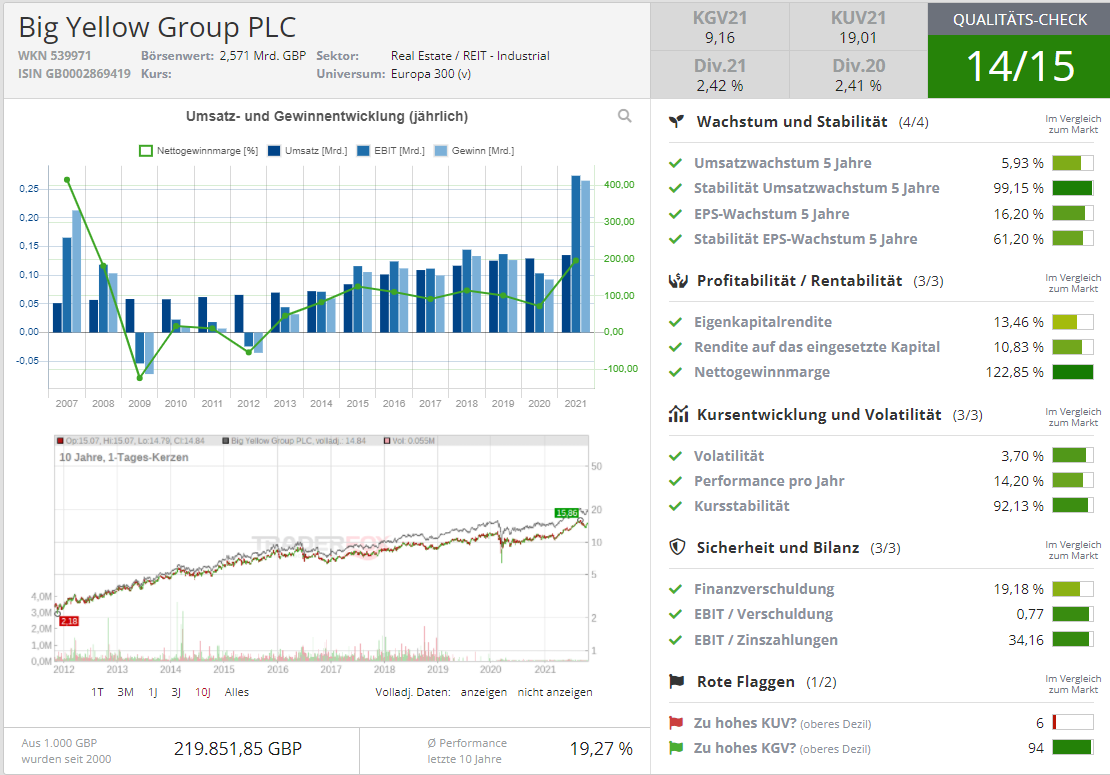

Eine weitere trendstabile britische Self-Storage-REIT-alternative wäre das Unternehmen Big Yellow PLC (Self-Storage-Konzern mit mehr als 100 Stores).

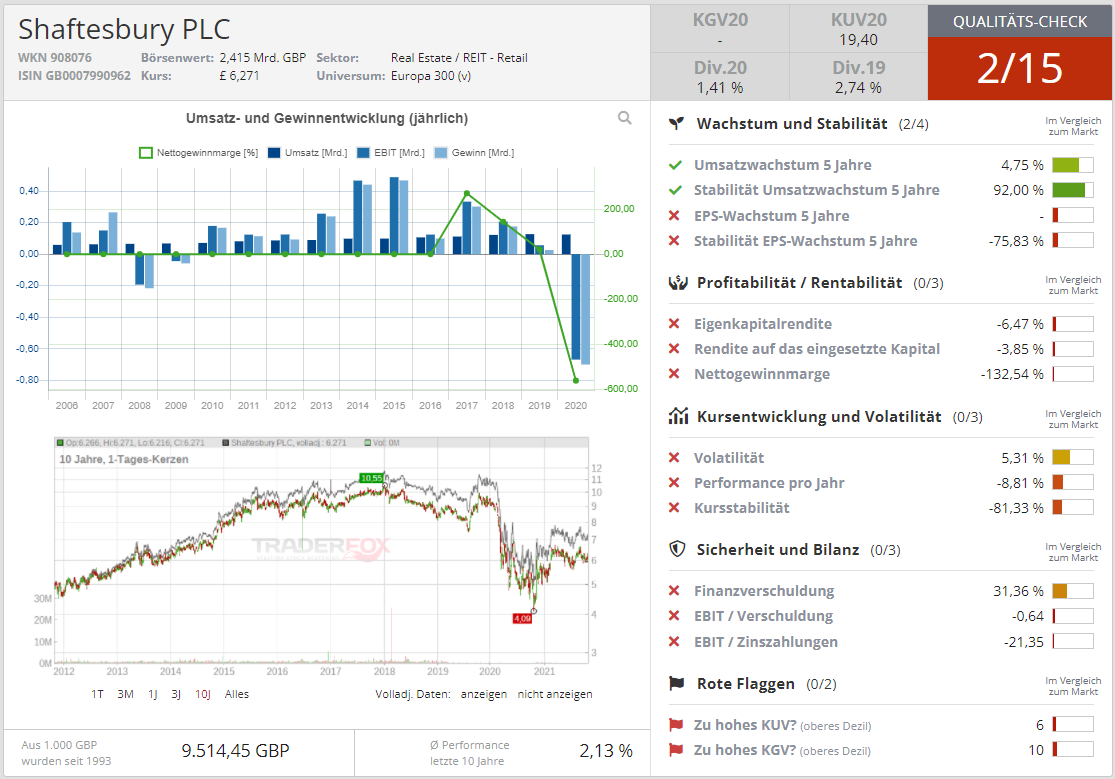

Was angeschlagene UK-REITs mit einer Sonderstory angeht, so sollte man hier unbedingt Richtung Shaftesbury PLC schauen. Denn dies ist ein Immobilienfonds, der sich ausschließlich auf Investments in Londoner Westend fokussiert. Das Immobilienportfolio umfasst Läden, Restaurants, Appartements und Büros. Die Objekte befinden sich in Carnaby, Covent Garden, Soho, Charlotte Street und Chinatown. Zusätzlich ist Shaftesbury zu 50 % in Kooperation mit der Mercers' Company an dem Longmartin Projekt mit Gewerbe- und Wohnimmobilien im Londoner Bezirk Covent Garden beteiligt. Was hier gespielt wird, ist die Annahme, dass die großangelaufene Impfkampagne gegen COVID-19 und die damit verbundene Re-Opening schon bald für deutlich höhere Intensität des gesellschaftlichen Lebens in Londoner Westend sorgen wird, was angesichts gestiegener Preise in eine Ergebnisverbesserung bei Shaftesbury mündet.

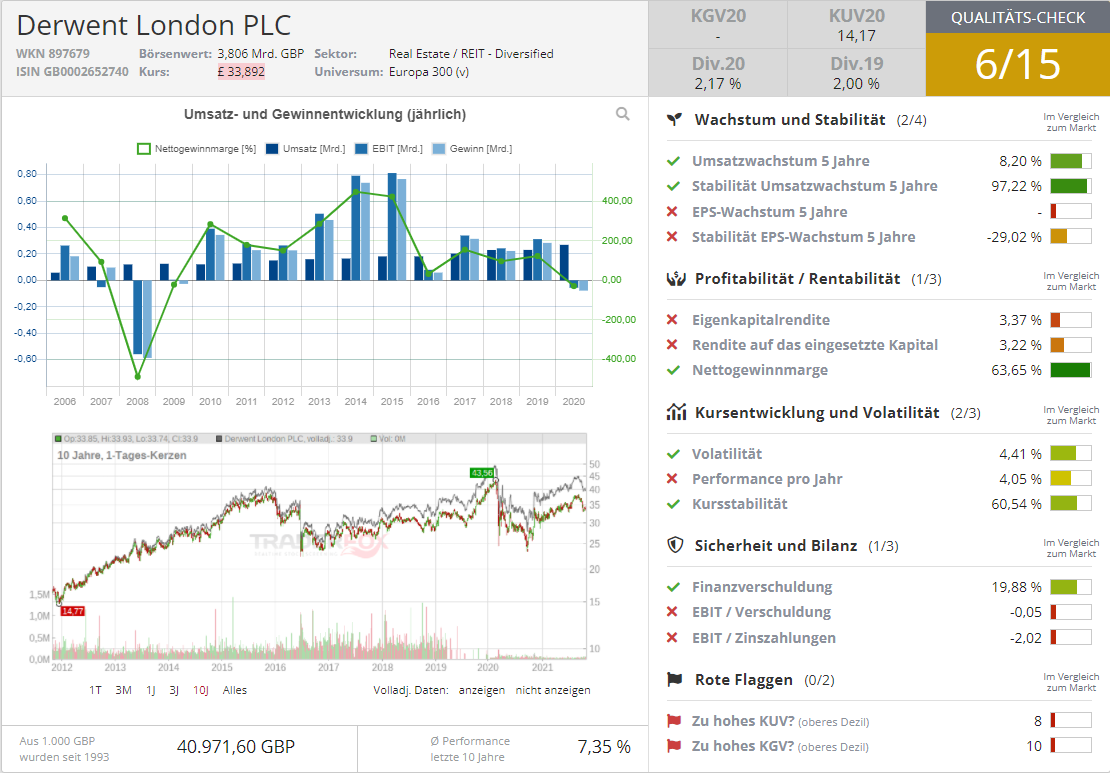

Interessant ist auch die Aktie von Derwent London. Dies ist ebenfalls eine Immobiliengesellschaft mit Fokus auf Büroimmobilien im Zentrum von London. Der Konzern besitzt und verwaltet ein Portfolio mit rund sechs Million sq ft Gewerbefläche, die sich hauptsächlich im Londoner West End und in der Nähe zur Londoner Innenstadt befinden. Das Unternehmen ist bekannt für seine kreative Designer Philosophie bei der Gestaltung der Gebäude und bezieht oft auch zeitgenössische Künstler in die Gebäudegestaltung mit ein. Die zukünftige Wachstumsannahme basiert sich hier auf den gleichen Faktoren wie bei Shaftesbury PLC.

Abschließen lässt sich erwähnen, dass Investments in britische Immobilien REITs auch mit anderen Sonderstorys wie z. B. die Aktie von Tritax Box mit Fokus auf Investments in Distributions-Zentren, oder Primary Health Properties mit Fokus auf Investments in moderne Healthcare/Pflege- etc. Objekte verbunden sein können, weswegen man auch diese Stocks im Blick haben sollte.

Viel Erfolg und bleiben Sie Profitabel!

Verantwortlicher Redakteur Kulikov Leonid: Keine Eigenposition

& Profi-Tools von

& Profi-Tools von