Portfoliocheck: Familiendynastie Davis wandelt 10.000 USD in 2,15 Mio. um!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

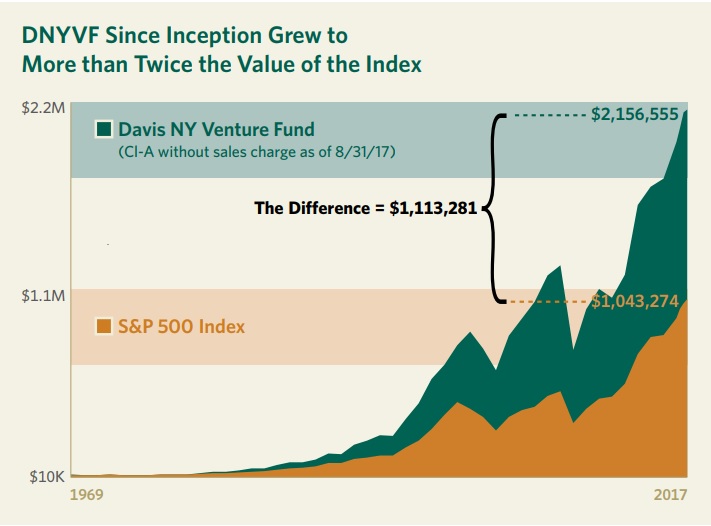

Das Milliardenimperium – Aus 10.000 USD werden 2,15 Mio. USD!

Einen Mann, den ich in dieser Reihe nochmals ganz besonders hervorheben möchte, ist Wall-Street Investor Chris Davis und dessen gleichnamige Investmentgesellschaft Davis Advisors. Er leitet den Familienbetrieb bereits in der dritten Generation. Innerhalb eines Jahrhunderts stieg das AUM von 100.000 USD auf heute weit mehr als 100 Mrd. USD. Dabei bietet die Gesellschaft neben ihren mittlerweile 9 Funds auch eigens aufgesetzte ETF's an. Investierte Anleger konnten sich dabei in der Vergangenheit über fehlende Renditen nicht gerade bescheren. Die kumulierte Rendite beträgt mittlerweile über 21.500% in den letzten 48 Jahren. Doch blicken wir nun auf das vergangene zweite Quartal 2017 und dessen Geschehnisse:

Quelle: Factsheet Davis Ney York Venture Fund _ 31.08.2017

Quelle: Factsheet Davis Ney York Venture Fund _ 31.08.2017Chris Davis baut Cashbestand um weitere 600 Mio. auf - Q/Q Turnover von 6%!

Chris Davis bleibt für viele Jahre oder gar Jahrzehnte seinen eingegangenen Investments treu. Wenig verwunderlich ist sein Q/Q Turnover mit 6% überschaubar. Mit 4 Neueinstiegen sowie 4 Sold Outs blieb die Anzahl der gehaltenen Positionen zudem gleich. Neben 22 Positionsaufstockungen registriere ich 42 Reduzierungen. Der Investor erhöht bereits seit mehr als 5 Jahren seine Cash Quote kontinuierlich. In diesem Quartal überstiegen die Verkäufe die Kauftransaktionen um ca. 600 Mio. USD oder 2,6% seines Portfolios. Mittlerweile dürfte Davis über dutzende Milliarden an Cash verfügen und für die nächste größere Konsolidierung an den Aktienmärkten mehr als gewappnet sein.

Die größte Transaktion im vergangenen zweiten Quartal macht der Verkauf von 90% der restlichen Anteile des Saatgutherstellers Monsanto aus, der vom deutschen Bayerkonzern übernommen wird. Chris Davis, der seit Ende 2015 mit von der Partie war, streichte mit seinen insgesamt 8 Mio. Gehaltenen Aktien von Monsanto gut 20% Rendite ein. Nach dem neuerlichen Verkauf verfügt er immer noch über 0,4 Mio. Anteile. Bei den restlichen unten aufgeführten Verkäufen handelt es sich um weitere Gewinnmitnahmen. Bei Investments in Amazon, JP, Visa oder auch Priceline stuft der Guru bereits seit mehr als 3 Jahren seine Anteile Quartalsweise immer weiter zurück.

Auf der Kaufseite finden wir indes nur zwei wirklich interessante Transaktionen vor. Zum einen beim Kreditgeber-Unternehmen Capital One Financial, bei der Chris Davis bereits für drei Jahren zu 80 USD einstieg. Nun stockte der Guru seine Anteile überraschenderweise um mehr als das doppelte auf. Und beim amerikanischen Logistik-Schwergewicht FedEx, bei dem sich Davis erst seit Anfang des Jahres auf die Liste der Aktionäre zählen darf. Keine drei Monate später stockte er nun für 240 Mio. USD die Anteile bei FedEx deutlich auf. Sie machen inzwischen die 21 größte Position im Portfolio des Milliardärs aus. Da ich weitere Zukäufe seitens Davis für sehr wahrscheinlich halte, werden wir uns im späteren Verlauf das Logistikunternehmen genauer anschauen:

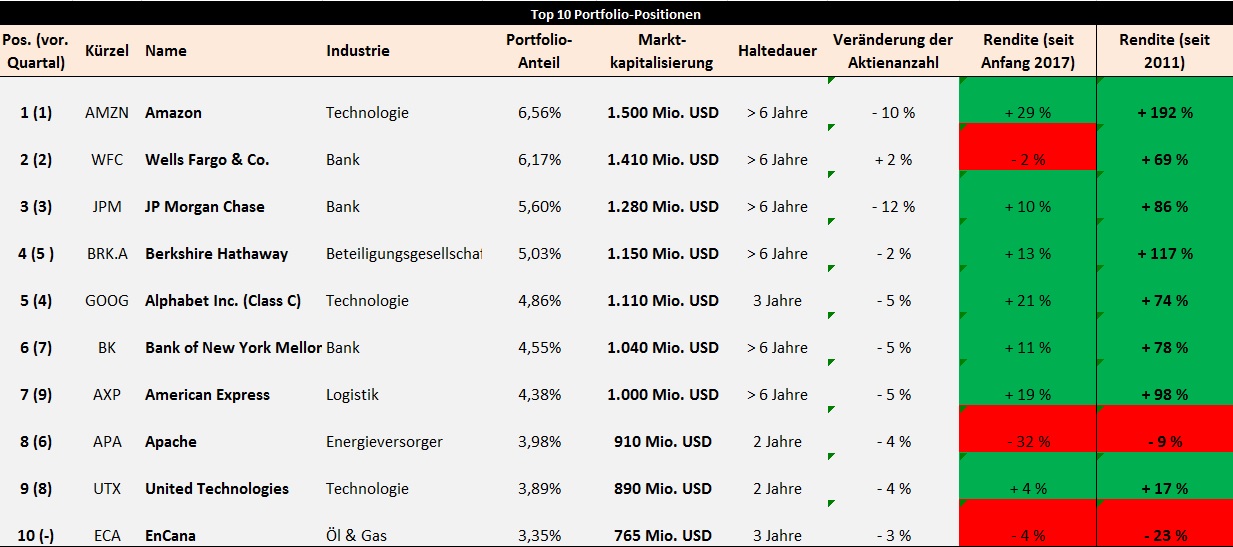

Eine Veränderung unter Top10 – Finanzsektor im Fokus!

Trotz der bereits jahrelangen Positionsreduzierungen verfügt Chris Davis mit seinem 22,8 Mrd. USD schweren Fonds immer noch über einer der Finanzstärksten seiner Art. Insgesamt hält der Guru wie bereits im Vorquartal 143 verschiedene Positionen, bei denen die Top 10 jedoch mit einem Anteil von 48,4% (49,4% Vorquatal) knapp die Hälfte ausmacht. Die hohe Anzahl an gehaltenen Investments ist daher ein wenig irreführend. Mit dem Öl und Gaskonzern EnCana ist zudem ein Neuling unter den Top10 hinzugekommen. Er verdrängte die Anteile der Alphabet A-Aktien. Neben dem Finanzsektor, der knapp 40% des gesamten Portfolios ausmacht, ist der Technologiesektor mit 16% sowie der Kosumsektor mit 13% vertreten. Nachfolgend können sie Chris Davis Top-Beteiligungen betrachten:

Position 14: FedEx profitiert weiter von Globalisierung - Größte Frachtflugzeug-Flotte der Welt sorgt für Wettbewerbsvorteil!

Mit der FedEx Corporation betrachten wir heute eines der größten Kurier- und Logisitikanbieter, die unsere Gesellschaft zu bieten hat. Das 1971 gegründete Unternehmen kommt inzwischen auf eine gigantische Mitarbeiterzahl von 400.000 und gehört somit zu einem der größten Arbeitgeber der Welt. Dabei liefern die Amerikaner jeden Tag Sendungen in über 220 verschiedene Länder und Regionen aus. Dabei spalten sich die operativen Tätigkeiten von FedEx in die Tochtergesellschaften Express, Ground, Freight, und Service auf. Unter FedEx Express werden sämtliche Aktivitäten des eignen Frachtflugzeugspools gebündelt und ist mit einem 57% Umsatzanteil die mit Abstand wichtigste Rubrik des Kurierdienstleisters. Dabei ist FedEx 657 starke Frachtmaschinenflotte zudem die weltweit größte ihrer Art. Auf Platz zwei kommt die deutsche DHL weit abgeschlagen mit 250 Frachtflugzeugen. Hier ist auch schon das größte Alleinstellungsmerkmal von FedEx zu Konkurrenten wie UPS oder die DHL gefunden. Dem Unternehmen gelingt es oftmals schneller, vergleichbare Fracht zu transportieren. Für den sogenannten Express-Service ist man sogar regelrecht bekannt und legt viel Wert darauf, diesen Titel zu behalten. Zudem modernisiert man derzeit die Flotte mit 100 bestellten Boeing 767-300F um bei Wartungs- und Treibstoffkosten zu sparen.

Quelle: http://www.fedex.com

Quelle: http://www.fedex.comDes Weiteren bietet man privaten sowie gewerblichen Kunden integrierte Logistik- und Technologielösungen flächendeckend an. Zudem verfügt man neben einem Onlineportal, über die Kunden weltweit Sendungen zum Versand vorbereiten und nachverfolgen können, über eigene Filialen, in denen die Kunden Sendungen aufgeben, aber auch abholen können. Im Geschäftsjahr 2017, welches bei FedEx bereits im Mai endete, konnte man bei einem Rekordumsatz von 60,3 Mrd. USD einen Gewinn von 3 Mrd. USD oder 11,07 USD je Aktie verdienen. FedEx profitiert wie seine Konkurrenten extrem vom immer schneller zunehmenden Versand von Paketen und Frachten. Durch die zunehmende Vernetzung unserer Welt, der Globalisierung sowie der Popularität von E-Commerce steigt die Versandraten von Paketen seit Jahren zweistellig. Ein Ende ist meines Erachtens auch in 20 oder 30 Jahren nicht in Sicht. Über ausfallende Nachfrage können sich die Frachtunternehmen also nicht gerade beschweren. Doch um der Konkurrenz einen Schritt vorraus zu sein, spielen hier vor allem Kostenvorteile eine erhebliche Rolle. Ich sprach bereits die derzeitige Modernisierung der Flugzeugflotte an. Im Jahr 2016 übernahm man den Konkurrenten TNT Express für 4,4 Mrd. USD und setzte auf hohe Synergieeffekte.

Läuft alles wie gedacht, rechnet man für das laufende Geschäftsjahr 2018 mit einem EPS von 13,57 USD, im Folgejahr sollen die Amerikaner bereits 15,42 USD je Aktie verbuchen können. Zudem dürfen sich Aktionäre über eine zunehmens steigende Quartalsdividende freuen. So verkündete das Management vor kurzem, diese um 0,1 USD auf nun 0,5 USD oder 2 USD im Jahr anzuheben. Bei gegenwärtigem Aktienkurs entspräche dies ca. 1% Rendite. Das 2018er KGV beträgt überschaubare 14,2.

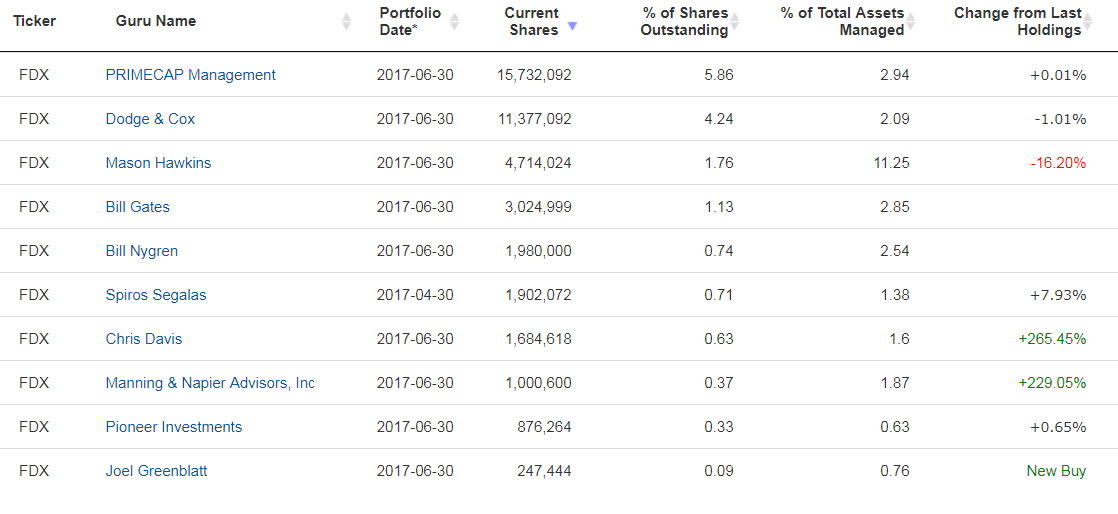

Mit Blick auf investierte Wall-Street Gurus finden wir neben Davis viele bekannte Namen vor. So hält der von uns ebenfalls überwachte Primecap Management Fonds ganze 6% aller ausstehenden Anteile. Er ist bereits seit vielen Jahren beim Logistik-Anbieter involviert. Mit Bill Gates, Bill Nygren sowie dem Pioneer Investments finden wir zudem ausschließlich Langfrist-Investoren vor: Größere Ausstiege fanden nicht statt:

Auch charttechnisch ergibt sich bei FedEx ein äußert positiver Einblick. Zwar fielen die letzten Quartalszahlen nicht immer berauschend aus, ein Cyberangriff kostete das Unternehmen alleine für das Q1 über 300 Mio. USD, doch alles in allem liegen die Amerikaner im Plan. Das sehen wohl auch die meisten Anleger so und schicken die Aktie derzeit auf neue Höchststände. Aufgrund blendender Geschäftsaussichten sowie guten Konjunkturdaten dürfte FedEx sich auch in den kommenden Monaten und Jahren vor Nachfrage kaum retten können. Das 2018er KGV von 14 wirkt zudem nicht all zu hoch. Im Vergleich, der Konkurrent UPS wird derzeit mit einem 18er KGV von 18,2 bewertet, schüttet jedoch eine Dividende von knapp 3% aus.

& Profi-Tools von

& Profi-Tools von