Portfoliocheck: Primecap Management kaufte bei diesem Unternehmen innerhalb von 3 Monaten 12% aller ausstehenden Anteile!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Investoren, die dutzende von Milliarden an Vermögen verwalten, treffen auf deutlich kompliziertere Bedingungen. Selbst bei starker Diversifikation fließen in eine einzelne Position immer noch hunderte Mio., wenn nicht Milliarden von USD. Damit beeinflusst man in direkter Weise den Aktienkurs. Würde man hier in extrem kurzen Intervallen den Einstieg planen, würde das automatisch zu deutlich höheren Kursen und somit einem höheren Einstiegskurs führen. Oft sind solche Investoren gezwungen, sich bei einem Unternehmen in einer Schwächephase einzukaufen. Es gibt noch eine ganze Anzahl von solchen Negativ-Beispielen. Die meisten großen Fonds- bzw. Hedgefonds sind Underperformer, es gelingt ihnen nicht die Märkte auf Dauer zu schlagen. Doch einige Wenige gelingt dieses Kunststück. Und genau jene sollte man stetig im Auge behalten. Man kann von ihnen viel lernen!

Einer meiner klaren Favoriten ist die im Jahre 1983 gegründete Primecap Management Company. Die Gründer Howard B. Schow, Mitchell J. Milias und Theo A. Kolokotrones leiten noch heute die Geschäfte. Mit dem Vanguard Primecap Core Fund, Vanguard Capital Opportunity Fund sowie dem Vanguard PRIMECAP Core Fund verwaltet man gleich drei milliardenschwere Fonds für den zweitgrößten Vermögensverwalter der Welt. Zudem betreiben sie mit ihren drei Primecap Odyssey Fonds auch eigenständige Anlagestrategien. Hier können auch Kleinanleger ist Geld anlegen.

Die Investoren machen einen überragenden Job und das seit mehr als 35 Jahren. Ihr ROI liegt über 15%. Alleine im letzten Jahr fuhr man weitere 30% für seine Investoren in trockene Tücher. Das zu verwaltende Vermögen hat sich aufgrund des Erfolges in den letzten Jahren von 55 Mrd. USD auf nun 133 Mrd. USD mehr als verdoppelt.

Für ihre Exzellente Unternehmensanalyse verwenden die Gesellschaft ihr selbst entwickeltes Vier-Schlüssel-Prinzip:

Das Vier-Schlüssel-Prinzip!

Bei allen genannten Fonds basieren Primecaps Anlagestrategien auf einem sogenannten Vier-Schlüssel-Prinzip:

1. Zuallererst betrachten sie die Unternehmen aus fundamentaler Sicht. Dabei halten die Fondmanager vor allem nach einer großen Diskrepanz zwischen den aktuellen Wall-Street Erwartungen und den langfristigen Wachstumsaussichten Ausschau. Mögliche Katalysatoren können neue Produkte, Veränderungen der Branchenbedingungen oder ein neues Management sein.

2. Primecap Management beabsichtigt bei all seinen Investment eine langfristige Perspektive. Dabei sucht man Unternehmen, die in den nächsten drei bis fünf Jahren die Märkte Outperformen dürften.

3. Drittens unterstreicht die PRIMECAP Management Company die individuelle Entscheidungsfindung. Das Unternehmen glaubt, dass Einzelpersonen, nicht Komitees oder Gruppen, die besten Investitionsideen erzeugen und somit den Unterschied ausmachen.

4. Als vierten und letzten Punkt sieht Primecap den Schlüssel für erfolgreiche Investitionsentscheidungen in der richtigen Einschätzung und Beurteilung zwischen dem inneren Wert eines Unternehmens und dem aktuellen Marktpreis seiner Aktien am Markt. Somit hat eine Aktie nur das Potenzial ein gutes Investment zu werden, wenn man sie zum richtigen Preis kauft.

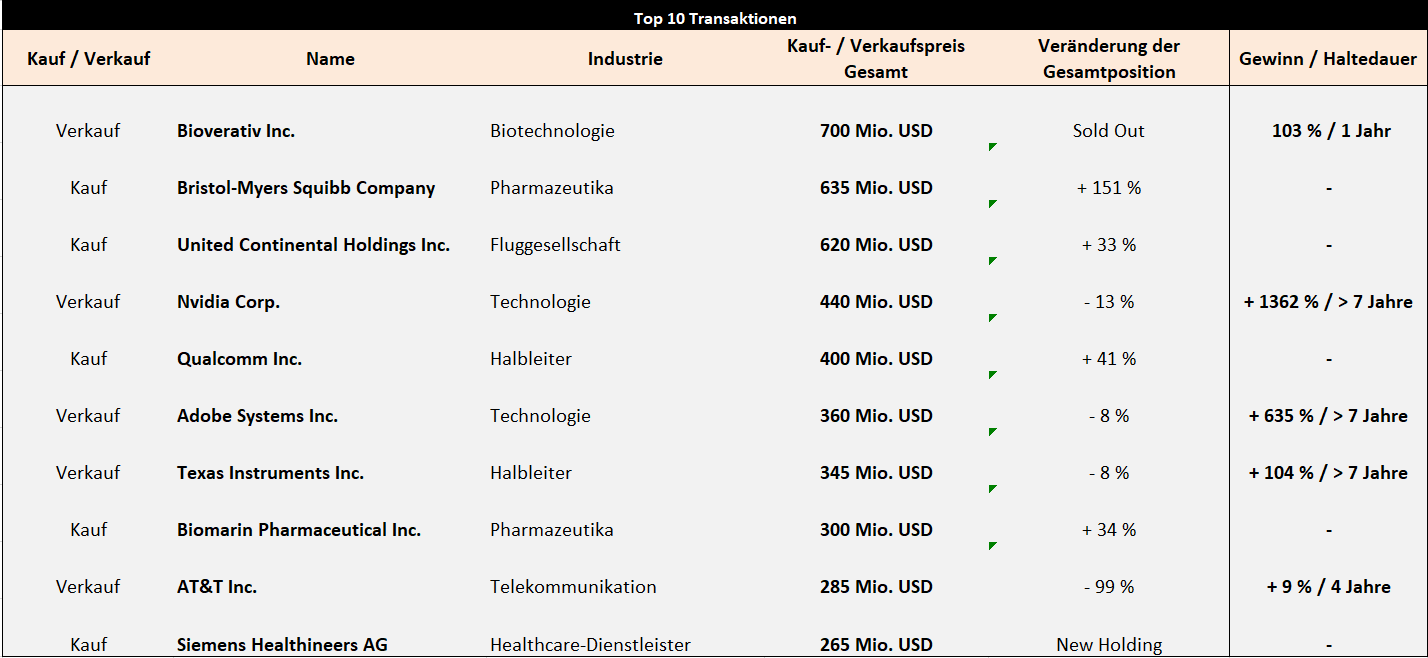

Top 10 Transaktionen im Jahr 2018 – Weitere Aufstockung von United Continental und Bristol-Myers Company!

In den ersten drei Monaten des laufenden Jahres verzeichne ich insgesamt 6 Neueinstiege sowie 47 Positionsaufstockungen. Dem gegenüber stehen 4 Ausstiege und 66 Reduzierungen einzelner Positionen. Wir werden uns jedoch nachfolgend nur mit den 10 größten Transaktionen näher beschäftigen.

Den größten Einstieg fand bei Bristol-Myers Squibb Company (Aufstockung für 635 Mio. USD) statt. Damit weiten die Investoren ihr Engagement bei dem Biotech-Unternehmen nun immer stärker aus. Den ersten Einstieg mit 1,7 Mio. Aktien im Frühjahr 2017, hält Primecap Management mittlerweile 16,4 Mio. gehaltene Anteile mit einem Gesamtwert von 900 Mio. USD. Die Aktie bewegt sich seit mehr als vier Jahren in einer breiten Konsolidierung.

Eine weitere große Kauftransaktion gab es bei der amerikanischen Fluggesellschaft United Continental Holdings (+ 620 Mio. USD). Neben United halten die Investoren zudem große Aktienpakete der drei Konkurrenten Southwest Airlines (Positionsgröße: 3,5 Mrd. USD), American Airlines (2,7 Mrd. USD) sowie Delta Air Lines (1,5 Mrd. USD). Die Position bei United Continental ist aufgrund des starken Zukaufs in Q1 nun auf 2,5 Mrd. USD angewachsen. Ich favorisiere Southwest sowie United und berichte über beide Aktien regelmäßig im Traderfox Guru-Chat über mögliche Trades.

Neben den jüngsten Einstiegen bei dem deutschen Mischkonzern Siemens stieg Primecap Management nun auch in die Tochtergesellschaft Siemens Healthineers mit einem 265 Mio. USD Investment ein, die erst seit kurzem an den Börsen gehandelt werden.

Die größten Verkäufe gab es bei Bioverativ ( Rendite: +103%), Nvidia (+ 1362%), Adobe Systems (+ 635%) sowie Texas Instruments (+ 104%) und AT&T (+ 9%). Bei allen genannten Werten verfügen die Gurus über hohe Gewinnpolster und bauen ihre Positionen seit einigen Jahren stetig ab.

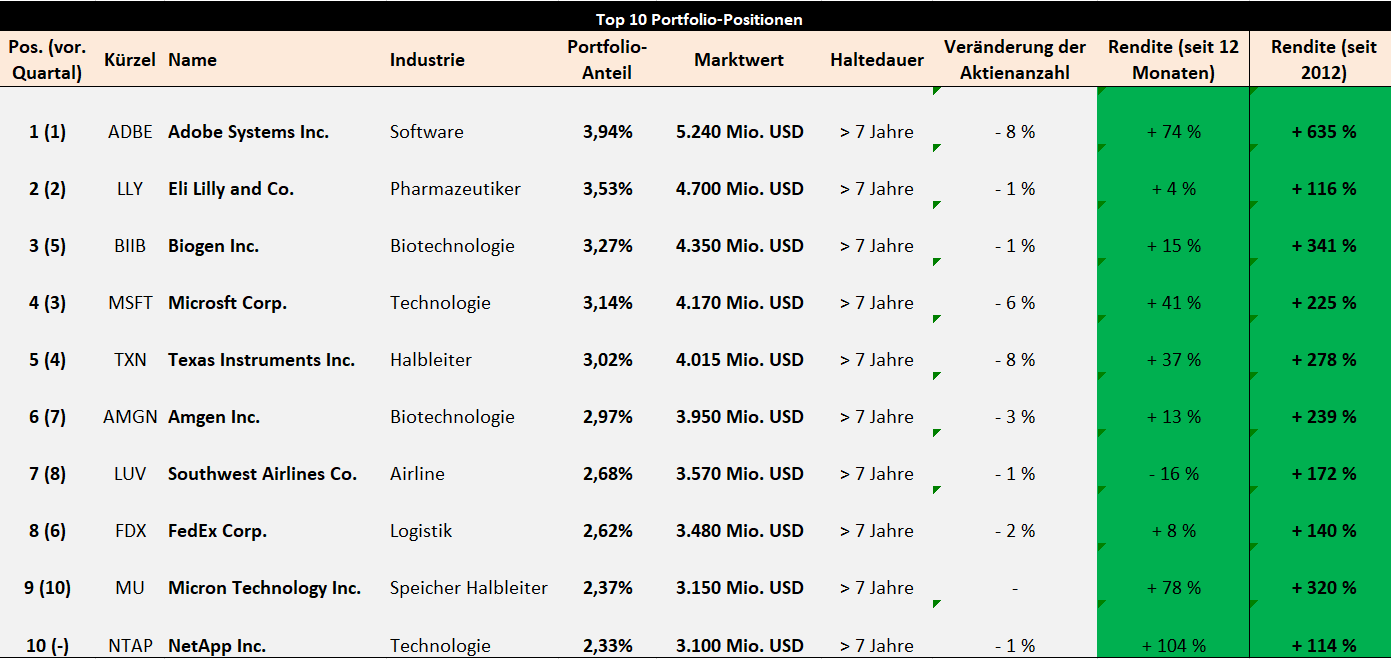

Portfoliowert steigt auf 133 Mrd. USD trotz stetigem Positionsabbau!

Beim hier betrachteten Portfolio handelt es sich um eine Akkumulierung der drei Primecap Odyssey Fonds. Dabei umfasst das gesamte Portfolio eine Anzahl von nun 286 verschiedenen Positionen mit einem Gesamtwert in Höhe von 133 Mrd. USD. Es ist eine ganze Ansammlung von hervorragenden Unternehmen. Die Top 10 Werte machen dabei einen Anteil von 30% des Gesamtwertes aus, bei der Betrachtung der Top 20 Werte liegt dieser Wert bereits über 50%.

Einziger Neuling unter den Top 10 ist der das Softwareunternehmen NetApp.

Das unten aufgelistete Portfolio ist ein Beweis der Performancestärke von langfristigen Anlegern sowie einer exzellenten Recherche. Ich glaube jeder Finanzteilnehmer würde sich über ein solches Depot freuen. Faktisch jedes der unten aufgelisteten Unternehmen sind wahre Qualitätsunternehmen. Sie dominieren meistens ihre Branche, ihre Marken sind weltweit bekannt, die Margen hoch und die Bilanzen sauber und zahlungsstark. Unternehmen wie Adobe, Microsoft oder auch Nvidia können ihr Wachstum aus eigener Hand finanzieren, das Management macht seit Jahren einen exzellenten Job. Es sind allesamt Aktien, die ein intelligenter Investor kauft und dann für viele Jahre liegen lässt, genau wie es auch die hier betrachtete Investmentgesellschaft macht.

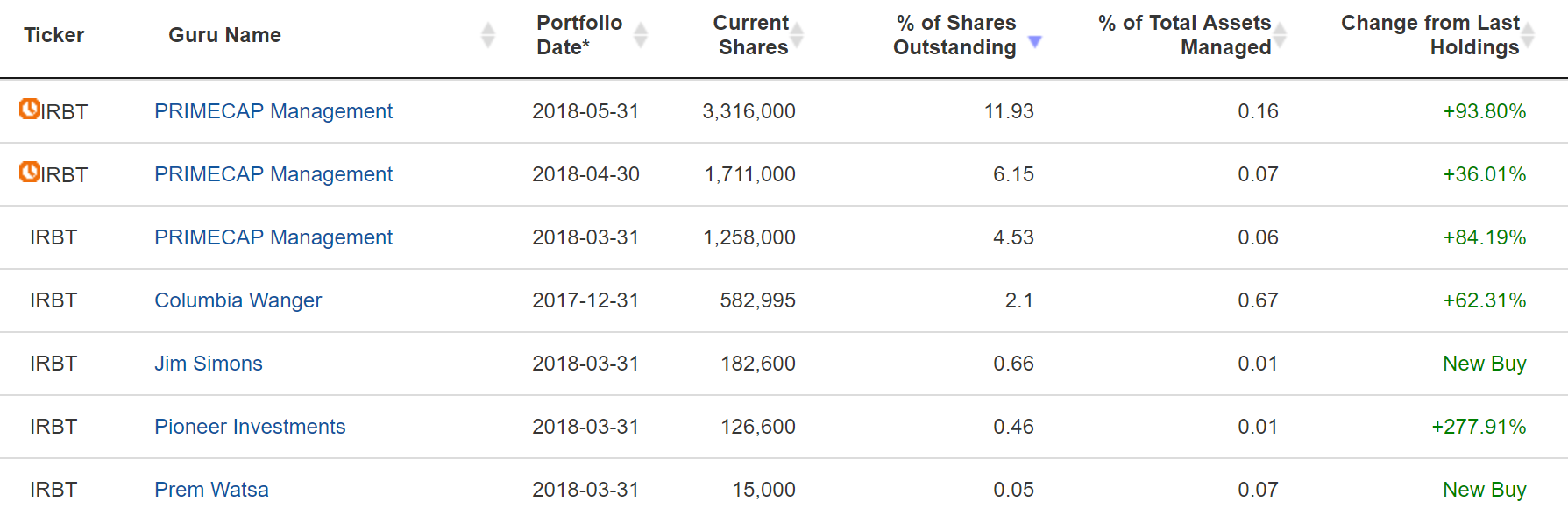

Position : iRobot hat viel Potenzial – Branchen- sowie Technologieführer bereitet sich auf den Breakout vor!

Wir betrachten diesmal nicht eine der größten Positionen des Primecap Management, sondern vielmehr eine der kleinsten. Ich möchte das Unternehmen iRobot einmal genauer betrachten. Der Beweggrund ist schnell gefunden. Die Gurus sind dafür bekannt, nach ihrem 4-Schlüssel-Prinzip nach neuen Investments zu suchen. Wird ein neuer Kandidat erst einmal entdeckt, folgt in den nächsten Quartalen und Jahren eine stetige Aufstockung, bis die gewünschte Investitionsgröße erreicht worden ist. Bei iRobot erleben wir hier gerade die ersten Schritte. Erwarb der Primecap Funds in den ersten drei Monaten die ersten 1,2 Mio. Aktien, so stockte dieser sie in den letzten 60 Tagen um weitere 2,1 Mio. Anteile auf und steigt so zum größten Einzelaktionär bei den Amerikanern auf. Die 3,3 Mio. gehaltenen Anteile entsprechen ca. 12% aller ausstehenden Aktien von iRobot.

Das amerikanische Unternehmen iRobot ist ein 1990 gegründeter Hersteller von Robotern. Anfänglich entwickelt an Robotern für militärische Zwecke, bedient iRobot heute seine Kunden bis dato mit 2 verschiedenen Produkten, nämlich dem Staubsaugerroboter Roomba und der Bodenreinigungsroboter Braavo.

Das Unternehmen ist hier der Branchenführer. Im Bereich für Robot Vacuum Cleaners (RVC) kommt man im Jahr 2017 auf einen Anteil von 62%. Diese Zahl ist daher besonders, da in den letzten Jahren eine ganze Fülle von Konkurrenz-Produkten auf den Markt drängten. Nächst größerer Konkurrent wären hier Ecovacs mit 11% Marktanteil. Das dieser Markt von neuen Herstellern fast überrannt wird, hat einen einfachen Grund. Das Marktvolumen nimmt zügig an Fahrt auf. Machten im Jahre 2012 alle Roboter-Staubsauger gerade einem 13% aller Staubsauger aus, liegt dieser Anteil mittlerweile bei über 23%. Der Anteil dürfte auch in Zukunft weiter steigen. Im Jahr 2017 belief sich das Marktpotenzial nach eigenen Schätzungen des Unternehmens auf 7,5 Mrd. USD. iRobot ist zudem in allen relevanten Märkten die Nummer ein. In Amerika kommt man auf einen Marktanteil von 85%, in Europa auf 71% und selbst in Asien, welche von heimischen Produkten überflutet wird, bleibt hier mit seinen 31% Marktanteil die Nummer ein.

Ein weiteres enormes Potential schlummert zudem im Bodenreinigungsroboter Braavo. Hier kommt man im Jahr 2017 auf ein Umsatzwachstum von 65%, im ersten Quartal 2018 betrug das Wachstum weitere 35%.

Schon heute kann man die Produkte von iRobot bequem über Sprachsteuerung seiner Smart Speaker Amazon Alexa der Google Assistent befehlen. Allgemein ist iRobot Technologieführer in diesem Bereich. Es ist der wohl wichtigste Burggraben des Unternehmens und ein sicherer Faktor, dass man sich auch in Zukunft gegen die aufkommende Konkurrenz behaupten kann.

Im Bereich für Electronic Patente liegt das Unternehmen auf der ganzen Welt auf Rang 5, nur Apple, Sonos, LG sowie GoPro können hier noch mehr verwendete Patente vorzeigen. Alleine im Roomba Staubsauger sind 243 US-Patente verbaut.

Für die nächsten Jahre geht das Management von einem Umsatzwachstum von ca. 20% p.a. aus, die Netto-Marge soll mittelfristig auf 10% steigen. Im April hob man zudem die Gewinnprognose fürs Gesamtjahr leicht nach oben hin an. Man erwartet nun ein EPS in Höhe von 2,15-2,4 USD je Aktie.

Vertraut man dem Analystenkonsens, dürfte das EPS bis 2020 auf 4 USD steigen. Für den Umsatz erwartet der Konsens einen Anstieg von 880 Mio. USD in 2017 auf 1,5 Mrd. USD in 2020. Das entspräche einem durchschnittlichen Anstieg von 19,4%, also nahe den Prognosen des Mangement. Da das Unternehmen jedoch in den letzten 10 Quartalen in Puncto Umsatz jedes Mal über den eigenen Erwartungen lag und man alleine im ersten Q1 2018 mit einem Wachstum von 29% punkten konnte, könnte ich mir gut vorstellen, dass die 1,5 Mrd. USD zu konservativ sind. Das KGV würde in Folge dessen auf 19 sinken. Es wirkt meines Erachtens angemessen, lässt im Falle von positiv überraschenden Zahlen jedoch genügend Platz für Kursanstiege.

Zudem sieht das Chartbild wieder deutlich besser aus. Die Aktie befindet sich seit 12 Monaten in einer Konsolidierung, wobei sie bei der 60 USD-Marke eine starke Bodenbildung ausbilden konnte. Durch die jüngste Prognoseanhebung konnte iRobot zudem zuletzt wieder deutlich an Boden gut machen und notiert nun knapp unterhalb des langfristigen Abwärtstrends (orange Linie). Für einen möglichen Long-Einstieg würde ich gerne zwei Dinge sehen. Zum einen starke Q2 Zahlen, die Ende Juli erscheinen sowie ein Ausbruch aus der Konsolidierung unter hohen Volumen. Können wir oben genannte Kriterien erkennen, bietet sich meines Erachtens ein exzellentes CRV. Ich werde alle Traderfox Kunden auf dem laufenden halten.

& Profi-Tools von

& Profi-Tools von