Portfoliocheck: Primecap Management steigert Portfolio auf 130 Mrd. USD!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Doch wo es Schatten gibt, da findet man für gewöhnlich auch Licht. Einer meiner klaren Favoriten ist die im Jahre 1983 gegründete Primecap Management Company. Die Gründer Howard B. Schow, Mitchell J. Milias und Theo A. Kolokotrones leiten noch heute die Geschäfte. Mit dem Vanguard Primecap Core Fund, Vanguard Capital Opportunity Fund sowie dem Vanguard PRIMECAP Core Fund verwaltet man gleich drei milliardenschwere Fonds für den zweitgrößten Vermögensverwalter der Welt. Zudem betreiben sie mit ihren drei Primecap Odyssey Fonds auch eigenständige Anlagestrategien. Hier können auch Kleinanleger ist Geld anlegen.

Die Investoren machen einen überragenden Job, und das seit mehr als 35 Jahren. Ihr ROI liegt über 15%. Alleine im letzten Jahr fuhr man weitere 30% für seine Investoren in trockene Tücher. Alleine in den Letzen 8 Jahren hat sich das zu verwaltene Vermögen von 55 Mrd. USD auf nun 130 Mrd. USD mehr als verdoppelt. Es unterstreicht das Können der Investoren.

Für ihre Exellente Unternehmensanalyse verwenden die Gesellschaft ihr selbst entwickeltes Vier-Schlüssel-Prinzip:

Das Vier-Schlüssel-Prinzip!

Bei allen genannten Fonds basieren Primecaps Anlagestrategien auf einem sogenannten Vier-Schlüssel-Prinzip:

1. Zuallererst betrachten sie die Unternehmen aus fundamentaler Sicht. Dabei halten die Fondmanager vor allem nach einer großen Diskrepanz zwischen den aktuellen Wall-Street Erwartungen und den langfristigen Wachstumsaussichten Ausschau. Mögliche Katalysatoren können neue Produkte, Veränderungen der Branchenbedingungen oder ein neues Management sein.

2. Primecap Management beabsichtigt bei all seinen Investment eine langfristige Perspektive. Dabei sucht man Unternehmen, die in den nächsten drei bis fünf Jahren die Märkte Outperformen dürften.

3. Drittens unterstreicht die PRIMECAP Management Company die individuelle Entscheidungsfindung. Das Unternehmen glaubt, dass Einzelpersonen, nicht Komitees oder Gruppen, die besten Investitionsideen erzeugen und somit den Unterschied ausmachen.

4. Als vierten und letzten Punkt sieht Primecap den Schlüssel für erfolgreiche Investitionsentscheidungen in der richtigen Einschätzung und Beurteilung zwischen dem inneren Wert eines Unternehmens und dem aktuellen Marktpreis seiner Aktien am Markt. Somit hat eine Aktie nur das Potenzial ein gutes Investment zu werden, wenn man sie zum richtigen Preis kauft.

Sechste Aufstockung bei Siemens nacheinander!

Im vierten Quartal zähle ich bei der Primecap Management Investmentgesellschaft insgesamt 7 Neueinstiege sowie 27 Positionsaufstockungen. Dem gegenüber steht ein Ausstieg sowie 59 Reduzierungen von einzelnen Positionen. Es spiegelt die übliche Vorgehensweise der Funds-Betreiber wieder. Nachdem die Investoren sich für ein Unternehmen entschieden haben, bauen sie ihre Position innerhalb einiger Quartale auf. Danach wird die Position für viele Jahre gehalten und über dutzende Teilverkäufe so langsam wieder verkauft.

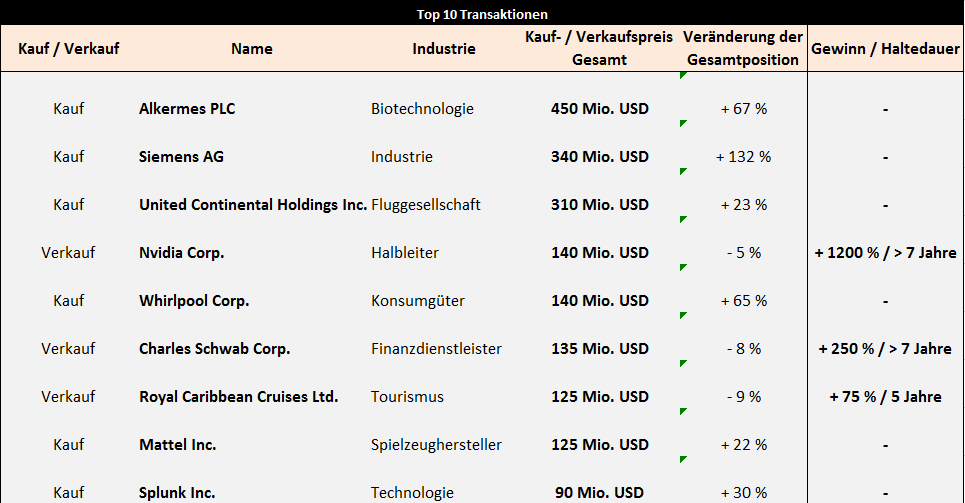

Größte Transaktionen im betrachteten Zeitfenster waren die drei Zukäufe beim Biotechnologie-Unternehmen Alkermes (+450 Mio. USD/ +67%), dem deutschen Industriekonzern Siemens (+340 Mio. USD / +132%) sowie der amerikanischen Fluggesellschaft United Continental (+ 310 Mio. USD / +23%). Dabei lässt sich vor allem bei Siemens das verstärkte Kaufinteresse der Investoren erblicken. Ende 2016 die erste Position mit einer Größe von 0,4 Mio. Anteilen eröffnet, hält man inzwischen mehr als 5 Mio. Anteilsscheine mit einem Gesamtwert in Höhe von 715 Mio. USD. Hier könnten in den nächsten Quartalen weitere Zukäufe geschehen. Untenstehend habe ich für Sie, liebe Leser, die 10 größten Transaktionen nochmals zusammengefasst:

Portfolio wächst auf 130 Mrd. USD! Qualitätsaktien langfristig beste Anlageklasse der Welt!

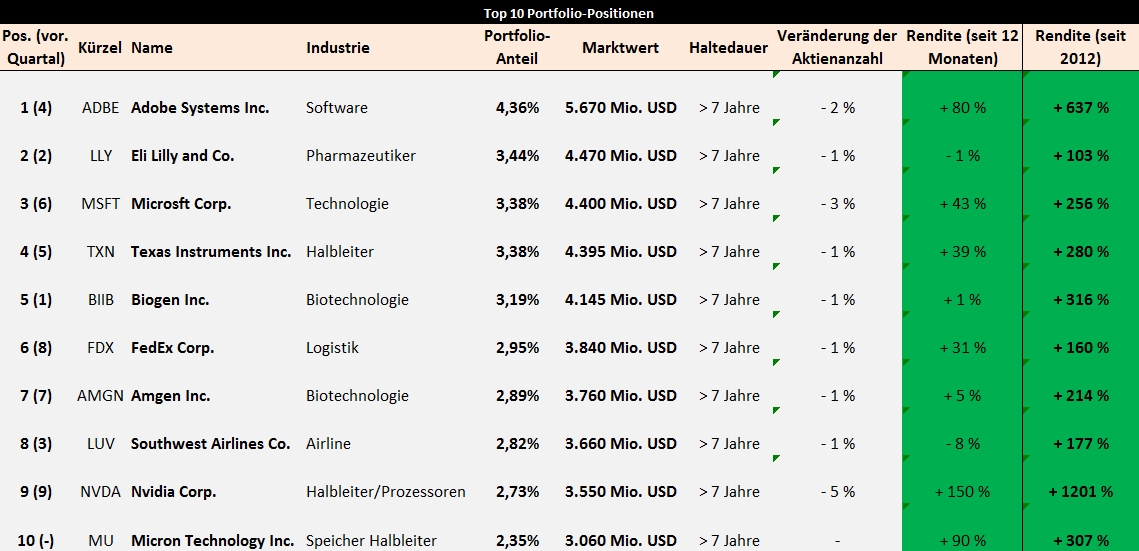

Beim hier betrachteten Portfolio handelt es sich um eine Akkumulierung der drei Primecap Odyssey Fonds. Dabei umfasst das gesamte Portfolio eine Anzahl von nun 286 verschiedenen Positionen mit einem Gesamtwert in Höhe von 130 Mrd. USD. Es ist eine ganze Ansammlung von hervorragenden Unternehmen. Die Top 10 Werte machen dabei einen Anteil von derzeit 31% des Gesamtwertes aus, bei der Betrachtung der Top 20 Werte liegt dieser Wert bereits über 50%.

Mit Adobe Systems nimmt nun erstmals ein Technologieunternehmen die Pole-Position ein. Einziger Neuling unter den Top 10 ist der Speicherchip-Spezialist Micron Technology (MU).

Das unten aufgelistete Portfolio ist ein Beweis der Performancestärke von langfristigen Anlegern sowie einer exzellenten Recherche. Ich glaube jeder Finanzteilnehmer würde sich über ein solches Depot freuen. Faktisch jedes der unten aufgelisteten Unternehmen sind wahre Qualitätsunternehmen. Sie dominieren meistens ihre Branche, ihre Marken sind weltweit bekannt, die Margen hoch und die Bilanzen sauber und zahlungsstark. Unternehmen wie Adobe, Microsoft oder auch Nvidia können ihr Wachstum aus eigener Hand finanzieren, das Management macht seit Jahren einen exzellenten Job. Es sind allesamt Aktien, die ein intelligenter Investor kauft und dann für viele Jahre liegen lässt, genau wie es auch die hier betrachtete Investmentgesellschaft macht. Anschließend möchte ich noch die drei größten Positionen einmal genauer betrachten:

Position 1: Adobe Systems eine Cashcow zum melken!

Mit Adobe befindet sich ein wahres Burggrabenunternehmen im Portfolio von Primecap Management. Das amerikanische Softwareunternehmen Adobe System Inc. macht mit seinen zahlreichen Produkten wie Acrobat Reader, Photoshop, Premiere Pro oder InDesign für viele Unternehmen, Film- und Spielestudios oder auch Zeitungen unverzichtbar. Bereits vor Jahren erkannte das Management von Adobe des zukünftigen Siegeszugs vom Cloudgeschäft. So stellte man bereits frühzeitig die richtigen Weichen, weg vom einmaligen Lizenz-Geschäft hin zum Abo-Modell vertrieben über die Cloud. Dieser geistige Geniestreich zahlt sich jetzt doppelt und dreifach aus. Das Unternehmen ist hoch profitabel. Man rennt von Bestmarke zu Bestmarke. Wenig spricht für ein baldiges Ende dieses Erfolgsweges. Bereits seit vielen Quartalen schlägt das Unternehmen jedes Mal die Erwartungen der Analysten. Wenig verwunderlich steigt der Aktienkurs immer weiter.

Noch besser sieht es bezüglich der Profitabilität aus. Abobe verfügt über eine sehr starre Kostenstruktur. Es spielt keine Rolle wie viele Lizenzen sie über die Cloud verkaufen, die Server- und Personalkosten verändern sich deshalb kaum. Somit verspricht jede weitere verkaufte Lizenz einen praktischen Reingewinn. Die zusätzlichen Gewinne kann Adobe nun für F&E sowie sein Marketing verwenden, womit wiederum das Wachstum unterstützt wird. Eine, meines Erachtens, wahre "Himmelsspirale".

Das durchschnittliche Umsatzwachstum der letzten drei Jahre ist mit 21% stark, in 2017 erzielten die Photoshop-Eigentümer einen Rekordumsatz von 7,3 Mrd. USD. Der Gewinn konnte im gleichen Zeitintervall von 0,53 USD auf 4,32 sich verachtfachen. Es entspricht eines durchschnittlichen Wachstums von über 101%! Vertraut man dem Analystenkonsens dürfte man bis 2020 seine Umsätze im Schnitt um 18% auf 12,1 Mrd. USD steigern, das EPS dürfte dann bei 8,87 USD je Aktie liegen. Das KGV würde in Folge dessen auf 27 sinken. Keine Frage, Adobe ist längst kein Schnäppchen mehr, doch Qualität hat seinen Preis.

Position 2: Eli Lilly zurück zur Spitze – Einstiegschance nach Breakout!

Mit Eli Lilly & Company befindet sich einer der größten Pharmazeutiker der Welt im Portfolio von Primecap. Das Unternehmen wurde im Jahre 1876 vom gleichnamigen Pharmakologen Eli Lilly in Indianapolis gegründet. Heute kann Eli auf ein wahres Imperium mit einem Jahresumsatz jenseits der 20 Mrd. USD sowie mehr als 40.000 Mitarbeiter blicken. Der des Öfteren in der Kritik stehende Pharmazeutika sieht seine Kernkompetenz in der Erforschung sowie den Vertrieb von Arzneimittel in den Bereichen Neurowissenschaft, Endokrinologie, Infektionen, Herz- und Kreislauferkrankungen und der Onkologie. Zu den wichtigsten Medikamenten des Unternehmens gehören das Antidepressivum Prozac, dass auch für die Behandlung von Bulimie und Zwangsneurosen eingesetzt werden kann.

Nach einer längeren Durststrecke nach der Jahrtausendwende läuft es bei Eli Lilly auch operativ nun wieder runder. Seit 4 Jahren konnte der Konzern jedes Jahr seine Umsätze wieder steigen, zuletzt erzielte man mit Erlösen in Höhe von 22,8 Mrd. USD nur knapp weniger als im Spitzenjahr 2011 mit 24,3 Mrd. USD. In den letzten 5 Quartalen konnte man jedes Mal die Konsensschätzungen seitens der Analystenhäuser teils deutlich schlagen.

Eli Lilly baut sich neben der Humanmedizin mit der Tiermedizin ein zweites Standbein auf. Sowohl für Nutz- als auch Haustiere entwickelt und produziert man entsprechende prophylaktische und akute Medikamente sowie Leistungsverstärker. Zuletzt stärkte man sich in diesem Bereich im Jahre 2014 mit einer 5,4 Mrd. USD schweren Übernahme. So übernahm das Unternehmen die Tierarzneimittelsparte des Konkurrenten Novartis.

Auch aufgrund der angesprochenen Verstärkung blicken Analysten bezüglich Eli optimistisch in die Zukunft. Für das laufende Jahr 2018 geht man von leichten Umsatzsteigerung aus, das EPS soll auf 4,88 USD überproportional anwachsen. In 2020 dürfte der Pharmazeutika dann schon 6 USD je Aktie verdienen. Das KGV würde in Folge dessen auf überschaubare 13,5 sinken. Zusätzlich versüßt der Konzern seinen Aktionären das Leben mit einer Dividende in Höhe von 2% den Tag.

Die Aktie befindet sich seit drei Jahren in einer Konsolidierungsphase. Für einen Neueinstieg würde sich hier der Break aus genannter Formation über die 90 USD Marke anbieten. Eli Lilly ist ein Schwergewicht in der Pharma-Welt und wird seine Position mit hoher Wahrscheinlichkeit auch auf absehbare Zeit verteidigen können. Meines Erachtens kann man es dem Primecap Management hier gleichtun. Mit einem 2020er KGV in Höhe von 13,5, einer Dividendenrendite von 2% sowie genügend Wachstumsphantasie schätze ich die langfristigen Chancen als gut ein:

Position 3: Microsoft mit Potenzial für die Zukunft!

Das amerikanische Unternehmen Microsoft Inc. (MSFT) ist ein wahres Uhrgestein der Software-Branche. So bekannt das Unternehmen in unserer heutigen Gesellschaft ist, so bekannt ist auch dessen Gründer und Philantrop Bill Gates. Dieser gründete das Unternehmen am 4. April 1975 in seiner damaligen Garage. Er ist praktisch das Synonym für den amerikanischen Traum. Microsoft schaffte seinen Durchbruch mit dem damals revolutionären Betriebssystem "Windows" und war der Türöffner des Computers für den Massenmarkt. Im letzten halben Jahrhundert ist beim Microsoft jedoch noch vieles geschehen.

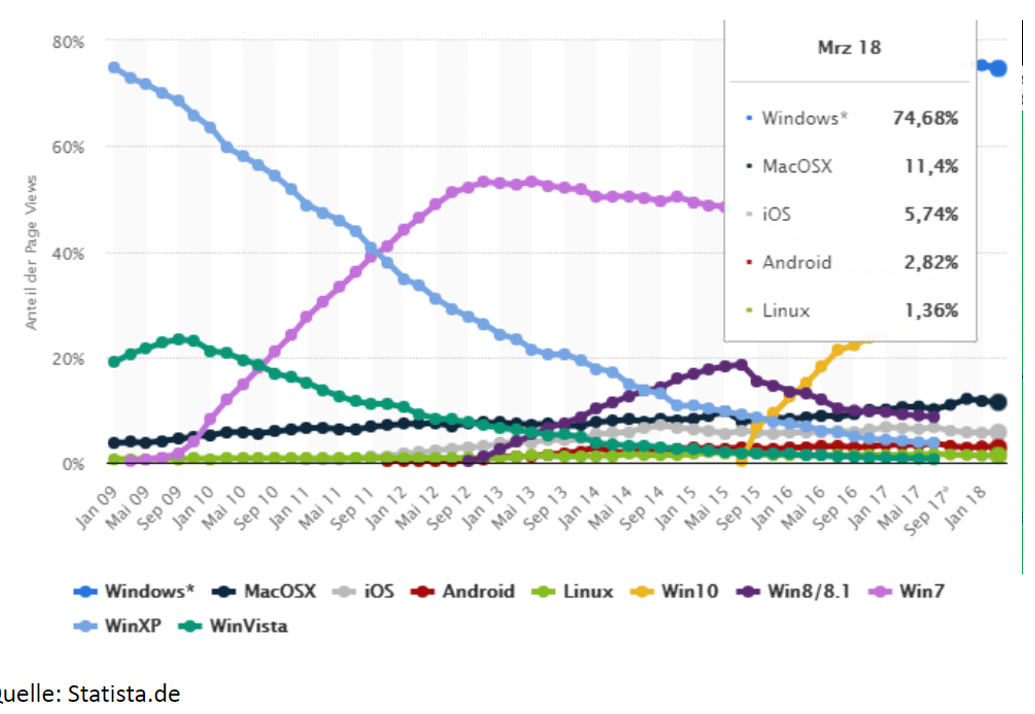

Der weiterhin wichtigste Baustein der Produktpalette von Microsoft ist zweifelsohne das Betriebssystem Windows, welches derzeit in seiner 15ten Version "Windows 10" existiert. Es ist das Kernstück vom Unternehmen. Dabei dominiert das Softwareunternehmen den Markt für Betriebssysteme auf stationären Computer wie kein Zweiter. Mit einem derzeitigen Marktanteil von nahezu 75% bietet der Konzern aus Washington keinen Platz für einen möglichen Konkurrenten. An zweiter Stelle gesellt sich Apple mit seinem Betriebsystem "Mac OSX", die auf ungefähr 11% kommen.

Wir reden hier von einem wahren Burggraben. Es ist sehr unwahrscheinlich, dass sich an dieser Situation in den nächsten Jahrzehnten etwas ändern wird. Zu tief sind die Programme bei Millionen von Firmen und Privatpersonen verankert, es gibt keine Anreize das System zu wechseln.

Als wahrer Wachstumstreiber in den letzten Jahren stellten sich zudem die Office Programme heraus. Lange Zeit über ein Lizenzmodell vertrieben, bietet Microsoft seine Programme wie Word, PPT, Excel oder auch Outlook und One Note nun nur noch als Abbomodell "Office 365" an. Ähnlich wie beim Betriebssystem sind auch die genannten Software-Programme aus dem Betriebsleben bei Millionen von Unternehmen und Haushalten nicht mehr wegzudenken. Es ist ein klassisches Cross-Selling-Produkt. Windows und Office 365 sind perfekt aufeinander geschnitten. Wirkliche andere Konkurrenten gibt es auch hier nicht.

Des Weiteren erstreckt sich die Produktpalette weiter über Serversoftware für Client-Server-Umgebungen, Anwendungsprogramme und Desktop-Applikationen für Unternehmen und private Nutzer und Multimedia-Anwendungen bis hin zu Internet-Plattformen und Entwickler-Tools. Daneben gehört dem Konzern der Suchmaschinen-Betreiber Bing sowie der bekannte Internet-Telefondienst Skype. Bei letzterem bin ich leider ein wenig enttäuscht über die Entwicklung des Telefondienstes. Skype konnte in den letzten Jahren leider keine Monopolstellung für Online-Telefonate aufstellen, ich sehe hier Konkurrenten wie WhatsApp, Facebook oder Face ID von Apple klar vorne.

Neben dem ganzen Software-Angebot verfügt Microsoft zudem noch über eine eigene Tablet/Notebook und PC-Reihe, die auf dem Namen "Surface" hören. Die Qualitäten dieser Geräte sind überragend. Ich selber nutze ein Surface-Laptop, ich werde auf absehbare Zeit nicht mehr auf ein anderes Gerät wechseln! Zudem gehört die Spielekonsole XBOX zum weiteren Produktangebot von Microsoft.

Es läuft rund bei dem Amerikanischen Technologiekonzern. Im Geschäftsjahr 2017 erzielte man bei Umsätzen in Höhe von 90 Mrd. USD einen Gewinn von 25,3 Mrd. USD oder 3,29 USD je Aktie. Doch es dürfte nur ein weiterer Stepp auf einer länger anhaltenden Wachstumsphase sein.

Ende 2016 übernahm der Software-Riese den Netzwerkbetreiber LinkedIn für 26,2 Mrd. USD. LinkedIn ist das größte soziale B2B Netzwerk mit über 400 Mio. registrierten Menschen und übertrumpft Konkurrenten wie Xing somit um Längen. Es bleibt abzuwarten, wie Microsoft die Synergiemöglichkeiten zwischen Windows und LinkedIn gestalten wird. Microsoft hat es geschafft, die verschlafenen Jahre von 2000-2014 unter dem damaligen CEO Steve Ballmer hinter sich zu lassen und mutiert allmählich zum alten Branchenleader.

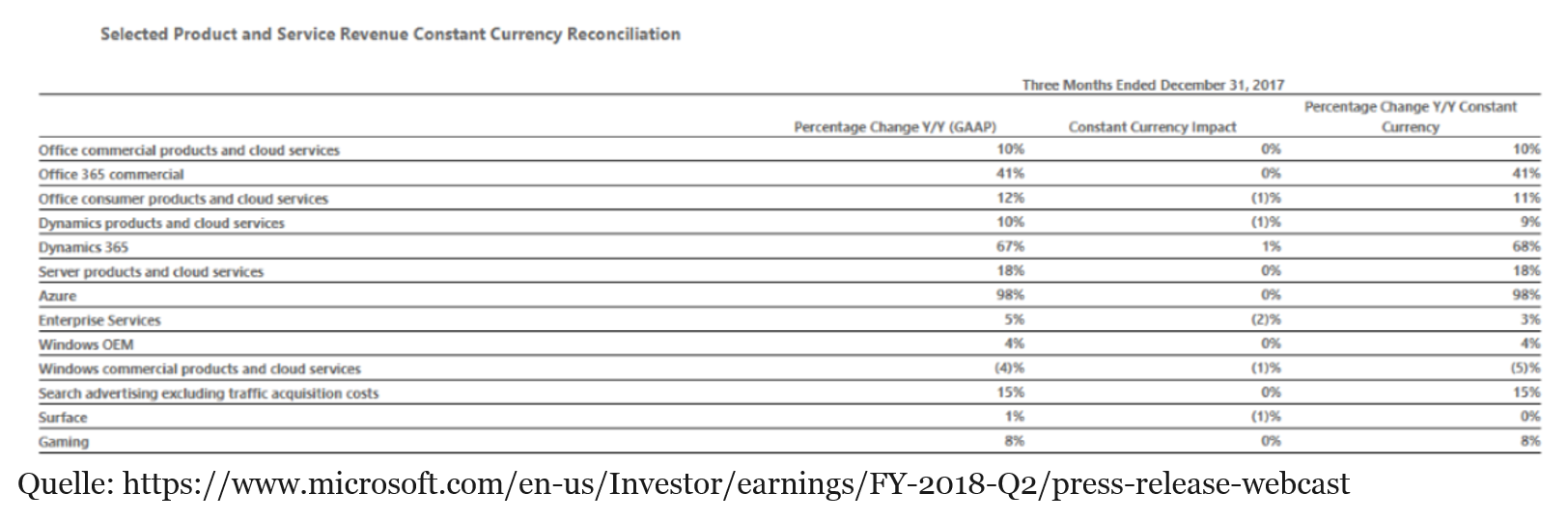

Hinzu entpuppt sich Microsofts Cloud-Computing-Plattform "Azure" als wahre Wachstumsquelle. Zwar gibt es die auf Softwareentwicklung spezialisierte Plattform schon seit 10 Jahren, die Monetarisierung läuft jedoch erst seit kurzem auf Hochtouren. Alleine im kürzlich abgeschlossenen Q2/18 stiegen die Erlöse bei Azure um unglaubliche 98%!

Vertraut man dem Anaylstenkonsens, dürfte der Konzern in den nächsten Jahren bei Umsatz wie Gewinn von weiter starkem Wachstum begleitet werden. Die EPS Entwicklung sieht wie folgt aus: 2018: 3,65 USD je Aktie (+ 11%), 2019: 3,92 USD je Aktie (+ 7%). Der Umsatz dürfte von 90 Mrd. USD auf 116 Mrd. USD ansteigen. Damit würde das 2019er KGV auf überschaubare 24 sinken, es erscheint im Kontext der Monopolstellung bei Betriebssystem und Office-Produkten moderat. Zudem beherbergen die Plattformen Azure und LinkedIn noch über enormes Entfaltungspotenzial!

Tipp: Die Portfolio der Wall-Street-Gurus können TraderFox-Kunden mit Echtzeit-Kursaktualisierungen auf dem traderfox.com Trading-Desk verfolgen. Alle Depots sind zudem auf dem aktuellen Stand des Q4 2017 geupdatet worden. Direkten Zugriff auf die Portfolios der Milliardäre und Investment-Legenden haben Sie hier:

-> https://desk.traderfox.com/Guru_Depots

& Profi-Tools von

& Profi-Tools von