Portfoliocheck: Bei Microsoft geht Selfmade-Milliardär Stanley Druckenmiller jetzt (fast) all-in

Dass seine Anlageentscheidungen mehr als einen Blick wert sind, liegt auch daran, dass es der Uni-Abbrecher geschafft hat, aus ärmlichsten Verhältnissen heraus ein enormes Vermögen anzuhäufen, das Forbes auf mehr als 4,5 Milliarden Dollar schätzt.

Druckenmiller startete seine Karriere an den Finanzmärkten bei der Pittsburgh National Bank, wo er 1977 als Öl-Analyst anheuerte und sein ausgeprägtes makroökonomisches Talent schnell positiv auffiel. Binnen eines Jahres stieg Druckenmiller vom Trainee zum Chef der Research-Abteilung auf und bereits 1981 gründete der damals 28-jährige seinen eigenen Hedge Funds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Größere Aufmerksamkeit erlangte Druckenmiller als rechte Hand von Wall Street-Legende George Soros, mit dem er gemeinsam gegen das britische Pfund wettete und am Ende die britische Notenbank in die Knie zwang. Soros verdiente hierbei Milliarden, was seinen Ruf als Star-Investor begründete.

Wie Soros auch, verfolgt Stanley Druckenmiller einen sehr fokussierten Investmentansatz. Er platziert nur einige wenige Wetten, aber wenn er sich sicher ist, dann setzt er in großem Stil.

Seit 2012 managt Druckenmiller ausschließlich sein eigenes Kapital und schloss seinen Hedgefonds für Außenstehende. Zu unserem Vorteil ist er nach den Regeln der amerikanischen Börse dennoch weiterhin dazu verpflichtet, vierteljährlich über die 13-F-Formulare seinen Bestand an amerikanischen Wertpapieren offenzulegen.

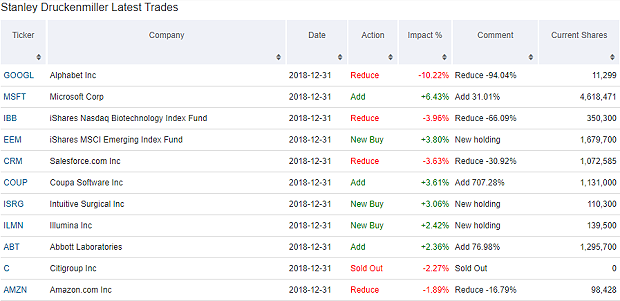

Stanley Druckenmillers top Käufe und Verkäufe

Im vierten Quartal 2018 hat Druckenmiller einige gewichtige Veränderungen in seinem Portfolio vorgenommen und dabei fast ein Drittel seines Depots umgeschichtet. Im Technologie-Bereich reduzierte er seine Positionen um 16% Prozent, während er hier Zukäufe von knapp als 12 Prozent vornahm, so dass der Technologie-Sektor unterm Strich mit 51 Prozent noch immer unangefochten die Spitzenposition hält. An neuer zweiter Stelle folgt nun die Gesundheitssparte, die er deutlich ausbaute und die nun mit 19,5 Prozent einen Prozentpunkt vor den nun drittplatzierten zyklischen Konsumwerten rangiert.

Beinahe vollständig verkauft hat Druckenmiller seinen Bestand an Alphabet, die mit zuvor knapp 11 Prozent seine viertgrößte Einzelposition gewesen waren. Seinen Biotech-Index-Fonds hat Druckenmiller um zwei Drittel reduziert, Salesforce.com immerhin um knapp ein Drittel und Amazon um mehr als 15 Prozent. Salesforce lag bisher mit 11,7 Prozent auf Platz zwei seiner größten Depotpositionen und Amazon mit 11,2 Prozent auf dem dritten Platz.

Bemerkenswert ist auch, dass Druckenmiller seine erst im dritten Quartal neu eingegangenen Positionen bei Citigroup und PayPal schnell wieder zur Disposition gestellt hat. Während die vormals elftplatzierte Citigroup komplett aus dem Depot flog, reduzierte er die neuntplatzierte PayPal beinahe um die Hälfte.

Aber Druckenmiller hat auch kräftig eingekauft im vierten Quartal 2018. Neben einem Emerging Markets-Indexfonds kaufte er ganz neu Aktien von Intuitive Surgical und Illumina und stockte bei Abbott Laboratories weiter kräftig auf. Die größte Auswirkung hatte aber sein neuerliches Aufstocken bei Microsoft, wo er seine Position um ein Drittel ausbaute.

Stanley Druckenmillers top Portfolio-Positionen

Nicht erst seit diesem letzten Zukauf ist Microsoft die mit Abstand größte Position im Depot des Duquesne Fonds und hat nun ein Gewicht von mehr als 27 Prozent. Auf den weiteren vorderen Plätzen folgen die beiden reduzierten Technologiekonzerne Amazon und Salesforce mit jeweils mit 8,5 Prozent.

Auf Platz vier hat sich einem Depotanteil von fast 6 Prozent ein Put auf den Elektroautobauer Tesla eingefunden, während sich die aufgestockte Abbott Laboratories mit knapp 5,5 Prozent auf den fünften Platz vorgearbeitet hat. Es folgen Workday, Coupa Software und Adobe Systems.

Schaut man sich Druckenmillers Swing im Technologiesektor an, kann man durchaus einen roten Faden erkennen. Die großen Technologiekonzerne stehen allesamt miteinander im Wettbewerb, zumindest in einigen relevanten Sparten. Amazon konkurriert mit Microsoft und deutlich abgeschlagen auch Alphabet um die Vormachtstellung in der Cloud. Alphabet sieht sich zunehmendem Druck ausgesetzt von Amazon im Bereich der Onlinewerbung und Microsofts Suchmaschine Bing gewinnt, zumindest in den USA, signifikant Marktanteile hinzu. Alphabet wiederum greift mit seiner neuen Spiele-Plattform "Stadia" Microsofts Konsole X-Box und natürlich Sonys Playstation und auch Nintendo frontal an, während Adobe sich mit Microsoft verbündet hat, um Salesforce Paroli zu bieten. So sollen Nutzer von Adobes Marketing-Suite "Experience Cloud" in Zukunft beim zu Microsoft gehörenden Karrierenetzwerk LinkedIn Kampagnen führen können, um gezielt potentielle Kunden anzusprechen. Der Abschluss kann dann über Microsofts CRM-Suite Dynamics 365 for Sales abgewickelt werden, was Adobe ganz neue Vertriebsmöglichkeiten bietet und Microsoft einen weiteren Weg, LinkedIn zu monetarisieren.

Betrachtet man nun Druckenmillers Aktienbewegungen, könnte man daraus den Schluss ziehen, dass er sich auf Microsoft und auf Adobe fokussiert, während er bei den anderen Werten seine Positionen reduziert.

Aktie im Fokus: Microsoft

Microsoft ist fast jedem bekannt, denn wir alle haben schon mal an einem Windows-PC gearbeitet, Office-Produkte wie Word, Excel oder PowertPoint benutzt, mit der X-Box gespielt, geskypt oder unser Profil bei LinkedIn gepimpt.

Vom ehemaligen abgeschotteten Monopolisten hat sich Microsoft unter der Führung von Satya Nadella zu einem agilen und offenen Riesen gewandelt, dem nicht länger der Nimbus des Börsen anhaftet, sondern der inzwischen sogar teilweise als "weißer Ritter" betrachtet wird, wenn andere Konzerne mit zu viel Dominanz auftreten. Wenn also die EU erneut eine Milliardenstrafe gegen Alphabet verhängt, weil diese ihre Monopolstellung beim Android-Betriebssystem ausnutzt und auch bei der Platzierung von Werbeanzeigen im Suchmaschinen-Ranking, dann gilt hier Microsoft als einziger halbwegs ernstzunehmender Gegner als Hoffnungsträger. Gleiches gilt im Bereich der Cloud-Services, wo Amazon mit deutlichem Abstand den Markt beherrscht, während Microsofts Azure auf dem zweiten Platz folgt. Dabei gelingt es den Redmondern zunehmend, diesen Abstand zu verkürzen, weil sie immer mehr und größere Abschlüsse vorweisen können. Nicht nur das US-Verteidigungsministerium setzt jetzt auf Azure, sondern auch viele von Amazons stationäre Einzelhandelskonkurrenten schließen Kontrakte mit Microsoft, um sie in die Cloud zu begleiten und Amazon etwas entgegenhalten zu können.

Man kann feststellen, dass Microsoft inzwischen von einer Anti-Amazon-Haltung vieler Konzerne profitiert. Das liegt vor allem daran, dass Amazon keine Grenzen zu kennen scheint und über kurz oder lang in jede Industrie eindringt, um sie völlig umzukrempeln. Microsoft wird nicht als ein solcher "Räuber" wahrgenommen, sondern als Partner gegen den Aggressor Amazon. Das ist vielleicht nicht immer eine faire Betrachtungsweise, aber für Microsoft eine durchaus lukrative.

Doch Microsoft ruht sich nicht aus, nur weil man aus diesem Bereich Rückendwind erhält. Der Konzern ist selbst innovativ und kann mit jeder neuen Surface-Generation dem Ipad mehr Paroli bieten. Und auch die bald anstehende neue X-Box sorgt im Vorfeld schon für eine enorme Erwartungshaltung. Da es Microsoft durch exklusive Spiele-Partnerschaften verstanden hat, sich auch gegenüber der Playstation von Sony zu behaupten, dürfte man sich auch auf absehbare Zeit nicht vor Alphabets Stadia-Plattform fürchten (müssen). Denn Stadia fehlen nicht nur die beliebtesten Spiele, sondern auch die Bandbreiten in den Netzen leisten noch nicht genug, um auf höchstem Niveau mit den Spielekonsolen mithalten zu können. Mit 5G dürfte sich das ändern, aber bis dahin vergehen noch einige Jahre. Und Microsoft arbeitet selbst natürlich auch an einer Zukunft seiner Konsole ohne Konsole…

Ein bisher eher unbemerkter Bereich, in dem Microsoft Erfolge feiern kann, ist das Thema Sicherheit. Windows hat seit einigen Jahren eine Bordlösung, den Windows Defender. Und der schneidet bei Test regelmäßig besser oder zumindest auf Augenhöhe mit kostspieligen Produkten namhafter Sicherheitsfirmen wie McAffee, Kaspersky oder Symantec ab. Nun hat Microsoft den Defender von Windows gelöst und will das Produkt sogar für Android und Apples iOS zur Verfügung stellen. Das ist bemerkenswert, denn Microsoft verdient mit dem Defender kein Geld und das ist wohl auch nicht geplant. Vielmehr will man zeigen, dass man das Thema Sicherheit im Griff hat und ernst nimmt. Nicht nur bei Windows, sondern auch in anderen Bereichen, wie der Cloud-Lösung Azure. Und auch bei der X-Box ist Sicherheit ein relevantes Thema, nachdem vor einigen Jahren die Server von Sony wiederholt gehackt worden und Nutzer- sowie Kontodaten entwendet worden waren.

Software bleibt die Zukunft

Microsoft ist längst kein reinrassiger Softwarekonzern mehr, sondern verdient auch mit Hardware gutes Geld. Dennoch bleibt der Fokus auf Software und hier auf dem Vertrieb über SaaS (Software-as-a-Service), das den früheren Lizenzverkauf vollständig abgelöst hat. Microsoft verdient hier Traummargen und folgt damit Adobe, die bereits einige Jahre früher auf das neue Vertriebsmodell umgestiegen waren und in Sachen Margen alle anderen Konzerne in den Schatten stellen. Da sich die Produkte von Microsoft und Adobe nicht im direkten Wettbewerb befinden, bietet ihre neue Allianz beiden Unternehmen große Vorteile und wird sich für beide kräftig auszahlen.

Ich glaube nicht, dass Stanley Druckenmiller sich im Vorgriff auf diese Partnerschaft im Technologiesektor neu aufgestellt hatte. Aber er hat sich schon ganz klar auf zwei der Gewinner der SaaS-Revolution fokussiert und hier seine Positionen zugunsten anderer Werte ausgebaut. Und mit Microsoft setzt er auf den in der Breite vielleicht am besten aufgestellten Technologierkonzern, der seine (neue) Stärke auch aus gewinnbringenden Partnerschaften zieht und nicht mehr aus abgeschotteten Monopolstellungen. Nadellas Diktum "Mobile first. Cloud first." wird bei Microsoft aktiv gelebt und verspricht auch für die nächsten Jahre weitere Erfolge. Denn Microsoft ist in vielen Zukunftsfeldern ganz vorne positioniert und verdient über seine Kernprodukte Office und Windows Unmengen an Geld, mit denen man sich den Markteintritt in so gut wie jedes neue angrenzende Segment locker leisten kann. Im Gegensatz zu vielen kleineren Wettbewerbern, die Microsoft dann gegebenenfalls auch einfach übernimmt, um schneller ans Ziel zu kommen. Und dabei wären sogar Salesforce mit gut 120 Milliarden und Adobe mit knapp 130 Milliarden Dollar Börsenkapitalisierung nicht völlig außer Reichweite für den annähernden Billionenkonzern Microsoft…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von