Portfoliocheck: Joel Greenblatt investiert mit Automatic Data Processing frühzeitig gegen den Trend

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Durch seine Bestseller-Bücher und seine "Börsenzauberformel" wurde Joel Greenblatt einem breiten Publikum bekannt. Mit dieser setzt Value Investor Greenblatt auf ein regelbasiertes System, das nur wenige Bilanz- und Wirtschaftskenntnisse voraussetzt und somit für den Privatanleger einfach anzuwenden ist.

Der 1957 geborene Greenblatt studierte an der University of Pennsylvania und schloss sein Studium mit dem Bachelor of Science und dem Master of Business Administration ab. 1985 startete er seinen eigenen Hedgefonds Gotham Capital mit sieben Millionen Dollar.

Die Zauberformel

Klassische Value-Ansätze sind Greenblatt zu kompliziert und setzen zu viele Bilanz- und Wirtschaftskenntnisse voraus. Daher entwickelte er ein regelbasiertes Auswahlsystem für die aussichtsreichsten Aktien. In seinem Buch "The Little Book that Beats the Market" belegte er den überragenden Erfolg dieser Strategie und das Buch schaffte es auf die Bestsellerliste der New York Times.

Greenblatt begrenzt für seine "Börsenzauberformel" von vornherein die Aktienauswahl. So müssen sie untersuchten Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und nicht dem Energie- oder Finanzsektor angehören. Entscheidend sind dann lediglich zwei Kennzahlen und zwar die Kapitalrendite (ROIC, Return on Invested Capital), und die Gewinnrendite.

Zur Ermittlung der Gewinnrendite wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert ("Enterprise Value") gesetzt. Je höher die Gewinnrendite ist, desto günstiger ist das Unternehmen bewertet.

Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus EBIT zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt.

Und diese Zauberformel funktioniert. Zwischen 1985 und 2006 erzielte Greenblatt eine durchschnittliche Rendite von 40 Prozent und verwaltet heute knapp sechs Milliarden Dollar.

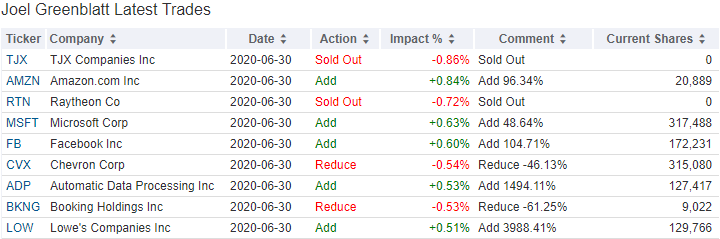

Top Transaktionen im 2. Quartal

Im zweiten Quartal 2020 hatte Joel Greenblatts Gotham Capital 1.044 Werte mit einem Gesamtwert von 3,3 Milliarden Dollar im Portfolio, darunter 209 Neuaufnahmen. Seine Turnover-Rate lag bei aktiven 23 Prozent.

Die stärkste Auswirkung auf Joel Greenblatts Portfolio hatte die Abkehr vom Textil-Einzelhandelsspezialisten TJX, deren Aktien Greenblatt vollständig verkauft hat. Die Aktien von Raytheon finden sich ebenfalls nicht mehr im Depot; hier gab es die Fusion mit United Technologies.

Bei den krisengeschüttelten Werten Chevron (ÖL und Gas) und Booking (Reiseportal) hat Greenblatt seinen Bestand um 46 bzw. 61 Prozent reduziert. Im Gegenzug stockte er vor allem bei den Corona-Profiteuren Amazon, Microsoft, Facebook und Loewe’s auf und bei Automatic Data Processing. Die Softwarefirma gehört zwar auch zum Technologiesektor und befand sich in den letzten Jahren auf einem stetigen Wachstumskurs, kriegt die coronabedingte Jobmisere aber voll zu spüren.

Top Positionen zum Ende des 2. Quartals

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

In Greenblatts breit gestreutem Portfolio haben die großen Technologiewerte inzwischen die ersten sechs Positionen inne. Mit gut 2,1 Prozent führt Apple weiterhin die Liste an, gefolgt von Microsoft mit 1,9 Prozent, Amazon mit 1,7 Prozent, Alphabet mit 1,4 Prozent, Facebook mit 1,2 Prozent und Oracle mit knapp einem Prozent. Der Datenbankspezialist versucht sich ja gerade an der TikTok-Übernahme bzw. einer "Technologie-Partnerschaft" mit dem US-Ableger.

Auf den Plätzen sieben bis neun folgen Medtronic, Pfizer und Walmart, bevor die TOP 10 durch den kriselnden Chip-Hersteller Intel abgerundet werden.

Aktie im Fokus: Automatic Data Processing

Das Unternehmen wurde bereits 1949 als Lohnabrechnungsbüro gegründet und wuchs seitdem kontinuierlich. 1985 überschritt man erstmals die magische Grenze von einer Milliarde Dollar Umsatz und war bereits für zehn Prozent aller Gehaltsabrechnungen in den USA zuständig.

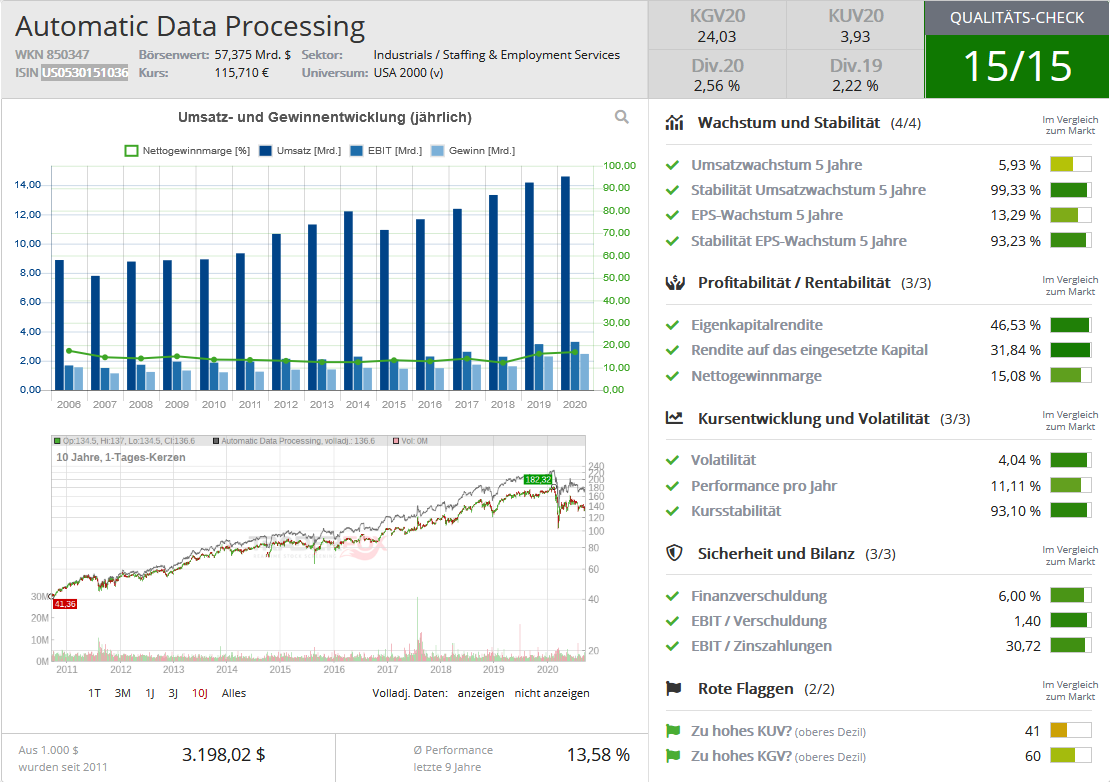

Quelle: Qualitäts-Check TraderFox

Diese Erfolge blieben auch an der Börse nicht ohne Folgen. Der Kurs hat sich seit 1980 um mehr als 15.000 Prozent in die Höhe geschraubt.

Dabei ist der Name Programm: Automatic Data Processing (ADP) ist eines der weltweit führenden IT-Unternehmen und legt den Schwerpunkt auf Human Ressources, wie Personalwesen heute genannt wird. Man bietet Gehaltsabrechnungen, Humankapitalmanagement, Zeitmanagement und die Abrechnung von Zusatzleistungen an und das sowohl für sehr kleine als auch für global tätige Unternehmen. Bereits jeder sechste Lohnzettel in den USA wird von ADP gefertigt für mehr als 22 Millionen Angestellte. Bei den Jahressteuerbescheinigungen bringt es das Unternehmen sogar auf 69 Millionen Stück.

Ein bisschen Aktionismus

Nachdem das Unternehmen langsam aber stetig seinem Wachstumspfad folgte, kam vor drei Jahren große Unruhe auf, als sich Bill Ackman mit seinem Hedge Fonds Pershing Square einkaufte und mit seinem Acht-Prozent-Anteil auf das Management losging. Er forderte nicht nur drei Aufsichtsratsmandate, sondern auch innovativere Produkte und höhere Margen, wie bei anderen Softwareunternehmen üblich.

Mit seinen Forderungen blitzte Ackman beim Management ab, aber in der Folge wurden dennoch einige Maßnahmen ergriffen, um ADP innovativer zu machen. So wurde Immobilienvermögen abgestoßen und dieses Geld stattdessen in Innovation und weitere Übernahmen gesteckt. Durchaus mit Erfolg. Gerade im Bereich der Freelancer konnte ADP kräftig punkten und erschloss sich hier neue Märkte.

Corona und die Folgen

Die Corona-Pandemie erweist sich als zweischneidiges Schwert für ADP. Auf der einen Seite profitiert man natürlich von der zunehmenden Digitalisierung und dass immer mehr Kunden auf automatisierte Lohnabrechnungen und digitales Zeiterfassung setzen. Des Weiteren müssen viele Abrechnungen wegen Corona geändert werden, Prozesse angepasst und ggf. staatliche Unterstützungszahlungen implementiert werden. Das bindet die Kundschaft zusätzlich an ADP, denn in einer schweren Krise ändert man an der Infrastruktur nur dann etwas, wenn es unbedingt nötig ist. Die hohen Wechselkosten sind ohnehin ein nicht zu unterschätzender Burggraben.

Auf der anderen Seite ist die amerikanische Wirtschaft massiv eingebrochen und vor allem der millionenschwere Aderlass bei den Arbeitsverhältnissen konnte bisher nur teilweise aufgeholt werden. Damit reduziert sich nicht nur die Zahl der abzurechnenden Gehälter, sondern der frühere Erfolg bei den Freelancern erweist sich nun als Achillesferse. Denn gerade Freiberufler und Selbstständige wurden die ersten Opfer, als die Unternehmen ihre Aufträge und Kosten runtergefahren haben. Hier sind ADP viele Kunden weggebrochen und ob diese sich wirtschaftlich wieder erholen und später als Kunden zurückkehren (können), bleibt abzuwarten. Eine zweite oder gar dritte Corona-Welle würde auch ADP nochmals hart treffen.

Was kommt nach Corona

Eigentlich spricht alles dafür, bei ADP lieber die weitere Entwicklung abzuwarten. Andererseits bieten solche vorübergehenden Problemstellungen auch regelmäßig günstige Einstiegsgelegenheiten. Jedenfalls auf mittlere und lange Sicht.

Momentan wird darüber diskutiert, ob es bereits Mitte 2021 eine flächendeckende Impfung gegen Corona geben wird. Spätestens sobald sich eine solche Entwicklung abzeichnet, dürften viele konjunktursensible Unternehmen wieder sehr gefragt sein. Vor Corona war ADP eher nicht in diesem Bereich zu verorten gewesen, aber die Pandemie hat den Blickwinkel verändert. Der übergeordnete Trend Richtung Digitalisierung kompensiert grundsätzlich negative konjunkturelle Abschwächungen und das SaaS-Modell (Software-as-a-Service) mit seinen stetigen Abo-Einnahmen ließ ADP wie ein Witwen- und Waisenpapier erscheinen. Doch der Corona-Einbruch stellt alles bisher Gekannte in den Schatten und der Abschwung ist deutlich schlimmer, als es der gegenläufige grundsätzliche Trend kompensieren könnte.

Für ADP spricht, dass im Vorfeld der Präsidentschaftswahl vermutlich viel versprochen und getan wird, was die Wirtschaft stimuliert. Und auch die jüngste Entscheidung der US-Notenbank FED, die Zinsen bis mindestens 2023 auf diesem niedrigen Niveau zu belassen, verspricht weiter geöffnete Geldschleusen. Die Wirtschaft und der Arbeitsmarkt stabilisieren sich und auch wenn die ganz große Erholung bisher noch aussteht, dürfte ADP für die nächsten Monate gut gewappnet sein und nach Corona schnell wieder zu den großen Profiteuren eines nachhaltigen Wirtschaftsaufschwungs gehören.

Die Verschuldung ist gering und trotz der Krisenauswirkungen weist ADP ein Kreditrating von AA auf. Es bieten sich also Möglichkeiten, seine starke Markstellung durch Zukäufe noch weiter auszubauen.

Sich bei einem solchen Qualitätsunternehmen mit einer solch soliden Bilanz frühzeitig (genug) zu positionieren könnte daher vielversprechend sein. Deshalb hat Joel Greenblatt seine Position so massiv ausgebaut und mit einem Anteil von knapp 0,6 Prozent ist Automatic Data Processing immerhin auf Position 22 in seinem Portfolio vorgerückt.

& Profi-Tools von

& Profi-Tools von