Portfoliocheck: Ken Fisher setzt auf Technologieriesen und deshalb auch auf Costco Wholesale

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Für Kenneth Lawrence Fisher war es nicht einfach, aus dem übergroßen Schatten des Vaters zu treten, denn sein Vater war niemand anderes als Investment-Legende Philip A. Fisher. Doch es ist ihm gelungen eigene Erfolge zu erzielen und sich eine eigene Reputation aufzubauen; heute ist Ken Fisher ein äußerst erfolgreichster Investor und Fondsmanager. Darüber hinaus veröffentlichte er eine Reihe von Bestsellern über die Börse und verfasst regelmäßig Kolumnen für Finanzmagazine, die weltweit in viele Sprachen übersetzt werden.

Ken Fisher investiert auf Basis übergeordnete Makrotrends und wählt dann gezielt die aussichtsreichsten Aktienwerte aus. Sein hohes Ansehen in der Investmentwelt hat sich Ken Fisher auch dadurch erworben, dass er bereits mehrmals einschneidende Ereignisse treffend vorausgesagt hat. Im Jahr 2000 warnte er vor dem Platzen der Dotcom-Blase und riet zu massiv erhöhtem Cash-Bestand. Und als der Markt noch seinen Boden suchte nach dem dramatischen Absturz, riet er 2002 dazu auf, sein Vermögen wieder in Aktieninvestments umzuschichten. Als Mahner wurde er jeweils eher belächelt, als Contrarian Investor zunächst bemitleidet und später dann beneidet. Denn am Ende lag er richtig und seine Investoren wurden mit überragenden Renditen belohnt. So riet er frühzeitig, auf das Wiedererstarken der Börsen zu setzen, auf eine "V-förmige" Erholung, nachdem die Kurse im Corona-Crash abgestürzt waren.

Der Andersdenkende

Fisher betreibt abwechselnd Value/Contrarian Investing und Growth Stock Investing, nachdem er in einer eigenen Studie herausgefunden hatte, dass beide Stile je nach Marktgeschehen abwechselnd gut funktionieren. Er fährt bewusst zweigleisig, doch das nicht aus dem Bauch heraus, sondern investiert dort, wo es Geld zu verdienen gibt.

Und so agiert Fisher als Value Investor, wenn dieser Ansatz die besseren Renditen verspricht und als Growth Investor, wenn es hier mehr zu verdienen gibt. Während seit der Finanzkrise der Growthansatz die besseren Ergebnisse eingebracht hat, hat auf lange Sicht der Value-Ansatz die Nase vorn. Doch die Geschichte zeigt auch, dass selten beide Ansätze gleichzeitig überdurchschnittliche Renditen abwerfen. Fisher versucht stets, die bessere Welle zu reiten.

"Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."

(Ken Fisher)

Dazu zieht er Makro-Indikatoren zu Rate. Ist die Zinsstrukturkurve flach, favorisiert er Wachstumsaktien und bei einer steilen Kurve sucht er nach Value-Schätzen. Aber auch das Bruttoinlandsprodukt (BIP) oder die Inflationsentwicklung sind wichtige Kriterien für ihn, was er in seinen lesenswerten Büchern ausführlich beschreibt.

Ken Fisher legt als Contrarian zudem großen Wert darauf, möglichst anders als die breite Masse zu handeln. Er hat erkannt, dass die Renditen schrumpfen, wenn Investoren nach demselben Investmenttyp suchen. Auch beim Investieren fängt der frühe Vogel den dicksten Wurm, wenn er nämlich antizyklisch vor allen anderen in die Werte investiert, die einige Zeit später von der Börse "entdeckt" und in den Himmel gekauft werden. Den Trend zu reiten macht am meisten Spaß und bringt am meisten Rendite - wenn man früh genug dabei ist und früh genug wieder aussteigt. Die ersten und die letzten paar Prozente überlässt Ken Fisher gerne den anderen. Er ist dann bereits wieder auf der Pirsch nach den neusten (noch nicht) angesagten Investmentideen.

Allerdings verwaltet Fishers Investmentfirma nicht nur sein eigenes Geld, sondern inzwischen weit mehr als 150 Milliarden Dollar an Kundenvermögen. Deshalb hat Fisher das gleiche Problem wie Warren Buffett, dessen Investmentspektrum ebenfalls schrumpft, da ihm immer mehr kleine Aktienwerte verschlossen bleiben aufgrund der großen Menge an Geld, die er einzusetzen hat.

Transaktionen im 2. Quartal 2021

Ken Fishers Portfolio ist relativ breit aufgestellt, was bei seinem hohen Anlagevolumen kaum verwundert. Er verwaltet allerdings nicht nur sein eigenes Vermögen, sondern betreut Einzeldepots tausender Mandanten. Daher tauscht er, auch auf Basis der individuellen Vorgaben und Vorlieben seiner Mandanten, häufiger Positionen aus, und kann keinen so fokussierten Ansatz verfolgen wie Warren Buffett.

Das von Fisher verwaltete Vermögen beläuft sich auf 159 Milliarden Dollar und verteilt sich auf 943 Aktien, von denen 82 im letzten Quartal neu aufgenommen wurden. Die Turnoverrate lag bei überschaubaren 4 Prozent.

Im Frühjahr 2020 setzte der Corona-Flash-Crash der bis dahin längsten Börsenhausse ein Ende. Nach sechs Wochen war der Spuk vorbei, zumindest was die Börsen betraf, und die Kurse hatten sich weitgehend wieder erholt. Seitdem befinden wir uns in einem neuen Börsenaufschwung.

Klassischerweise wechseln sich Value- und Growthwerte zyklisch ab und erzielen gegenüber der anderen Klasse einige Jahre lang eine Überperformance, bevor sich das Blatt wendet. Doch seit der Finanzkrise haben Wachstumswerte die Valueaktien abgehängt und dank des Wiedererstarkens der Wirtschaft und der vielen Konjunkturstimuli durch die Regierungen und Notenbanken sahen viele Marktteilnehmer "endlich" wieder die Valueaktien im Kommen. Und im Anfang des zweiten Quartals schien sich diese Einschätzung zu bewahrheiten, weil Wachstumsaktien aus der Mode geraten zu sein schienen. Passend dazu kommt, dass am Anfang eines neuen Bullenmarktes stets die Valueaktien, vor allem die Konjunkturzykliker am besten performen.

Doch es war wohl nur ein Strohfeuer, denn die Wachstumsaktien haben sich von ihrer kurzen Schwäche erholt und erzielen wieder die stärksten Zuwächse. Ken Fisher hat dieses Phänomen schon länger auf dem Radar und eine simple Erklärung. Obwohl der Coronacrash den vorherigen langen Bullenmarkt der Definition nach beendete, hat die "kürzeste Baisse aller Zeiten" dafür gesorgt, dass sich der neue Bullenmarkt nicht wie ein solcher verhält, sondern wie ein sehr alter. Und dabei können vor allem die großen Technologiewerte ihre Stärken ausspielen – wie wir es bei den herausragenden Ergebnissen von Alphabet, Amazon, Apple, Facebook, Microsoft oder Adobe gesehen haben. Ungeachtet der vielleicht etwas ernüchternden Ausblicke auf das dritte Quartal.

Fisher ist daher schon seit mehreren Quartalen in den großen Technologieaktien übergewichtet und kauft vor allem hier weiter munter zu.

Portfolio zum Ende des 2. Quartals 2021

In Fishers Depot dominieren die Technologieaktien mit einem Anteil von 26,4 Prozent vor Finanzwerten mit 13,6 Prozent und zyklischen Konsumwerten mit 12,8 Prozent. Es folgen Gesundheitswerten mit 10,3 Prozent vor Kommunikationsanbietern mit 8,9 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

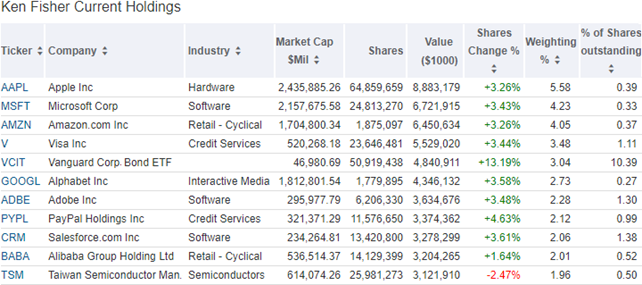

Die Dominanz der Technologiewerte zeigt sich an Fishers größten Positionen. Größere Veränderungen gab es keine, lediglich in der Reihenfolge. Dabei blieben die ersten sechs Positionen völlig unverändert.

Um zwei Plätze auf den siebten Rang hat sich Adobe vorgeschoben, die zuletzt außergewöhnlich starke Kursgewinne aufgrund ihrer hervorragenden Geschäftsergebnisse zu verzeichnen hatten. Dahinter folgt nun PayPal, die sich vom zwölften auf den achten Platz verbessert haben und dabei sogar Salesforce.som überholten.

Gegenüber dem letzten Quartal haben Alibaba und Tencent deutlich an Wert eingebüßt und sind entsprechend abgerutscht. Und auch Taiwan Semiconductor, doch hier liegt es an den fortgesetzten Teilverkäufen, die Fisher schon seit einiger Zeit vornimmt. Nach 3,6 Prozent im 2021er Auftaktquartal reduzierte er seinen Bestand nun um weitere 2,5 Prozent.

Fisher sehr stark auf Technologiewerte und das Internet. Und damit gleich auf mehrere Megatrends: Online-Shopping, Cloud, Software-as-a-Service (SaaS), Künstliche Intelligenz (KI). Dabei hat er mit Amazon und Microsoft die größten Cloud-Anbieter hoch gewichtet, ebenso die "Rising Star" des Sektors, Alphabet und Alibaba.

Insbesondere die Softwarefirmen konnten mit ihren wiederkehrenden Erlösen aus dem Abomodell in der Coronapandemie überzeugen und ihre Umsätze weitgehend stabil halten. Daher standen und stehen sie bei Anlegern hoch im Kurs und sind entsprechend hoch bewertet.

Das gilt auch für Costco Wholesale, die zwar nicht zum Technologiesektor gehören und keine zweistelligen Zuwachsraten aufweisen, aber ebenfalls die gleichen Stärken ausspielen wie SaaS-Firmen.

Im Fokus: Costco Wholesale

Nicht im vordersten Bereich von Fishers Portfolio rangiert Costco Wholesale, aber das zweitgrößte Einzelhandelsunternehmen der USA liegt immerhin auf dem 25. Rang – und ist einen genaueren Blick wert. Denn es scheint weitgehend immun zu sein gegen die großen Herausforderungen, die Amazon in diesem Sektor verursacht und dem immer mehr Einzelhändler zum Opfer fallen. Und dazu zählt mit Sears inzwischen auch das vor Jahrzehnten einmal wertvollste Unternehmen der Welt.

Quelle: Qualitäts-Check TraderFox

Costco ist ein Groß- und Einzelhändler, der vor allem in den USA und Kanada Läden unterhält. Durch seine Größe kann es mit seiner Einkaufsmacht hohe Rabatte im Einkauf aushandeln und diese dann an die eigenen Kunden weitergeben. Soweit so klassisch, denn das machen Walmart, Kroger und andere genauso. Doch Costco ist anders, denn Costo verdient an seinem enormen Warenumsatz nur eine geringe Marge. Dennoch ist das Unternehmen profitabel und eröffnet ständig zusätzliche Läden; der neue Fokus der Expansion richtet sich dabei auf China.

Da stellt sich natürlich die Frage, wieso sich ein Unternehmen mit kaum spürbaren Margen am Markt halten und so stark wachsen kann. Die Antwort ist eigentlich ziemlich einfach: Costo ist ein Club, genauer gesagt ein Konsumclub. Seine Läden stehen nur Mitgliedern offen, die dafür einen Mitgliedsbeitrag zahlen. Costco geniert auf diese Weise einen hohen und regelmäßigen Geldstrom, aus dem es sein Business speist. Es ist daher nicht darauf angewiesen, mit den eigentlichen Warenverkäufen Gewinne zu erzielen, weshalb es diese noch günstiger anbieten kann, als klassische Einzelhändler. Es ist eher genau umgekehrt: je niedriger die Preise, desto attraktiver bleibt Costco für seine bestehenden Mitglieder und wird für neue Mitglieder interessanter.

Costco hat sich auf den Vertrieb von Markenprodukten zu ermäßigten Preisen spezialisiert und bietet seinen Mitgliedern Lebensmittel, Spielzeuge, Schmuck, Elektrogeräte und Reisen an. Man konkurriert also nicht mit den Billigläden, sondern adressiert einen Markt, bei dem es um höhere Kaufpreise geht. Und wo die Jahresgebühr für die Mitgliedschaft verhältnismäßig gering erscheint.

Doch die lohnt sich, vor allem für aktive Kunden. Und so erklärt sich auch, weshalb nur relativ wenige Leute ihre Mitgliedschaft nach einem Jahr nicht verlängern, während auf der anderen Seite immer mehr neue Mitglieder hinzustoßen.

Und mit diesem gut kalkulierbaren Geldstrom expandiert Costco weiter und mit jedem zusätzlichen Ladengeschäft steigt Costcos eigene Einkaufsmacht und bietet Raum für noch größere Einkaufsrabatte. Es ist ein nahezu perfektes System, das sogar in Rezessionszeiten Erfolg verspricht. Denn sich die einmalige Jahresgebühr von 60 Dollar zu sparen, wäre leicht möglich. Doch dann entfielen auch die vielen günstigen Angebote, die die Mitglieder über das Jahr verteilt wahrnehmen können, so dass die Bereitschaft zur Aufgabe der Costco-Mitgliedschaft eher begrenzt sein dürfte, selbst in finanziell angespannten Zeiten. Und Costo selbst hätte durchaus die Möglichkeit, seinerseits seine Gewinne hoch halten zu können, indem man die bisher eher magersüchtigen Verkaufsmarken ein klein wenig anhebt, um auch an den Verkäufen zu verdienen. Bei den enormen Umsätzen, die Costco jährlich erzielt, würde schon eine Margenausweitung um 0,1 Prozentpunkte einen enormen Hebel darstellen auf der Profitseite.

Costco wird oft vorgehalten, keine hohe Handelsmarge zu erzielen und damit schlecht gerüstet zu sein für Konjunkturschwächen. Corona hat das Gegenteil bewiesen, denn Costco verdient ganz überwiegend mit den Mitgliedsbeiträgen sein Geld und gibt die erzielten Mengenrabatte an die Kunden weiter. Der Hebel für Costco steckt also nicht in einer Margenausweitung, sondern im Mitgliederwachstum und in einer Erhöhung der Mitgliedsbeiträge. Dabei geht Coscto vorsichtig vor, um die Mitglieder nicht zu verschrecken. Dem Kosten-Nutzen-Faktor wird eine hohe Bedeutung zugemessen.

Costcos Burggraben

Die Costco-Unternehmensgruppe betreibt ein Netz von Warenlagerhäusern vor allem in den USA und Kanada, in denen die rund 110 Millionen Mitglieder einkaufen können. Costco beschäftigt weltweit 275.000 Menschen, darunter 185.000 in den USA, und betreibt 813 Warenlagerhäuser, davon 562 in den USA und 105 in Kanada. Die Expansion nach China läuft gerade erst an, doch die Erfolge sprechen für sich, denn noch nie haben sich so schnell so viele neue Mitglieder eingefunden.

Das Unternehmen kauft Waren in sehr großen Mengen und gibt die dabei erzielten hohen Rabatte in den Costco-Märkten an seine Mitglieder weiter. Des Weiteren bietet das Unternehmen ausgewählte Markenprodukte in den eigenen Warenlagerhäusern günstig an und lanciert auch immer wieder Sonderangebotsaktionen von limitierten Markenprodukten.

So erzeugt Costco eine hohe Kundenzufriedenheit und hält das Interesse an seinen Angeboten hoch. Das zeigt sich auch daran, dass Costco als Marke ein sehr hohes Maß an Vertrauen genießt. Das ist auch der hohen Motivation und Zufriedenheit der Mitarbeiter geschuldet und Costco bezahlt diese überdurchschnittlich gut. Auch angesichts eines nahezu leergefegten US-Arbeitsmarkts eine gute Entscheidung.

In der Corona-Pandemie konnte Costco seine Stärken ausspielen, denn die Warenhäuser blieben geöffnet. Trotz erheblicher Aufwendungen und einiger Einschränkungen für die Hygiene- und Abstandskonzepte. Insbesondere der hohe Anteil an Lebensmitteln sorgte für hohe und steigende Nachfrage, während die Sonderrabattaktionen in den Hintergrund treten mussten.

Mit Abflauen der Coronaansteckungen und einer Rückkehr zu normale(re)n Zuständen, besteht die Befürchtung, Costco könne an Schwung verlieren. Aber davon ist nichts zu spüren. Nicht nur die Verlängerungsrate bei den Mitgliedskarten liegt weiterhin deutlich über 90%, sondern auch die Nachfrage der Kunden reißt nicht ab. Das Wiederaufleben der Rabattaktionen und auch die Probenverköstigung locken die Kunden immer stärker in die Costco-Märkte.

Vor Gewinnsteigerung

Am Ende des dritten Geschäftsquartals zählte Costco 60,6 Millionen zahlende Haushalte, 900.000 mehr als im vorangegangenen Quartal. Davon waren 24,6 Millionen Executive-Mitglieder, die den doppelten Jahresbeitrag zahlen und dafür eine Cashbackprämie von zwei Prozent auf ihre jährlichen Ausgaben erhalten. Der Mitgliedsbeitrag beträgt 60 Dollar für die Standard-Mitgliedschaft und 120 Dollar für die Executive-Mitgliedschaft.

Insgesamt hat Costco im letzten Quartal 901 Millionen Dollar an Mitgliedsbeiträgen eingenommen und erhöht etwa alle fünf Jahre die Beiträge, zuletzt 2017. Damals stiegen der Preis für die Mitgliedschaft um 5 Dollar und der für Executive-Mitglieder um 10 Dollar. Es ist daher sehr wahrscheinlich, dass nach Ende der Pandemie nun eine weitere Anhebung ins Haus steht. In 2020 hatte Costco einen Rekordgewinn von 5,4 Milliarden Dollar eingefahren. Und bei einer ähnlichen Preissteigerung würde der betriebsgewinn um rund 30 Prozent zulegen – nicht einmalig, sondern fortlaufend. Sofern nicht scharenweise Mitglieder davonlaufen. Davon ist allerdings nicht auszugehen, denn die Costco-Mitgliedschaft ist immer noch sehr preiswert und bietet viele Vorteile.

Coscto würde mit der Erhöhung seine Einnahmen aus Mitgliedsbeiträgen um rund 1,7 Milliarden Dollar steigern. Und das dem kaum Kosten entgegenstehen, würde der Großteil der Erhöhung als Gewinn übrig bleiben.

Wettbewerb

Costco konkurriert mit seinem Geschäftsmodell direkt mit Amazon Prime und das erfolgreich. Die Mitglieder lieben Costco und die Anleger auch. Das Geschäftsmodell weist Parallelen zur Softwarebranche auf, wo man in den letzten Jahren weg gekommen ist von der früheren einmaligen hohen Lizenzverkäufen hin zum Subskriptionsmodell mit stetigen Gebühren für Software-Abonnements. Dieses SaaS-Modell (Software-as-a-Service) katapultierte Microsoft, Adobe und andere in neue Sphären, da die Einnahmen viel besser planbar sind. Costco lebt dieses Modell in der Offline-Welt und wird daher zu Recht mit Bewertungsaufschlägen bedacht. In gewisser Weise ist sein Geschäft sogar skalierbar, denn obwohl jeder weitere Markt natürlich mehr Personal und Anfangsinvestitionen bedeutet, bringt er doch auch weitere Mitglieder und damit regelmäßige Mitgliedsbeiträge mit sich. Und eine Verstärkung der Einkaufsmacht, da Costco noch mehr Waren auf einen Schlag einkaufen kann.

Daher erstaunt es nicht, dass Star-Investor Charlie Munger, Warren Buffetts kongenialer Partner bei Berkshire Hathaway, seit Jahrzehnten bei Costco als Aktionär an Bord und als Independent Director tätig ist. Munger hält privat 180.000 Aktien und kauft immer wieder Aktien zu, in dem er die vereinnahmte Dividende umgehend in Costcoaktien anlegt.

Die Vermögensverwalter Vanguard und BlackRock sind die größten Aktionäre von Costco und halten 8,3 bzw. 6,7 Prozent der ausstehenden Aktien. Ken Fisher bringt es mit einem Anteil von 0,85 Prozent immerhin auf den zwölften Rang. Und dank der fortgesetzten Erfolge, der stetig steigenden Umsätze und Kursgewinne sowie der alle paar Jahre fließenden üppigen Sonderdividenden dürfte sich daran auch nichts ändern. Von Gewinnern trennt man sich nicht ohne handfeste Gründe.

& Profi-Tools von

& Profi-Tools von