So verhalten sich die milliardenschweren Value-Investoren im momentanen Marktumfeld! Warten auf den Crash?

Familiendynastie Davis erhöht Cashbestand um weitere 600 Mio. USD!

Wir haben die Story rund um Chris Davis und dessen Investmentgesellschaft Davis Advisors bereits einige Male besprochen. Es ist eine beeindruckende Geschichte. Bereits in dritter Generation betreibt Investor Davis den Familienbetrieb. Sein Großvater fing damals mit einem Anfangsbetrag von rund 100.000 USD an. Keine 70 Jahre später verwaltet die Investmentgesellschaft ein Vermögen von über 70 Mrd. USD. Der Kern dieses Erfolges macht zweifelsohne der Fokus auf den langfristigen Ertrag der eingegangenen Investments aus. Es wird ausschließlich in Unternehmen investiert, die aufgrund eines nachhaltigen Wettbewerbsvorteils und starken Management auch in 20 Jahren ihre Stellung höchstwahrscheinlich noch innehaben. Bei Davis Advisors denkt man in Dekaden, und nicht in Monaten oder an den Jahresboni.

Folglich werden einzelne Positionen nur langsam auf- sowie abgebaut. Im Portfolio von Chris Davis finden wir folgende Szenario vor. Bereits seit geraumer Zeit, genauer gesagt seit dem Jahre 2010, baut der Guru seine bestehenden Positionen immer weiter ab. In Folge dessen sank der Marktwert der von ihm gehaltene Aktien von 65 Mrd. USD auf aktuell 22,8 Mrd. USD. Davis verfügt somit über ein milliardenschweres Cash-Polster. Allein im vergangenen zweiten Quartal 2017 erstiegen die Verkäufe die Kauftransaktionen um mindestens 600 Mio. USD oder 3% des Portfolios.

Die einzigen Zukäufe, die es unter die Top10 schafften, waren jene beim Finanzdienstleiter Capital One Financial Corp. (Transaktionsvolumen von 346 Mio. USD) sowie beim Paketzusteller FedEx Corp. (240 Mio. USD). Mit einem Q/Q Turnover von 4% bewegte sich der Guru in einem gewohnt niedrigen Umschichtungsintervall. Es bleibt weiterhin spannend zu beobachten, wann Investor Chris Davis erneut seinen Geldhahn aufdrehen wird und den hohen Cashbestand abbauen wird. Das letzte Mal geschah dies in den Jahren 2009/2010 nach der Finanzkrise.

Value-Investor Larry Robbins baut Healthcare-Sektor ab und Chemiesektor auf!

Investor Larry Robbins verfolgt mit seiner Investmentgesellschaft Glenview Capital Management eine ähnliche Investmentphilosophie wie Chris Davis. Es wird nach Wachstumsstorys gesucht, die über einen konstanten sowie vorhersehbaren und wiederkehrenden positiven Cashflows verfügen. Mögliche Investments müssen in der Lage sein, ihr eigenes Wachstum zu finanzieren. Neben einer starken Marktposition sowie einem bewährten Management werden diese ausschließlich zu einem vernünftigen Preis gekauft. Liegt der Branchenfokus von Chris Davis klar auf dem Finanzsektor, baute sich Wall-Street Guru Larry Robbins ein beeindruckendes Know-How im Healthcare-Sektor auf. Unternehmen aus dieser Branche repräsentieren knapp 50% seines Portfolios.

Mit einem Q/Q Turnover in Höhe von 13% gab es reichlich Bewegung im 15 Mrd. USD schweren Portfolios des Investors. Ich zähle insgesamt 5 Neueinstiege, 22 Positionsaufstockungen sowie 4 Ausstiege und 16 Positionsreduzierungen. Nichts desto trotz überstiegen auch hier die Verkäufe die Kauftransaktionen um 600 Mio. USD. Es ist schon auffällig, wenn so viele institutionelle Investoren ihre Cashbestände aufstocken.

Das abgelaufene Quartal war vor allem von weiteren Gewinnmitnahmen definiert. Allein beim Healthcare-Spezialisten Humana Inc. veräußerte man knapp 90% der gehaltenen Anteile. Hier summierten sich die Buchgewinne mittlerweile auf über 100%. Mit Verkäufen bei Aetna Inc. (242 Mio. USD) und Cigna (186 Mio. USD) folgten weitere Ausstiege im Gesundheitswesen. Insgesamt baute der Fonds-Manager den Healthcare-Sektor um über 10% ab. Er macht aber nach wie vor mit 45% des Gesamtdepots die Pole-Position aus.

Interessant ist zudem der Ausstieg beim Halbleiter-Spezialisten und Branchenführer Intel. Nachdem Robbins erst Anfang dieses Jahres beim Chiphersteller einstieg, suchte er nun, keine 3 Monate später, mit einem Buchverlust von 1% bereits wieder den Ausstieg.

Auf der Kaufseite hingegen stockte man seine Anteile an der Auktionsseite eBay Inc. für knapp 250 Mio. USD deutlich auf. Somit baute man innerhalb von nur 9 Monaten seine Position bei den Amerikanern von 1,6 Mio. auf nun 8,9 Mio. Aktien zügig auf. Auffällig ist zudem der erneute Zukauf bei den Chemiekonzernen Dow Chemicals und FMC Corp. Sie machen nach den jüngsten Transaktionen bereits die zweit- und drittgrößte Position im Portfolio von Larry Robbins aus. Ich werde mir diese im nächsten Portfoliocheck einmal genauer anschauen!

Investmentgesellschaft Ruane, Cunniff & Goldfarb realisiert Gewinne – Abbau von China-Werten!

Last but not least betrachten wir die Investmentgesellschaft Ruane, Cunnif & Goldfarb und dessen Sequoia Fund. Im Jahre 1970 von Namensgeber William Ruane gegründet, kann diese seit ihrem Bestehen auf eine durchschnittliche Rendite von 13,57% zurückblicken. Eine für mich äußert bemerkenswerte Leistung. Kumuliert man die letzten 47 Jahre zusammen, ergibt das eine Wertsteigerung von 39.579 %! Aus 10.000 USD wären somit heute 3,96 Mio. USD erwirtschaftet worden. William Ruane gehört zum engsten Freundeskreises von Warren Buffett und wird von diesem hoch geschätzt. Seit knapp 2 Jahren hat jedoch sein Schüler Davis Poppe die leitende Führung bei der Investmentgesellschaft inne.

Im 11 Mrd. USD schweren Sequoia Funds fand im zweiten Quartal 2017 ein Q/Q Turnover in Höhe von 7% statt. Unter dem Strich wurde auch hier der Cashbestand um mindestens 200 Mio. USD erhöht. Dabei stieg die Investmentgesellschaft bei gleich 10 ihrer insgesamt 80 gehaltenen Positionen komplett aus.

Der größte Ausstieg ereignete sich beim Industriekonzern Fastenal. Der auf Industrie- und Baumaterial spezialisierten Distributor lag bereits seit vielen Jahren im Depot. Nach wiederholt schlechter als erwarteten Berichtszahlen suchte die Investmentgesellschaft bereits seit geraumer Zeit den Ausstieg. So wurden in den letzten 18 Monaten schrittweise alle 24 Mio. Aktien mit einem Marktwert von 1 Mrd. USD veräußert. Unterm Strich dürfte trotz allem ein saftiger Gewinn von knapp 100% vor Steuern zustande gekommen sein.

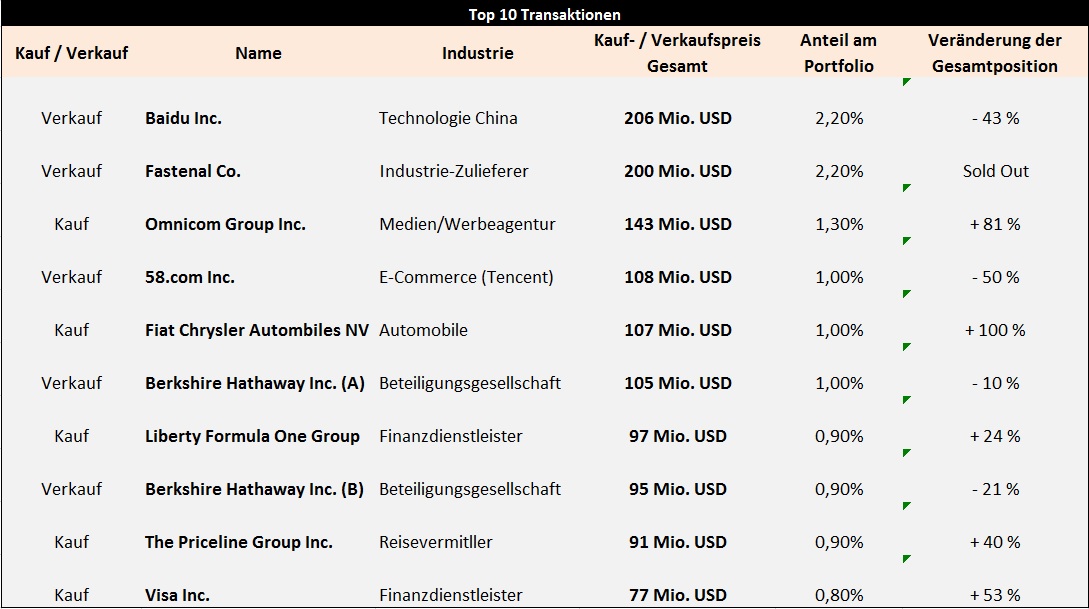

Darüber hinaus verringerte man mit den Veräußerungen bei Baidu (206 Mio. USD) und 58.com (108 Mio. USD) ihre Investitionen bei chinesischen Technologieaktien drastisch. Im Nachhinein war dies jedoch wohl nicht die beste Entscheidung, blickt man auf die aktuell vorherrschende Branchenstärke. Nachfolgend habe ich für Sie, liebe Leser, die größten Transaktionen des vergangenen Quartals beim Sequoia Funds nochmals zusammengefasst:

Tipp: Die kürzlich aktualisierten Portfolios der Wall-Street-Gurus können TraderFox-Kunden mit Echtzeit-Kursaktualisierungen auf dem traderfox.com Trading-Desk verfolgen. In den nächsten Wochen gehen wir zudem auf jedes einzelne dieser Portfolios ein und analysieren die jüngsten Transaktionen.

& Profi-Tools von

& Profi-Tools von