Auf diese Qualitätsaktien abseits vom Tech-Sektor setzt Goldman Sachs beim Megatrend Künstliche Intelligenz

Der Börsen-Hype rund um Künstliche Intelligenz (KI) hat zuletzt spürbare Dämpfer erhalten. In einer Blase sieht Goldman Sachs Techaktien als Hauptbegünstigte dieses Megatrends aber nicht. Dennoch rät die US-Investmentbank Anlegern zur Diversifikation in andere Bereiche des Marktes, wie etwa in Titeln, die vom Wachstum der KI-Infrastrukturausgaben profitieren. Konkret geht es um globale Qualitätsaktien, die sich mit hoher Rentabilität, geringer historischer Volatilität und soliden Bilanzen auszeichnen. TraderFox berichtet.

Trotz des beträchtlichen Interesses, das die Künstliche Intelligenz (KI) auch am Aktienmarkt hervorgerufen hat, scheint damit noch keine Bewertungsblase einherzugehen, was diesen Megatrend zumindest bisher von früheren massiven Investitionszyklen wie dem Internet in den späten 1990er Jahren unterscheidet, schreibt Goldman Sachs in einer aktuellen Studie.

Trotzdem macht es aus Sicht der US-Investmentbank Sinn, dass Investoren ihre Portfolios diversifizieren aufstellen, anstatt primär nur auf Large-Cap-Technologiewerte zu setzen. Es stimmt laut den zitierten Analysten zwar, dass nur wenige Unternehmen mit dem Gewinnwachstum der größten Technologieunternehmen mithalten können, aber es gibt viele Unternehmen mit hohen Gewinnspannen und Investitionsrenditen, die für künftiges Wachstum reinvestieren und über starke Bilanzen verfügen, die nicht zum Technologiesektor gehören. Goldman Sachs nennt diese Unternehmen die Ex-Tech-Compounders oder ETCs.

Gesundheitswesen und Biotechnologie

Ein Bereich, der laut Goldman Sachs wahrscheinlich von KI und der Fähigkeit zur Analyse großer Datensätze profitieren wird, ist das Gesundheitswesen und die Biotechnologie. Die Kosten für die DNA-Sequenzierung sind bereits drastisch gesunken (siehe Abbildung) – konkret sind die Kosten für die Sequenzierung eines ganzen Gnoms von 100 Mio. USD im Jahr 2001 auf 50 USD im Jahr 2022 zurückgegangen.

Das Tempo dieser Kostensenkung übertrifft das Mooresche Gesetz bei weitem und deutet auf einen erheblichen Anstieg der Produktivität und der Kosten für die Entwicklung neuer Medikamente und therapeutischer Entdeckungen hin. KI hat auch dazu beigetragen, die Datenverarbeitung bei der Entwicklung von Impfstoffen zu beschleunigen. So konnte beispielsweise mit linear Fold, einem Algorithmus zur Erkennung der Sekundärstruktur von Ribonukleinsäuren (RAN), die Zeit für die Covid-19-Sequenzierung von 55 Minuten auf 27 Sekunden verkürzt werden.

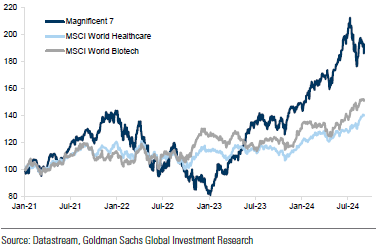

Die Gesundheitsbranche und die Biotechnologie haben sich in den letzten Jahren deutlich schlechter entwickelt als die großen US-Tech-Unternehmen, was darauf hindeutet, dass sich die Chancen nicht vollständig in den Bewertungen widerspiegeln, so die US-Investmentbank (siehe Abbildung). Die zuständigen Analysten für das Gesundheitswesen gehen davon aus, dass KI die Generierung synthetischer Daten für die Arzneimittelentwicklung und -diagnostik, die Entwicklung von Designs für neuartige Medikamente, die personalisierte Medizin, die Vielfalt und Gleichberechtigung im Gesundheitswesen, die Effizienz von Herstellung und Lieferkette sowie die Zulassung und Markteinführung von Materialien beschleunigen kann.

Die Gesundheitsbranche und die Biotechnologie haben sich in den letzten Jahren deutlich schlechter entwickelt als die großen US-Tech-Unternehmen

Total Return Performance. Indexiert auf 100 im Januar 2021

Banken und Finanzdienstleistungen

Die Goldman Sachs-Analysten sehen: 1) Verbesserte Kodierungseffizienz, 2) Datenextraktion: Synthese von Daten und Inhalten aus großen Datensätzen oder Dokumenten, 3) Chatbots, 4) Automatisierung, 5) Zusammenarbeit zwischen Mensch und KI. In Europa beispielsweise schätzt das hausinterne Bankenteam den potenziellen Anstieg der Eigenkapitalrendite durch die KI-Einführung auf rund 200 Basispunkte (ohne die erforderlichen Vorabinvestitionen). Sie heben hervor, dass die Auswirkungen der KI am deutlichsten von zahlreichen bescheidenen Kostensteigerungen getrieben werden, wobei die Kostenmöglichkeiten etwa das Dreifache der Ertragschancen betragen.

Konsumgüter und Dienstleistungen

Akademische Arbeiten weisen darauf hin, dass nur ein kleiner Teil des gesellschaftlichen Nutzens des technologischen Fortschritts im Zeitraum 1948-2001 von den Herstellern vereinnahmt wurde, was darauf hindeutet, dass der größte Teil der Vorteile des technologischen Wandels an die Verbraucher weitergegeben und nicht von den Herstellern vereinnahmt wird. Diese Ergebnisse deuten darauf hin, dass die Blase der New-Economy-Aktien in den 1990er Jahren auf die alchimistische Täuschung zurückzuführen war.

Dies war im Falle des Internets offensichtlich. In den Jahren nach dem Platzen der Blase entstanden mit dem Aufkommen von Smartphones und Apps Wellen von neuen Produkten und Dienstleistungen. Viele dieser Produkte waren keine Antwort auf ein dringendes Problem, das gelöst werden musste, sondern entwickelten vielmehr neue Produkte, die dann die Nachfrage schufen - Mitfahrgelegenheiten, Plattformgeschäfte, soziale Medien usw. Es ist wahrscheinlich, dass sich bei der KI ein ähnliches Muster entwickeln wird, so Goldman Sachs.

Robotik und Cybersicherheit

Laut Cybercrime Magazine wird Cyberkriminalität bis 2025 einen Wert haben, der der drittgrößten Volkswirtschaft der Welt entspricht, nämlich 10,5 Billionen USD jährlich, während Statistica davon ausgeht, dass er bis 2028 auf 13,8 Billionen USD ansteigen wird. Die Nachfrage nach Cybersicherheit wird drastisch steigen, und KI kann dabei helfen.

Die derzeitigen Prozesse können mit der Menge an Malware nicht Schritt halten, die laut DataProt20 auf etwa 1 Mrd. Programme mit 560.000 neuen Programmen pro Tag geschätzt wird. KI-Automatisierung kann dabei helfen, die schädlichsten Programme zu erkennen und zu unterscheiden.

Die zuständigen Analysten gehen davon aus, dass Sicherheitsanbieter sowohl auf der Infrastruktur- und Anwendungsebene als auch bei den Investitionen in die Datenhaltung zu den Nutznießern gehören werden, da der prozentuale Anteil der Sicherheit an den Gesamtbudgets weiter zunimmt.

In der Robotik könnte sich eine ganze Reihe anderer Anwendungen, die von aufstrebenden Unternehmen vorangetrieben werden, zu großen Märkten entwickeln - etwa autonomes Fahren oder humanoide Robotik, die durch KI verbessert wird. Schon jetzt gibt es rasante Fortschritte, und Schätzungen der Industrie zufolge könnte der Weltmarkt für humanoide Roboter bis 2032 ein Volumen von 214 Mrd. GBP erreichen.

Natürlich lässt sich laut Goldman Sachs nicht vorhersehen, welche Produkte es sein werden oder wer sie entwickeln wird, aber das ist aus Sicht der Analysten ein weiterer Grund dafür, dass eine breite Streuung des Aktienengagements sowie ausgewogene Portfolios Zugang zu privaten Märkten haben, wo viele der neu entstehenden Unternehmen angesiedelt sein könnten.

Ethik und Nostalgiemärkte

In vergangenen Technologiezyklen haben die Zweitrundeneffekte auf der Arbeit und in der Gesellschaft oft neue Bereiche des Verbraucherwachstums hervorgebracht, konstatiert Goldman Sachs. Es ist zum Beispiel wahrscheinlich, dass mehr KI eine größere Nachfrage nach Faktenprüfungsdiensten bedeuten wird. Die Möglichkeit, produktiver von zu Hause aus zu arbeiten, kann dazu führen, dass sich die Einkaufs- und Unterhaltungsmöglichkeiten in Vierteln mit hoher Bevölkerungsdichte wieder konzentrieren.

Das Wachstum der künstlichen, immersiven Unterhaltung kann auch die Nachfrage nach Erlebnissen in der realen Welt steigern. Dies könnte die wachsende Beliebtheit von Waren und Dienstleistungen widerspiegeln, die als "authentisch" oder nostalgisch angesehen werden. Retro-Handwerk" erfreut sich zunehmender Beliebtheit, sei es in den wachsenden Reality-TV-Sendungen, in denen sich die Teilnehmer in Back-, Rechtschreib-, Aussaat- oder sogar Gesellschaftstanzwettbewerben messen.

Diese Moden breiten sich auch im Einzelhandel aus. Laut Grand View Research wurde insbesondere der Markt für sogenannte "handwerkliche" Backwaren im Jahr 2022 weltweit auf 95,13 Mrd. USD geschätzt und wird von 2023 bis 2030 voraussichtlich mit einer durchschnittlichen Wachstumsrate von 5,7 % wachsen.

Der Fokus auf Nachhaltigkeit und das Interesse an der Vergangenheit schaffen gemeinsam neue Verbrauchermärkte. Laut einer von GlobalData im Auftrag von ThredUP, einem US-amerikanischen Secondhand-Laden, durchgeführten Untersuchung wächst der Markt für den Wiederverkauf von Kleidung 15 Mal so schnell wie der traditionelle Einzelhandel. Einem Bericht von Statistica zufolge gaben 42 % der befragten Millennials und Gen Z an, dass sie ab 2021 wahrscheinlich Secondhand-Artikel kaufen werden.

Ein ähnlicher Trend ist im Verkehrswesen mit dem Wachstum der "Sharing"-Wirtschaft und der Zunahme von Fahrrad-, Roller- und Carsharing zu beobachten. Nur wenige hätten vor einem Jahrzehnt das stetige Wachstum des Fahrradmarktes vorausgesagt; der weltweite Fahrradmarkt wurde 2022 auf über 64 Mrd. Dollar geschätzt und soll von 2023 bis 2030 mit einer durchschnittlichen Wachstumsrate von 9,7 % wachsen.

Noch auffälliger ist vielleicht, dass das Fahrrad dem Auto den Rang abläuft. Eine Analyse von 30 europäischen Ländern durch die Confederation of the European Bicycle Industry (CONEBI) und die European Cyclists Federation (ECF) legt nahe, dass bei der derzeitigen Entwicklung bis 2030 in Europa jährlich 10 Mio. Fahrräder mehr verkauft werden, was einem Anstieg von 47 % gegenüber 2019 entspricht. Auf dieser Grundlage wären die 30 Mio. Fahrräder, die jährlich in Europa verkauft werden, mehr als doppelt so hoch wie der jährliche Absatz von Autos.

Ethisch hergestellte Produkte und Dienstleistungen sind ebenfalls ein wachsender Markt, und KI kann dabei helfen. Untersuchungen von Bain haben ergeben, dass 7 % der Verbraucher in wohlhabenden Industrieländern bereit sind, einen Aufpreis für Produkte und Marken aus nachhaltiger Produktion zu zahlen. KI kann außerdem dabei helfen, ein Lieferketteninventar zu entwickeln, das es den Unternehmen erleichtert, die Herkunft und Qualität ihrer Komponenten und Inhaltsstoffe nachzuweisen.

Im 21. Jahrhundert, in einer hochgradig digitalisierten Welt, in der fast jeder mit dem Internet verbunden ist und die Spitzentechnologie Arbeitsplätze und Unternehmen zu verdrängen droht, ist es vielsagend, dass eines der größten Unternehmen in Europa LVMH ist. Es handelt sich um ein Unternehmen, das den Wert des Erbes historischer Marken vermarktet. Es wurde 1987 durch die Fusion zweier alter Unternehmen gegründet: Louis Vuitton (gegründet 1854) und Moet Hennessey, das wiederum 1971 aus der Fusion des Champagnerherstellers Moet & Chandon (gegründet 1743) und des Cognacherstellers Hennessey (gegründet 1765) hervorging. Laut seiner Website entwickelt das Unternehmen die Marken, die "all das perfekt verkörpern, was sie seit Jahrhunderten für unsere Kunden verkörpern".

In dem Maße, in dem die Technologie allgegenwärtig wird und der Einzelne sich bei der Kommunikation über Netzwerke immer stärker auf die Technologie verlässt, wird der Wert, den er auf "Authentizität" und menschliche Beziehungen legt - die ein nostalgisches Bild eines einfacheren, vordigitalen Lebens hervorrufen können -, wahrscheinlich steigen. Dies gilt für viele Produktkategorien, auch für Lebensmittel, glaubt Goldman Sachs.

Die alte Wirtschaft und die Infrastruktur

Die Ambitionen der großen Technologieunternehmen hängen zunehmend von einer größeren Stromerzeugung und Infrastruktur ab. Viele der Unternehmen, die von diesem Trend profitieren werden, gehören zur "Old Economy" und sind wesentlich niedriger bewertet, da sie seit vielen Jahren stagnieren und enttäuscht haben. Die künstliche Intelligenz könnte die Renditen im Technologiesektor weiter ankurbeln, aber damit diese Unternehmen ihr Potenzial ausschöpfen können, benötigen sie einen enormen Anstieg der Stromerzeugung (und damit der Nachfrage nach Infrastrukturausgaben und Kupfer).

Die Analysten von Goldman Sachs schätzen, dass der Strombedarf von Rechenzentren bis zum Ende des Jahrzehnts um 160 % steigen wird, was zu einer deutlichen Beschleunigung des Stromwachstums in den USA und Europa führen dürfte, wie es seit einer Generation nicht mehr der Fall war.

Nach einer Stagnation in den letzten zehn Jahren erwarten die Analysten für die US-Versorgungswirtschaft, dass die Stromnachfrage in den USA zwischen 2022 und 2030 mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 2,4 % steigen wird, wobei etwa 90 Basispunkte dieses Wachstums auf Rechenzentren entfallen und sich der Stromverbrauch von Rechenzentren bis 2030 wahrscheinlich mehr als verdoppeln wird. Dies bedeutet, dass der Anteil der Rechenzentren an der gesamten Stromnachfrage in den USA von derzeit etwa 3 % auf 8 % im Jahr 2030 steigen wird, was einer jährlichen Wachstumsrate von 15 % für die Stromnachfrage in Rechenzentren im Zeitraum 2023-2030 entspricht.

Ein ähnlicher Trend ist auch in Europa und Asien zu beobachten. Die verantwortlichen Analysten für europäische Versorgungsunternehmen erwarten ebenfalls einen säkularen Investitionssuperzyklus, in dem die Investitionen in europäische Stromnetze je nach Region um 80 % bis 100 % steigen werden. Im Bereich der erneuerbaren Energien erwarten sie, dass Europa in den kommenden 10 - 15 Jahren fast 800 Gigawatt (GW) an Wind- und Solarenergie zubauen wird, was fast einer Verdreifachung der derzeit in der Region installierten Menge entspricht.

Um diese Energie zu erzeugen, sind Dekarbonisierung und eine Energiewende erforderlich. Dazu ist jedoch ein Investitionssuperzyklus erforderlich, von dem viele der zurückgebliebenen Wertschöpfungssektoren profitieren werden.

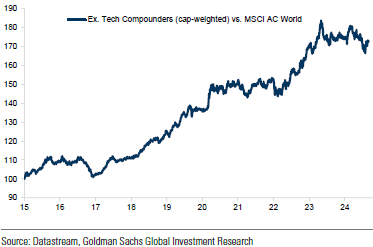

Bessere Langfrist-Performance als der Weltaktienindex

Passend zu dem skizzierten Hintergrund hat Goldman Sachs eine Liste der globalen ETCs zusammengestellt, die unten stehend abgebildet ist. Diese haben sich im vergangenen Jahr besser entwickelt als der Weltmarkt und mit der Performance der "Magnificent 7" Schritt gehalten. Die Bewertung der globalen ETC-Liste entspricht ihrem Durchschnitt seit 2016, und die Liste wird mit dem niedrigsten Aufschlag gegenüber dem Weltaktienmarkt seit 2018 gehandelt.

Die globalen Ex-Tech-Compounder (ETCs) haben sich seit 2015 besser entwickelt als der Weltaktienindex

Relative Gesamtperformance

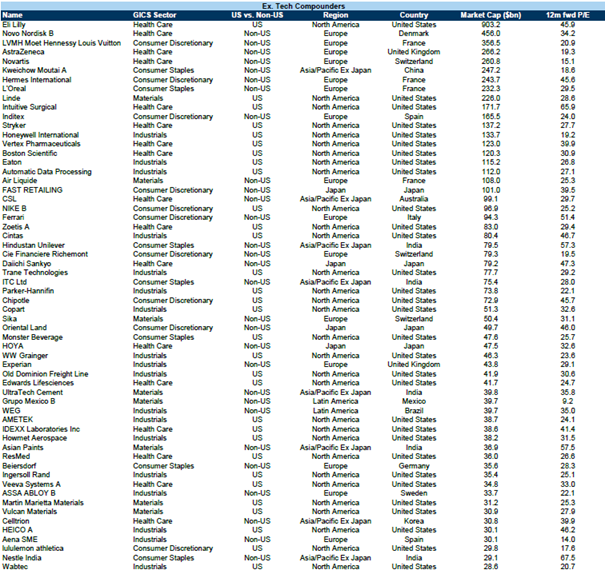

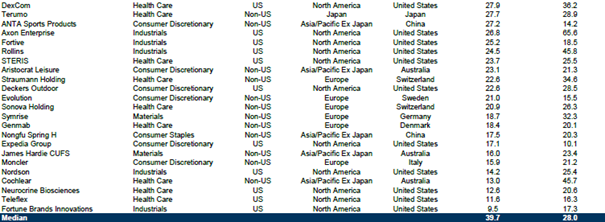

Die Aufstellung enthält Unternehmen mit einer Marktkapitalisierung von über 10 Mrd. USD, die Gewinnspannen (EBITDA > 14 %, EBIT > 12 %, Nettogewinn > 10 %), eine hohe Rentabilität (ROE > 10 %), solide Bilanzen (ND/Equity < 75 %, Nettoverschuldung/EBITDA < 2x), eine niedrige Volatilität (Vol < 50), gute Wachstumsaussichten (Umsatz > 4 % und Gewinn > 8 %) sowie ein konstantes Gewinnwachstum in den letzten zehn Jahren aufweisen.

Die Goldman Sachs-Liste mit den Ex-Tech-Compounder

Quellen: Datastream, FactSet, Goldman Sachs Global Investment Research

& Profi-Tools von

& Profi-Tools von