Der Kupfer-Sektor zeigt längerfristige, relative Stärke. Was steckt dahinter? Welche Aktien gehören auf die Watchlist?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Wenn man sich die stärksten US-Industrien der letzten sechs Monate anschaut, dann stechen Aktien aus dem Bereich Kupfer hervor. Sie weisen eine Performance von knapp 53 % auf (siehe folgende Abbildung). Der S&P 500 hat in diesem Zeitraum lediglich um gut 12 % zulegen können. Auch die relative Performance zur zweitbesten Industrie (Semiconductors) ist beachtlich. Die beiden Top-Industrien trennen fast 20 % an Performance bzw. 8,62 Prozentpunkte!

Quelle: https://finviz.com/groups.ashx?g=industry&v=210&o=name

Der globale Kupfer-ETF mit dem Tickersymbol COPX wird aktuell mit 41,33 USD taxiert und steht damit ca. 12 % unterhalb seines 52 Wochenhochs. Er befindet sich über allen wichtigen gleitenden Durchschnitten (50- und 200-Tagesdurchschnitt), die alle steigend sind. Das ist positiv. Außerdem steht er aktuell an einem wichtigen lokalen Hoch von Ende Januar 2023. Sobald dieses nach oben durchbrochen werden kann, sollte der ETF schnell an sein 52 Wochenhochs bei 46,69 USD heranziehen.

Quelle: www.tradingview.com

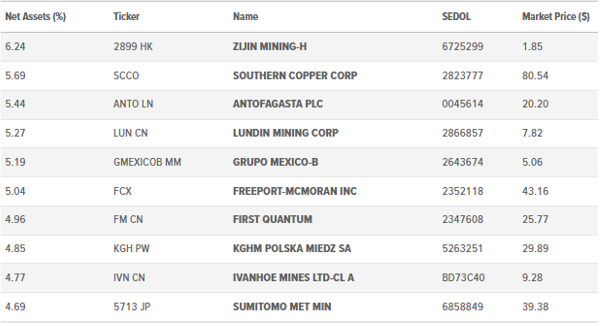

Die Top 10 Positionen dieses ETF lassen sich der folgenden Abbildung entnehmen. Insgesamt zeichnet sich der ETF durch einen breit gefächerten Ländermix aus. So machen kanadische Unternehmen 29,1 % aus, gefolgt von australischen Unternehmen mit 11,5 % und US-Unternehmen mit 11 %.

Quelle: https://www.globalxetfs.com/funds/copx/

Der Preis für eine Tonne Kupfer beläuft sich aktuell auf 4,07 USD. Das 52 Wochenhoch liegt bei 4,57 USD. Der Preis befindet sich oberhalb seines gleitenden 50- und 200-Tagesdurchschnitts. Vergleicht man das mit anderen Rohstoffen wie Gas, Holz oder Öl, dann weist der Kupferpreis eine markante relative Stärke auf.

Welche Katalysatoren gibt es für den Kupfer-Sektor?

Für eine weiterhin beachtliche Performance des Kupfer-Sektors sprechen aktuell vermutlich zwei Katalysatoren. Zuerst ist die Energiewende zu nennen. Konkret ist der Ausstieg aus Brennstoffen wie Kohle und Erdgas und deren Ersatz durch emissionsfreie Energiequellen wie Solar-, Wind- und Atomkraft gemeint. Sonne und Wind haben sich in vielen Regionen der Welt zu den kostengünstigsten Energiequellen entwickelt. Heute verbraucht die durchschnittliche Onshore-Windkraftanlage rund ca. 1360 kg an Kupfer pro Megawattleistung. Die großen Offshore-Windkraftanlagen verbrauchen fast 5000 kg an Kupfer pro Megawattleistung. Im Bereich der Solarenergie gibt es ebenfalls eine massive Nachfrage nach Kupfer. Hier geht es um die Bereiche wie Verkabelung und Verbindungen. Heutzutage benötigt Solarenergie ca. 2270 kg an Kupfer pro Megawattleistung. Das potenzielle Wachstum der Kupfernachfrage durch die Energiewende ist signifikant, so Experten. Innerhalb dieses Jahrzehnts könnte diese "neue" Kupfernachfrage fast 50 % der aktuellen Kupferproduktion ausmachen.

Der zweite Katalysator für Kupfer sind Elektrofahrzeuge (EVs) bzw. die Elektrifizierung von Transportsystemen (Personen- und Nutzfahrzeuge). Elektrofahrzeuge werden immer beliebter. Wenn sie zur Norm werden, wird die Nachfrage nach Kupfer, das essentiell ist für die Produktion von Elektrofahrzeugen, massiv steigen. Beispielsweise benötigt ein leichtes EV durchschnittlich 60 kg an Kupfer. Ein mittelschweres EV verschlingt durchschnittlich 135 kg an Kupfer. Ein Hochleistungs-EV benötigt durchschnittlich gut 400 kg an Kupfer. Zusätzlich müssen noch die Ladeinfrastruktur und natürlich das gesamte Stromnetz berücksichtigt werden. All das verschlingt Tonnen von Kupfer. Experten erwarten, dass die Verkäufe von Elektrofahrzeugen in diesem Jahrzehnt ihren parabolischen Wachstumskurs fortsetzen werden. Dies ebnet den Weg für ein bedeutendes Wachstum der Kupfernachfrage.

Southern Copper

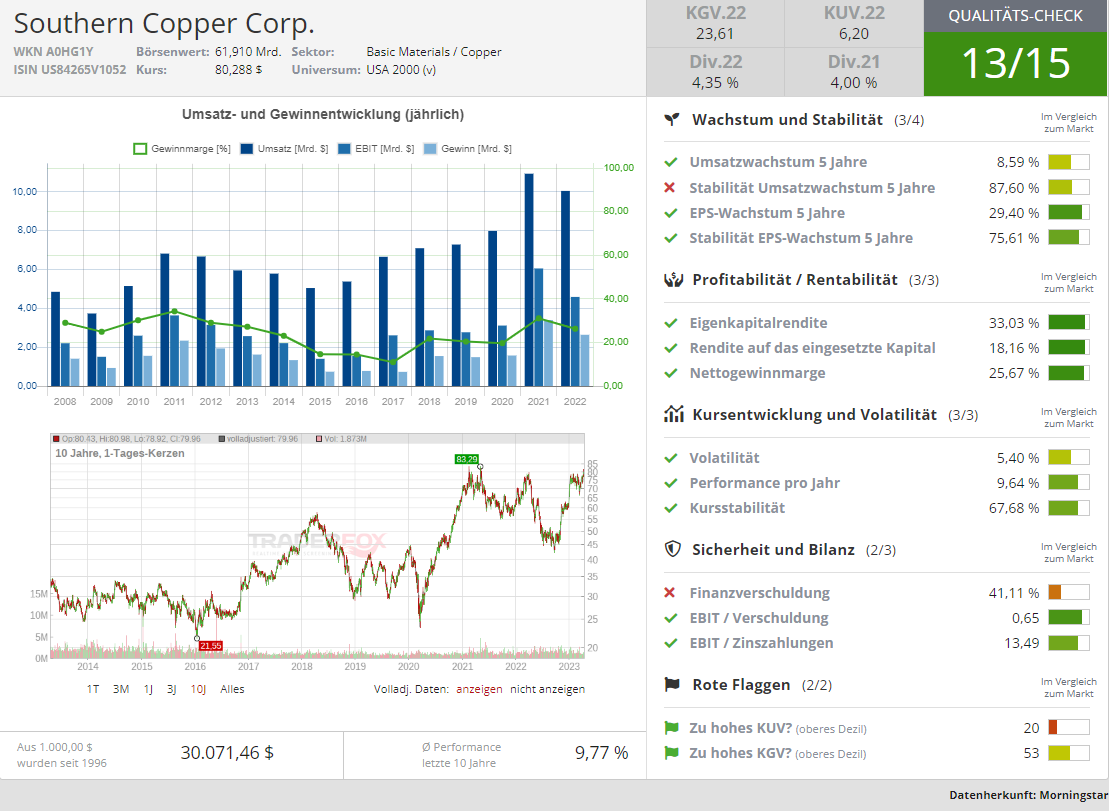

Ein Top Play des Kupfer-Bereichs ist aktuell Southern Copper (SCCO). Hierbei handelt es sich um ein Bergbauunternehmen, das sich auf die Exploration, Produktion und Verfeinerung von Kupfer und anderen Mineralien (u.a. Zink und Silber) spezialisiert hat. Das Unternehmen betreibt Minen in Mexiko, Peru und Chile und verfügt über ein diversifiziertes Portfolio an Vermögenswerten. Southern Copper hat in der Bergbauindustrie starke Konkurrenz, insbesondere von anderen großen Bergbauunternehmen wie BHP Billiton, Freeport McMoRan und Rio Tinto. Das Unternehmen wurde 1952 gegründet und hat seinen Hauptsitz in Phoenix, Arizona.

Southern Copper weist 13 von 15 möglichen Punkten im Traderfox Qualitätscheck auf. Das steht für ein fundamental stark aufgestelltes Unternehmen.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 02.02.2023 vorgelegt. Die Aktie reagierte nur wenig. Das Unternehmen meldete für das vierte Quartal 2022 einen Gewinn von 1,17 USD pro Aktie, was die Konsensschätzung von 0,80 USD übertraf. Das Ergebnis verbesserte sich gegenüber dem Vorjahresquartal um 46 %. Dies ist hauptsächlich auf höhere Verkaufsmengen für Kupfer, Silber und Zink und niedrigere operative Kosten pro Pfund an Kupfer zurückzuführen. Der Umsatz betrug 2,82 Mrd. USD und verblieb damit auf Vorjahresniveau. Der Umsatz übertraf jedoch die Konsensschätzung in Höhe von 2,50 Mrd. USD. Die Umsatzerlöse sind hauptsächlich auf höhere Verkaufsmengen von Kupfer (2,1 %), Silber (6,4 %) und Zink (38,2 %) zurückzuführen. Allerdings gingen die Preise für Kupfer, Silber und Zink um 17,5 %, 11,1 % bzw. 9,0 % zurück.

Der Gewinn für das gesamte Jahr 2022 belief auf 3,41 USD und übertraf damit die Konsensschätzung in Höhe von 3,05 USD. Allerdings ging das Ergebnis im Vergleich zum Vorjahr um 22 % zurück. Der Jahresumsatz ging im Jahresvergleich um 8 % auf 10 Mrd. USD zurück. Die Schätzung der Analysten von 9,7 Mrd. USD konnte aber geschlagen werden.

Charttechnisch macht die Aktie einen sehr bullischen Eindruck. Erst letzte Woche ist sie aus einer Tasse mit Henkel Formation auf ein neues 52 Wochenhoch ausgebrochen. Der Ausbruch kann bis jetzt gehalten werden. Das ist im aktuellen Marktumfeld bemerkenswert. Die relative Stärke zum S&P 500 klebt seit Mitte Januar am 52-Wochenhoch. Ich bin gespannt auf die nächsten Quartalszahlen am 01.05.2023.

Freeport-McMoRan

Freeport-McMoRan (FCX) ist ein US-amerikanisches Bergbauunternehmen mit Hauptsitz in Arizona. Das Unternehmen ist einer der größten Kupferproduzenten der Welt und betreibt Bergwerke in Nordamerika, Südamerika, Indonesien und Afrika. Neben Kupfer produziert Freeport-McMoRan auch Gold und Molybdän. Das Unternehmen wurde 1981 gegründet.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 25.01.2023 präsentiert. Die Aktie reagierte nur wenig. Der Quartalsgewinn wurde mit 0,52 USD pro Aktie angegeben gegenüber 0,96 USD vor einem Jahr. Die Konsensschätzung ging von 0,40 USD pro Aktie und konnte somit deutlich geschlagen werden. Der Umsatz belief sich auf 5,76 Mrd. USD gegenüber 6,16 Mrd. USD vor einem Jahr. Die Konsensschätzung konnte um knapp 8 % getoppt werden. Der Gewinn für das Gesamtjahr 2022 betrug 2,39 USD pro Aktie verglichen mit 2,90 USD pro Aktie vor einem Jahr. Die Umsätze beliefen sich für das Gesamtjahr auf 22,78 Mrd. USD und verblieben damit auf Vorjahresniveau.

Charttechnisch macht die Aktie einen soliden Eindruck. Sie befindet sich oberhalb des gleitenden 50- und 200 Tagesdurchschnitts. Das 52 Wochenhoch ist noch gut 20 % entfernt. Der nächste Impuls könnte von den Quartalszahlen am 21.04.2023 ausgelöst werden.

& Profi-Tools von

& Profi-Tools von