Diese 35 Aktien taugen in fast jedem Konjunktur-Umfeld als Investment

Die jeweilige Phase im vierteiligen Konjunkturzyklus nimmt laut Bank of America Einfluss auf die jeweils dazu am besten passende Anlagestrategie. Für Anleger bedeutet das in Sachen Rotation und Timing theoretisch viel Arbeit. Doch die US-Bank hat 35 europäische Aktien ausfindig gemacht, die in drei der vier verschiedenen Konjunkturphasen zu laufen versprechen. TraderFox berichtet.

Der Satz "Der Aktienmarkt ist nicht die Wirtschaft" ist zwar immer wieder von Seiten einiger Marktteilnehmer zu hören. Doch es gibt durchaus eine Beziehung zwischen der Konjunktur und dem Geschehen an den Börsen. So war erst in der jüngeren Vergangenheit wieder eindrucksvoll zu beobachten, wie stark die Kurse ausgeschlagen haben, wenn es abweichenden Nachrichten von den Markterwartungen zur Inflation und zur Lage am Arbeitsmarkt gab. Abgesehen davon kann auch die Entwicklung des Aktienmarktes selbst Einfluss auf Konsum- und Investitionsneigung von Privathaushalten und Unternehmen nehmen.

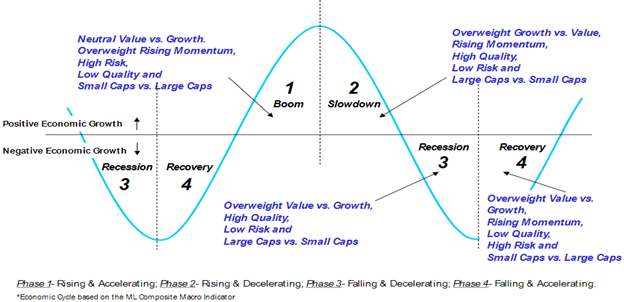

Das Zusammenspiel zwischen der jeweils vorherrschenden Phase im Konjunkturzyklus und dem dazu passenden Anlagestil

Auch bei der Bank of America sind die Strategen der Meinung, dass es einen engen Zusammenhang gibt zwischen einer bestimmten Phase im Konjunkturzyklus und der dazu am besten passenden Vorgehensweise beim Investieren. Wie die basierend auf diesem Ansatz ermittelten Performance-Werte diese These eindrucksvoll zu belegen scheinen.

Bei der favorisierten Vorgehensweise stützt sich die zitierte US-Investmentbank auf die im Februar 2004 erstmals vorgestellten Backtesting-Ergebnisse, die Daten (seit Januar 1992) zu den Preisrenditen von Anlagestilen und dem Wirtschaftszyklus verwenden, um den europäischen "Style Cycle" zu erstellen.

Der europäische "Style Cycle" zielt darauf ab, Hilfestellung beim Timing sowie bei der Rotation und damit nach Meinung der Bank of America bei zwei entscheidenden Komponenten beim Investieren über den gesamten Zyklus hinweg zu bieten. Die jeweils ermittelten Anlagestile mit Erfolgspotenzial basieren auf einer günstigen Positionierung innerhalb des Zyklus. Von den hervorgehobenen Anlagestilen wird erwartet, dass sie den gleichgewichteten MSCI European Price Index übertreffen.

Man identifiziert dabei Anlagestile, von denen die zuständigen Experten glauben, dass sie aufgrund der günstigen / ungünstigen Positionierung innerhalb des Zyklus zu einem bestimmten Zeitpunkt eine bessere / schlechtere Performance als der MSCI European Equal-Weight Price Index erzielen werden.

Die Analysten beobachten die jährlichen Veränderungen, um Signale für eine wirtschaftliche Expansion oder Schrumpfung zu erkennen, und analysieren die monatlichen Veränderungen des Indexes, um Hinweise auf Spitzen- und Tiefpunkte in den Makrodaten zu erhalten. Diese Kombination soll den Anlegern helfen, sich im Wirtschaftszyklus zurechtzufinden, und dient als Timing-Indikator für Stilwechsel.

In der nachfolgenden Grafik ist die Beziehung zwischen dem europäischen Wirtschaftszyklus und der Kursentwicklung verschiedener Anlagestile dargestellt. Die vier Phasen des Wirtschaftszyklus werden durch die Veränderungen eines aggregierten Konjunkturindikators (Composite Macro Indicator - CMI) für Europa bestimmt. Die Stilpräferenzen in jeder Phase beruhen auf den Backtesting-Ergebnissen der durchschnittlichen monatlichen Kursrenditen der einzelnen Anlagestile während der wechselnden Bedingungen im Wirtschaftszyklus

"Style Cycle"-Framework: Die Phasen des Konjunkturzyklus und die zugehörigen Präferenzen für Anlagestile im Überblick

Quelle: BofA European Equity Quant Strategy; Rückprüfungszeitraum von Dezember 1992 bis Dezember 2003. Tatsächliche Wertentwicklung seit Januar 2004.

Wie der Composite Macro Indicator von der Bank of America ermittelt wird

Zum CMI muss man wissen, dass es sich um einen gleichgewichteten Indikator handelt, der sich aus sechs Faktoren zusammensetzt:

- Paneuropäische BIP-Prognosen – auf Sicht von zwölf Monaten prognostiziertes BIP-Wachstum für die europäischen Industrieländer.

- BofA Europe Leading Indicator - Zwölfmonatige Veränderung des BofA Europe Leading Indicator, der eine Beschleunigung (Verlangsamung) des erwarteten BIP-Wachstums anzeigt, über (unter) dem langfristigen BIP-Wachstum für Europa.

- Rendite europäischer 10-Jahres-Anleihen - Zwölfmonatige tatsächliche Veränderung des Durchschnitts der Zehnjahres-Anleiherenditen in Deutschland, Großbritannien und Frankreich.

- Deutscher Ifo - Niveau des Indikators, wie vom Ifo-Institut für die Umfrage zu Handel und Industrie (ohne Dienstleistungen) veröffentlicht.

- Europäischer PPI - Inflation der Erzeugerpreise in der Eurozone (ausgedrückt als Zwölfmonats-Veränderung) ohne Baugewerbe, SRWG, Abfallwirtschaft und Sanierungsaktivitäten.

- Global Earnings Per Share Revision Ratio - Verhältnis zwischen der Anzahl der Unternehmen im MSCI ACWI-Index, für welche die Refinitiv-Konsensgewinnschätzungen angehoben wurden, und den Unternehmen, die gesenkt wurden.

Die Bank of America nimmt jede der sechs Variablen so, wie sie am Monatsende vorlag, und zeichnet die Daten auf. Anschließend verwendet man z-Scores, um die Daten zu normalisieren (einige sind Prozentsätze, einige sind Niveaus und andere sind Verhältnisse). Das gleiche Ergebnis lässt sich mit einer Perzentilrang-Methode für jede Variable erzielen. Anschließend werden die einzelnen Datenreihen mit Hilfe eines gleichgewichteten Durchschnitts aggregiert. Die Summe der einzelnen Daten oder aggregierten Makroreihen wird als Europäischer Composite Makro Index (CMI) bezeichnet.

Rezession der Ist-Zustand, als nächste Phasen kommen auch Erholung und Boom in Frage

Wie es heißt, befindet sich das Style Cycle-Modell im August weiterhin in der "Rezessionsphase", aber der europäische Composite-Makro-Indikator ist im Laufe des Monats gestiegen. Historisch gesehen ist die "Erholungsphase" der typische Nachfolger der Rezessionsphase, aber auch ein Übergang in die Boomphase ist möglich, wenn es im nächsten Monat zu einem größeren Anstieg bei den Inputfaktoren kommen sollte.

Vor diesem Hintergrund hat das US-Institut nach Aktien von europäischen Unternehmen gesucht, die in allen drei Phasen ("Erholung", "Rezession" und "Boom") gut abzuschneiden versprechen. Diese Unternehmen werden derzeit gemessen an ihrem Zehnjahres-Durchschnitt beim KGV basierend auf den Ergebnisschätzungen für die nächsten zwölf Monate mit einem Bewertungsabschlag von 23 % im relativen Vergleich zum Markt gehandelt.

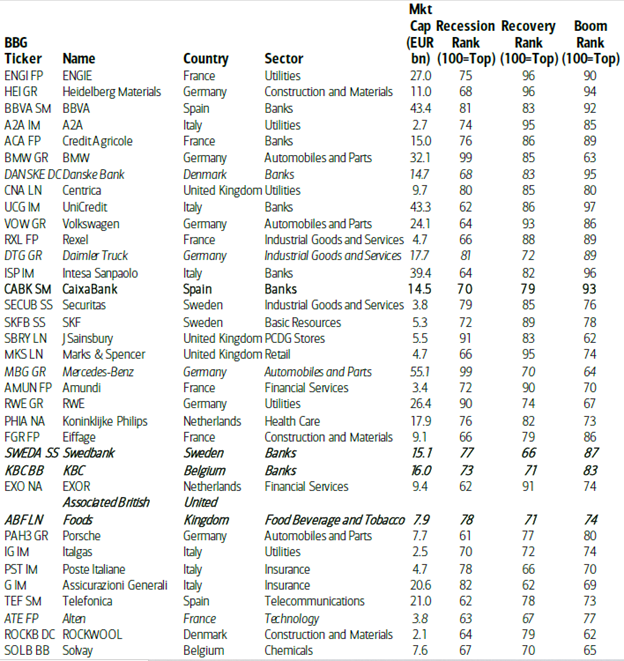

Die in der Tabelle unten abgebildeten Europe Stoxx 600-Unternehmen weisen jeweils einen Rezessions-/Erholungs-/Boom-Rang von über 60 auf. Zu beachten ist, dass die sich aus den Anlagestilen ergebenden Liste keine effektiven Anlageempfehlungen der Bank of America darstellen. Vielmehr sollten Anleger wie es heißt, die Fundamentaldaten der Unternehmen und ihre eigenen individuellen Umstände/Ziele berücksichtigen, bevor sie eine Anlageentscheidung treffen.

Liste mit den 35 Aktien aus dem Europe Stoxx 600 Index, die in den drei Konjunkturphasen Rezessions-/Erholungs-/Boom gut abzuschneiden versprechen

Quellen: BofA European Equity Quant Strategy, Factset.

& Profi-Tools von

& Profi-Tools von