Diese 5 High-Quality-Aktien aus Europa haben Burggraben-Eigenschaften

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Trader und Investoren,

mittlerweile sind der DAX und der Euro Stoxx 50 mehr als 20 % gefallen und die Konjunkturaussichten für den Euro-Raum sind trübe. Eine Welle düsterer Wirtschaftsnachrichten ist über Europa hinweggerollt, während Russland weiterhin die Gasversorgung des Kontinents drosselt, was die Inflation anheizt und die Produktion verschiedenster Güter gefährdet. Während Europa auf eine ausgewachsene Energiekrise und eine Rezession zusteuert, gibt es trotzdem Unternehmen, die sich all diesen schlechten Nachrichten widersetzen, gute Quartalszahlen liefern und auf neue Hochs ausbrechen. Viele dieser Aktien haben häufig Burggraben-Eigenschaften, die sie vor turbulenten Zeiten schützen.

Dieses Template ist unsere Interpretation der Anlagestrategie von Warren Buffett. Es identifiziert Aktiengesellschaften, die stabil (a) und gleichmäßig (b) und hochprofitabel (c) mit hohen Nettogewinnmargen und Kapitalrenditen wachsen und eine geringe Verschuldung haben. Unternehmen, die diese Eigenschaften vorweisen, verfügen mit hoher Wahrscheinlichkeit über ein Geschäftsmodell mit Wettbewerbsvorteilen. Warren Buffett hätte von einem Burggraben gesprochen. Die hier hinterlegten Regeln kommen so auch bei den beiden TraderFox-Qualitäts-Indizes High-Quality-Stocks USA und High-Quality-Stocks Europe zum Einsatz. Unser Index TraderFox High-Quality Alpha-Selection beinhaltet zusätzlich noch das KUV als Bewertungskriterium. Lediglich einige Branchen- und Sektorenbeschränkungen, die im Index angewendet werden, sind hier nicht hinterlegt. Im Backtest zeigt das Regelwerk durchschnittliche Jahresrenditen von bis zu 16 % bei deutlich geringeren Drawdowns als der Gesamtmarkt. Diese Strategie gehört zu den Top-Empfehlungen von TraderFox für Anlagestrategien.

Wir von TraderFox haben auf Basis dieser Strategie ein Paper mit dem Titel: "High-Quality-Stocks" entwickelt, bei dem ein Algorithmus nach genau solchen Aktien sucht. Der PDF-Report kann für alle Kunden des "TraderFox Morningstar-Datenpakets" auf https://paper.traderfox.com/ heruntergeladen werden. Das Abo kostet nur 19 € im Monat und erspart uns mühevolle Recherchearbeit und Einzelanalysen und hilft dabei in wenigen Sekunden die richtige Aktie zu finden.

Im Folgenden möchte ich euch 5 High-Quality Stocks aus Europa vorstellen

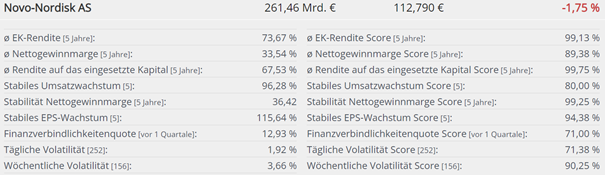

Novo-Nordisk AS [WKN A1XA8R | ISIN DK0060534915]

Novo Nordisk ist ein Biotechnologieunternehmen, das sich mit der Erforschung, Entwicklung und Vermarktung von pharmazeutischen Produkten beschäftigt. Das Unternehmen beschäftigt knapp 50.000 Mitarbeiter in 80 Ländern und verkauft seine Produkte in mehr als 170 Ländern und ist mit einer Marktkapitalisierung von rund 250 Mrd. Euro ein richtiges Schwergewicht. Das Unternehmen ist in den Segmenten Diabetes & Adipositasbehandlung, Hämophilie (Blutgerinnung) und anderen chronischen Erkrankungen tätig. Diabetes ist dabei der größte Bereich und hat 2021 rund 80 % des Umsatzes ausgemacht. Hier werden hauptsächlich Diabetesmedikamente und Insulinpens sowie Adipositasmedikamente entwickelt und produziert. Die restlichen 20 % des Umsatzes erzielt man in dem Segment Biopharm. Hier spezialisiert sich Novo Nordisk unter anderem auf die Behandlung durch Wachstumshormone und Blutgerinnung. Das Unternehmen ist international aufgestellt, global aktiv und erzielt etwa 46 % seines Umsatzes in den USA. Weitere 27 % des Umsatzes stammen aus der Region EMEA und auch China ist mit 11 % ein bedeutender Markt für Novo Nordisk.

Es wird ersichtlich, dass sich der Konzern aus Dänemark auf die Behandlung von Diabetes spezialisiert hat und in diesem Bereich auch klarer Weltmarktführer ist. Das Unternehmen liefert knapp die Hälfte des weltweiten Insulins! Bis 2045 gehen Studien davon aus, dass die Anzahl an Diabeteskranken weltweit um 51 % steigen wird. Denn speziell Diabetes and Adipositas werden als "Wohlstandskrankheiten" angesehen und nehmen global zu. Insbesondere in den Schwellenländern dürfte sich dieser Trend mit zunehmender Wirtschaftsleistung weiter fortsetzen. Für weitere Wachstumschancen sorgt der demographische Wandel und die damit verbundene Zunahme chronischer Erkrankungen. Hier verfügt Novo Nordisk als klarer Marktführer über einen breiten wirtschaftlichen Burggraben.

Eine interessante Studie zum Therapiegebiet von Adipositas legte Morgan Stanley kürzlich vor. Die Investmentbank geht davon aus, dass der weltweite Umsatz mit Adipositas im Jahr 2030 auf 54 Mrd. USD anwachsen könnte, angetrieben von Eli Lilly und Novo Nordisk. Damit würde die Krankheit von derzeit 2,4 Mrd. USD zu einem der 12 wichtigsten Therapiebereiche aufsteigen. Adipositas betraf 2016 weltweit mehr als 650 Millionen Erwachsene, wobei sich die Prävalenz seit 1975 fast verdreifacht hat, so die Weltgesundheitsorganisation. Die Krankheit, die 2013 von der American Medical Association und im vergangenen Jahr von der Europäischen Kommission als chronische Krankheit eingestuft wurde, "steht kurz davor, in die Regelversorgung aufgenommen zu werden", schrieben die Analysten von Morgan Stanley in einer Research Note. Das wurde für weiteres Umsatzpotenzial sorgen und die Nachfrage steigern.

Morgan Stanley zufolge könnten mehrere Faktoren das Potenzial des Adipositasmarktes in den nächsten sechs Monaten freisetzen, darunter die für das dritte Quartal 2022 angesetzte Veröffentlichung der Zwischenergebnisse für die von der FDA zugelassene Gewichtsabnahme-Therapie "Wegovy" (Semaglutid) von Novo Nordisk. Hierbei geht es um die Erprobung des Medikaments Wegovy bei der Anwendung an Übergewichtigen. Überprüft wird, inwieweit durch diese Behandlung Herzinfarktrisiken gesenkt werden können. Die wegweisende Studie SELECT wird für den GLP-1-Rezeptor-Agonisten einen Rückgang des Risikos von Herzinfarkten, Schlaganfällen und kardiovaskulären Todesfällen um 27 % nachweisen, schrieben die Analysten und nannten das Ereignis "einen Schlüsselfaktor zur Verbesserung des Marktzugangs für Adipositas".

Das Management von Novo Nordisk kann jetzt ideal die eigene Pricing-Power ausspielen. So zum Beispiel bereits im ersten Quartal. Die Erlöse kletterten um 24 %, das operative Ergebnis wiederum um 28 % im Jahresvergleich. Das Ergebnis je Aktie ist um 14 % gewachsen. Novo Nordisk meldete für das 1. Quartal März 2022 einen Gewinn von 0,94 USD pro Aktie bei einem Umsatz von 6,3 Mrd. USD. Die Konsensgewinnschätzung lag bei 0,85 USD pro Aktie. Der Umsatz stieg im Jahresvergleich um 15,7%. Die Novo-Nordisk-Aktie blieb auch nach dem jüngsten Research-Update auf der viel beachteten "Conviction Buy List", wobei die US-Investment-Bank das nächste Kursziel auf umgerechnet 125,70 Euro taxiert. Das Unternehmen selbst kaufte letzte Woche Aktien im Wert von knapp 500 Millionen Euro zurück. Die britische Investmentbank Barclays hat die Einstufung für Novo Nordisk auf "Overweight".

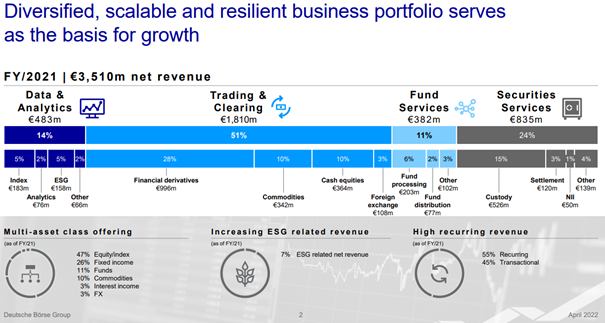

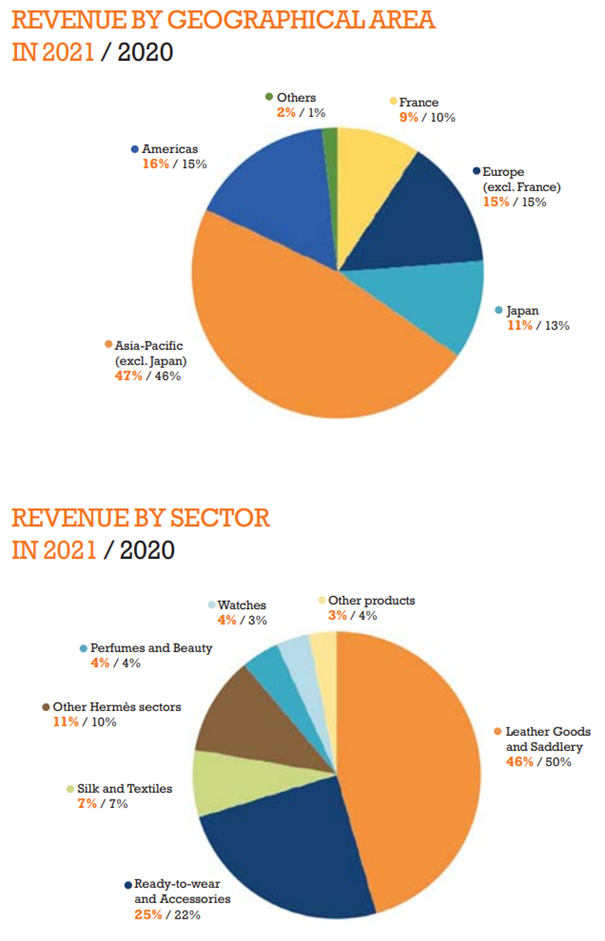

Deutsche Börse AG [WKN 581005 | ISIN DE0005810055]

Die Deutsche Börse AG ist eine der führenden europäischen Börsenorganisationen. Ihre Aufgabe ist es, Investoren und Investmentgesellschaften Zugang zum globalen Kapitalmarkt zu verschaffen. Die Geschichte reicht bis in die Jahre 1992-1993 zurück. Das Produkt- und Dienstleistungsportfolio der Gesellschaft umfasst die gesamte Prozesskette vom Aktien- und Terminhandel über Clearing, Settlement bis zur Bereitstellung von Marktdaten sowie der Entwicklung und dem Betrieb der elektronischen Handelssysteme. Des Weiteren ist die Deutsche Börse AG Trägerin der Frankfurter Wertpapierbörse. Mit der vollelektronischen Handelsplattform Xetra und der Börse Frankfurt betreibt die Gesellschaft einen der umsatzstärksten Kassamärkte weltweit. Diese Kombination von Dienstleistungen verschafft der Deutschen Börse einen deutlichen Vorteil gegenüber den meisten ihrer Konkurrenten, denn ihr Angebot ist breit genug, um die gesamte Prozesskette abzudecken. Das bedeutet, dass europäische Banken Kunden der Deutschen Börse sind, da viele ihrer Geschäfte für Investoren über die Deutsche Börse abgewickelt werden.

Die wichtigsten Umsatzträger sind Eurex und Clearstream, die zusammen mehr als 50 % des Umsatzes ausmachen. Vereinfacht kann man sagen, dass ein Börsenunternehmen wie dieses mit Pre-Trading-, Trading/Clearing- und Post-Trading-Dienstleistungen Geld verdienen kann.

Die höchsten Fremdwährungsengagements des Unternehmens sind neben dem Euro der Dollar, das britische Pfund und eine etwa 7 %-ige Positionierung in Schwellenländerwährungen. Die Deutsche Börse AG ist ein Unternehmen, das sich seit Jahren stetig entwickelt und weiterhin trotz turbulenter Märkte gute Aussichten verspricht. Durch die jüngste Übernahme des Luxemburger Fondsdatenspezialisten Kneip baut der Börsenbetreiber sein Geschäft mit Dienstleistungen für professionelle Anbieter aus. Das macht ihn unabhängiger von Marktschwankungen und erhöht den Anteil wiederkehrender Erträge. Die dürften in diesem Jahr fast 60 % der gesamten Erträge erreichen.

Dabei brummt derzeit auch das klassische, zyklische Geschäft der Börse: Die Derivatetochter Eurex profitiert von der hohen Nachfrage nach Absicherungsinstrumenten in Zeiten schwankender Aktien- und Anleihekurse. Die Zuversicht bei der Deutschen Börse steigt angesichts der Zinswende und hoher Ausschläge an den Märkten. Gründe waren und sind noch immer Ukraine-Russland-Krieg sowie die Straffung der Geldpolitik. In diesem Umfeld kann sich die Deutsche Börse-Aktie nahe am 52-Wochenhoch von 170 Euro festsetzen. Das hat verschiedene Gründe. Die anziehende Vola an den Märkten erhöht grundlegend die Handelsaktivität. Die Deutsche Börse verzeichnet nach eigenen Angaben in sämtlichen Geschäftsbereichen eine Steigerung vor allem auch im Bereich von Fixed-Income-Produkten. Die Wertpapierverwahrtochter Clearstream profitiert von steigenden Nettozinserträgen, weil man mit den Bareinlagen aus dem Bankengeschäft nun mehr verdient.

Zusätzlich erfährt das Unternehmen auch strukturelles Wachstum aus der Gewinnung neuer Kunden im Bereich der ESG sowie mehr Nachfrage nach Market-Intelligence-Produkten bei Data & Analytics.

Wie bereits im ersten Quartal machen Analysten die Deutsche Börse als Profiteur der hohen Marktvolatilität aus. "Börsenbetreiber haben zuletzt sowohl den Finanzsektor als auch den Gesamtmarkt hinter sich gelassen", schreibt Analyst Gurjit Kambo von JPMorgan. Steigende Zinsen könnten den Rückenwind noch bestärken. Die Deutsche Börse sei aber auch ohne zyklischen Rückenwind gut aufgestellt, weil der Anteil wiederkehrender Nettoerlöse zuletzt gestiegen sei.

Über einen Zeitraum von 15 Jahren hat die Deutsche Börse AG ein durchschnittliches jährliches Umsatzwachstum von etwa 6-8 % verzeichnet, das nur durch die Finanzkrise unterbrochen wurde und manchmal bis zu 30 % betrug. Die Bruttomargen bewegten sich in diesem Zeitraum zwischen 82 und 90 %, wobei die operativen Vorsteuermargen durchschnittlich bei etwa 42 % lagen. Tendenziell haben sich die Zahlen verbessert. Das Unternehmen hat in den letzten 17 Jahren im Durchschnitt eine annualisierte Eigenkapitalrendite von 11,8 % erzielt, was über dem Durchschnitt der meisten Indizes und des Marktes liegt und eine Gesamtkapitalrendite von 586,9 % ergibt.

Das Unternehmen erwarte 2022 und darüber hinaus nun ein durchschnittliches jährliches Erlöswachstum von mehr als 10 %. Auf Jahressicht will die Deutsche Börse ihr gestecktes Ziel von Nettoerlösen in Höhe von 3,8 Mrd. Euro übertreffen. Auch die ursprünglich angepeilten 2,2 Mrd. Euro beim Ergebnis vor Zinsen, Steuern und Abschreibungen will das Management überbieten.

Im zweiten Quartal 2022 stiegen die Nettoerlöse um 15 % auf 1,02 Mrd. Euro. Das EBITDA verbesserte sich um 13 % auf 585 Mio. Euro. Unter dem Strich verbuchte das Unternehmen einen Gewinn von rund 341 Mio. Euro und damit etwa 10 % mehr als noch vor einem Jahr.

Das Unternehmen hat Einnahmen in Milliardenhöhe, erzielt ansprechende Betriebsmargen von etwa 51 % und zahlt im Gegensatz zu einigen seiner Konkurrenten eine Dividende von über 2 % bei einem KGV22 von 21 und einem KUV22 von 7,4.

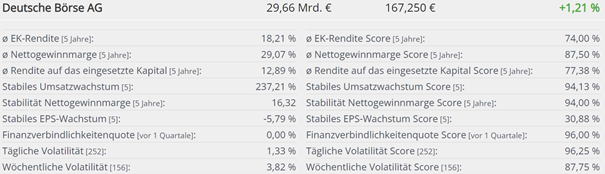

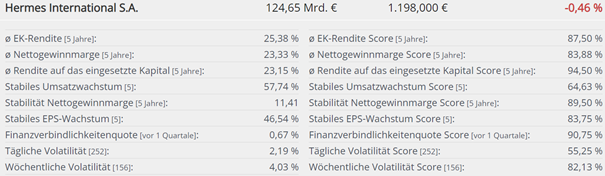

Hermès International S.A. [WKN 886670 | ISIN FR0000052292]

Hermès International SA ist eine Unternehmensgruppe mit Firmensitz in Paris, deren Geschichte bis ins Jahr 1837 zurückreicht. Die Ursprünge liegen im Sattlerwesen und in der gehobenen Lederverarbeitung hat. Die weltweit bekannten und handbedruckten Hermès-Carré-Seidenschals wurden schon 1937 hergestellt. Heute ist das Produktportfolio mannigfaltig. Man verkauft Lederwaren, Schals, Krawatten, Damen- und Herrenbekleidung, Parfums, Uhren, Schmuck, Notizbücher, Hüte, Schuhe, Handschuhe, aber auch Heimtextilien, Porzellan und Geschirr. Mit am bekanntesten sind die Birkin- und Kelly-Taschen. Hermès stellt 78 % seiner Produkte in eigenen Betrieben in Frankreich her, wobei knapp 60 % der Produkte in Asien verkauft werden. Dies ist insofern interessant, da dadurch ein anderer Weg eingeschlagen wird. Während die meisten westlichen Textilunternehmen ihre Waren günstig in Asien für den westlichen Markt produzieren lassen, tut Hermès das Gegenteil. Die Produkte werden in Europa produziert und zum Großteil am asiatischen Markt verkauft. Das Unternehmen kommt auf eine Marktkapitalisierung von aktuell 125 Mrd. Euro.

Der Hauptumsatzträger des Konzerns ist mit 46 % das Geschäftsfeld der Lederwaren. Die in Handarbeit gefertigten Artikel wie Taschen, Terminplaner, Reisegepäck, Reitutensilien und Gürtel sind in verschiedenen Größen, Farben und Materialien erhältlich und weltweit begehrte Luxuswaren. Die Artikel werden in mehr als 300 exklusiven Geschäften, davon in über 200 eigenen Boutiquen in 45 Ländern auf der ganzen Welt verkauft. Zusätzlich fungiert der eigene Internetshops als weiterer Absatzkanal. Die Waren werden über das Logistikzentrum in Belgien vertrieben. Weitere Produkte sind Seidenwaren, Parfüms, Uhren und verschiedene Accessoires. Mit 47 % wird der größte Umsatz im asiatisch-pazifischen Raum erzielt. Zusätzlich werden 11 % aller verkauften Waren in Japan abgesetzt. Mit 16 % ist der amerikanische Kontinent in etwa so groß wie der Europäische (15%).

Hermès legt sehr viel Wert auf Kreativität im Gestaltungsprozess und die hochwertige Qualität der Materialien. Außerdem ist sich das Unternehmen seiner Rolle als engagierter und verantwortungsbewusster Arbeitgeber sehr bewusst und setzt sein Engagement für die Schaffung von Arbeitsplätzen in der ganzen Welt und für die regionale Fortbestand in Frankreich ein, während es gleichzeitig an seinen ehrgeizigen Umweltzielen festhält.

Im Kern verdient Hermès sein Geld mit menschlichen Emotionen und Träumen. Die Bedürfnisse der Kunden, sich von der Masse abzusetzen und somit die eigene Individualität besser zum Ausdruck zu bringen, werden durch exklusive und teure Produkte befriedigt. Dabei ist die Anziehungskraft des luxuriösen Lebens sowohl in China, in ärmlichen Regionen in Asien und Afrika, aber auch im wohlhabenden Europa und Nordamerika gleich stark ausgeprägt. Wie kaum eine andere Branche hat sich die Luxusgüterindustrie diese menschliche Schwäche zu nutzen gemacht und erfolgreich in Kapital umgewandelt.

Demzufolge ist es nicht verwunderlich, dass das Unternehmen seit vielen Jahren mit einem extrem stabilen Umsatz- und Gewinnwachstum hervorsticht. Seit 2006 gab es nur im Jahr 2020 einen Rückgang beim Umsatz und Gewinn. Das durchschnittliche Umsatzwachstum in den vergangenen 5 Jahren betrug rund 11,54 % und beim Gewinn je Aktie rund 17 %. Die Eigenkapitalrendite liegt aktuell bei knapp 25 %. Eine Nettoverschuldung ist nicht vorhanden. Mit einer Eigenkapitalquote von 68 % ist das Unternehmen konservativ finanziert.

Der konsolidierte Umsatz der Gruppe belief sich auf 9 Mrd. Euro, dies entspricht einem Anstieg um 42 % im Vergleich zum Jahr 2020. Das wiederkehrende Betriebsergebnis stieg um 78 % und erreichte 3,5 Mrd. Euro. Der konsolidierte Nettogewinn belief sich auf 2,4 Mrd. Euro, einem Plus von 77 % gegenüber 2020.

Hermès hat die qualitative Entwicklung seines Vertriebsnetzes fortgesetzt und den Online-Handel weltweit gestärkt. Asien und Amerika verzeichneten die stärksten Zuwächse, sowohl im Vergleich zu 2020 als auch zu 2019. Europa kehrte im zweiten Halbjahr 2021 zu seinem Wachstum zurück. Dank der lokalen Kunden nach den Corona-Lockerungen haben alle Geschäftsbereiche ihre anhaltende Dynamik bestätigt. Die Zahl der Mitarbeiter hat sich in zehn Jahren verdoppelt. Das Unternehmen ist mit einem KGV22 von 46 und einem KUV22 von 11,8 jedoch sportlich bewertet.

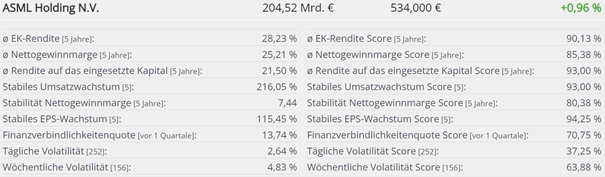

ASML Holding N.V. [ASME | WKN A1J4U4 | ISIN NL0010273215]

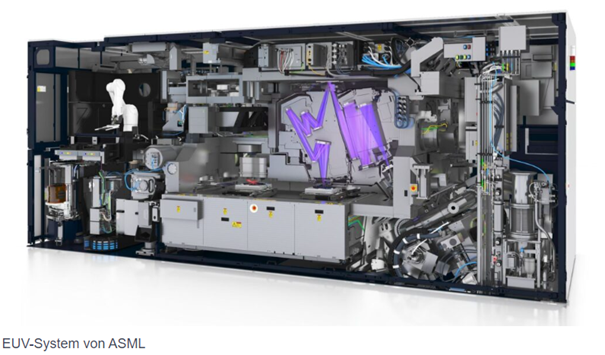

ASML Holding N.V. ist in der Herstellung von Hightech-Systemen für die Halbleiterindustrie tätig. Das Unternehmen beschäftigt über 30.000 Mitarbeiter in über 16 Ländern. Angeboten werden hauptsächlich Lithographie-Systeme, die vor allem für die Fertigung von komplexen integrierten Schaltkreisen (ICs oder Chips) eingesetzt werden. Lithografie beschreibt das Verfahren, bei welchem die Halbleiterindustrie mit Hilfe von Lichtstrahlen Leiterbahnen auf Siliziumscheiben ätzt. Wenn also die Rede von 10nm Chips ist, stellt ASML die Maschinen bereit, welche diese 10nm "Bahnen” in die Siliziumscheiben (Wafers) ätzen. Im Jahr 2019 hat ASML das neue EUV-System (extreme ultraviolette Strahlung) auf den Markt gebracht, um die Herstellung noch kleinerer Chips zu ermöglichen. Eine solche Maschine wiegt etwa 180 Tonnen und kostet in der Herstellung rund 150 Mio. USD. Mit dem Vorgänger von EUV, den sogenannten DUV-Sytemen hatte ASML rund 85% Marktanteil. Mit der neuen, hochentwickelten EUV-Technik verfügt ASML hingegen über eine globale Monopolstellung. Jede dieser Maschinen ist auf den Kunden angepasst, sodass sich hieraus ein einzigartiges Alleinstellungsmerkmal für ASML ergibt.

Als einer der weltweit führenden Hersteller von Halbleiter-Equipments ist der Konzern im Entwurf, der Entwicklung, der Produktion und der Vermarktung aktiv und bietet ergänzend die dazugehörigen Dienstleistungen an. Der Kundenkreis umfasst die weltweit größten Halbleiterhersteller. Darüber hinaus werden optische Bauteile und Systeme für die Anwendung bei der Herstellung von Linsen und Spiegeln sowie bei präzisen Messinstrumenten gefertigt. Produktionsbetriebe sowie Forschungs- und Entwicklungseinrichtungen befinden sich in den USA, Taiwan, Korea, China und in den Niederlanden. Weltweit ist der Konzern an über 60 Standorten in 16 Ländern präsent.

Vorteilhaft für ASML sind auch die wiederkehrenden Einnahmen des Unternehmens. Die Maschinen von ASML haben in etwa eine Lebensdauer von rund 20 Jahren. Durch eine regelmäßige Wartung und Servicedienstleistungen können bis zu 50 % der Beschaffungskosten refinanziert werden. Trotz der sich aktuell etwas abkühlenden Halbleiternachfrage, dürfte ASML langfristig einer mehrjährig erhöhten Nachfrage ausgesetzt sein. Wenn die Auftragsfertiger in den kommenden drei Jahren viele Maschinen abnehmen, wird ASML noch die nächsten 20 Jahre an der Wartung und dem Service verdienen. Hierzu sagte Chief Executive Officer Peter Wennink: "Einige Kunden zeigen Anzeichen für eine Verlangsamung der Nachfrage in bestimmten verbraucherorientierten Marktsegmenten, aber wir sehen immer noch eine starke Nachfrage nach unseren Systemen", und ergänzte: "Wir planen zwar immer noch, in diesem Jahr eine Rekordzahl von Systemen auszuliefern, aber zunehmende Engpässe in der Lieferkette führen zu Verzögerungen". Der Auftragseingang im Quartal betrug 8,46 Mrd. Euro, das ist ein Rekordwert. Die fortschrittlichsten Systeme von ASML kosten jeweils etwa 160 Mio. USD und benötigen 18 Monate Bauzeit. Das Unternehmen arbeitet seit mehreren Jahren mit voller Kapazität.

Die ASML Holding hat kürzlich ihren Quartalsbericht veröffentlicht und einen höheren Nettogewinn für das zweite Quartal offengelegt. Das Unternehmen versucht trotz einiger Anzeichen für eine Verlangsamung auf den Verbrauchermärkten weiterhin so schnell wie möglich Geräte an die Kunden zu liefern. Das scheint gelungen zu sein. Das niederländische Unternehmen meldete für die drei Monate bis zum 30. Juni einen Nettogewinn von 1,41 Mrd. Euro, gegenüber 1,04 Mrd. Euro im Vorjahr. Der Umsatz lag bei 5,43 Mrd. Euro, gegenüber den 4 Mrd. Euro aus dem Vorjahr. Die Umsätze übertrafen die Analystenschätzungen, während der Gewinn die Schätzungen von 1,44 Mrd. Euro minimal verfehlte. ASML gab bekannt, dass die Margen durch höhere Inflationskosten beeinträchtigt wurden und die Erträge durch die verzögerte Umsatzrealisierung für einige Systeme, die das Unternehmen an Kunden auslieferte, beeinträchtigt wurden.

Das Unternehmen plant ferner die Produktion bis 2025 erheblich auszuweiten. ASML geht davon aus, die Teile des Umsatzes für das Gesamtjahr 2022 aufgrund des Lieferengpässe in das Jahr 2023 hinein verschoben werden. Das bedeutet folglich, dass das Umsatzwachstum im Jahr 2022 um etwa 10 % niedriger ausfallen wird als die zuvor geschätzten 20 %.

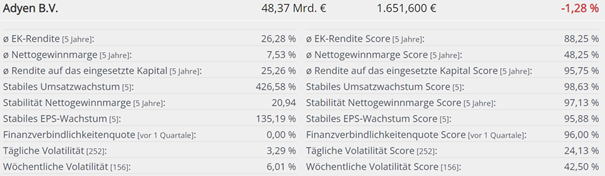

Adyen B.V. [WKN A2JNF4 | ISIN NL0012969182]

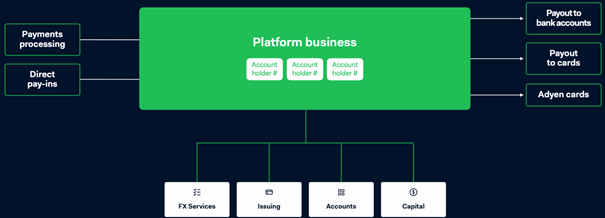

Adyen ist ein niederländischer Finanzdienstleiser, der eine End-to-End-Zahlungsplattform anbietet. Adyen ermöglicht damit reibungslose Zahlungsabläufe – online, mobil oder auch direkt am Point of Sale. Adyen hat Niederlassungen rund um den Globus. Zu den Kunden zählen Facebook, Uber, Spotify oder Microsoft. Das 2006 in den Niederlanden gegründete Unternehmen wickelte im Jahr 2021 ein Zahlungsvolumen in Höhe von 516 Milliarden Euro ab, was einer rasanten Steigerung von 70 % im Vergleich zum Vorjahr entspricht. Die Branche des digitalen Zahlungsverkehrs explodiert, da die Verbraucher mittlerweile schnelle, reibungslose und sichere Zahlungen sowohl in Geschäften als auch online verlangen. Laut Studien wird das Gesamtvolumen für Zahlungskarten bis 2030 auf atemberaubende 79 Billionen USD steigen und sich damit von "nur" 42 Billionen USD im Jahr 2020 fast verdoppeln.

Adyen hat die traditionelle Finanzinfrastruktur durchbrochen, indem es eine moderne End-to-End-Zahlungsinfrastruktur bereitstellt, die Dateneinblicke und Finanzmanagement in einer einheitlichen Lösung bietet. In der Vergangenheit wurden Händler durch alte Zahlungsinfrastrukturen behindert, die darauf ausgelegt waren, nur wenige Daten zu verwenden. Die Plattform von Adyen ermöglicht es Händlern jedoch, diese Dateneinblicke nun zu erfassen und zu nutzen. Bisher haben Unternehmen in der Regel verschiedene Anbieter für die verschiedenen Bereiche des Zahlungsverkehrs genutzt. Zum Beispiel wird ein Zahlungsdienstleister für E-Commerce verwendet, ein Anderer für den Point-of-Sale, und so weiter. Adyen hat jedoch eine Technologie entwickelt, mit welcher Unternehmen alle Zahlungen, sei es online, mobil oder am Point-of-Sale, abwickeln können. Wenn ein Unternehmen skaliert und wächst und z.B. international expandiert, deckt Adyen alle diese Bereiche ab und das Unternehmen muss sich nicht mit anderen Zahlungsdienstleistern herumschlagen.

Die Point-of-Sale-Lösungen des Unternehmens sind eines der am schnellsten wachsenden Teile des Geschäfts. Im Jahr 2021 entfielen 13 % des gesamten Zahlungsvolumens (65 Mrd. USD) auf diesen Bereich, was einer Verdoppelung gegenüber dem Vorjahr entspricht. Diese Geräte werden beispielsweise von Kunden wie Subway verwendet, um eine einzige Technologieplattform zur Erfassung von Daten von mehreren Standorten auf einem einzigen Dashboard zu ermöglichen. Dieses Vorgehen ist tatsächlich ein Wendepunkt.

Adyen erwirtschaftet den Großteil seiner Einnahmen mit "Abwicklungsgebühren", die von den Händlern gezahlt werden (Prozentsatz des Transaktionswerts). Das Unternehmen erhebt außerdem "Bearbeitungsgebühren", bei denen es sich um eine feste Gebühr pro Transaktion handelt, die von den Händlern für die Nutzung der Adyen-Plattform gezahlt wird. Diese Gebühr wird immer dann erhoben, wenn eine Transaktion eingeleitet wird. Hervorzuheben ist, dass nur wenige Kunden abwandern. Der Zahlungsverkehr ist wohl der wichtigste Teil eines jeden Unternehmens, und wenn eine Technologie mit Flexibilität, Sicherheit, Innovation und niedrigen Kosten gut funktioniert, ist ein Wechsel des Anbieters unwahrscheinlich. So hat sich Adyen einen starken, langfristig ausgelegten Kundenstamm aufgebaut.

In den letzten fünf Jahren lag das Umsatzwachstum bei durchschnittlich 55,5 %. Das Unternehmen ist gegenwärtig mit einem KGV22 von 83 und einem KUV22 von 38 hoch bewertet. Diese beiden Bewertungskennzahlen sollen sich aber in den kommenden zwei Jahren nahezu halbieren. Adyen hatte ein sehr starkes Jahr 2021. Man verbuchte ein gewaltiges Verarbeitungsvolumen von 516 Mrd. Euro und erwirtschaftete einen Umsatz von 5,9 Mrd. USD, was einer rasanten Steigerung von 64 % gegenüber dem Vorjahr entspricht. Das bereinigte EBITDA stieg im Jahresvergleich um 57 % auf 630 Mio. Euro. Adyen verfügt über eine solide Bilanz mit 4,6 Mrd. Euro an Barmitteln und Barmitteläquivalenten, die im Vergleich zum Vorjahr um beachtliche 70 % gestiegen sind. Das Unternehmen hat nur 107 Mio. USD an Leasingverbindlichkeiten und sehr geringe Schulden von 163 Mio. USD.

Das Unternehmen hat eine starke Prognose für 2022 und darüber hinaus abgegeben. Man rechnet mit einer jährlichen Wachstumsrate des Nettoumsatzes von 25-30 %. Das Unternehmen geht außerdem davon aus, dass die EBITDA-Marge langfristig auf über 65 % ansteigen wird, da das Unternehmen im Zuge der Skalierung von einer größeren operativen Hebelwirkung profitiert. Außerdem sollen die Investitionsausgaben mit bis zu 5 % des Nettoumsatzes niedrig gehalten werden.

Tipp: Wenn du eigene Aktien-Screenings mit unserem Tool durchführen möchtest, dann ist das Morningstar-Datenpaket von TraderFox genau das richtige Produkt für dich. TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet zudem vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

TraderFox veröffentlich eine täglich aktualisierte Version des Research-Reports "High-Quality-Stocks Europe" auf https://paper.traderfox.com/

Viele Grüße und gute Trades,

David Engelhardt

& Profi-Tools von

& Profi-Tools von