Europäische Aktien sind günstig: Fünf Gründe sprechen trotzdem noch gegen einen Kauf

Auch die Börsen in Europa haben in diesem Jahr deutlich an Wert verloren. Ob bereits ein Kursboden erreicht ist, ist ebenso offen wie die Antwort auf die Frage, wann die seit Jahren unter dem Strich anhaltende schwächere Entwicklung im Vergleich mit dem US-Aktienmarkt endet. Und das, obwohl Aktien der Eurozone gegenüber den US-Aktien als sehr günstig gelten. Doch europäische Aktien sehen sich weiterhin mit fünf Problemen konfrontiert, welche die Kursentwicklung zu belasten drohen. TraderFox berichtet.

Rund um europäische Aktien herrscht eine Art Ausverkaufsstimmung. So sitzt der EURO STOXX 50 Index derzeit gemessen am Hoch vom 05. Januar auf Verlusten von rund 20 %. Beim Dax beträgt das vergleichbare Minus rund 21 %. Zudem handelt der Euro zum Dollar rund um die Parität und er weist einen Abschlag von 30 % auf die Kaufkraftparität gegenüber dem US-Dollar auf.

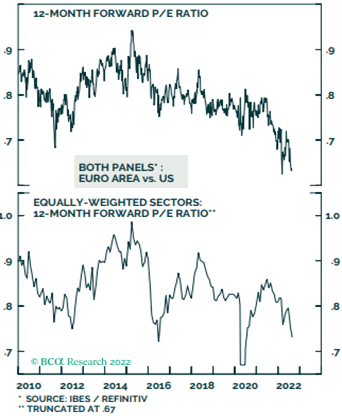

Hinzu kommt, dass sich das relative geschätzte Kurs-Gewinn-Verhältnis von Aktien aus der Eurozone auf der Grundlage der MSCI-Indizes um 25 % unter dem von US-Aktien bewegt. Das entspricht laut BCA Research dem größten Abschlag seit mehr als 20 Jahren (siehe nachfolgende Abbildung, oberes Feld).

Europäische Aktien sollten aufgrund der sektoralen Verzerrungen zwar laut dem zitierten Analyse-Institut naturgemäß niedriger bewertet sein als US-Aktien. Doch selbst wenn man diese sektoralen Unterschiede bereinigt, erweisen sich europäische Aktien als außergewöhnlich günstig, heißt es in einer aktuellen Studie.

Ein Kurs-Gewinn-Verhältnis (KGV), bei dem alle Sektoren in Europa und den USA gleich gewichtet werden, zeigt gemäß BCA Research jedenfalls, dass der Bewertungsabschlag in Europa - abgesehen vom COVID-19-Ausverkauf - in der Ära nach der Dotcom-Blase noch nie so niedrig war wie heute (nachfolgende Abbildung, unteres Feld).

Euro-Zone-Aktien und US-Aktien im Bewertungsvergleich

Quelle: BCA Research

Ein Vergleich der Performance einzelner Sektoren mit den Gewinnen unterstreicht, dass europäische Aktien im Vergleich zu US-amerikanischen einzigartig günstig sind, so BCA Research weiter. Seit 2018 haben sich die relativen Preise der meisten europäischen Sektoren im Vergleich zu ihren US-Konkurrenten schlechter entwickelt als die relativen Gewinne.

Diese Beobachtungen legen nahe, dass europäische Aktien im Vergleich zu ihren amerikanischen Pendants sehr attraktiv bewertet sind. Doch das Problem mit Bewertungen ist, dass sie irreführend sein können. So steht das globale Umfeld einer relativen Outperformance europäischer Aktien voraussichtlich vorerst weiterhin entgegen. Denn es gibt auch deswegen im Moment zu viele Probleme, welche die Gewinnaussichten europäischer Unternehmen vermutlich nach wie vor beeinträchtigen werden. Laut BCA Research stellen insbesondere fünf Faktoren eine Belastung dar, die wir nachfolgend vorstellen.

Problem Nr. 1: Chinesisches und globales Wachstum

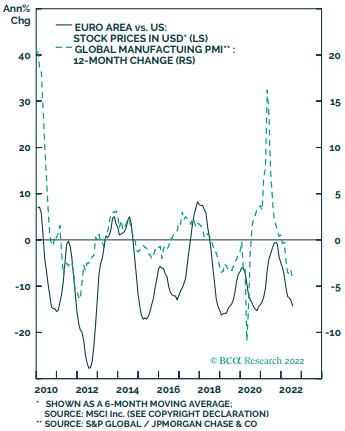

Die Entwicklung der europäischen Aktien im Vergleich zu den US-Aktien folgt der Entwicklung des globalen Einkaufsmanagerindex für das verarbeitende Gewerbe (siehe nächste Grafik). Das macht laut BCA Research auch Sinn. Die europäische Wirtschaft und die europäischen Märkte sind stärker auf das verarbeitende Gewerbe spezialisiert, sei es auf Konsum- oder Investitionsgüter. Folglich sind die europäischen Erträge auch stärker auf die Schwankungen der weltweiten Industrietätigkeit und der chinesischen Importe ausgerichtet.

Europa ist zyklischer als die USA

Quelle: BCA Research

Vor diesem Hintergrund ist derzeit China nach wie vor eines der größten Risiken für europäische Aktien. Trotz der Bemühungen Pekings, das Wachstum zu stabilisieren, schrumpft der private Sektor weiter. Die Nulltoleranz gegenüber COVID bremst die Stimmung, da sich die Schließungen von einer Stadt zur nächsten verschieben.

Vor allem aber ist ein Ende der Probleme im Immobiliensektor nicht in Sicht. Die verkauften, begonnenen und fertig gestellten Flächen schrumpfen mit zweistelligen Raten, und die Immobilieninvestitionen gehen jährlich um 12 % zurück. Darüber hinaus deutet der jährliche Rückgang der Grundstückskäufe um 47 % darauf hin, dass sich die Situation nicht bald verbessern wird. Folglich wird sich das Wachstum der Verbraucherkredite weiter verlangsamen.

Weil die Verantwortlichen dafür zurückscheuen, die Wirtschaft zu sehr anzukurbeln, dürfte die Konsumneigung schwach bleiben, die chinesischen Anleiherenditen weiter sinken und die chinesische Landeswährung weiter schwächeln. All diese Entwicklungen stehen im Einklang mit einer Underperformance europäischer Aktien.

Auch ein Blick auf die Weltwirtschaft bietet wenig Hoffnung. Ein schwaches China belastet die Wachstumsaussichten der Schwellenländer. Darüber hinaus veranlasst der starke Dollar die Zentralbanken der Schwellenländer, die inländische Liquidität und die finanziellen Bedingungen zu straffen, was historisch gesehen zu einem geringeren Wachstum führt. Diese schwächere Wirtschaftstätigkeit schadet letztlich den europäischen Gewinnen mehr als den US-amerikanischen und führt dazu, dass die Aktien der Eurozone vergleichsweise schlecht abschneiden.

Abgesehen von den aufstrebenden Volkswirtschaften stimmen auch die Frühindikatoren für die globale Wirtschaftstätigkeit nicht gerade zuversichtlich. Arthur Budaghyan, BCAs Chefstratege für die Schwellenländer, weist auf das Abwärtsrisiko für die weltweiten Exporte hin, was zu einer Underperformance der europäischen Erträge gegenüber denen der USA führen würde. In der Tat sind die taiwanesischen Exportaufträge, die an der Spitze der weltweiten Exporte stehen, erneut rückläufig. Das Gleiche gilt für den globalen führenden Wirtschaftsindikator. Letztendlich tut die Verschärfung der weltweiten Leitzinsen das, was sie tun sollte: Sie verlangsamt das globale Wachstum.

Fazit: Die Schwäche der chinesischen Wirtschaftstätigkeit ist noch nicht vorbei. Auch das globale Wachstum wird weiter leiden, da sich die weltweiten Exporte in den kommenden Monaten erheblich abschwächen werden. Zusammen werden diese Kräfte die Ertragsaussichten Europas im Vergleich zu den USA beeinträchtigen.

Problem Nr. 2: Der Energieversorgungsmarkt

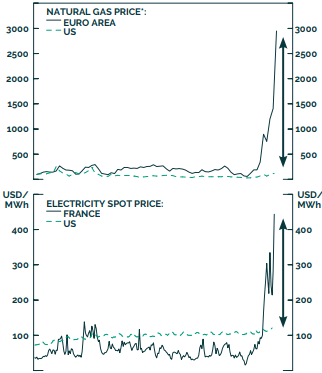

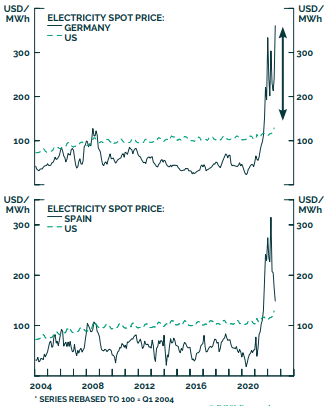

Die europäischen Erdgaspreise sind in die Höhe geschnellt, selbst im Vergleich zu den US-Preisen. Infolgedessen sind auch die Strompreise in den wichtigsten Volkswirtschaften der Eurozone gestiegen (Schaubild 10). Dies wirkt sich sehr negativ auf die Binnenkonjunktur aus und beeinträchtigt die Wettbewerbsfähigkeit der europäischen Unternehmen. Solange die Erdgaspreise weiter steigen, wird sich die Rentabilität der europäischen Unternehmen im Vergleich zu den US-Unternehmen verschlechtern, so BCA Research.

Teures Erdgas und Elektrizität

Quelle: BCA Research

Es überrascht laut den Studienautoren nicht, dass sich die Anleger dieser Dynamik sehr bewusst sind. Je mehr die Erdgaspreise steigen, desto mehr verlieren europäische Aktien an Wert. Tatsächlich sind die niederländischen Erdgaspreise seit Mitte 2021 zur besten erklärenden Variable für die relative Performance europäischer Aktien geworden.

Erdgas wird wahrscheinlich bis zum Winteranfang ein Problem für europäische Aktien bleiben. Derzeit stecke man noch in der Hochphase des Aufwärtsdrucks auf die Erdgaspreise in Europa. Der unablässige Aufbau von Lagerbeständen hat einen unelastischen Käufer auf den Markt gebracht, der die Erdgaspreise in neue Höhen treibt, obwohl der Verbrauch zurückgeht. Als Reaktion auf diese Bemühungen haben die europäischen Erdgasvorräte 80 % der Kapazität erreicht und dürften bis November auf 90 % ansteigen, obwohl die russischen Gasströme eingebrochen sind.

Im November werden die Erdgaspreise jedoch wahrscheinlich ihren Höchststand erreichen. Die Aufstockung der Vorräte wird abgeschlossen sein, die Kohleverstromung wird viele Lücken schließen, und selektive Einsparungsbemühungen werden den Betrieb der meisten Industrien und Heizungen ermöglichen.

Fazit: Der Anstieg der Erdgaspreise ist der Hauptfaktor, der derzeit die relative Performance der Aktien in der Eurozone beeinträchtigt. Diese negative Dynamik dürfte sich jedoch im Winter abschwächen, da der derzeitige Preissprung den Aufbau von Lagerbeständen widerspiegelt. Im November werden die Lagerbestände die von der Europäischen Kommission angestrebten 90 % der Kapazität erreicht haben, und die verbleibende Produktionslücke wird durch Kohlekraft geschlossen. Bis dahin werden die Erdgaspreise die europäischen Gewinnspannen weiter belasten.

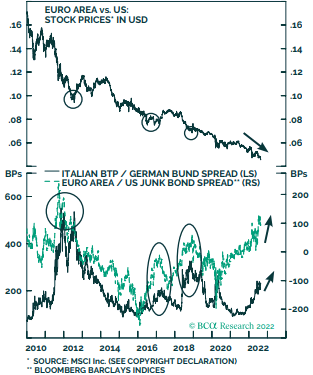

Problem Nr. 3: Europäisches Liquiditätsrisiko

Europäische Aktien werden auch durch einen Anstieg der Risikoprämien im Vergleich zu den USA beeinträchtigt. Die Renditenaufschläge für italienische Anleihen steigen weiter an, und die Renditenaufschläge für europäische Ramschanleihen weiten sich im Vergleich zu den US-Anleihen aus, erklärt BCA Research anhand der nächsten Grafik.

Aus den Angeln gehobene Kreditmärkte

Quelle: BCA Research

Dieses Problem könnte sich in den kommenden Monaten weiter verschärfen. Die EZB strafft ihre Politik in einer Wirtschaft, die bereits durch einen schweren Energieschock beeinträchtigt ist. Dieser Prozess erhöht die Risikoaversion. Da sich die Inflation in Europa in diesem Herbst als hartnäckiger erweisen dürfte als in den USA, wird diese Entwicklung den Preis europäischer Vermögenswerte im Vergleich zu denen der USA weiter belasten.

Die Ungleichgewichte in der Eurozone stellen eine weitere Quelle für Liquiditätsrisiken dar. Die TARGET2-Salden sind nach wie vor extrem hoch, was darauf hindeutet, dass niederländische, luxemburgische und deutsche Ersparnisse weiterhin Frankreich, Spanien und Italien finanzieren. Die importsteigernde Wirkung der hohen Energiekosten und die negativen Auswirkungen des schwächeren globalen Wachstums auf die Exporte dürften jedoch die Leistungsbilanz der Eurozone verschlechtern, einschließlich derjenigen Deutschlands, das als Bankier der Eurozone fungiert.

Die abnehmende Ersparnis Deutschlands und der Niederlande in Verbindung mit dem großen Unterschied zwischen den neutralen Zinssätzen Deutschlands und Frankreichs, Italiens und Spaniens erhöht die Wahrscheinlichkeit, dass sich die Renditen der Peripherieländer kurzfristig weiter ausweiten werden.

Doch auch dies dürfte ein vorübergehendes Risiko sein, das nach dem Winter abklingt. Denn die Unterschiede bei den neutralen Zinssätzen dürften die EZB dazu zwingen, den TPI (Transmission Protection Instrument – ein Instrument zur Krisenbewältigung) vor Jahresende zu aktivieren. Zweitens wird, sobald die Energiepreise ihren Höhepunkt erreicht haben, auch der Abwärtsdruck auf die europäischen Bruttoersparnisse nachlassen, was die Liquiditätsbedingungen auf den europäischen Kreditmärkten wiederherstellen wird.

Fazit: Die Kombination aus einer straffen EZB-Politik in einer schwachen Wirtschaft sowie TARGET2-Ungleichgewichten und rückläufigen Ersparnissen erhöht die Wahrscheinlichkeit eines Liquiditätsengpasses auf den europäischen Kreditmärkten. Erschütterungen auf dem Kreditmarkt würden sich in einer weiteren Underperformance europäischer Aktien gegenüber den US-Aktien niederschlagen.

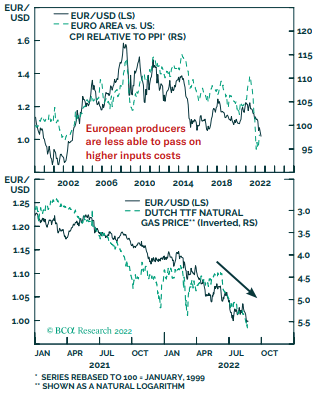

Problem Nr. 4: Der schwache Euro

Auf den ersten Blick ist der schwache Euro positiv für europäische Aktien, da er die Rentabilität subventioniert. In einem Umfeld, in dem die Produktionskosten in Europa schneller steigen als in den USA, ist dieser Vorteil jedoch schwer fassbar, so BCA Research.

Der schwache Euro schlägt sich nicht in einer größeren Preissetzungsmacht der europäischen Unternehmen nieder. Der Anstieg der Erzeugerpreise, der unter anderem durch höhere Erdgaspreise verstärkt wird, wird nicht durch einen entsprechenden Anstieg der Verbraucherpreise ausgeglichen. Das Gleiche gilt für die USA, allerdings in einem weitaus geringeren Ausmaß; infolgedessen ist das Verhältnis zwischen Verbraucherpreisindex und Erzeugerpreisindex in Europa im Vergleich zu den USA rückläufig.

Dieser Mangel an Preissetzungsmacht ist ein wichtiger Grund für die Schwäche des Euro. Der EUR/USD-Wechselkurs folgt der Entwicklung des Verhältnisses von Verbraucherpreisindex zu Erzeugerpreisindex in Europa im Vergleich zu den USA genau (siehe nächste Grafik). Dies bestätigt, dass ein schwächerer Euro der relativen Performance europäischer Aktien nicht zuträglich ist, da er auf ein Problem mit der vergleichbaren Rentabilität europäischer Unternehmen hinweist. Dies bedeutet auch, dass der Euro schwächer wird, solange die niederländischen Erdgaspreise steigen.

Ein schwacher Euro spiegelt eine schwache Preissetzungsmacht wider

Quelle: BCA Research

Historisch gesehen geht ein schwacher Euro mit einer unterdurchschnittlichen Wertentwicklung europäischer Aktien einher. Auf der grundlegendsten Ebene beeinträchtigt eine Abwertung des Euro rechnerisch die Performance europäischer Aktien in gemeinsamer Währung. Da ein fallender Euro häufig mit schlechten Renditen im Euroraum verbunden ist, entspricht er zudem Zeiten, in denen die Anleger ausländische Aktien den europäischen vorziehen.

Fazit: Die mangelnde Preissetzungsmacht der europäischen Unternehmen belastet die Rentabilität der Unternehmen der Eurozone im Vergleich zu den US-Unternehmen und den Euro. Solange dieses Problem anhält, wird der Euro leiden, was weitere Schwächen in der relativen Performance europäischer Aktien nach sich zieht.

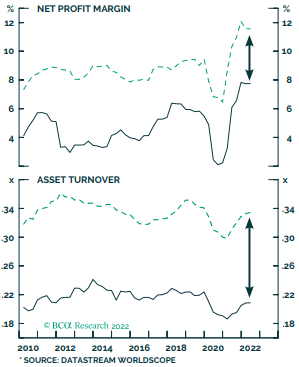

Problem Nr. 5: Europas strukturell schlechte Rentabilität

Seit 2008 sind die Ergebnisse je Aktie des MSCI-Benchmarks für die Eurozone im Vergleich zum US-Index um 73 % eingebrochen. Darüber hinaus ist dieser Rückgang fast geradlinig verlaufen. Diese schlechte Leistung spiegelt eine strukturelle Herausforderung für die europäische Rentabilität wider.

Das niedrige Gewinnwachstum in Europa folgt auf schlechte Vermögensrenditen. Auf den ersten Blick erklären geringere Aktienrückkäufe einen Teil der schwachen Leistung der europäischen Gewinne. Die geringere Neigung der europäischen Unternehmen zu Aktienrückkäufen spiegelt jedoch ihre schlechte Rentabilität wider. Wie die nächste Grafik verdeutlicht, haben europäische Unternehmen eine viel niedrigere Eigenkapitalrendite, Gesamtkapitalrentabilität, Gewinnspanne und Anlagenutzungsrate als ihre US-Pendants.

Die Profitabilitätswerte hinken hinterher

Quelle: BCA Research

Die niedrige Rentabilität europäischer Aktien hat nach Einschätzung von BCA rESEArch viele Gründe. Sie entspricht weitgehend dem schwachen Wachstum der Eurozone, wobei sowohl das nominale als auch das reale Pro-Kopf-BIP weiterhin hinter dem der USA zurückbleibt.

Dieses schwache Pro-Kopf-BIP wiederum ist eine Folge der schwachen Produktivität der Eurozone. Das geringere Produktivitätswachstum in Europa ist auf viele Faktoren zurückzuführen. Die beiden offensichtlichsten Schuldigen sind die stärkere wirtschaftliche Fragmentierung der Region und die im Vergleich zu den USA größere Belastung durch Vorschriften. Aber auch die Investitionsrendite ist in Europa viel niedriger.

Die niedrigere europäische Kapitalrendite ist komplexer. Eine wichtige Ursache ist die stärkere Fehlallokation von Kapital in Europa als in den USA. Der Kapitalstock in Europa, insbesondere in der Peripherie, macht einen viel größeren Anteil am BIP aus als in den USA. Ein größerer Kapitalstock erhöht die Wahrscheinlichkeit, dass einige frühere Investitionen falsch zugeordnet wurden. Darüber hinaus erhöht der im Vergleich zu den USA größere Anteil kleiner Unternehmen in Europa die Wahrscheinlichkeit von überflüssigem und falsch zugewiesenem Kapital. Eine schlechte Kapitalallokation schadet den Investitionserträgen und der Produktivität.

Ein weiterer Grund für die schwache Rentabilität in Europa hat nichts mit Produktivität und lauem Wachstum zu tun. Die europäische Industrie ist weniger konzentriert als die amerikanische. Eine geringere Konzentration bedeutet einen stärkeren Wettbewerb zwischen den Unternehmen, der die Gewinnspannen und die Renditen der Vermögenswerte schmälert. Keine der strukturellen Schwächen Europas in Bezug auf die Rentabilität wurde angegangen. Folglich bleibt diese Belastung der relativen Performance der Aktien des Euroraums bestehen, was einen erheblichen Abschlag bei den Bewertungen europäischer Aktien gegenüber den US-Aktien rechtfertigt.

Fazit: Das fünfte Problem für europäische Aktien ist die strukturell unzureichende Rentabilität in der Eurozone. Aufgrund der geringeren Produktivität, der Fehlallokation von Kapital und der geringeren Branchenkonzentration bieten europäische Unternehmen dauerhaft schwächere Kapitalrenditen als US-Unternehmen. Dieser Nachteil wird nicht behoben, was darauf schließen lässt, dass die strukturellen Kräfte in absehbarer Zeit nicht zu einer Neubewertung europäischer Aktien führen werden.

Alles zusammengefasst:

Für eine Übergewichtung europäischer Aktien ist es aus der Sicht von BCA Research noch zu früh. Aktien aus dem Euroraum sind viel billiger als ihre US-Pendants, aber es gibt weiterhin zu viel Gegenwind, der die relative Performance belasten dürfte. Erst wenn die europäischen Erdgaspreise ihren Höchststand erreicht haben, wird Europa eine Phase der Outperformance erleben. Dies wird wahrscheinlich nicht vor diesem Winter der Fall sein.

& Profi-Tools von

& Profi-Tools von